简议美国内幕交易私人诉讼因果关系基础理论

2016-12-26向秦

摘 要 美国法上内幕交易基本理论是:信赖关系理论和私取理论,前者强调内幕人对于交易相对人的义务,后者强调义务主体对于信息源的义。在因果关系的证明上,采用“拟制理论”确定受损害原告和推定因果关系。

关键词 传统理论 信赖理论 内幕交易

作者简介:向秦,上海市瑛明律师事务所律师,研究方向:民商法。

中图分类号:D9712 文献标识码:A DOI:10.19387/j.cnki.1009-0592.2016.12.188

一、 美国反欺诈下的内幕交易因果关系理论

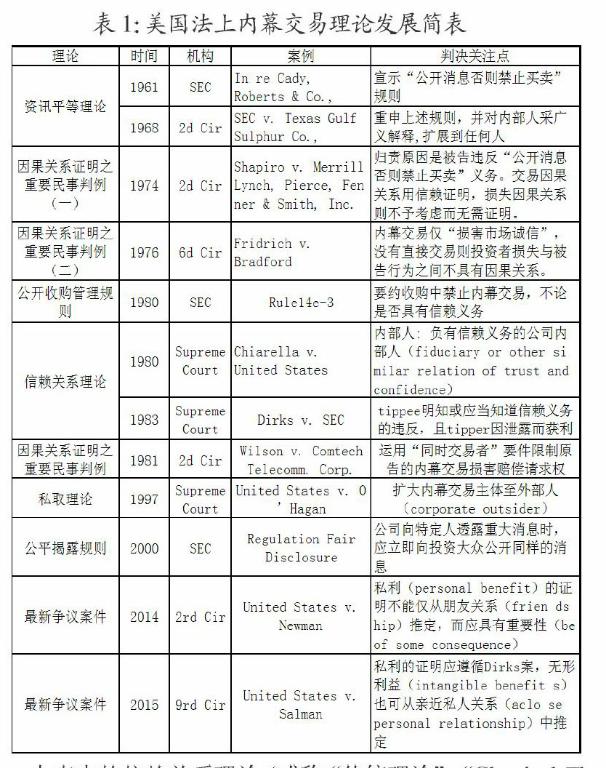

内幕交易的基础理论源于其刑事判决。美国法上的内幕交易是各联邦法院透过个案建立在证券欺诈下的概念,内幕交易之定义并不是规定在法律条文中。法院多以违反《1934年美国证券交易法》Section 10(b)和美国证券交易委员会(Securities and Exchange Commission, SEC)Rule 10b-5条款来规制内幕交易行为,特别解释禁止内幕交易系禁止内部人使用操纵或欺诈手段(manipulative or deceptive devices)进行证券交易,因此,美国证券交易法中内幕交易之涵义多是由法院将判例积累与衍生而来(表1)。

上表中的信赖关系理论(或称“传统理论”、“Classical Theory”)和私取理论(Misappropriation Theory)是美国内幕交易两大归责理论,此两大归责理论虽是刑事判决中发展出来的,但也成为了美国内幕交易私人民事赔偿诉讼的重要理论基础,涵盖了赔偿责任的主体、损害事实、故意、使用欺诈手段、因果关系等要件。

(一)信赖关系理论

1961年,美国SEC在In re Cady, Roberts & Co. 案中宣示“公布消息否则禁止买卖”(disclose or abstain rule)规则。即:公司董监高及控股股东等内部人,如果不公开重大消息而买卖股票,即是违反禁止欺诈条款(anti-fraud statute),且主体不限于公司内部人,因特定关系而知悉重要消息之人不能用以谋取私利,也不能与无法获取相同信息者进行买卖,否则形成不公平交易。

1968年,美国联邦第二巡回法院在SEC v. Texas Gulf Sulphur Co.案中重申“公布消息否则禁止买卖”规则,并将内幕交易主体扩大解释至任何人,任何人都有可能成为内幕交易规范之对象。

资讯平等理论显然是以市场论为基础。笔者认为,该理论的缺点是规制范围甚广,易牵连无辜,造成证券投资者如惊弓之鸟,反而不利于投资者之保护。正因如此,美国联邦最高法院嗣后并未采纳。且从“公布消息否则禁止买卖”规则的字面含义理解,易使人产生内幕交易侵害投资者的“知情法益”之不当认识。该规则在现代证券市场应修正为:除非获得法定豁免,所有内幕信息的知情人都只能保持沉默、等待信息依法公开且禁止交易。

1980年,美国联邦最高法院在Chiarella v. United States 案中,以信赖关系(fiduciary relationship)理论,对内部人的范围作了相当程度的限缩,实质上取代了资讯平等理论。内幕交易规范的主体是对他方(如股东)具有信赖关系之公司内部人(corporate insiders)或临时内部人(temporary insiders),如律师、会计师等中介机构能临时接触(access to)到内幕消息而负有临时信赖义务之人。若不是公司内部人,对股东不负信赖义务,也不是从并购对象的目标公司获取机密消息,便不能因其获悉未公开的信息,就认定其有公开的义务,此时不公开信息,并不一定构成欺诈。

1983年,美国联邦最高法院在Dirks v. SEC案中,重申信赖关系理论,认为当信赖关系存在,内部人才有公开消息的义务,违反披露义务而买卖证券,才构成内幕交易。并对从内部人处获得内幕信息而买卖股票的个人,即消息受领人(tippee)的责任承担作出限制:1.消息受领人获取了公司的重大且未公开之内幕消息;2.消息传递人(tipper)违反信赖义务将内幕消息泄露给消息受领人;3.消息受领人利用前述内幕消息交易了该公司的股票;4.消息受领人知道或应当知道(knew or should have known)此种信赖义务之违反;5.消息传递人因泄露消息而获利。 因此,消息受领人须有共同参与违反信赖义务的行为,才构成Rule10b-5的违反,消息受领人并不当然继受(inherit)内部人的信赖义务。

Dirks案无法解决实务上公司将重大的未公开消息(例如公司盈亏或销售数额)选择性透露给特定对象(如证券分析师、机构投资人等)之情形。公司据此向特定专业人士放出利好消息,诱使其对公司股票做乐观评价,而造成专业投资人与一般投资人之间的信息不对称更严重。因此,2000年,美国SEC制定公平披露规则(Regulation Fair Disclosure, Reg FD),要求公司向特定人透露重大消息时,也应立即向投资大众公开同样的消息。

笔者认为,信赖义务理论有了主要概念和大致规则,不过仍然属于艰深晦涩的问题。该理论下的举证责任更接近侵权行为概念中的“信赖”,与衡平法传统渊源很深,因此以信赖义务为基础,不仅可以用于内幕交易案件的刑事归责,也可以用于内幕交易案件和其他案件的民事归责,对公法和私法具有广泛的适用性。

(二)私取理论

1997年,美国联邦最高法院在United States v. OHagan案中,以私取理论对内部人的范围加以扩充。因为公诉方在很多案子中根据内幕交易传统理论无法检控内幕交易行为,因此通过该案将被告范围扩至公司外部人,其虽然与交易相对人没有信赖关系,但如果违背对消息来源(source of information),本案中为律师事务所及委托人Grand Met)的忠诚及信赖义务,利用自“消息来源”所获得的内幕信息交易,图谋私利,被认为构成内幕交易。此时的信赖关系通常存在于雇佣关系中。该案中,联邦最高法院阐明了私取理论下因违反Rule10b-5承担内幕交易责任的要件:1.欺诈的工具(a deceptive device),即假装忠实于消息来源,实则悄悄滥用内幕信息以谋取私利;2.信赖义务的违反;3.利用重大未公开的信息买卖股票;4.被告具有故意(willfulness)。 不过,该案既没有明确故意违反的证据标准,也没有明确内幕交易民事诉讼是否与刑事诉讼之“故意”相同。

私取理论最大的不足是:如果交易人将有意利用内幕消息买卖股票之打算事先告知“消息来源”,即使未获得其同意,由于无欺诈之情形,便不构成内幕交易,此时,对市场公平之维护具有负面影响。私取理论下,商业关系中的信赖关系较好判断,但人际关系(personal relationships)是否构成信赖义务具有不确定性,将直接影响到投资者损失与内幕交易之间是否具有因果关系之判断。因此,SEC在2000年适用Rule10b5-2,具有非排他性的条款来解释此三种情形下,认定信赖义务存在:1.明示同意对重大未公开信息负保密义务之消息受领者;2.当消息来源及其消息受领者间存在互相保密的历史、模式或经验,使得消息受领者明知或可得而知消息来源对之有保密期待时;3.除非消息受领者可证明其不知,也无合理理由应知,该取得的消息被预期应保密,而且也无实际之保密约定,否则在特殊关系中,即消息来源于配偶、父母、子女或兄弟姐妹时存在信赖义务。

(三)公开收购管理规则

SEC的Rule14e-3规则突破了“对信赖义务的违反”的前提,拥有要约收购(tender offers)消息的任何人都要遵守“公开消息否则禁止买卖”之要求,而不考虑拥有要约收购消息之人与发行人之股东或消息来源是否存在或不存在信赖忠实义务关系。

二、对我国立法的参考价值

具体说来,针对内幕交易行为主要存在两种不同的立法逻辑:一种是以美国法为代表的旨在保护投资者个人利益的反欺诈理论(anti-fraud theory),该理论认为内幕交易行为具有“欺诈性”,强调私人诉讼和内幕交易受损人的赔偿请求权;另一种是以保护市场利益为核心的市场诚信理论(market integrity theory),该理论以欧盟为代表,强调维护市场的诚信和市场整体利益的保护,重视对内幕交易行为的刑事和行政处罚。 笔者认为,两种视角不必单一选择,公共执法和私人执法的并行将会更有效地监督证券市场,至于有所偏向,应结合本国证券市场实际情况。

目前,无论国内外,内幕交易因果关系的证明都是一个难题。美国证券法上通过判例确定因果关系的成立必须同时具备交易因果关系及损失因果关系,因此即使被告的行为是诱使原告做投资决定的原因,但是如果原告的损失是由于与被告无关的因素造成的,原告不能依据Rule10b-5提起赔偿的请求。交易因果关系即是对重大的且未公开信息的信赖(reliance),但内幕交易因果关系的发展实质上裹足不前。我国台湾地区《证券交易法》第157条之1对内幕交易的“内部人范围”、“公开之方式”、“公开期限”、“重大消息”等要件之定义,及对民事赔偿之计算方式予以更明确规范,并依据此条“原告无需证明交易因果关系和损失因果关系”, 但并未见理论界或司法实务对“无需证明因果关系”作出详细解释。我国规定了投资者对因内幕交易遭受损失享有赔偿请求权,倾向于采用美国法之思路。

《1934年美国证券交易法》Section20(A)规定了与内幕交易行为人“同时”(contemporaneously)进行相反交易之任何人享有民事私人诉讼之权利。由上述理论和法律规定出发,构成内幕交易赔偿责任的要件需要欺诈手段、证券交易行为、故意、损害事实、因果关系等。在因果关系问题上,交易因果关系(因他方行为而使己方参与交易)以信赖来证明,而信赖的证明则以对未公开信息“重大性”的判断来代替;损失因果关系(因他方行为而使己方产生损失)又以“同时”交易双方之间的“表面结合”(a proxy of privity or a semblance of privity)来拟制。由于“a proxy of privity”的拟制性,也即无需证明,所以后一种因果关系的证明有时简化为信赖的证明,并简称为信赖因果关系。

注释:

In re Cady, Roberts & Co.40 S.E.C. 907(1961).

曾洋.内幕交易侵权责任的因果关系.法学研究.2014(6).120.

Chiarella v. United States, 445 U.S. 222, 230(1980).

Dirks, 463 U.S. at 663--65 (holding that a tippee is not liable where the tippers received no monetary or personal benefit from disclosing the companys secret).

OHagan, 521 U.S. at 666 (finding the willful intent requirement for Rule 10b-5 justifies criminal prosecution of defendant under misappropriation theory).

17 C.F.R.€?240. 10b5-2, 65 Fed. Reg. 51, 738 (Aug. 24, 2000).

傅穹、曹理.禁止内幕交易立法理念转换及其体系效应.法律科学(西北政法大学学报).2013(6).

徐子桐.美国法上内幕交易赔偿责任的理论分析.清华法学(第六辑).2005(2).139.