中国养老地产REITs 的融资模式研究

2020-09-26张希

张 希

0 引言

随着老龄化人口的不断增加,未来养老地产会迎来井喷式增长。而传统的养老地产融资作为房地产融资项目的一部分,存在着一定的局限性。主要表现在前期资金需求量大,融资渠道较为单一,投资周期长,缺少行业政策支持,监管条件苛刻等。为此,加大对养老地产融资力度,有必要利用金融创新,借鉴国外先进的房地产融资模式,开拓新的融资渠道。

1 REITs 的内涵及优势

REITs( Real Estate Investment Trusts),即房地产投资信托基金。它是一种以发行收益凭证的方式汇集特定多数投资者的资金,由专门投资机构进行房地产投资经营管理,并将投资综合收益按比例分配给投资者的一种信托基金。

简单来讲,就是面向中小投资者,将社会上的闲置资金募集起来,募集到的资金交由专业的基金管理公司进行集中管理,募集到的资金主要用于投资房地产项目,同时投资者和基金公司签订基金管理合同,获得的收益通过合同规定的份额给到中小投资者。收益来源主要来自房地产投资的租金收入及基金本身的资本增值。具体REITs构架如图1 所示:

图1 REITs 构架示意图

图2

REITs 的优势主要具体体现在以下几个方面:

(1)流动性强,可以上市交易

传统的养老地产投资项目,需要投入大量的资金,同时对资金的周转能力要求高。而REITs 本身属于资产证券化范畴,在符合条件的情况下,可以在证券交易所挂牌交易,和股票、债券一样,可以认购、赎回,还可以在公开市场上上市、流通交易。这样就相对于传统房地产投资项目而言,具有了明显的流动性优势。

(2)投资门槛低,资金来源广

REITs 作为房地产投资信托基金,是基金的一种类型,而基金本身就是把一大块资金需求量分成相对较小的单位出售,投资者可以以较少的资金参与基金认购,具有投资门槛低,适用于绝大部分中小投资者。同时对融资方而言,更多的人或机构参与融资,就能获得更多的资源用于开发项目。

(3)投资收益稳定,回报率高

REITs 投资的项目主要都是能够产生稳定的现金流的资产,同时REITs 投资方式也是多元化投资,可以分散风险的同时,为投资者提供稳定的回报率。而且从国外REITs 的分红模式来看,REITs 的分红绝大数都是直接给到投资者,回报率相比债权投资、IPO 等方面有着明显优势。

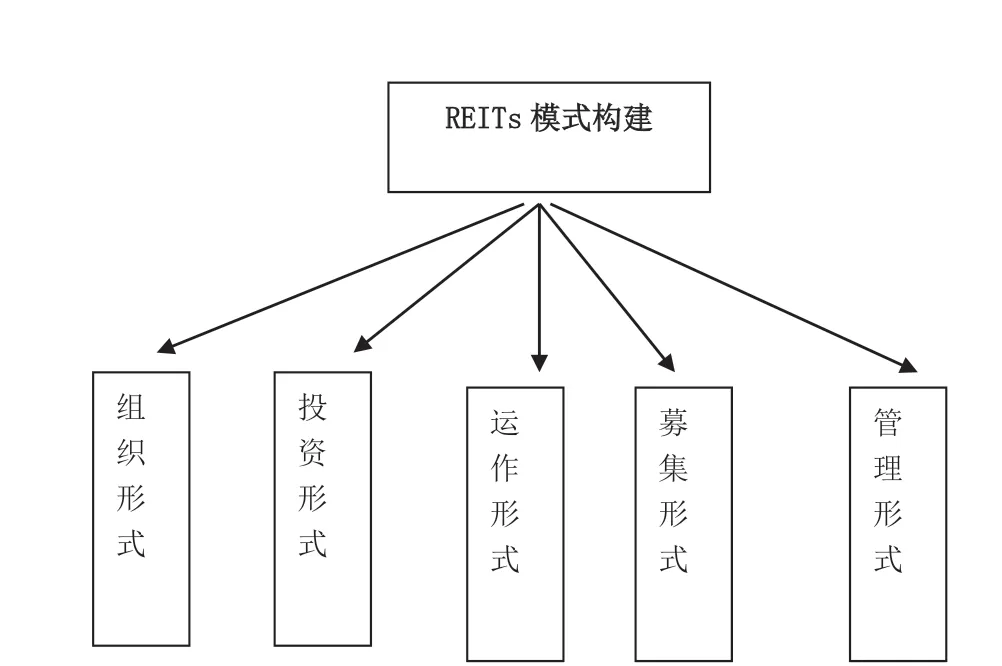

2 REITs 的设计模式

根据REITs 的种类,将从如下几个方面进行构建。

2.1 组织形式

目前REITs 的组织形式有两种,契约型REITs 和公司型REITs。

(1)契约型REITs 是由基金管理人负责运营的一种资产计划。主要是以签订订信托契约为基础,投资的基金交由信托或者基金公司打理,投资者不直接参与项目运营,投资者根据受益凭证享受收益。

(2)公司型REITs 是以《公司法》为依据,投资者就是股东。公司型REITs 具有独立法人资格,自主负责运营。

在国外,美国、日本、新加坡等地实行公司型REITs。国外有针对公司型REITs 的立法及政策支持,而在中国没有针对公司型REITs 的立法。另一方面,在中国实行公司型REITs 就意味着要实行双重征税制度,公司所得税及个人所得税的双重征收会直接减少投资者的收益。

综上所述,我国还是实行“契约型REITs”为主,手续更加简单灵活。

2.2 投资形式

目前REITs 的投资形式有三种,权益型REITs、抵押型REITs、混合型三种。

(1)权益型REITs 是把募集的资金投资于养老地产,用于从事养老社区建设所产生的经营活动,具有稳定的现金流。以养老地产的租金、地产本身的增值收入价值作为收入来源。

(2)抵押型REITs 主要用于房地产的抵押贷款,以贷款利息作为收入来源。

(3)混合型较为小众,兼有以上两种形式。

境外流动的大部分都是权益型REITs,从养老地产的投资周期长的特点及长远利益看,权益型REITs 的产权归自己所有,能够实现源源不断的现金流,长期回报较好。

2.3 运作形式

目前REITs 的运作形式有两种,封闭型REITs、开放型REITs。

(1)封闭型REITs 发行量受限,不能随意增发。投资期限内不可赎回或转让。可在二级市场转让卖出。

(2)开放型REITs 随时可增发,买入、赎回不受限制。从企业融资角度看,开放型REITs 随时可增发,可以为融资提供源源不断的活水,但赎回转让不受限制也意味着有较大的风险。开放型REITs 适用于较为成熟的项目标的、良好的金融市场环境以及成熟的抗风险力强的投资群体,回报高对应的风险也会相对较高。

一方面,介于我国的金融市场环境,以及我国的中小投资者的风格,我国大部分基金都是封闭型基金。另一方面,我国养老地产处于初级阶段,养老地产投资周期长,封闭型REITs 的封闭期不可赎回保障了资金的相对安全,有效地确保了养老地产项目的现金流的稳定。

2.4 募集形式

目前REITs 的募集形式有两种,公募REITs、私募REITs。

(1)公募基金是受政府主管部门监管的,向不特定投资者公开发行受益凭证的证券投资基金,这些基金在法律的严格监管下,有着信息披露。利润分配,运行限制等行业规范。

(2)私募基金,是指通过非公开方式,面向少数机构投资者募集资金而设立的基金。由于私募基金的销售和赎回都是通过基金管理人与投资者私下协商来进行的,因此它又被称为向特定对象募集的基金。

通过公募与私募的比较,养老地产需要更多的人来参与投资,集中力量办大事。所以我国推崇公募型REITs。

2.5 管理形式

目前REITs 的管理形式有两种,内部管理和外部管理。

从我国养老地产还处于初级阶段来看,目前的养老地产开发商、运营商、物业公司等相关负责单位都是各自为政,缺乏专业的管理认识,才会导致养老地产后期的停滞。比如国外有专门的外资养老地产运营公司。因此,将外部管理即管理外包或许更适合现下的养老行业管理。

表1 公募基金与私募基金的比较

综上所述,我国养老地产的运作模式应该采用:

养老地产REITs 运作模式=契约型+权益型+封闭型+公募型+外部管理

3 产品案例解析

3.1 国内首家境内物业赴香港上市的广东越秀房地产信托投资基金

2005 年越秀REIT 在香港联交所上市,共募集资金33亿港元,截止2017 年,越秀REIT 市值已达132.3 亿港币。上市资产是广州的四家优质的商业物业。

图3 越秀REIT 构架图

越秀聘请知名香港信托机构汇丰机构信托服务(亚洲)有限公司作为基金的管理人。一方面汇丰机构信托是汇丰银行的全资子公司,拥有专业的业务水平,另一方面“汇丰”作为金融招牌,被香港绝大多数公众及企业投资者所接受。

越秀从宣布REITs 计划,到成功上市,仅仅用了短短的4 个月,越秀的成功值得借鉴。遗憾的是,2006 年,国家发布了171 号文,《关于规范房地产市场外资准入和管理的意见》。限制了后续想模仿越秀赴境外上市的企业。

作为一只标准的公募REITs,越秀的成功上市对我国房地产改革具有划时代的意义,促进了房地产行业与金融创新的有机结合。

3.2 国内首支权益型REITs 产品-中信启航计划

2014 年国内首支权益型REITs“中信启航专项资产管理计划”获得批准。由于天津为REITs 的试点城市,中信证券在天津设立两个子公司,通过基金投资于北京和深圳的中信证券的写字楼。募集规模52.1 亿元人民币。采用优先级和次级进行分级,有固定期限,可以在证券交易所进行转让、退出。

由于中信启航采用的私募型的募集方式,距离真正成熟的REITs 还有很长的路要走。

4 总结与展望

目前我国已具备房地产投资信托基金REITs 发展的基本条件,引入REITs 可以有效的解决和突破养老地产融资难的困境。并且结合我国的金融环境和现有条件,我国养老地产的运作模式应该采用契约型+权益型+封闭型+公募型+外部管理的模式。

表2 中信启航专项资产管理计划募集书

未来中国养老地产发展REITs 模式,急需出台针对公募型REITs 的立法规定,完善现有的法律法规,加快建立REITs 试点城市,设立针对REITs 的税收优惠,完善REITs 的上市条件及门槛,加大信息披露监管制度。

养老地产是具有良好前景的行业,利用好REITs,相信未来会有更多的社会资本进入养老地产项目里来,从源头解决养老地产融资难的困境。