现金流量与上市公司价值关系研究

2020-09-10唐凯怡

摘要:本文运用我国36家有效金融业上市公司2013-2018年的面板数据,实证研究了现金流量与我国金融业上市公司价值之间的关系。实证结果表明金融行业上市公司的现金流量与公司价值呈显著的相关关系。掌握了公司的现金流量,对于深入了解公司内部运营状况以及公司价值的评估有一定的意义,并且也给予公司股东、债权人、经营管理者一定的参考价值。

关键词:现金流量;金融业上市公司;公司价值

企业的经营管理在任何时候都无法避免,而现代化的企业管理分析可以从不同的方向切入,本文着眼于现金流量和公司价值这两个指标。现金流量对于各个公司的深入分析都是一个不可或缺的指标,而公司价值也是反映该公司是否良好的一个量化指标。各个行业的公司以本期实际收到和实际支出作为原则来记录公司在某一时期进行各种活动的资金动向,即为现金流量。公司价值从本质来说就是公司能为所有者创造的利润,它是一项资产。这两者息息相关,而且是相互促进发展的,因此,影响上市公司价值的一个重要因素是现金流的质量。

1.文献综述

对于现金流量与公司价值之间的关系,夏雪花以沪市房地产行业上市公司为研究对象,通过实证分析得出结论,随着现金流状况的不断改善,上市公司的价值增加。谭伟顺等人基于中国A股上市公司的经验证据,指出会计盈余与现金流量具有显著的价值相关性,而且存在自由现金流代理问题,公司的价值也将大幅降低。高洋洋也对全行业上市公司进行了抽样调查,发现各行业上市公司的现金流量与公司价值呈线性相关。但是并非所有行业的结果都具有一致性,还是有所差异。唐华炳研究结论是公司自由现金流量与当期的公司价值是呈正相关关系,但是過多的自由现金流会有负向的滞后影响。

基于以上国内研究,本文的研究对象是我国金融业上市公司,选取2013—2018年的数据进行了相关的实证分析,研究现金流量与公司价值的关系。

2.实证分析和结果

2.1变量设计、模型构建

2.1.1变量设计

上市公司的价值由现金质量的高低决定,而能够表现出现金流量质量高低的指标主要有:每股经营活动产生的现金流量净额、现金流量比率、经营活动现金净流量结构。以上这些都是相对指标,所以本文参考了Mitchrll& Lehn的方法,用托宾Q值来计算公司价值。

2.1.2模型构建

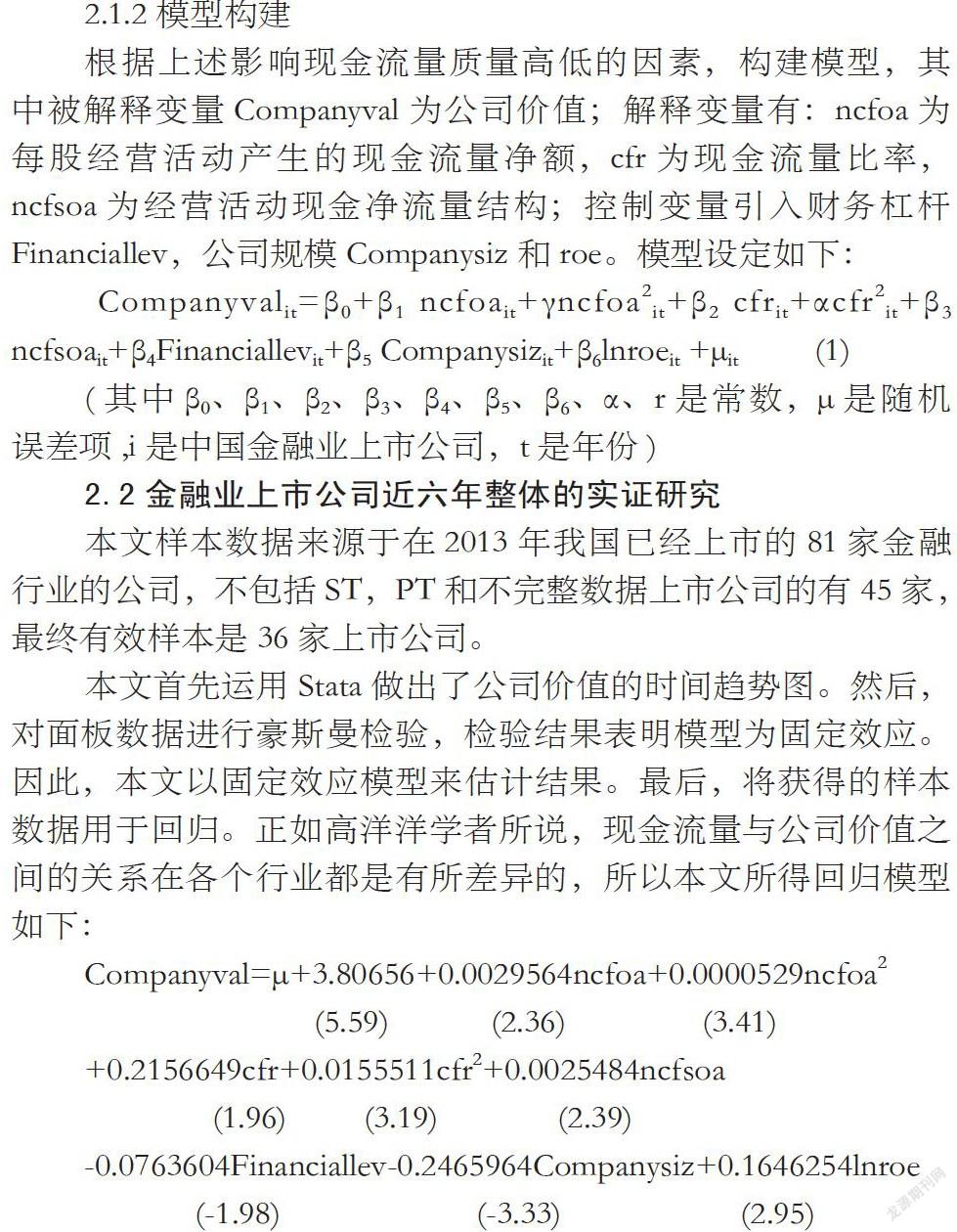

根据上述影响现金流量质量高低的因素,构建模型,其中被解释变量Companyval为公司价值;解释变量有:ncfoa为每股经营活动产生的现金流量净额,cfr为现金流量比率,ncfsoa为经营活动现金净流量结构;控制变量引入财务杠杆Financiallev,公司规模Companysiz 和roe。模型设定如下:

上述显示,在控制了一些因素下,每股经营活动产生的净现金流量与公司价值之间是抛物线关系,当每股经营活动产生的现金流量净额到达一定数值之前,公司价值是随着它的增加而减少,可能是由于公司现金及现金等价物的净流入过快,但公司还未观测好市场做好投资准备,由此产生相应的机会成本;当每股经营活动产生的现金流量净额增加超过临界点时,意味着公司现金及现金等价物净流入的增加,可能由于公司的留存收益增加,此时公司不用进行外源融资,不用负担额外的融资成本,就可以加大投资来赚取更多的利润。该变量也通过了5%的显著性水平检验。现金流量比率与公司价值之间也是呈现抛物线关系,当现金流量比率达到一定数值后,公司价值才会随现金流量比率增加而增加。当公司的经营活动现金净流量增加,资金运营的前期可以去偿还公司负债,负债的减少会导致公司价值的减少;资金运营的后期,现金流量比率的增加,意味着公司偿还负债能力的提升,公司的财务状况良好,公司价值会在这一基础上有所提升。当在10%的显著性水平下,cfr对于公司价值Companyval的影响也是显著的。

与前两个因素不同,经营活动的净现金流量结构与公司价值之间存在显著的线性关系。此外,财务杠杆,公司规模和净资产收益率这三个控制变量也通过了显著性检验,可以看出,这三个因素对公司价值的影响也值得投资者关注。

3.结论与建议

3.1结论

以上实证分析得出如下三个结论:第一,金融业上市公司的现金流量与公司价值有一定的相关性,尤其是每股经营活动产生的现金流量净额、现金流量比率、经营活动现金净流量结构这三个指标与公司价值存在显著的相关性。第二,公司价值是随着现金流量的增加而增加,当每股现金净流量和现金流量比率高于临界值、经营活动现金净流量占企业现金净流量总额的比例越大,公司价值就会越大。第三,作为控制变量的财务杠杆、公司规模与公司价值呈负相关线性关系,可以看出影响上市公司价值的因素不仅与现金流的筹集、使用方式不同有关,而且也与公司的每年发展情况的差异性有关。

3.2建议

据以上实证分析结果得知,公司的现金流量决定金融业上市公司的价值,因此,每家公司都应该关注现金流量的管理,本文给出如下几点建议:

3.2.1增加每股经营活动产生的现金流量净额

增加公司现金及现金等价物的净流入或者减少公司的总股本都可以增加每股现金净流量,这就需要公司在合适的时机,抓紧机会融资,这样公司才有能力将生产经营的规模扩大,进而增加市场份额的占有率,引起现金及现金等价物的净流入增加。当然现金及现金等价物的净流入增加过快,公司还没有做好投资的准备,机会成本的增加对于公司价值的提升产生不利影响。

3.2.2提高现金流量比率

总的来说,现金流比率也是过去六年影响公司价值的一个重要因素。这需要公司在生产经营的过程中,按时偿还债务和应付利息,尽量不要拖欠债务,拖欠债务一方面会影响公司的正常运营,导致公司现金流量的周转出现问题;另一方面公司会由此得到法律的惩罚,影响公司在整个市场上的声誉,以后会阻碍公司的融资渠道。

3.2.3优化经营活动现金净流量结构

资金对于一个公司的运转十分重要,不仅要拓宽筹资渠道,抓住合适的机会融资,更要学会利用到手的资金,让资金利用效果最大化。首先,公司对于资金与负债、流动负债与长期负债它们之间的关系要合理掌握;其次,公司账户上需要保证一定的流动资产,来应对突发状况;最后,公司的流动比率要保持在一定水平,一般说来,该比率保持在2:1更为合适。

参考文献:

[1]夏雪花.现金流量与上市公司价值关系研究——基于沪市房地产行业上市公司的实证分析[J].现代商贸工业, 2007, 19(12):198-199.

[2]谭伟顺,林东杰,郑国坚.自由现金流量、代理问题与价值相关性——基于中国A股上市公司的经验证据[J].中山大学研究生学刊(人文社会科学版), 2012(3):76-87.

[3]高洋洋.我国上市公司现金流与公司价值的实证研究[J].重庆科技学院学报(社会科学版), 2016(2):39-41.

[4]唐华炳.公司治理机制、自由现金流量与企业价值相关性研究[D].重庆工商大学, 2015.

[5]太井平.关于加强企业营运资金管理的研究[J].中国市场,2014(30):41-42.

[6]李秀敏.加强中小企业营运资金的管理[J].中国外资,2013(11):99-99.

作者简介:唐凯怡(1997—),女,汉族,新疆,单位:四川大学经济学院,学历:硕士,金融学专业,研究方向:公司金融。