基于控制权与现金流权分离视角的公司价值研究

2020-09-10杨双 代军良

杨双 代军良

摘要:本文首先分析了控制权和现金流权分离的基本模型,控制权和现金流权高度分离导致控股股东的自利动机。公司可以通过制定股权制衡机制弱化两权分离程度,从而缓解对公司价值的负面影响。

关键词:现金流权;控制权;两权分离程度;公司价值

一、公司控制权层级分析

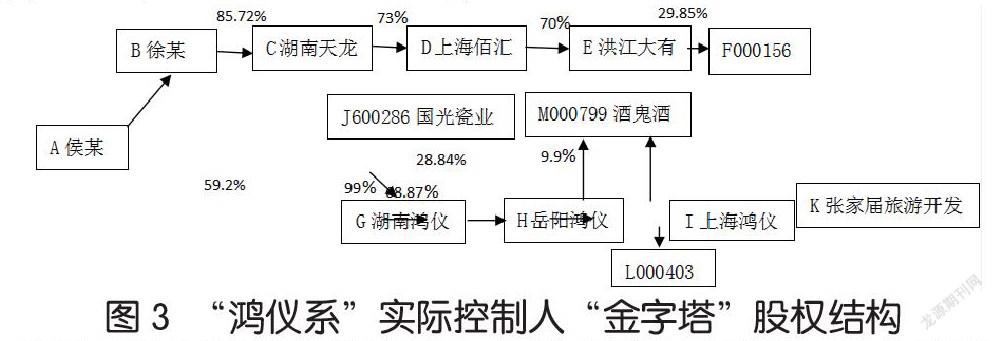

上市公司采用“金字塔”股权结构是为了实现以小搏大、四两拨千斤的高效融资。虽然金字塔能够实现融资放大,但在资本市场中,单纯利用金字塔结构进行融资的企业并不多,更多的企业是利用金字塔结构的控制关系来满足实际控制人的控制权私利。

控制权是指资源的控制者对所控制的资源的支配权。现金流权是指股东按照自己的持股比例拥有该公司的现金分紅权,现金流权是对所有权最直接的体现。两权分离系数,即现金流权与控制权的比值。控制权和现金流权不一致所产生的问题就是控制股东有动机侵占中小股东的利益。控股股东会使用比较少的现金来获得目标公司的控制权,管理层是由控制股东组成或任命,控股股东便能非常容易地掌控住整个公司的日常运营。当公司存在这种治理模式时,控制股东往往会利用其知道的公司的公开信息、内幕信息等各种信息构建自己的“企业帝国”、扩大私人利益的动机和冲动,这就很可能导致中小股东的利益被损害,增加公司代理成本,降低公司价值。从相关文献的理论分析可以得出,控制权与现金流权的两权分离程度(SR)越大,公司价值越低。现金流权和控制权也是与公司价值之间呈负相关。

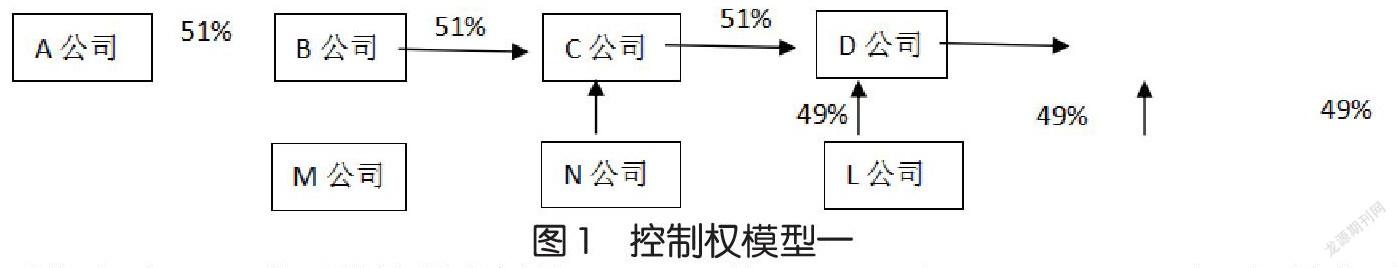

控股股东从“金字塔”股权结构的顶端开始,通过控制中间持股公司向下形成一个所有权的网络,控制处于网络底层的经营公司。中间的持股公司主要用于控制权的放大,经营公司往往是上市公司,用于从资本市场中融资。“金字塔”股权结构的层级越多,控制链条就越长,实际控制人的现金流权与控制权分离程度就越高,显然“黑”其他股东的动机就越强,上市公司治理的委托代理成本就越高,从而显著降低公司价值。现实资本市场中有两种常见的控制网络,见控制权模型一、控制权模型二。

在图1中,A公司依次对B、C公司的持股比例是51%,最终对D公司的控制权是51%,是D公司的控制权人。但是,从ABCD所有权网络计算,A公司在D公司的现金流权是12.5%(51%51%51%=12.5%)。控制权和现金流权的分离度是SR=4.08(51%12.5%=4.08)。如果此时将D公司10000万元的利润转移到A公司,那A公司的剥夺收益为8750万元(10000-1000012.5%=8750万元)。如此,层级越多,现金流权与控制权的分离度越大,剥夺中小股东利益的动机就越强。

在图2所示,有ABC、ADC两条控制链的复合股权结构。沿着控制链向上追溯,层层确定控股股东,直至最终控制者,然后加总控制链上的控制份额以得到最终控制权。控制者A拥有B公司25%的股份,B公司又拥有C公司20%的股份。则控制者A拥有C公司的现金流权为11%(25%20%+30%20%),即两条控制链中所有权份额的乘积之和,而控制权为40%=min(25%,20%)+min(30%,20%),即两条控制链中的最小值之和。分离度为SR=3.64(40%11%=3.64)。可见,复合股权结构增强了实际控制人对经营公司的控制和“掠夺”动机。

如图3所示,“鸿仪系”的金字塔式股权结构。侯某通过金字塔式控制链控制了嘉瑞新材、国光瓷业和张家界三家上市公司。其中,通过ABCDEF控制链,用13.08%现金流取得了嘉瑞新材29.81%的控制权,控制权是现金流权的2.28倍。

二、结论和启示

“金字塔”股权结构本是一种高效的融资工具,实际控制人通过多链条、多层级金字塔股权结构控制其他公司时,只付出有限的资本就能在每个控股层级决策点上都实现了控股,从而控制整个股权层级网络,进而掌控上市公司。而这种控制权和现金流权的高度分离使控制股东有动机侵占中小股东利益,严重有损公司价值。为了缓解“两权”分离对公司价值的影响,首先,可以设计股权制衡机制。当公司有数个持股相当的大股东时,控股股东可能会受到其他持股量较大股东的监督,这将会减少控股股东对中小股东和公司价值的损害,从而实现公司价值最大化目标。其次,监管部门应当加强对上市公司的监管力度,重视大股东在公司治理中所扮演的角色和其作用。证券监管机构应该充分发挥其制衡效应,保护中小股东的利益,提升公司价值。

参考文献:

[1]罗琦,胡志强.控股股东道德风险与公司现金策略[J].经济研究,2011,46(02):125-137.

[2]叶勇,刘波,黄雷.终极控制权、现金流量权与企业价值——基于隐性终极控制论的中国上市公司治理实证研究[J].管理科学学报,2007(02):66-79.

作者单位:成都银杏酒店管理学院