VaR在我国债券市场风险管理的实证研究

2020-09-10张国武

张国武

摘要:在险价值(VaR)是依据现代金融的理论,通过运用最新统计分析的方法,以及数值计算发展起来的进行风险分析和度量的技术,也就是在选定的置信水平下,计算出某一个资产组合在一个给定的期限内有可能出现的最大的可能损失。本文通过历史模拟方法、Monte Carlo方法和分析方法,计算出三种不同方法在给定置信水平下的VaR值,以此分析我国债券市场的风险,希望可以对后续研究和实务应用有所借鉴。

关键词:VaR风险管理 债券市场

一、引言

证券市场作为金融市场的重要组成部分之一。证券市场剧烈的波动性和巨额的交易量无疑是市场风险管理的重要主体。从巴林银行倒闭、宝洁公司亏损到美国长期资本管理公司(LTCM)破产,都说明在证券市场中加强风险管理的重要性和必要性。VaR方法在中国证券市场的应用,我国学术界已经取得了许多研究成果,但大多数都是围绕证券市场中的股票市场展开,对证券市场的另一个重要组成部分,即债券市场的风险问题,却一直没有给予高度重视,相关的研究也是比较缺乏。债券是一种重要的投资工具,债券市场又是资本市场的重要组成部分,国外的债券市场在金融市场体系中的重要性和股票市场几乎是不相上下的,债券市场的发展也是证券市场持续和健康发展必不可少的。鉴于历史的原因,我国债券市场目前的发展明显落后于股票市场,在国内资本市场体系中的地位较低,这种特殊的发展格局往往造成我国债券市场的风险较高。

二、债券市场的风险管理

(一)风险类型

债券是指在特定的时间支付预定现金流的金融资产,也称为固定收益证券。债券市场的风险类型主要包括有:市场风险、利率风险、信用风险、法律风险、道德风险和流动性风险等各种风险。由于我国的国债债券的主体主要是财政部和政策性的银行(国家开发银行),信用都是依托国家的信用,而现行公司债券的发行公司往往也具有较好的信用支持。故此,我国的债券市场风险主要是:利率风险和流动性风险。

(二)流动性风险

市场流动性是指市场的参与者可以迅速进行大量的金融交易,同时不会导致资金资产价格发生显著的波动。金融机构在债券市场上面对的流动性风险主要包括两种:一是市场/产品流动性风险;二是资金流动性风险。其中市场/产品流动性风险是指因为市场交易活动的不活跃,从而导致金融机构往往无法根据市场上公允的价值来进行债券交易而产生的交易损失。此类风险是金融机构在OTC的市场中,需要进行动态对冲交易时,表现得尤为明显。资金流动性风险则是一种综合性的风险,也是金融机构在整体运营的过程中其他风险的综合体现。比如,在债券市场上,利率风险的凝聚将会直接影响金融机构直接持有的债券资产收益,金融机构从而进一步降低进行债券交易的主观意愿,让债券资产的吸引力大幅下降,债券市场也必然会表现出交易清淡等缺乏流动性的情况。这种市场/产品类型的流动性风险也让金融机构在债券变现时产生较大的价值损失,如损失足够大,还将进一步导致相关的金融机构面临更大的资金流动性风险,情况严重时,还可能进一步引发“金融恐慌”,从而导致整个金融系统连锁反应,无法实现正常流动。

三、VaR在我国债券市场风险管理中的运用

VaR的中文解释就是“风险中的价值”,具体含义是指市场在正常波动的情况下,某种金融资产或某类证券组合出现的最大可能损失,更直白地说也就是在一定概率水平(置信水平)下,某项金融资产或某类证券的组合价值,在未来特定时期内出现的最大可能的损失。

(一)历史模拟法

历史模拟方法是一种比较简单的基于经验的计算方法。历史模拟方法不需对市场因子的统计分布做更多的假设,而是直接通过VaR的定义来进行计算。在历史模拟方法中,市场因子模型是通过采取历史模拟的方法,通过给定历史时期所观测到市场因子的变化,来模拟市场因子在未来可能的变化;历史模拟法模型中,采用了全值估计方法,也就是根据市场因子未来的价格水平来对头寸进行重新估值,计算出头寸价值的变化;并将组合的损益按照从最小到最大的顺序来进行排序,最终得到了损益的分布,通过给定的置信水平下的分位数来计算出风险值。

(二)Monte Carlo模拟法

Monte Carlo模拟法是通过利用统计方法估计的历史市场因子的运动参数,来模拟市场因子的未来变化。Monte Carlo模拟基本的思想是通过多次重复模拟的证券组合收益率的随机过程,使其模拟值能够尽可能地包括大部分的可能情况,以此来得到证券组合收益率的整体分布情况,在此基础上计算出风险值。

(三)分析方法

目前VaR计算中最为常用的方法是分析方法。考虑到历史模拟方法必须保留市场因子在过去N个时期中所有的市场因子的历史数据,同时,还必须对证券组合中的每一个证券都进行估价,计算过程显得比较烦琐,为此需要寻找出一种更为简单便捷的方法。分析方法就是通过利用证券组合中的价值函数与市场因子间近似的关系、市场因子统计的分布来进一步大大简化风险值的计算过程。

(四)三种模型的比较

上述三种模型各有优点和不足,没有绝对意义上的最优。风险管理人员首先要根据自身的客观实际情况,按照明确评价指标的重要性进行排序,才能够选择最适用的和最有价值的模型。如证券的组合中仅仅是包含了少量的期权时,市场因子变化与证券价值变化的关系又是接近似线性的分布,那么分析方法中的Delta法就是最佳的选择,由于这种情况不需要定价模型,并且已经有了商业化的软件(如Risk Metrics)等,使用起来十分方便快捷;但是如果证券的组合包含了大量的期权或者隐含期权的金融工具时,那么就可以考虑采用历史模拟法或者Monte Carlo模擬法。

(五)实证分析

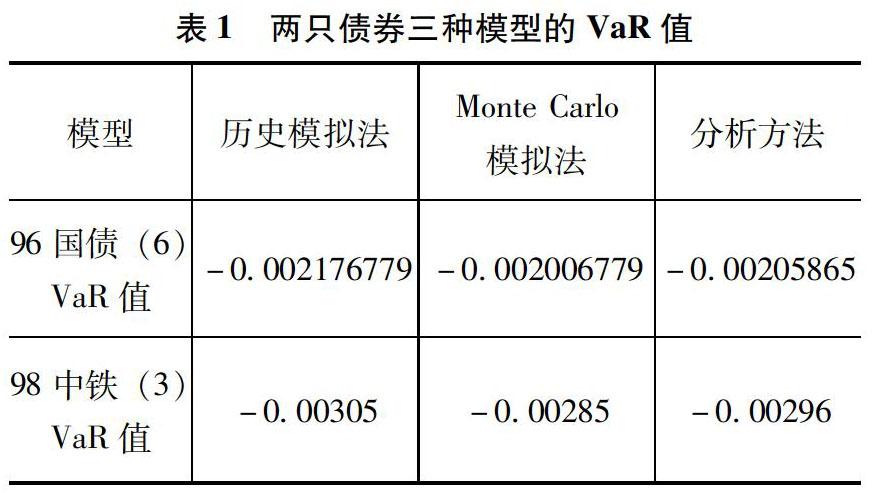

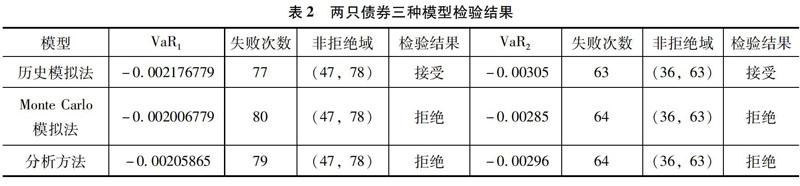

运用VaR模型以上三种典型方法,通过构造相应的模型,对96国债(6)(000696)和98中铁(3)(129902)的选定时间段内的风险进行统计检验分析,并运用E-Views,Excel和大智慧等分析软件作为辅助工具进行定量分析研究。

四、结语

两只债券的检验结果大致相似。对于Monte Carlo模拟法和分析方法,失败次数都落在了非拒绝域的右边,模型不被检验通过。主要是因为这两种模型高估了VaR值,即低估了风险,但是历史模拟法的失败次数落在非拒绝域内。所以在95%的置信度下,我们接受历史模拟法测量的VaR值:VaR1=-0.002176779;VaR2=-0.00305为债券各自的VaR值估计。因此,在目前的市场条件下,对我国债券市场的风险进行测量时,历史模拟法还是比较合适的风险测量模型。尽管从检验结果中可以得出结论:Monte Carlo模拟法和分析方法在测量我国债券市场风险过程中,模型低估了风险,但我们并不能简单地否定其模型的正确性。主要由于我们仅仅是选用两只债券价格市场波动来检验债券市场波动数据计算出来的风险值,很难得到全面的检测数据。随着我国债券市场逐渐成熟、债券市场的发展、投资者的多样化、债券品种的增加,债券市场的波动和股票市场一样,用模型来进行我国债券市场风险的测量时,也会有低估风险的情况。总之,在计算方法的实施难易程度、估计期权和具有期权性质的金融工具的风险能力、分析由于假设变化带来影响的灵活程度、向高层管理者解释的难易程度以及计算结果的可靠性等方面,三类模型各有优缺点,无法简单地判断哪类模型具有更大的优势,具体选择哪类模型的关键取决于风险管理者对不同方面的重视程度。风险管控人员需要根据自身的客观实际情况,按照明确评价指标的重要性排序,才能选择最便捷的、最实用的、也是最有价值的模型。