资本结构对企业成长性的影响分析

——以科技行业中小企业为例

2020-09-02黄爱双陈育俭蔡诗怡

黄爱双,陈育俭,蔡诗怡

(莆田学院 商学院,福建 莆田351100)

科技型中小企业是最具生机和拥有巨大潜能的创新客体,更是新经济模式的助推器,但由于科技型中小企业普遍存在高研发投入、高风险性、高收益性以及规模小等特点,其成长面临着各种问题。对北京中关村的中小企业调查数据显示:中小企业的平均寿命期为3~4年,仅有6%的中小企业成长超越10年发展壮大。影响中小科技企业成长因素比较多,其中最主要的是融资难和融资结构不合理的问题。由于科技型中小企业研发成本投入较大且孵化时间较长,收益不确定性大,因此科技型中小企业受到的融资约束多,面临较高的融资壁垒。无奈之下的科技型中小企业在成长阶段更倾向于内源融资,而有限的内部融资会阻碍企业成长速度。如何既着力内部积累增强自身的发展能力又充分利用财务杠杆来促进科技型中小企业的成长是需要探讨的课题。

一、资本结构与企业成长性相关文献综述

Myers(1977)[1]率先研究资本结构与企业成长性之间的关系,认为资产负债率与企业成长呈负相关,企业资产由当前业务和增长机会构成。如果增长机会低于当前业务的附属担保价值,债权人会在签订借款合同时设置约束股东的相关限制性条款,以降低企业投资高风险的项目。因此资产负债率过高会影响企业未来的投资,不利于企业的成长。Barclay、Morellec和Smith(2006)[2]研究发现,财务风险与企业成长性有关。因此一些高成长的企业在日常融资经营决策上,会更优先选择低负债。Manuel(2011)[3]选取126家大型服务行业企业、610家中小服务行业企业、679家制造业和建筑业的中小企业及132家制造业和建筑业大型企业,比较研究各类行业资本结构与成长性之间的关系,结果发现后三类企业的资产负债率都与其成长性指标呈负相关。Maria(2013)[4]将13 838 家西班牙企业2014—2017 年的面板数据按地区进行归类,选择用短期负债率、长期负债率和资产负债率作为资本结构变量,以总资产增长率作为成长性指标,得出各地区的资产负债率与企业成长性都呈正相关,而各地区的短期负债率、长期负债率与企业成长性的关系并不相同的结论。

国内资本结构与企业成长性研究较有代表性的成果有:路正飞、辛宇(1998)[5]实证结果表明成长性与负债比率之间的关系不显著;慕静、韩文秀等(2005)[6]运用主成分分析方法构建中小企业成长性评价模型并进行实证分析,模型中包含成长速度、盈利能力以及营运能力三类指标;刘海英(2008)[7]实证表明,深圳中小板上市公司的成长性与长期负债率呈负相关,而与资产负债率、流动负债率均呈显著正相关;张程、李文雯、张振新(2010)[8]研究发现主营业务收入增长率与资产负债率呈负相关,资金流动性需求高的高成长性中小型上市公司为避免资金运用被限制,更愿意保持低负债率;谭庆美、吴金克(2011)[9]实证发现,成长性较好的中小企业其资产负债率和长期负债率较高,较高的负债率能降低代理成本,促进管理层高效率投资及提升公司价值创造能力,可以促进企业成长;王亚娟、郭浩(2016)[10]认为软件类上市公司资产负债率和长期资本负债率与公司成长性呈负相关;刘芷璇、刘英(2019)[11]指出信息技术行业A股上市公司技术创新能力对企业成长性存在着具有一定滞后效应的正向影响,资本结构负债比例较高有助于企业成长性的提高;朱志红、邱书香等(2019)[12]研究得出,资本结构对石油石化上市公司成长性存在显著性的负向影响,非债务税盾、公司规模、股权集中度和资产担保价值等因素都会影响公司的成长。

成长是企业追求的目标。现有的研究成果中,学者们选取不同样本、数据、财务指标和方法来研究资本结构对企业成长性的关系,基本上得出相反的结论:资本结构与成长性呈负相关或呈正相关。学者们的研究成果结论是否适用于科技行业企业,科技行业中小企业资本结构的优化是否会助力于企业成长,这些都值得作深入的探讨。本文以科技行业30家上市公司的数据为样本,选取相关财务指标来讨论资本结构与企业成长性之间的关系,以期实证结果能助力于科技行业中小企业优化资本结构,提高其成长性。

二、实证研究设计

(一)研究框架设计

对于科技行业企业而言,其成长过程需要大量的资本投入,那么如何平衡风险和收益就显得非常重要。科技行业企业近年来的成长性如何,资本结构如何,其资本结构的选择是否会影响到企业的成长,企业的资本结构的选择又受到哪些因素的影响,针对这些问题,本文设计了以下的框架:一是采用30家样本企业近5年的财务数据,运用因子分析法对选取的科技企业做成长性评分;二是以成长性为因变量,资本结构为自变量,其他相关因素作控制变量,做资本结构与企业成长性的回归分析;三是剖析影响企业成长性的主要因素;四是针对科技行业企业的资本结构及成长管理中存在的问题提出相应对策。

(二)样本企业选择与数据来源

科技行业是经济的创新体,在经济转型升级中起着助推器作用。科技型中小企业发展受到社会各界的广泛关注,但是科技型中小企业目前大多数面临融资困难、发展缓慢的困境。截至2019年,中国科技统计网统计,我国的科技行业共有22 807家企业,上市公司有262家。考虑财务资料的可取得性,本文从上市公司中剔除了ST、*ST以及缺少部分财务数据的企业后,利用EXCEL软件随机抽样选择了30家公司。财务数据时间主要为2014—2018年。案例企业的财务数据来源主要有:样本企业各年份的财务报表和相关财务指标比率数据主要来源于RESSET金融数据,缺少的指标数据将依据定义采用EXCEL或者手工加工整理。其他相关资讯通过公司官网获取。

(三)模型构建以及变量说明

1.变量说明

资本结构变量。资本结构是指企业各种资本的构成及其比例关系,在很大程度上决定着企业的偿债和再融资能力。资产负债率、产权比和权益乘数同向变动,本文用资产负债比率作为自变量指标。

企业成长性变量。企业的成长是企业经营管理各综合因素作用的结果。财务管理是综合性的价值管理,可以较好地反映企业经营成果。因此基于财务视角,依据财务分析理论,选取净资产收益率和资产报酬率衡量企业盈利能力,以总资产增长率和营业收入增长率来反映企业的发展能力,以总资产周转率和流动资产周转率来反映企业的营运能力,以流动比率和速动比率来衡量企业的偿债能力。运用SPSS软件22.0,根据总资产增长率(X1)、营业收入增长率(X2)、净资产收益率(X3)、资产报酬率(X4)、总资产周转率(X5)、流动资产周转率(X6)、流动比率(X7)和速动比率(X8)这8个变量来建立因子分析模型,用以评价企业成长性。用成长性综合得分G作为因变量。

2.企业资本结构与企业成长性回归模型构建

拟运用回归模型分析资本结构与企业成长性的相关性,采用30家科技型中小企业2014—2018的数据进行分析,由于X1 ~X8都是影响成长性的指标,因此将其均列为控制变量。回归模型可表示为:

G=β0+β1DB+β2X1+β3X2+β4X3+β5X4+β6X5+β7X6+β8X7+β9X8+ε

其中G表示企业成长性,β0、β1、β2、β3、β4、β5、β6、β7、β8为参数,DB表示资产负债率,ε为服从正态分布的随机变量且期望值为0。

三、科技型中小企业资本结构对企业成长性的实证分析

(一)科技型中小企业资本结构现状

样本企业2014—2018年资产负债率的描述性统计如表1所示。由均值和标准差可以看出,近5年来样本企业的资产负债率总体呈上升趋势,且行业内各企业间资产负债率差异较大。2016年资产负债率处于5年内最低点,从2016年后整体呈现出逐渐上升的趋势,且2018年的均值达最大,说明总体运用负债资金的能力增强,资本结构逐渐趋于合理。极小值呈上升趋势,但在2018年有些许下降状态。而极大值整体上行,说明高负债企业的资产负债率持续攀升,财务风险加大。

表1 30家科技型中小企业2014—2018年资产负债率描述统计量

(二)科技型中小企业成长性分析

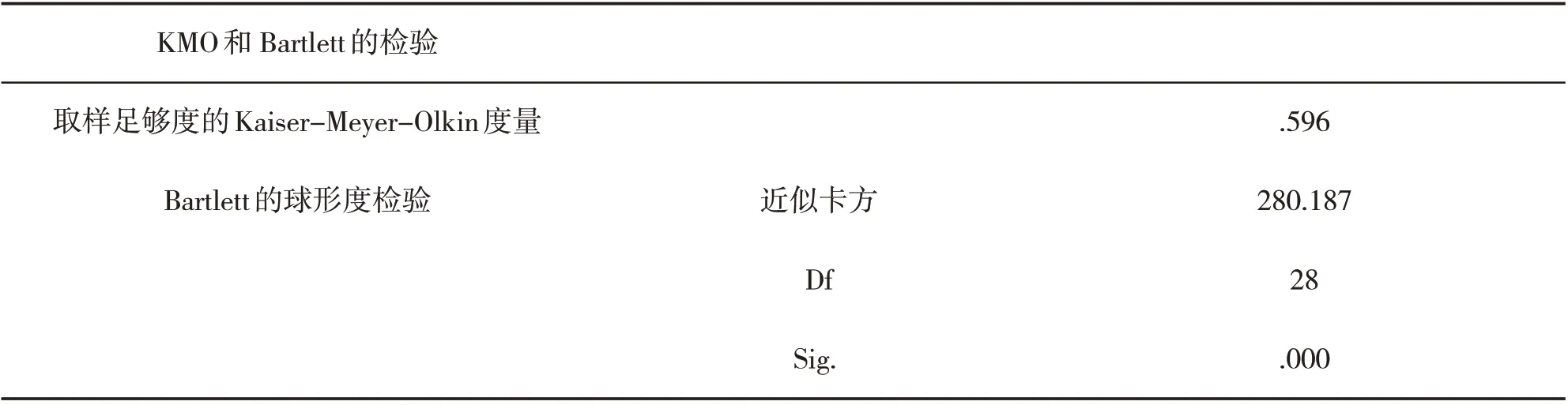

1.KMO和Bartlett检验

KMO和Bartlett检验结果如表2所示。KMO统计量为0.596,大于阈值0.5,且检验的Sig值为0.000,表明衡量成长性的8个变量之间有较强的相关关系,数据适用于因子分析。

表2 KMO和Bartlett检验

2.因子提取

表3 解释的总方差

如表3所示,提取平方和载入的4个因子总共解释了原始变量方差的93.186%,表明因子分析的效果比较理想,4个因子可以反映原始数据的信息。将这4个因子进行编号,分别用f1、f2、f3、f4来表示。

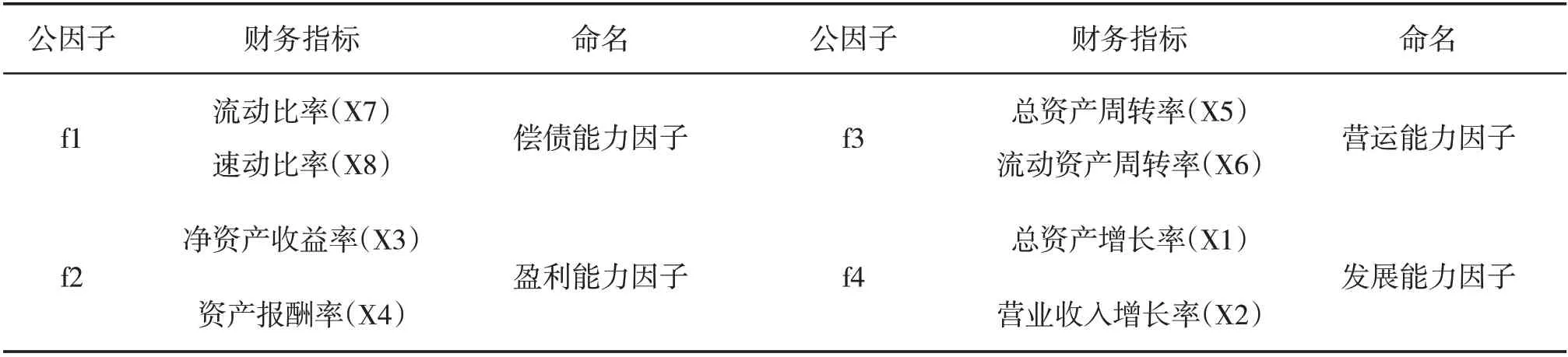

3.因子命名和解释

采用最大方差法进行因子旋转,结果如表4所示。表5是对旋转成分矩阵进行分析并命名的结果。

表4 旋转成分矩阵a

表5 公因子命名情况

4.计算因子得分

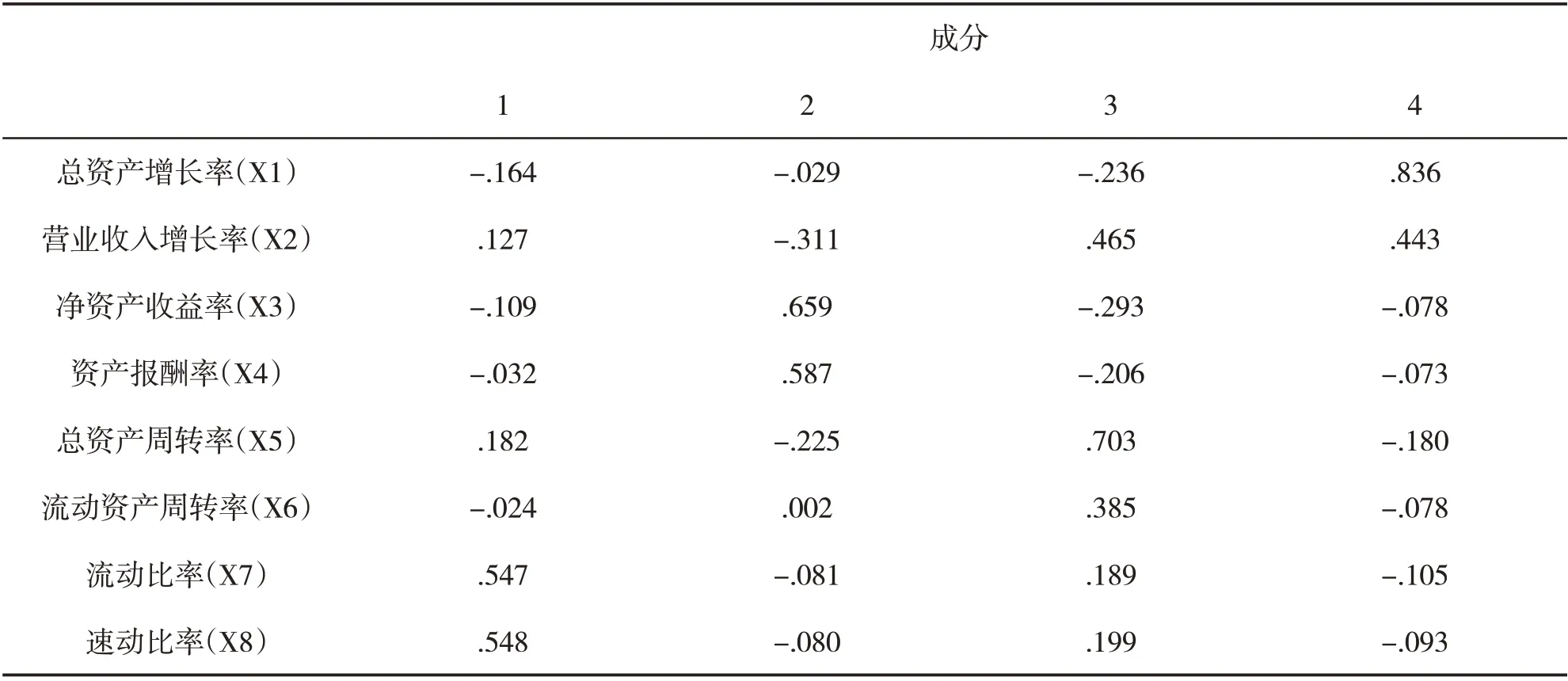

表6是运用SPSS按回归法估计的因子得分系数矩阵。

表6 成分得分系数矩阵

根据表6可以将公因子表示为各变量的线性组合,得到的公因子函数如下:

f1= -0.164X1+0.127X2-0.109X3-0.032X4+0.182X5-0.024X6+0.547X7+0.548X8

f2= -0.029X1-0.311X2+0.659X3+0.587X4-0.225X5+0.002X6-0.081X7-0.080X8

f3= -0.236X1+0.465X2-0.293X3-0.206X4+0.703X5+0.385X6+0.189X7+0.199X8

f4=0.836X1+0.443X2-0.078X3-0.073X4-0.180X5-0.078X6-0.105X7-0.093X8

最后对30家科技型中小企业的企业成长性进行综合评价,即企业成长性G,计算公式为:

企业成长性G=0.47323944f1+0.3370892f2+0.11924883f3+0.07042254f4

根据公式计算出的2014—2018年30家样本企业成长性及排名如表7所示。

由表7所示,由均值分析样本企业2014—2018年成长性呈波动性,2016年达到峰值后开始整体缓慢下降。五年中得分超过均值的平均占比为46.7%,负成长的平均占比6.7%。经过各年排名数据的整理分析可知:五年中成长最为稳定的公司是二三四五,排名始终稳定在前5,其次是联络互动;五年中成长缓慢的公司中排名连续五年在后10名公司的代表有:中远海科和梦网集团;连续四年垫底的亚联发展却在2018年异军突起名列第1;而曾经三年排名前10的天神娱乐却在2018年负成长垫底。常在前10名与后10名波动的公司代表有:安妮股份和太极股份。综上,科技型中小企业的成长得分排名波动性大,说明企业的成长具有很大的不确定性。

(三)资本结构对企业成长性影响的回归分析

1.相关性检验

样本企业2014—2018年变量相关性分析结果如表8所示。

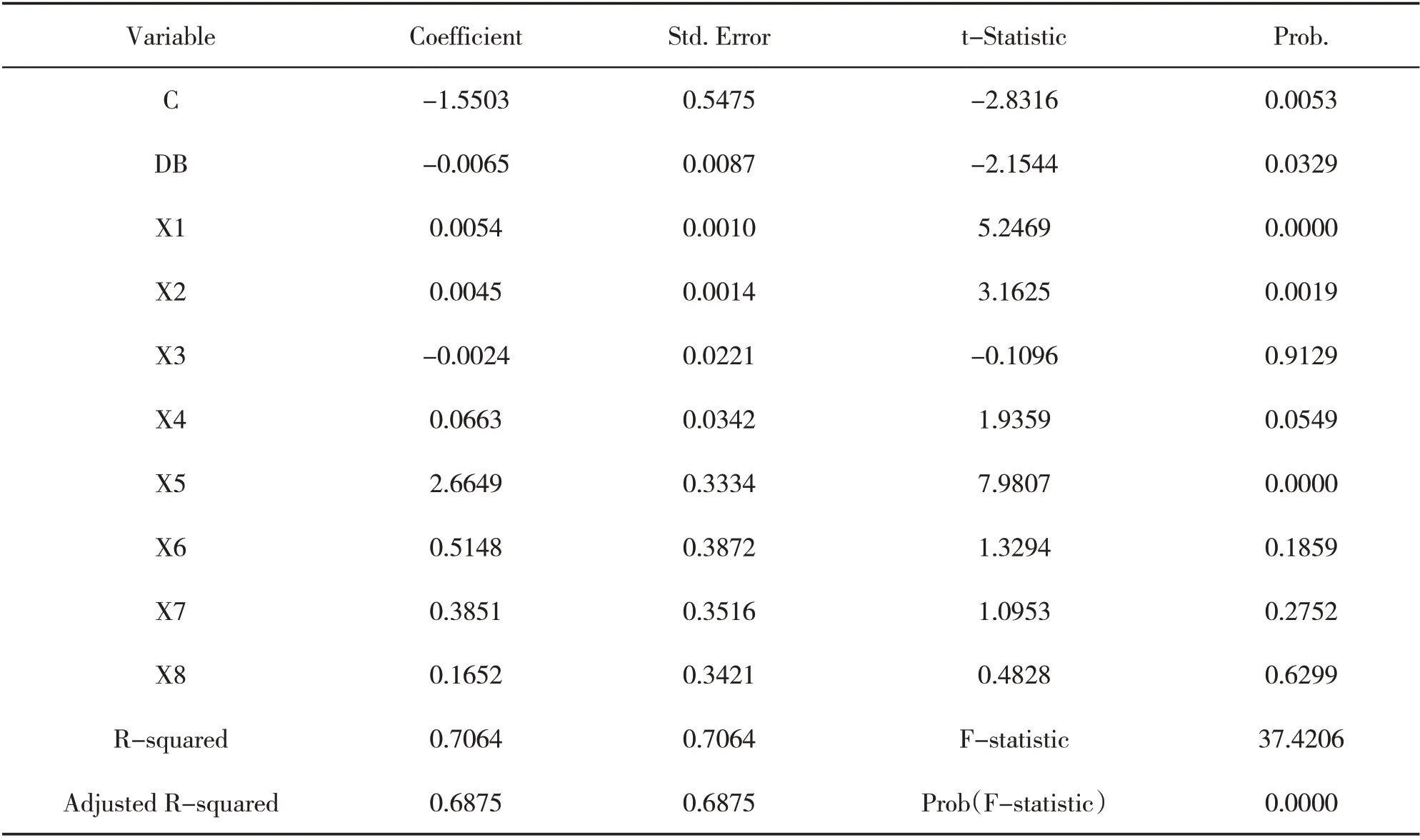

2.线性回归分析

采用EVIEW7软件对企业成长性和资产负债率进行回归分析,结果如表9所示。资产负债率、总资产增长率(X1)、营业收入增长率(X2)、资产报酬率(X4)、总资产周转率(X5)这5个变量都通过显著性检验,而其余变量未通过。从回归模型分析结果显示,资本结构的回归系数为-0.065,其显著性水平接近0.05,说明资本结构与企业成长性存在显著的线性相关关系,则资产负债率越高越阻碍其企业成长,反之资产负债率下降则企业成长性就会提高;总资产增长率与营业收入增长率的显著性水平都接近0.01,其回归系数分别为0.0054、0.0045,都与企业成长性呈正相关,即该模型认为其公司的发展能力越高则企业成长性越好;资产报酬率的系数为0.0663,显著性接近于0.01,说明资产报酬率与成长性呈显著的正相关;总资产周转率的回归系数为2.6649,其显著性水平接近于0,与成长性呈正相关,则总资产周转率越高越会促进企业成长。

表7 2014—2018年企业成长性得分及排名情况一览表

表8 各变量之间的相关性描述

表9 资本结构对企业成长性的线性回归分析

(四)企业成长性主要影响因素剖析

1.资产负债率分析

由回归可知企业成长性和资产负债率呈显著负相关,资本结构是影响企业成长性重要因素,企业应当根据经营环境的变化优化资本结构以促进企业成长。由表10可知,除2016年略有下降外,总体上样本企业的资产负债率呈上升趋势。财务杠杆逐渐提升,而成长性近三年小幅度下降。在样本公司中处于负债极大值公司的代表是太极股份,其各年度的值都较高且稳定,说明公司已经较为充分利用财务杠杆来支持其成长所需要的资金,但杠杆利用的效果却不佳,2016—2018年连续三年公司的成长得分排名在后10名行列中;而北纬科技资产负债率是极小值的代表,2016—2018年成长排名在前6行列中。与回归的结论保持一致,高负债会提高债务成本,加大企业的财务风险,阻碍企业成长。

表10 2014—2018年度企业资产负债率均值表

2.总资产增长率影响分析

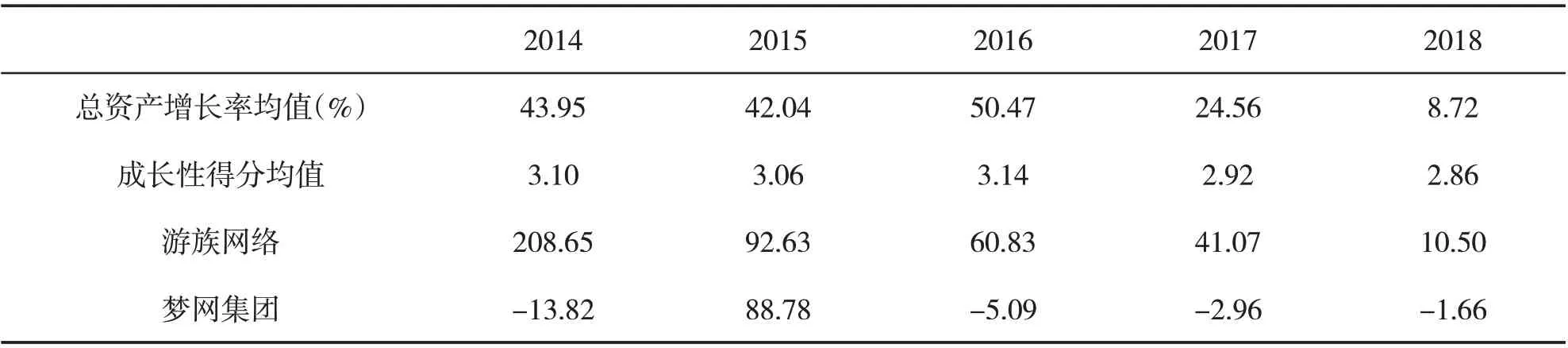

从回归分析可知,总资产的增长与企业成长显著正相关。企业成长需要资源支持。样本企业2014—2018 年总资产增长率平均值和成长得分如表11 所示。企业的资产增长率总体上呈现先扬后抑的态势。2015年比2014年下降了1.91%,2016年上升后随后下行,2018年达到极小值。说明行业资本扩张能力较弱,由于外部权益融资的市场约束性,依赖自身内部积累资源有限,同时科技型中小企业经营风险较大,也较难获取外部大量的负债资金用于支持企业成长。2018年有9家企业总资产增长率为负数,说明企业规模在缩小。因此当总资产增长速度下降后,企业成长的速度也开始放缓。2016—2018年成长性开始持续走低。在样本企业中游族网络的总资产增长率虽然也在持续下降,对应其成长排名2014—2017 年始终名列前7,但2018年下降为15名;而总资产增长率自2015年开始持续下降的梦网集团,其成长得分始终在后10名行列中。

表11 2014—2018年企业总资产增长率均值表

3.营业收入增长率影响分析

样本企业2014—2018年营业收入增长率均值如表12所示。由回归可知,营业收入增长与企业成长呈显著正相关。企业营业收入总体呈先上后下的状态。2015年比2014年的营业收入下降2.58%,2016年达到高峰值后持续下降,2018年大幅下降了27%。2018年营业收入增长率为负数的有9家,表明近三年有的企业开始衰退,市场竞争力开始弱化。营业收入是企业实现盈利的基础,盈利能力弱的企业自身造血功能差,影响企业成长。随着营业收入增长率下降,企业成长性得分开始下降。样本企业中的二三四五,虽然营业收入增长速度波动也较大,但总体实现正增长,其2014—2018年的成长得分始终名列前5名;而营收增长变化较大,出现正负增长交替的北纬科技,其成长也随之剧烈波动,2014—2015年名列22和27名,随着营收的增长,2016—2018年成长得分开始进入前10行列阵营中。

表12 2014—2018年度企业营业收入增长率均值表

4.资产报酬率影响分析

样本企业资产报酬率2014—2018年均值如表13所示。资产报酬率与企业成长性显著正相关。企业的资产报酬率总体上依然呈先扬后抑态势,在2016年达到顶峰后开始较大幅度地持续下降,2018年达极小值且为负数,说明近三年行业的经济效益较不理想,有出现亏损的情况。资产报酬率下降表明企业资产利用效果差,使得企业成长性降低。资产报酬率相对较为稳定的代表是二三四五,其成长得分排名始终在前5名;而资产报酬率较低,但在上升通道中的启明信息排名从2016年垫底后开始持续上升到2018年的12名。

表13 2014—2018年企业资产报酬率均值表

5.总资产周转率影响分析

样本企业2014—2018年总资产周转率均值如表14所示。总体资产周转率变化不大,2014—2016年周转率缓慢上升,2016年达到峰值后开始缓慢下降。总资产周转率反映企业总体营运能力,科技型中小企业总体上是轻资产企业,数据表明样本企业总体营运能力比较弱。营运能力直接影响企业盈利,而盈利能力影响企业的内源融资能力,进而影响企业成长。随着企业总资产周转率下降,企业成长性随之下降。样本企业中营运能力较强的企业代表是联络互动,其营运能力虽然也在下降通道中,除2018年外都高于行业平均水平,其近五年的成长性得分始终在前8名中;而总资产周转率始终低于行业平均值的理工环科,其成长性得分排名始终比较靠后。

表14 2014—2018年度各企业总资产周转率均值表

四、总结

(一)结论

企业的成长受到诸多因素的影响,由于财务管理是综合性价值管理,基于财务视角,从偿债能力、盈利能力、营运能力、发展能力构建评价企业成长性体系并评价企业的成长性,结果表明:样本企业2014—2018年的成长性呈下降趋势且企业成长具有较大的不确定性。实证研究资本结构对企业成长的影响发现:资产负债率、总资产增长率、营业收入增长率、资产报酬率和总资产周转率是影响企业成长的主要因素,其中资产负债率与企业成长性呈显著负相关,总资产增长率、营业收入增长率、资产报酬率和总资产周转率与企业成长性呈显著正相关。近五年来样本企业的资产负债率呈上升趋势,而总资产增长率、营业收入增长率、资产报酬率和总资产周转率呈现下降趋势。科技行业近五年的资产负债率大致呈上升的状态且行业企业之间的负债率差异较大,而企业成长性却呈下降趋势,反映财务杠杆的应用没有带来杠杆利益,却加大了企业的财务风险。由于企业负债率上升但总资产增长率却下降,表明企业自我发展能力较弱;营业收入增长率、资产报酬率和总资产周转率自2016年持续下降,表明科技行业企业的营运能力和盈利能力持续走弱。

(二)建议

一是提升财务杠杆效应,优化资本结构。由于资产负债率对成长性产生负面作用,对行业中资产负债率过高的企业,应寻求负债与权益筹资的无差别点,平衡风险与收益,提升财务杠杆利用效应,控制财务风险,优化资本结构;对资产负债率远低于行业平均水平的企业,可适度增加负债以降低企业融资总成本,促进企业成长。

二是增强再融资能力,保持适度的资产规模。成长需要资源的投入,对于行业企业中资产规模递减的企业,应增强盈利能力并制定合理股利政策,加大内源融资力度,同时提高声誉,吸引外部投资者,或引入战略投资者;正确处理财务关系,建立良好的银企关系,并充分利用商业信用负债融资,通过多管齐下来增强成长的保障能力。

三是加强供应链管理,提升营运能力。行业企业中营运能力较弱的企业应根据企业运营的情况,建立高效信息管理系统,制定供应链管理策略;选择供应商制定采购流程,缩短原材料供货周期;采用系统工程方法优化产品设计和工艺流程,缩短存货周转期;依据产品竞争力和市场环境的变化,制定合理的信用政策,缩短应收账款周转期。通过多重努力来提升企业营运能力,促进企业成长。

四是加大创新力度,提高营业收入。营业收入的增长主要取决于产品的定价能力和市场占有率,针对行业中营业收入持续下降的企业,应通过大数据分析,明确目标客户群,找出其需求的痛点,加大产品创新的力度;改变营销思维模式,创新营销管理体系,增强市场竞争力来扩大营业收入。

五是强化价值链管理,增强盈利能力。以信息化手段优化企业业务流程,革新企业的组织架构,把企业内外的价值链做有机的整合。将供产销连成一个整体的功能网链和组织结构模式,注重采购、生产、销售的职能和流程协调发展。通过持续优化核心业务流程来降低企业组织和经营成本,提升企业的市场竞争力和盈利水平,实现企业价值增值。

(三)展望

鉴于相关资料的可取得性等原因,本文仅就财务方面做了影响企业成长的因素分析,而企业成长不仅受财务因素的影响还受到非财务因素的影响,不仅受内部环境条件制约还受到外部环境影响。因此,对于评价企业成长性模型可以做进一步研究加以完善,对如何科学合理地确定与优化资本结构,加强价值链管理都还需要做更加深入的讨论,以期促进科技型中小企业可持续发展,这些都将成为未来继续研究的方向。