消费税地方税化∶应然功能及其实现

——基于国家治理体系和治理能力现代化视角

2020-08-27陈少克

陈少克

(河南大学 经济学院,河南 开封 475002)

2019年9月26日国务院印发了《实施更大规模减税降费后调整中央与地方收入划分改革推进方案》(国发〔2019〕21号),提出“适时调整完善地方税制,培育壮大地方税税源”,在“主要改革措施”中提出“后移消费税征收环节并稳步下划地方”,这标志着我国消费税地方税化开始起步。在此背景下,完善地方税制,培育地方税源便成为学术界和社会各领域关注的焦点。其中,将消费税改为地方税种的争论成为其中的热点之一。在这些争论中,认为将消费税作为共享税的观点具有较强的代表性,而且这一观点实际上也包含了关于消费税争论的核心内容:大多数学者不赞成将消费税作为地方主体税种,认为消费税应具有的调节特性决定了需要作为中央税种才能实现。[1-2]龚辉文从国际比较的角度,认为由于消费税税基分布不均衡,征税范围较窄,因而消费税更适合作为中央税。[3]而从消费税的实践特征上看,消费税不具备规模大、税源稳、分布均衡等地方主体税种所要求的内在特点;不过,从税制设置上,仍然可以为消费税地方税化提供可能,比如,将计征环节改为零售环节可以为地方政府分享消费税提供可能。[4-6]贾康、张晓云从“税权”和“事权”相协调的角度认为,对一些劣值消费品和高能耗、高污染的消费品“寓禁于征”的消费税可以由地方政府进行分享。[7]马海涛、任强通过对主要国家消费税的考察,发现代表性国家的消费税通常是作为共享税。[8]当然,这些争论仅仅是立足于现行消费税进行的调整性争论,推进消费税改革,特别是推进消费税地方税化改革需要对消费税的功能定位进行重构。

一、对现行消费税功能定位的重新审视

重构消费税的功能定位需要对现行消费税进行分析。我国现行消费税是流转税体系中的一个特定消费税,从理论上讲,这一特定消费税的设定使得整体流转税的性质变得更加完美——增值税的普遍课征保证了流转税的效率,而针对特定消费品的特定消费税课征又保证了流转税一定程度的公平性。

历史上消费税的开征主要考虑的就是增加财政收入,这无可厚非,毕竟,这是税收的本源功能,而且消费税各种功能的实现在很大程度上都依赖于消费税收入能力的提升。

相关数据表明,消费税的收入能力相对较强,2009~2018年,我国消费税占全国财政收入的比重保持在7.7%左右,占中央财政收入的比重保持在14%左右,表现出相对较强的收入筹集能力。实际上,正是因为消费税的这种相对较强的收入能力,引发了人们对消费税地方税化的意向。

同时,消费税在实践中又被赋予了许多功能,诸如调节消费行为、收入分配调节功能、环境保护功能等。诸多功能的加入使消费税有点迷失自我,消费税究竟是什么?消费税究竟要做什么?从消费税的本意看,消费税要调节的是消费行为,但现行消费税设置在生产环节课征使消费税对消费行为的调节作用变成间接的、不透明的调节。而诸多调节功能的加入,使现行消费税在涉及到收入归属问题时常常容易引起争议。因而,需要重新审视消费税的功能定位,而重新审视其功能定位需要在着眼于建立现代税收制度和国家治理体系现代化的语境内进行。

首先,一个现代化的税收制度应该置身于税收治理现代化的框架之中, 在税收治理过程中通过对税负不易转嫁或转嫁方向比较明确的课税,以调动纳税人的积极性,提高税收治理活动中公众的参与度。[9]理论上讲,对那些过多消费会对人体健康、环境保护等产生不利影响的产品课征消费税,并通过税负转嫁的传导作用于消费价格,可以减少消费,进而引导消费行为,在一定程度上也起到环境保护的作用。由于现行消费税是对特定消费品课征,因而,消费税的税负转嫁方向相对比较明确。但是,消费税已经是商品价格形成中一个无形的楔子,消费税通过价内税的方式作用于最终消费者,非透明化的税负弱化了纳税人在税收过程中的参与度,进而使其对消费行为和收入分配的影响就变得微不足道。如陈少克的实证研究表明,消费税在收入分配调节上能够发挥作用,但其作用微乎其微。[10]因而,尽管消费税与增值税的结合使流转税的公平性得以体现,从税收制度现代化的角度来看,其调节功能则不可能得以充分发挥。

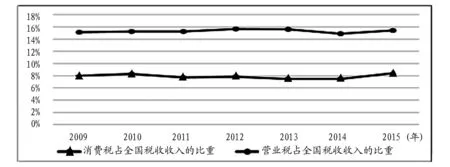

其次,在国家治理体系现代化的语境下探讨税收问题,应该考虑的是如何进行消费税的改革,才能够不断增强其服务国家治理的职能作用,进而更好地发挥税收在国家治理中的基础性、支柱性、保障性作用。“营改增”之后,特别是在大规模减税降费的背景下,调整和完善中央和地方财政关系是目前国家治理体系现代化的重要内容,消费税能够发挥什么样的作用?从目前来看,消费税在我国是中央税种,要使消费税在调整和完善中央和地方财政关系,特别是在培育壮大地方税源上发挥应有的作用,就必然涉及到消费税的地方税化。而目前,尽管消费税具有相对较强的收入能力,但从生产环节课税的角度看,消费税只能通过中央税的方式才能保证其不损害市场经济的基本秩序。同时,尽管消费税占中央财政收入的比重在14%左右,但其占全国税收收入的比重却低于原营业税的占比(见图1)(1)为尽可能消除“营改增”的影响,图1中仅考虑2016年之前的数据。,因而,要充分发挥消费税在国家治理体系中的作用,其收入筹集能力仍显不足。

图1 消费税和营业税收入占比情况对比(2009~2015)

二、地方税化改革背景下消费税的性质与应然功能分析

消费税地方税化改革要着力于培育并壮大地方税源,进而提高其在国家治理体系现代化中的作用。在这个过程中,要将其置于现代税收制度的框架中对消费税的性质和应然功能进行重构。

实际上,消费税的定位通常是在财政收入功能和调节功能两个方面进行权衡的,对消费税性质的界定取决于在现实消费税课征中强调哪一方面。通常认为,当强调消费税的收入功能时,消费税可以从“谁设归谁”、“谁收归谁”的角度定义其性质,而强调其调节功能时,消费税的性质则往往需要从中央税的角度来设置。[5]实际上,两者之间具有同一性,即财政收入实现的过程中往往实现了特定的调节功能,而调节功能的实现程度往往又取决于收入的实现程度。

从消费税的发展历史来看,消费税的发展经历了从特定消费税到一般消费税,再到特定消费税的发展历史,这一发展过程体现的是人们对消费税性质和应然功能不断深化认识的过程。最初的古老的消费税是一种特定的消费税(货物税),是政府出于财政收入的考虑将特定的(大宗)商品纳入课征范围以取得充足财政收入的一种课征。随着商品经济的发展,消费税的课税范围不断扩大,使其由最初的特定消费税转化为对一般商品都进行课征的一般消费税。在这一过程中,对消费税的考虑基本都是建立在对其财政筹集功能的考虑上。当然,尽管在一些古典经济学家的论述中表达了对消费税的推崇(2)如威廉·配第认为能够满足公平课税、确保税收收入及最少征税费用等赋税原则的税种只有消费税,最好的课税方法就是向人民征收国内消费税。[11],但一般课征的消费税的弱点也不断地暴露出来。(3)马歇尔(1842~1924)曾提出,对消费品课征的消费税,与其说是对富人征收,毋宁说是从劳动阶级的所得中征收,除少数例外,这类税收不问收入高低,统一实行一个比例税,造成税收负担的上轻下重,对穷人极不公平。随着现代直接税的兴起,一般消费税的地位得以弱化,并逐渐演化为以强调调节功能为主的和其他商品劳务税相配合的间接税。消费税的这一发展演变历程是具有内在的政治经济联系的。因而,消费税的改革必须充分把握消费税的历史性质演进,从现代税收制度的角度来考虑就必须突出消费税的调节作用,消费税性质的界定也只能从如何有效实现消费税调节作用的角度来界定。

据此,重构消费税的性质,需要把握两个基本问题:其一,消费税是一种调节性税种,这一性质不能改变,能改变的只能是消费税调节功能的作用范围和实现方式;其二,消费税地方税化需要其收入筹集功能的充分发挥,但是,从性质上看,消费税收入筹集的功能和能力只能着眼于保证消费税调节功能的实现,而不能相反。基于此,地方税化背景下消费税应然功能的界定需要从“调节”入手,把握下几个方面:

第一,消费税调节作用的范围和强度。消费税调节作用的范围和强度的界定需要把握两个基本问题:其一,税收的调节作用从根本上取决于经济社会发展的需要,这是现代税收制度之于经济发展的内在要求。从这个角度看,消费税调节作用的范围和强度应该跳出税收的框架来考虑。从目前来看,我国消费税课税范围和税负水平的界定需要考虑如何能够使消费税在经济发展方式转变中发挥应有的作用。其二,消费税的调节作用范围和强度的设置需要从整个税制结构的角度来考虑。一方面,从整体上看,经济社会发展过程中某一方面的税收调节也不是靠一个税种就能够实现的,需要不同的税种协同作用才能发挥有效的调节作用;另一方面,消费税弥补增值税累退性的弱点,保证商品劳务税调节的合理性。其三,经济社会发展中特定领域的调节不是税收调节一个方面能够完成的,税收调节只有和其他经济调节、社会调节以及行政调节等相结合才能实现调节的有效性。消费税的调节只是诸多调节手段中的微小分子。

据此,消费税的应然功能在调节范围和强度上的表现应该是:其一,在增值税课征的基础上选择性课征,真正实现非必需的商品和劳务流转税负的相对下降,消弭流转税的累退性;其二,针对经济发展方式转变的需要,使消费税在收入分配、绿色调节等方面与其他税种协调发挥调节作用。从这个意义上讲,消费税可以成为“箩筐税”(4)马蔡琛、赵青认为,由于消费税需要更名为“特别消费税”,以避免“凡是期望通过税收加以抑制的行为或需求,均有可能纳入消费税的征收范围,从而使得消费税存在着变成一种‘箩筐税’”。[12],但不应过度强调消费税在收入分配和绿色调节等方面的主体作用。而调节强度的把握应该在宏观税负相对稳定的前提下结合相关税种的调整进行对应调整与完善,但整体上,由于不能把调节力度寄托于消费税一个税种,因而,消费税调节作用的强度即课税力度不宜过强。

第二,消费税调节作用的实现形式。消费税调节作用的实现形式在一定程度上决定了消费税的调节效果。理论上看,税收透明度是影响税收调节作用的重要因素:透明税负使税负作用产生直接感知的作用,对纳税人的行为产生强响应,反之,不透明的税负对纳税人行为产生的影响将受到很大的弱化。[13]因而,消费税调节作用的实现形式应该直接化、税负透明化。而“直接化”和“透明化”既可以通过课税环节的调整实现(如课税环节后移),也可以通过计税依据形式(如价外税)的设计实现,也可以兼而有之。这取决于消费税调节和功能定位的需要。从现代税收制度建设和提高直接税比重的角度看,消费税的性质可以直接税化。[9]

第三,消费税应该在国家治理体系中发挥重要引导作用,特别是在引导地方政府行为实现有效治理上发挥重要作用。目前,在我国推进国家治理体系和治理能力现代化的语境中,消费税的这一应然功能应从以下几方面来把握:其一,消费税的任何调整都不应损害市场调节的主导性,这是国家治理体系和治理能力现代化的内在要求。因此,消费税的调节作用应以市场功能的有效发挥为前提,不能破坏市场体系和市场秩序。因而,消费税地方税化改革应该相应调整其课税环节。其二,消费税调节功能的配置应以规范中央和地方财政关系为依据。在地方税化改革过程中不得损害财政可持续性。因而,消费税地方税化改革必须在保证中央财力可持续性的前提下,实现培育并壮大地方税源的目的。其三,消费税税收归属的设置和调整应在实现消费税有效调节的基础上引导各级政府行为以提高治理效能。因而,消费税地方税化应该在充分考虑调节功能层次性的基础上合理配置地方税源。最后,由于调节对象和范围具有层次性,因而,消费税可以在地方税体系中发挥作用,而由于消费税是一种以调节为主的税种,尽管调节功能的实现必然伴随着收入的实现,但由于课税范围和课税强度的限制,消费税的收入规模或比重应不足以使其充当主体税种。因而,不应过度放大其在培育地方税源和提高地方财力中的作用。

三、消费税地方税化改革应解决的问题

依据对消费税的性质和应然功能的界定,消费税应强调其调节作用。一个强调调节作用的税种进行地方税化确实存在难度。但从税种的性质入手,通过税制要素的设置仍然能够实现其应然功能,并进一步实现消费税的地方化。但在消费税地方税化改革推进过程中需要解决以下问题:

(一)调整并适当扩大消费税课税范围

调整并适当扩大消费税的课税范围,一方面可以充分实现消费税的调节面,另一方面可以在此基础上实现收入能力的相应提高,保证或提高消费税在国家治理中的作用。

调整消费税的课税范围可以从两个方面着眼:其一,规范现有税种中具有消费调节功能的税种,进行税种归并。比如,现行车辆购置税具有调节消费的作用,可以将车辆购置税与现行消费税中的小汽车的税目进行合并。其二,后“营改增”背景下,出于进一步完善商品劳务税的性质,将原营业税税目中的非必需的或需要特定调节的税目纳入消费税的课税范围。比如,原营业税中对娱乐业的高税率设置体现了特别调节的目的,“营改增”之后,类似于娱乐业的奢侈服务业,如高档酒店服务、高档美容、高档洗浴、会所、夜总会等应该纳入消费税课税范围进行特定调节,实现引导消费行为的目的。

适当扩大消费税的课税范围要立足于经济发展方式转变,将有助于收入分配调节、有助于提高节能环保意识和有助于提高消费质量、优化消费结构的非必需品纳入到课税范围。其一,可结合特定消费品性质并依据相对价格调整应税奢侈品的范围(5)现行消费税中对高档手表的界定就采用了这种方法,即将不含增值税单价在10 000元以上的界定为高档手表。,将高档服饰、高档皮包等纳入消费税课税范围,避免奢侈品消费调节的不足,提高消费环节对收入分配调节的力度。其二,扩大对易于产生环境污染的产品的课征范围,可依据特定消费品中污染元素的含量将诸如含磷洗涤剂、含臭氧损耗物品、含天然放射性元素的建筑装饰材料等纳入消费税课税范围,依据消费该产品对环境带来的污染程度将诸如塑料包装物、特殊用途白炽灯纳入消费税课税范围[14],提高消费环节对环境保护的调节力度。

(二)重构消费税体系,建立作为地方税种的地方消费税

在消费税课税范围扩大的基础上,根据课税范围的不同性质调整并建立消费税体系,在消费税体系中分别设置中央消费税和地方消费税。这里有两点考虑:其一,按照国发〔2019〕21号方案,消费税地方税化改革要培育地方税源,那么,建立地方税意义的消费税将是应有之义。但消费税课税范围中的应税消费品或应税服务具有不同的调节作用,其调节范围也有较大的差别,如果将税基流动性较大、具有全国范围调节意义的税目交由地方政府课征确实将损害消费税的调节功能。其二,不考虑调节范围的问题,将消费税全部界定为地方税种,一方面,消费税税收收入规模没有原营业税规模大,不可能充分弥补地方财力的不足;另一方面,将占中央财政收入14%的消费税下划为地方税种,将明显损害中央财政收入,影响中央财政转移支付的能力,进而将影响地方横向财政均衡。

基于此,可在调整和扩大消费税课税范围的基础上,将具有全国范围内调节意义的税目(如外部性范围涉及跨区域性或全国性的污染品等)以及大宗消费品(如烟类和酒类产品)进行整合,设置中央消费税;将具有地方调节意义,特别是受益范围具有地域性的税目,如奢侈品和奢侈服务消费等进行整合,设置地方消费税,作为地方财政收入来源。按照这一界定,中央消费税课征项目相对较少,但由于涉及到大宗消费品,因而,其税源较丰;而地方消费税课税范围较宽、税目较多,往往具有易变性。需要说明的是,如果将中央消费税和地方消费税整合在一个消费税中,产生的消费税不是地方税种,而是共享税种。本文倡导分别设置两个税种,一方面便于明确中央和地方财力范围,特别是设置地方消费税可以根据调节对象性质的变化和调节的需要进行灵活性的调整;另一方面可以有针对性地设置不同的课征方式,以充分实现消费税的调节功能。(6)前文分析中已经强调,消费税地方税化改革只能着眼于消费税调节功能的充分实现。同时,单独设置地方消费税也是下文分析的一个重要前提。

(三)调整课税环节和计税依据,推动地方消费税直接税化

中央消费税和地方消费税由于调节范围和税收收入归属不同,税制要素的设置应有所不同,同时,两个税的性质也将存在差别:

其一,中央消费税课税环节宜设置在生产环节。一方面,中央消费税侧重调节全国范围内的具有较强负外部性的污染品消费,生产环节课征直接作用于企业有助于通过负激励促进企业调整生产方式,促进可持续发展;另一方面,对大宗消费品在生产环节课征有助于源泉控制,提高征收效率。因而,中央消费税仍可保持现有消费税的课征方式,作为价内课征的流转税种存在。

其二,地方消费税宜设置在最终消费环节,通过价外方式课征。一旦在消费环节价外计征,地方消费税的性质也就发生了变化,即由原来的间接税转变为具有较强直接税性质的税种,这将有助于提高整体税制的透明度,推动我国现代税收制度建设的进程。[9]一方面,在最终消费环节课征保证了税基的非流动性,即影响税基的不是生产和流通的各环节,而是最终谁在购买,因而,常住人口相对稳定就保证了税基的相对固定;另一方面,最终消费环节的价外计征,使消费税与市场价格相脱离,不再成为市场价格形成的干扰因素,有利于市场经济的发展。同时,最终消费环节价外计征使消费税之于消费者产生直接的、感同身受的调节,有助于提高消费税的透明度进而提高消费税的调节效力。

(四)推进配套改革,提高地方治理能力

地方消费税直接税化保证了消费税的地方税化,地方税化的地方消费税将改变地方政府间的竞争方式,即由原来的投资导向转向消费导向,地方政府将更加重视消费环境的改善和消费能力的提升,有助于民生改善,并为经济发展方式转变提供制度保障。中央消费税仍为间接税,基本在原有消费税框架下进行,由于大宗消费品课征的存在,保证了消费税地方税化改革后中央可用于转移支付的财力不受根本性的影响,有助于消弭地区税基差异产生的财力不均衡,从而提高地方和国家治理能力,也是国家治理体系和治理能力现代化的重要体现。但实现这样的消费税改革效果需要推进相关配套改革:

其一,加强税收法制建设,按照税收法律主义的原则,加强税收立法,提高税收规则的硬约束。消费税由于课税范围的易变性,税收法定的原则显得更加重要,要坚持课税范围和税目法定的原则,提高税收立法特别是课税范围调整过程中的公众参与度。同时,完善授权立法,谨慎授权,加强对政府部门授权立法的监督,保护纳税人的权益。[15]

其二,完善税收治理体系,提高税收治理能力。消费税地方税化特别是地方消费税直接税化将显著提高征管成本,需要进一步加强税源监管、提高征管努力程度。同时,地方消费税直接税化产生的税收“厌恶”也需要通过深入推进税务管理“放、管、服”改革,提高税务服务能力和化解税务风险的能力。

其三,加强各部门协同治理,提高消费税征管效率。消费税课税税目性质差异性较大,需要进行多部门协同的税源管理。比如可借鉴国外相关经验,与增值税征管系统进行数据共享和数据比对,实现全面税控管理;可借鉴税标管理的方式将税源登记管理和产品代码唯一性相结合的税源监控等。