中国股市:股灾五周年纪念

2020-08-12卧龙

卧龙

五年前中国股市6月见顶,之后出现一场世纪大股灾。准确而言,2015年6月12日见顶,至7月9日,国证A股指数自7559点暴跌至4516点,18个交易日跌幅高达40.3%,比起1996年12月股灾的10个交易日暴跌43.3%,跌幅虽然较小、下跌时间略长,但2015年中国股市总市值最高达71万亿,与1996年底相比高出太多。6月至7月初的暴跌被称为股灾1.0。

股灾1.0时高层推出豪华版救市措施:21家券商出资1200亿以上用于投资蓝筹ETF,并且在上证指数4500点以下自营盘不净减持股票并择机增持。1200亿于7月6日周一开市11点前到位,先由证金公司垫资入市;接着中国证券金融公司由240亿增资至1000亿;公募基金公司倡议出资购买旗下基金,打开前期暂停申购基金申购业务;汇金发公告指已买入ETF,并继续相关操作(意思是会继续买入);部分证券公司暂停融券业务,部分期货公司要求沽空客户周一前补交保证金;部分上市公司倡议维护股价稳定及承诺不减持等。最重要是暂缓新股发行,已申购新股迅速退款。

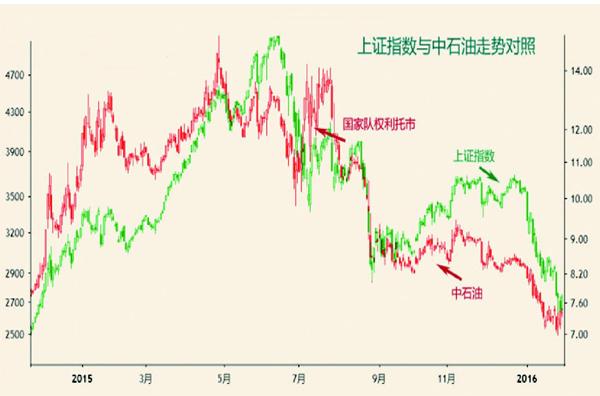

股灾1.0时,流通A股市值小但总股本极大的中国石油(601857)被救市国家队用于稳定指数。中石油自6月29日9.84元拉升至7月7日14.25元,升幅44%;同期国证A指则下跌15%。可见,拉升中石油毫无作用,仅仅是上证指数跌幅相对较小——8%。随着股价不断暴跌,飞流直下三千尺,上市公司选择避灾,停牌数量之多简直全球罕见,7月9日有多达58%的公司停牌,前无古人,后无来者。7月10日仍有超1440家公司停牌,比例逾50%。停牌股票多,抛售压力减低,7月9日上证指数最低3373点,之后反弹。而龙虎榜显示,中信证券总部及其营业部于深圳股市总共买入600多亿筹码(大部分在跌停板处买入),个别股票买入量占当日成交超五成,战况惨烈。当时空头大本营中信期货席位突然增加3万多手沪深300期指好仓,相信对大市见底起重要心理作用。

中国股市在豪华救市措施下由7月9日反弹至7月24日,但仅仅收复38.2%的跌幅后便停滞不前。7月27日(周一),中石油拉升多日但终于支撑不住,尾市暴跌,当日跌超9%,而当日国证A指跌7.7%,上证指数跌8.4%。其后15个交易日逐步收复27日的跌幅。

经过震荡,股灾2.0上演。2015年8月18日至26日,国证A股指数自5670点大跌至4033点,7个交易日跌29%,史称股灾2.0。8月25日收市后,人民银行宣布减息1/4厘的同时,降低银行存款准备金率0.5%。即便如此,中国股市仍在26日创出短期新低后才反弹。短期震荡至9月中旬再跌,15日又见新低——此时蓝筹股未再新低——前期恐慌盘已经斩得七七八八,大市再次反弹。

8月26日至12月28日,上海B股指數自272点反弹至453点,升幅达到66.5%。但12月28日中午收市前突然暴跌,当日跌7.9%,深圳B股指数亦跌4.8%,而国证A指仅跌2.4%,不过2016年1月4日,A股市场因熔断展开股灾3.0。显然,上海B股充当先知角色。股灾3.0,国证A指自2015年12月23日5500点跌至2016年1月27日3790点,24个交易日跌31.1%。当时证监会硬推熔断机制乃股灾3.0主要原因。

经过3轮股灾,看看当时市场整体估值:上证50指数市盈率8.4倍,市净率1.1倍,股息率3.6%;沪深300指数市盈率11.7倍,市净率1.4倍;上证指数市盈率13.1倍,市净率1.5倍,股息率2.3%;深证100指数市盈率21.9倍,市净率2.6倍。低估值支持中国股市进入为期两年反弹行情。然而两年时间,国证A指自3790点反弹至2017年11月5051点,升幅33%。

2015年股灾起因于当年年初监管层严厉处理两融问题但对场外配资则充耳不闻,导致蓝筹股受压而配资喜好之小型股、概念股则受到疯狂追捧。2015年4月《人民日报》有文章称4000点是牛市新起点!到5月份整个市场估值极高配资疯狂,全通教育(300359)是一个极好例子:除权后最高价99.93元,如今只跌剩5.73元,跌幅94.3%。5月份又一个急刹车,禁止配资!当时恒生电子HOMS系统占据配资绝大部分市场 ,超80%。配资市场通常是10倍起步,100倍不是梦。一旦禁止,市场见顶暴跌。

笔者之前一度认为中国股市自2015年6月开始所呈现之暴跌乃第4浪,情形与1996年12月暴跌第4浪相似,但至2016年底,指数走势愈发显弱,于是逐步看淡后市。2017年4月22日撰文《创业板走势中期向淡》,文中认为:创业板综合指数(399102)2012年年底最低575点,升至2015年6月4449点,牛市结束。之后,急跌至2015年9月2020点可看作浪(a),然后是一个大型水平三角形浪(b),2017年3月已经结束,之后进入浪(c)下跌。文章明确指出:“无论何种情况,2015年9月的2020点必破无疑,各位今年(指2017年)需要回避创业板股。”创业板综合指数2018年10月最低跌至1411点,比2015年9月低位再低30.1%。

中国股市反弹至2017年11月国证A指最高5051点,2018年1月次高点5028点——蓝筹股2018年初见反弹最高点。之后外围股市出现调整,而中国股市则进入股灾4.0阶段。股灾4.0跌势较缓,至2018年10月,国证A指自5028点跌至3300点,跌幅34.4%。上市公司大股东质押过度,股市下跌引发质押危机,最终又是高层出手推出政策拆除炸弹。

股灾1.0及2.0,大批股市投资者因为两融或配资导致爆仓,一些投资者多年累积财富一时间化为乌有,惨况不堪再提。然而,作为投资者必须将是次股灾铭记于心。股神巴菲特常说:股市铁律第一条,不要亏损;第二条,请谨记第一条。他将1929年大萧条剪报装在镜框挂上墙壁,以提醒自己。我们亦应当依样画葫芦,将2015年股灾剪报挂在墙上,铭记这一历史惨况。

今年是2015年股灾5周年,市场经过多年下跌,风险大致上释放,股市逐步恢复秩序。部分股票先后因为业绩,或者题材,或者概念被炒起。然而市场人士一再呐喊牛来了,牛却始终未至。股市自有其运行规律,尽管目前中国股市估值“偏低”,但估值低不代表一定要有牛市。低估值、低估价是牛市降临的基础,但必须让市场看到前景,牛市才可启动。

观察国证A指周线图走势,2010年11月跌至2012年底,出现反弹,但受制于100周平均线,2013年6月大跌,后再度反弹,并且于100周平均线与200周平均线之间震荡,最后冲破均线阻力展开牛市。2017年11月至2019年1月下跌,之后出现反弹,受制于200周平均线,接着又是震荡走势。情形与上一次牛市诞生前相似。然而,交替原则告诉我们,市场不可能再一次重演历史——即近期再次出现急冲式牛市可能性甚微。

国证A指2007年结束高级浪(3),之后进入高级浪(4)调整,长达7年时间一个水平三角形,至2014年5月结束,接着是一气呵成高级浪(5)。高级浪(5)于2015年6月结束,亦即循环浪III结束,展开循环浪IV调整。循环浪IV第一组ABC于2018年10月或2019年1月结束。此后进入间隔浪X之中。间隔浪X可能于今年3月初4913点结束——若近期能突破4913点则浪X继续寻顶。之后仍然有第二组ABC调整。上一期杂志文章有关平均8.6年底部周期,其时间之窗指向2022年初前后,正是第二组ABC重要依据。2019年1月至2022年初前后,时间长度正好与基钦周期长度吻合。由于新冠疫情影响,这一基钦周期属于过渡性质,在以往文章中已有论述,不再重复。于此过渡期间,投资者正好利用此时机,好好挑选未来值得长期投资目标,逢低逐步吸纳。