基于多元线性回归的我国外汇储备影响因素分析

2020-08-08朱家明陈妍群陈渊宁

朱家明 陈妍群 沈 琼 方 悦 陈渊宁

(1.安徽财经大学 统计与应用数学学院,安徽 蚌埠 233030;2.安徽财经大学 金融学院,安徽 蚌埠 233030; 3.南昌大学 共青学院,江西 九江 332020)

0 引 言

外汇储备作为我国关键形式的储备资产,同时又是我国基础货币投放的主要渠道。自1994年我国实行以市场供求为基础、有管理的浮动汇率制度以来,我国外汇储备规模大幅扩大,从2006年开始,我国外汇储备规模位列世界第一,外汇储备的增加有提升国家声誉,吸引外商投资和拉动国民经济等积极影响。[1]92-97而我国外汇储备在持续扩大到2014年6月的“峰值”之后,却又连续两年净减少9 000多亿美元,外汇储备的大幅度波动造成了金融风险增大,降低我国货币政策独立性等消极影响[2]106。因此,必须保持我国外汇储备的适度稳定增长,使其发挥正面效应的同时,最大程度减弱负面效应。分析影响我国外汇储备规模的因素及其影响程度,合理调控外汇储备规模,以保证对外汇储备的有效控制。

1 相关文献综述

国内有较多学者对我国外汇储备的影响因素进行了实证研究,为了验证外汇储备与汇率之间是否存在长期均衡关系,龙莹[3]88-90+106使用协整理论进行了实证分析,发现二者之间是负相关关系;郑凡之[4]1-3通过协整检验等方法,发现进出口额、人民币兑美元汇率,以及持有外汇的机会成本与外汇储备需求之间有长期稳定均衡关系的因素;张军[5]35-39根据2001—2015年的外汇储备相关数据,分析了我国外汇储备规模快速扩大的原因,认为外汇储备余额的主要影响因素是货币供应量和进出口总额;李娟娟和杨帆[6]40选取国民生产总值、外商直接投资、年均汇价、进出口差额和外债余额5个指标,在分析中国高额外汇储备的影响因素时,将它们作为解释变量,利用OLS方法进行了实证分析;卢璐和张廷新[7]23-27利用回归分析的方法提出优化外汇储备规模的建议,从四种可量化的影响外汇储备因素,外债余额、进出口差额、年均汇价和GDP规模出发,建立了我国外汇储备多元线性回归模型,并对各个影响因素进行比较分析。

综上所述,以往文献对外汇储备影响因素的研究较多采用协整检验、线性回归等定量研究方法,在研究结论上有一些共性,也存在一些差异,这与研究方法及实证数据的取样差异有关。为了减小指标选取时主观因素对计量模型准确性的影响,在以往学者研究的基础上,以“并集”的形式,结合实际选取9个指标数据,对其标准化后进行计量分析,并通过逐步回归等方法对模型进行修正从而得到理想的最优模型,从而对模型经济意义进行分析,并根据因素变量提出外汇储备适度规模的管理建议。

2 指标选取与数据来源

2.1 指标选取

结合我国国情,选取国内生产总值(GDP)、社会消费品零售总额(SCA)、进出口差额(XM)、商品零售价格指数(CPI)、美元兑人民币年均汇价(ER)、外债余额(WZ)、实际使用外商投资(FDI)、资本与金融账户差额(CFA)和经常账户差额(CA)9个指标纳入计量研究。

2.2 指标选取依据与数据来源

国内生产总值直观地展现一国的经济规模,能够反映该国在外贸中对外汇的需求,以及该国对外汇储备的供给情况。社会消费品零售总额与外汇储备间的关系体现在,当央行购买外汇时,一方面增加了外汇储备,另一方面又投放了基础货币,从而提高了社会有效需求,使社会消费品零售总额增加。进出口反映一国资金的双向运动,差额同时反映该国对外汇储备的实际需求,一般来说,进出口差额波动幅度越大,对外汇的实际需求就越大,央行外汇来源也就越多。商品零售价格指数同社会消费品零售总额与外汇储备之间的关系有较大相似之处。我国现行的是有管理的浮动汇率制度,但因为人民币升值预期等情况的存在,汇率的较小浮动也能引起外汇储备较大的变动。几十年来,随着我国对外负债的不断增加,外债余额还本付息的压力也随之增大,因此为了保持偿还能力,外汇储备也要相应增加。实际使用外商投资的“实际”就体现在外商投资回报率上,外资能够缓解国内企业的资金瓶颈,但如果回报率过高,就会有大量的利润汇出,将使外汇储备大量减少。资本账户差额和经常账户差额体现在国际收支平衡表上,要研究一国是否实现经济内外均衡,往往也从这两个指标去考量,根据相关统计分析,1994年汇改后这两个指标都与外汇储备呈现较高的相关度。

笔者搜集整理得到这些指标和外汇储备1997—2018年的,所用数据均来自外汇管理局网站的年度年报和中国统计局网站,因此数据真实可靠;为方便计量分析、提高模型精度,所有指标数据均经过换算后统一单位。

3 基于多元线性回归的外汇储备影响因素定量分析

3.1 指标数据的描述

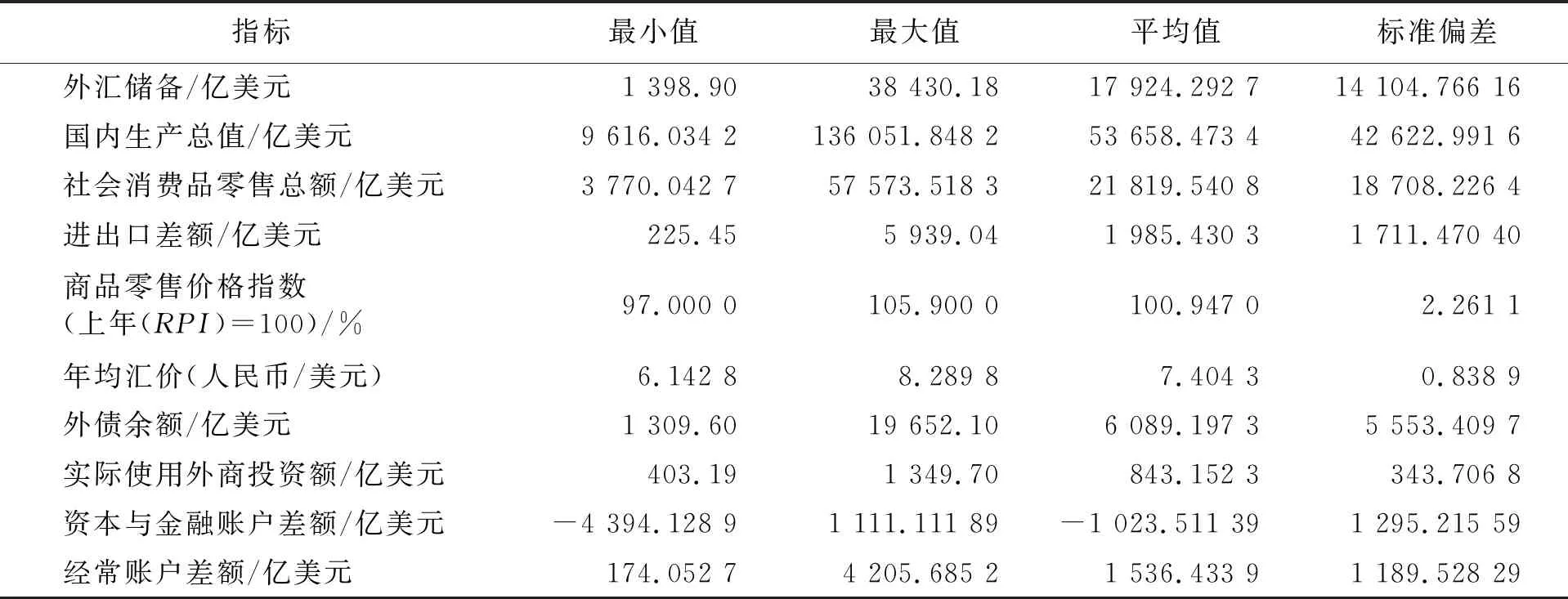

对于所选取的指标数据,国内生产总值、国内零售商品消费总额、进出口差额、外债总额、实际利用外商直接投资、经常账户差额和资本与金融账户差额,其数据都是宏观数据,数值较大,而美元兑人民币年均汇价和商品零售价格指数两个指标值较小,即不同的指标数值差距较大。为了便于数据观察,利用SPSS软件将各指标数据标准化,外汇储备与各指标标准化描述统计见表1。

表1 外汇储备与各指标标准化描述统计

商品零售价格指数反映一定时期内城乡商品零售价格变动趋势和程度的相对数。这里商品零售价格指数(上年的RPI=100)是指假定上一年商品价格指数为100%,计算得到的当年商品价格指数。

3.2 图形分析

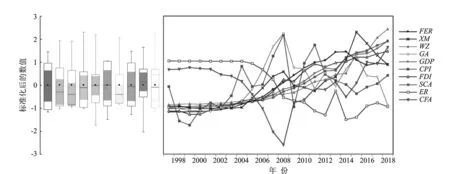

图形分析能直观地观察经济变量之间的相关关系与变动规律,从而合理确定计量数学模型,标准化下外汇储备与各影响因素指标的趋势如图1所示。

图1 标准化下外汇储备与各影响因素指标的趋势

由图1可以看出,除资本与金融账户差额、美元兑人民币年均汇价、商品零售价格指数和经常账户差额四个指标外,其余指标的时间序列变动趋势与外汇储备余额的变动趋势基本一致,呈现较强的相关性,说明这些因素与外汇储备余额间有较强的影响关系。

3.3 建立模型

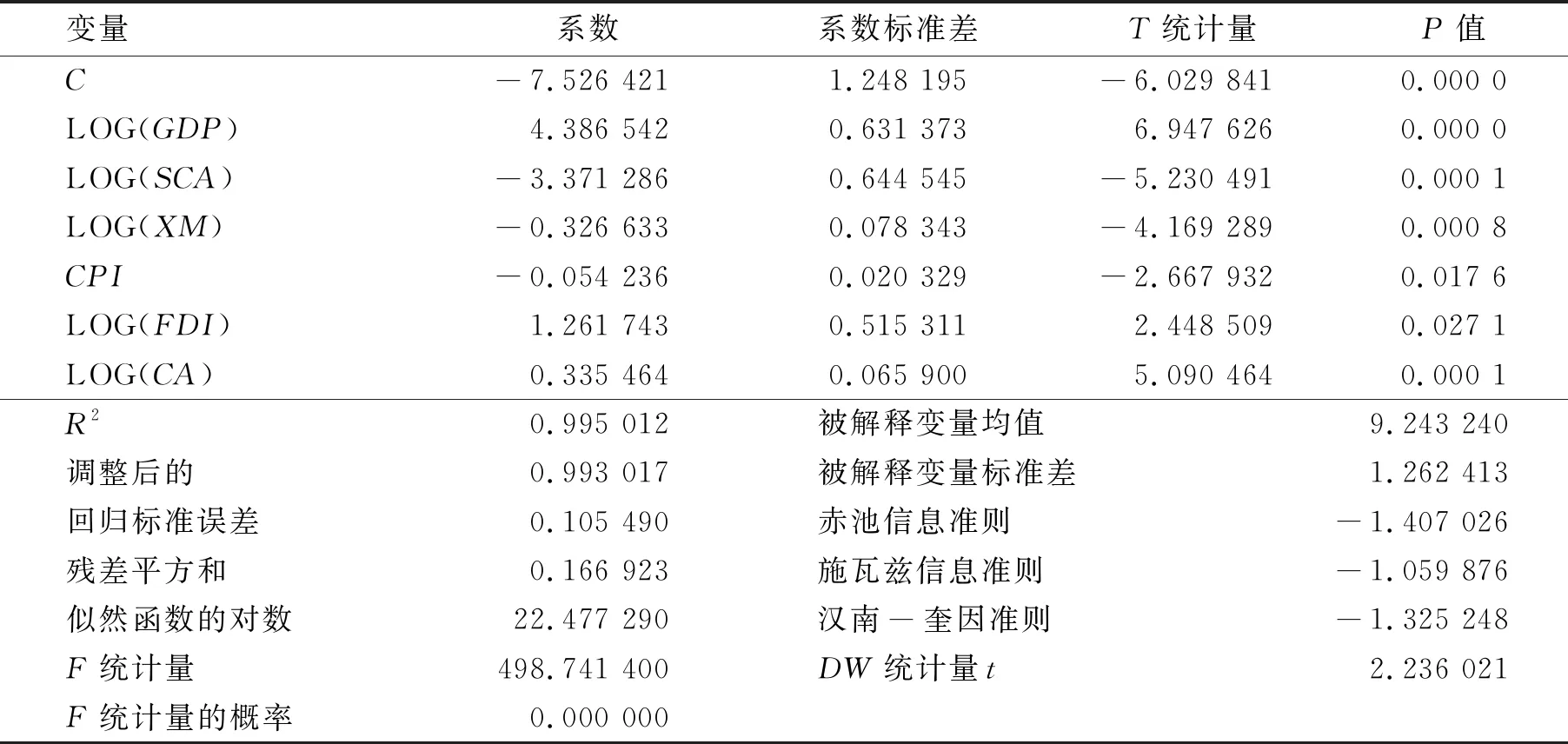

对于各指标数据,在建立线性回归模型时,为了提高模型拟合优度,一般需要对各变量值平滑处理,对于数值较大的,要取对数建立对数模型。因此对数值较大的指标,外汇储备、国内生产总值、社会消费品零售总额、进出口差额、外债余额、实际使用外商投资和经常账户差额取对数,其余指标正常用于计量分析。虽然资本与金融账户差额数值也较大,但由于所选取时间区间内,该指标有负值,因此不做处理,以外汇储备余额为被解释变量、其余变量为解释变量建立多元线性回归模型,见表2。

由表2可知,美元兑人民币年均汇价、外债余额和资本与金融账户差额三个指标显著性检验未通过,因此直接将这三个变量剔除,重新建立回归模型,剔除三个变量后的多元线性回归模型见表3。

表2 保留所有指标变量的多元线性回归模型

由表3可知,虽然结果显示模型拟合优度较高,达到99.33%,且各解释变量都通过了显著性检验,但模型参数显示解释变量社会消费品零售总额与外汇储备余额之间为负相关关系,说明经济意义检验未通过,因而可能存在多重共线性问题。

3.4 多重共线性检验

3.4.1 相关系数检验

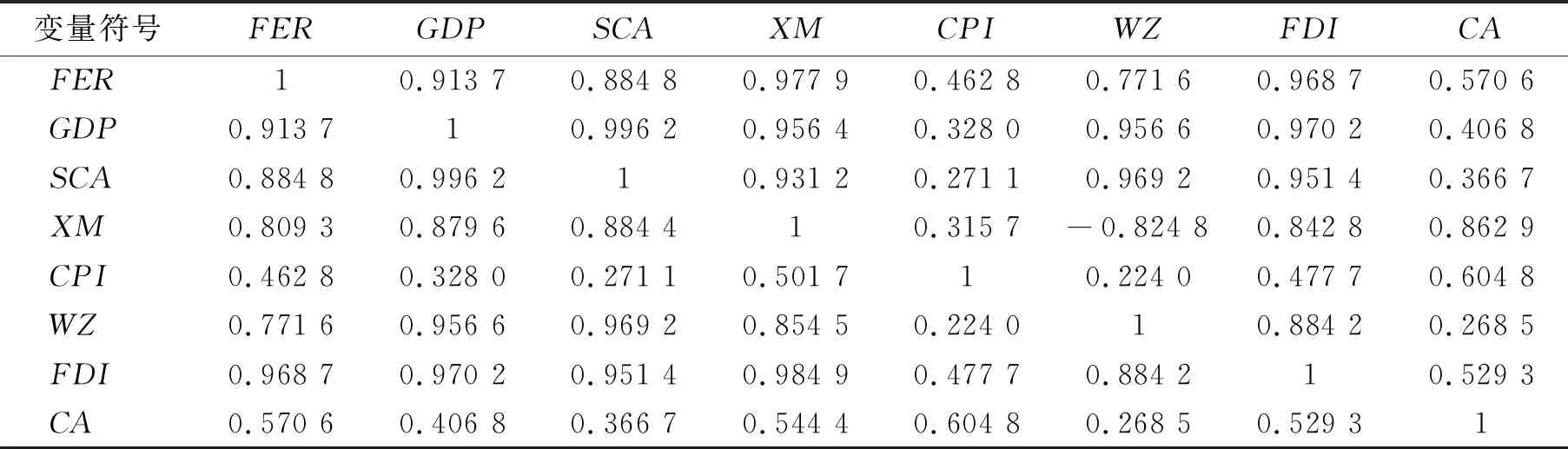

解释变量间的两两相关关系可以直接通过相关系数进行分析,标准化下外汇储备及其影响因素变量间相关系数见表4。

由表4可知,各解释变量之间部分相关系数大于0.8,表明模型存在严重的多重共线性问题。

表4 标准化下外汇储备及其影响因素变量间相关系数

3.4.2 辅助回归模型检验及方差膨胀因子检验

当回归模型中解释变量个数大于2,且呈现出较为复杂的相关性关系时,则应通过建立解释变量间的线性回归来检验其多重共线性。在此,分别建立各影响因素指标变量对剩余指标的回归模型,进而建立GDP模型(1):

lnGDP=β0+β1lnSCA+β2lnXM+β3CPI+β4lnFDI+β5lnCA+μ

(1)

GDP模型(1)中,GDP为被解释变量,其余变量为解释变量,并以此建立回归模型。以该模型为例,再建立其余变量的线性回归辅助模型,结果显示:各模型的F统计量、伴随概率均接近于零,表明表3所示模型存在严重的多重共线性。

表3 剔除三个变量后的多元线性回归模型

4 基于逐步回归法对模型进行修正

4.1 建立一元基本回归模型

下面分别建立外汇储备规模(FER)与单个解释变量的回归模型。在所有以上建立的回归模型中,综合考虑相关性、模型拟合优度、变量显著性和指标经济意义,选出最优的一元回归模型,该模型以实际使用外商投资(FDI)为解释变量,外汇储备余额为被解释变量,模型表达式见(2)式。

lnFER=-9.397 5+2.803 0lnFDI

(2)

(2)式中,拟合优度为0.932 6,各项检验都通过,说明模型的拟合优度高,且实际使用外商投资的参数为正,其经济意义合理。

4.2 逐步引入其它解释变量

保留解释变量进出口差额,分别引入其余5个解释变量以构建二元回归模型,剔除经济意义不合理和T检验没有通过的指标变量,同时考虑模型的拟合优度和整体线性关系的显著性,得到最优二元回归模型为以实际使用外商投资(FDI)和经常账户差额(CA)为解释变量的回归模型。模型表达式见(3)式。

lnFER=-7.776 9+2.206 9lnFDI+0.338 4 lnCA

(3)

(3)式模型拟合优度高达0.967 4,各项检验都通过,且经济意义合理。相较于只引入进出口差额(XM)的一元回归模型,拟合优度从93.26%提高到96.74%,说明引入实际使用外商投资和经常账户差额变量的模型解释能力有所提高。

在以上分析的基础上引入第三个解释变量。在二元最优模型的基础上再引入一个剩余变量。考虑到所有可能情况,分析不同模型的各参数情况,发现引入第三个解释变量的模型显著性检验无法通过且经济意义不合理,因此,不再引入更多变量。由此可见,最优的外汇储备计量模型是以实际使用外商投资和经常账户差额作为解释变量,实证表明:这两个变量是影响我国外汇储备规模的主要因素。引入两个解释变量的最优回归模型见表5。

表5 引入两个解释变量的最优回归模型

表5的变量指标见(4)式。

(4)

(4)式中,各解释变量的经济意义合理,且都通过了T检验,说明模型的各解释变量对被解释变量外汇储备余额的影响显著。被解释变量——外汇储备余额(FER)的变动有96.74%能够由上述两个解释变量解释,说明该模型的拟合优度相当高。

4.3 自相关检验与异方差检验

自相关产生的原因有很多,如惯性、模型设定误差和遗漏了重要的解释变量等[8]9-12,在此,研究的内容属于时间序列数据,多个指标都存在惯性的可能,通过分析可知,多元线性回归模型可能存在模型的设定误差,并且外汇储备的影响因素很多,在指标选取方面无法避免一定的主观性,可能会遗漏重要的解释变量,因此有必要进行模型的自相关检验。

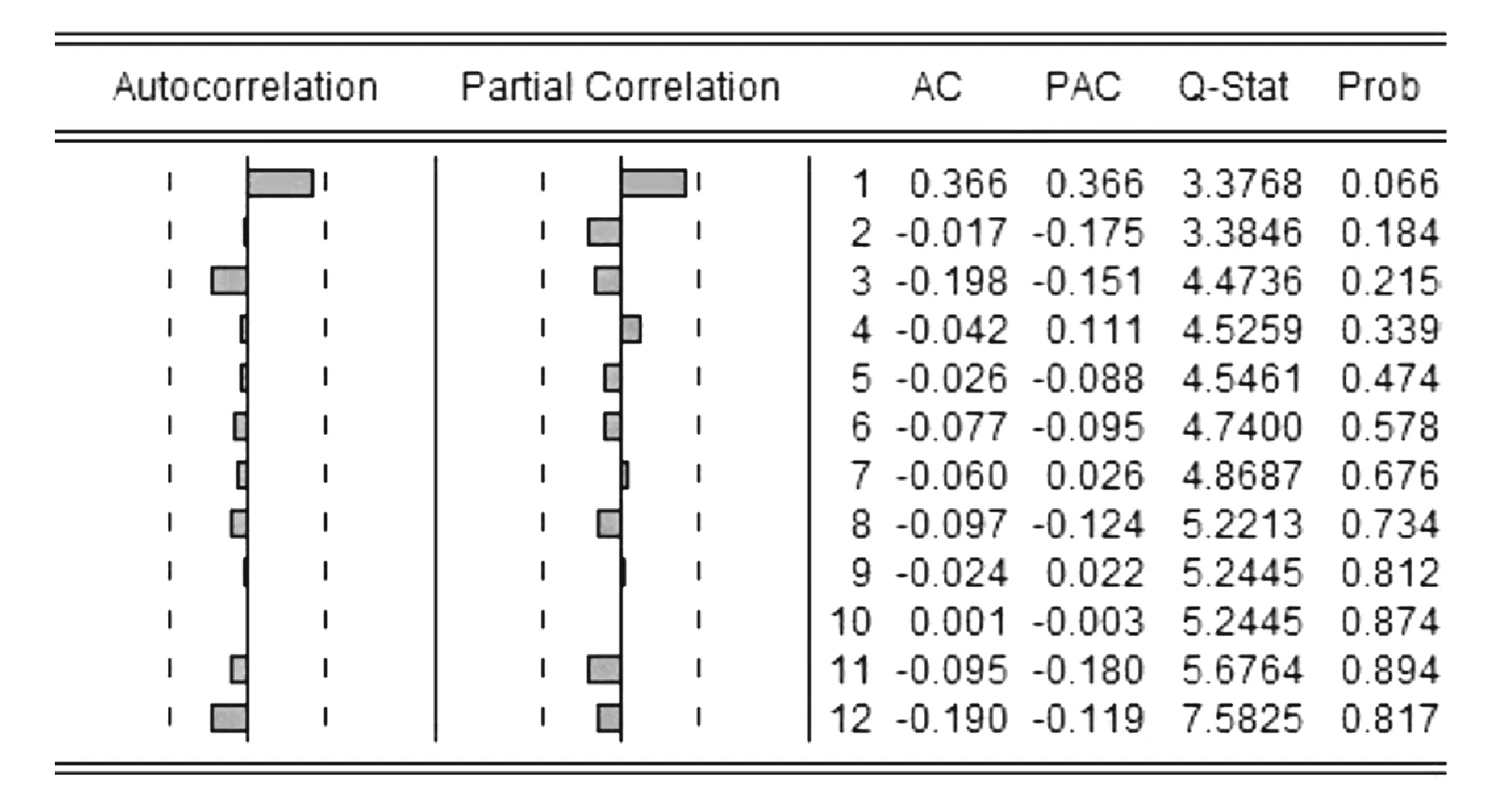

由表5可知,最优模型的德宾沃森统计量大于1,初步判定模型不存在自相关。通过模型的自相关与偏自相关图进一步确定,多元线性回归最优模型的偏自相关检验见图2。

图2 多元线性回归最优模型的偏自相关检验

由图2可知,该模型所有滞后期的偏自相关系数(PAC)的直方图都在虚线框内,计量经济学上,如果所有滞后期的偏自相关系数(PAC)的直方图都在虚线框内,则说明所检验模型不存在自相关,可知该回归模型不存在自相关性。

5 结论与建议

5.1 结论

对于我国外汇储备规模影响因素的分析,根据实际情况选取国内生产总值(GDP)等9个相关指标,考虑到平滑变量以提高计量模型精确度,先将各指标数据标准化后建立多变量的线性回归模型,通过多重共线性检验后利用逐步回归法修正模型,得到影响外汇储备规模的因素主要为实际使用外商投资(FDI)和经常账户差额(CA),见(5)式。

lnFER=-7.776 9+2.206 9lnFDI+0.338 4 lnCA

(5)

由(5)式估计结果可以看出,我国外汇储备规模的大小(FER)主要取决于我国实际使用外商投资(FDI)和经常账户差额(CA)。根据各解释变量系数可知,我国实际使用外商投资(FDI)和经常帐户差额(CA)与外汇储备之间存在正相关关系,弹性系数分别为2.206 9和0.338 4。 即在其他条件不变的情况下,我国实际使用外商投资(FDI)每增加1%,我国外汇储备余额增加2.206 9%;经常账户差额(CA)每增加1%,我国外汇储备余额增加0.338 4%。

5.2 建议

众所周知,一个国家必须拥有适度的外汇储备规模,但是,过度庞大的外汇储备会带来一系列消极影响, 甚至会对经济增长造成一定程度上的阻碍。[9]38-39因此, 必须保持外汇储备规模的适度增长,我国中央银行和政府部门应积极采取具体的措施进行调控。为此, 建议在对外汇储备余额进行调控时, 应重点从经常账户差额和实际使用外商投资两个方面进行。如在外汇储备出现非理性增长、外汇储备余额过高时,从经常账户差额层面来看, 可以适当增加商品与服务的进口, 调整经常账户顺差;从实际使用外商投资角度来看, 适度提高受国家保护产业的外资流入门槛, 不仅能保护我国正在成长中的产业, 还能通过相对缩小国际收支的顺差, 减缓外汇储备的增长;从国内生产总值层面来看, 应响应国家“推动经济高质量发展”的号召, 采取合理的措施对个别行业发展过热或者出现局部通货膨胀的情况进行调控;[10]9-12从外债余额层面来看,应控制外汇增长速度,在确保对外偿还能力及与国民经济相适应的前提下,考虑提前偿还部分债务来减轻还本付息的压力,[11]160-163进而使外汇储备保持合理的规模。