创业板企业的财务因子量化投资策略分析

2020-08-07党晓莉

党晓莉

摘 要:基于财务因子分析创业板市场,通过量化交易方式,结合MA和MACD指标,将构建的策略在聚宽上进行Python语言编程,然后进行交易以及股票市场的回测、验证和分析。将财务因子和技术指标相结合,建立一个程序化交易的选股策略,除去不必要因素的影响并排除干扰项,使投资者的交易过程更为理性和完整。

关键词:创业板;财务因子;量化投资

文章编号:1004-7026(2020)14-0164-02 中国图书分类号:F275;F832.51 文献标志码:A

1950年自动化交易在国外兴起,许多学者开始对自动化交易投资进行研究。自动化交易是以计算机为基础的计算机交易,交易程序和计算机发展密切相关。中国自动化交易的兴起远远晚于国外市场。2004年我国推出了第一个使用量化策略的基金产品,同时也标志着我国量化交易开始发展[1]。

1 基于基本面及技术面分析

1.1 财务因子分析

对于我国的A股市场来说,财务因子是证明市场是否有效及能否获利的重要因素之一。研究成长类、规模类、价值类以及质量类4类财务因子,对不同类型的因子选取相应的指标,通过对各个因子进行分析,选择出市场所适用的财务因子[2]。

1.2 MA技术指标分析

20世纪中期,格兰威尔提出均线理论,他一共发表了8种法则并用这些法则来判定股价买卖的位置。移动平均线的简称是MA,它是由一条线构成的,相应的常用线指标分为短、中、长期3种。短期均线指标又称为日均线指标,以5 d和10 d作为移动平均线;中期均线指标又称为季均线指标,以30 d和60 d作为移动平均线;长期均线指标又称为年均线指标,以120 d和240 d作为移动平均线。MA是目前股票市场中较为普遍的技术指标,可以幫助投资者更好地分析出股票的投资价值、股票当前的变化趋势、即将出现反转的趋势以及未来可能发生的变化趋势[3]。

1.3 MACD技术指标分析

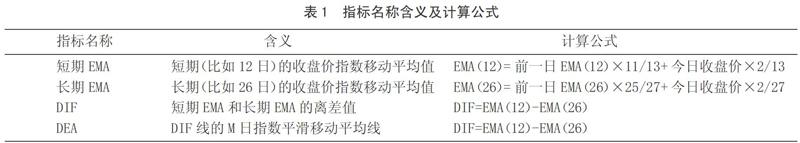

杰拉尔德·阿佩尔于20世纪70年代研究出了能跟踪变化趋势的指标——指数平滑异同移动平均(MACD),该指标能从趋势的转变中分析两条移动平均线的相关性。在对该指标进行计算时,一般会从MACD线与MACD柱状图两方面入手。MACD线反映长期EMA与短期EMA之间的差值,表1详细罗列了各指标的名称、含义及其计算公式。

2 策略运行以及构建交易

2.1 策略运行

在确定基础股票池时经过综合考量,最终选择了创业板,原因是在创业板上市的公司大多数都是高科技公司,虽然进入门槛较低但有严格的要求[4]。创业板公司具有较高的成长性,更能选择出收益率较好的股票,而且代表性也较强。能够成为备选成分股的股票需要符合以下条件。①ST、*ST、暂停上市以及专家认为不能进入指数的股票不能被选为成分股。②公司股价基本平稳,并且没有明显的操纵市场行为。③公司经营状况良好,最近1年内不存在重大违规违法行为,财务报表准确无误。根据上述要求选择出来的股票具备对市场主导地位的反映能力。

所有回测资金将会在策略持续运行中每天更新仓位轮动持续买入,并依照仓位等额分配资金。调仓会参考设定好的调仓频率和更新过后的排名来进行,符合出仓要求的股票将被清仓卖出,而不符合平仓要求的则继续持有。分别用两种策略进行仓位管理,之后再将这两种策略结合起来进行仓位管理,以此来分析策略结合是否能提高实施和管理效果。

2.2 策略构建

策略基本框架的构建是完善参数的前提。将基于财务因子以及技术面的MA指标的策略进行自动化交易带入,最大程度上降低了回测数据的难易程度。建立规则是为了将规划好的策略不受干扰地经过自动化交易呈现出来。①将规整好的历史数据带入要回测的创业板股票池中,再把数据导入聚宽中去。②把所需的财务因子选择出来,将MA和MACD指标翻译为计算机语言,利用计算机软件的程序展开回测,以此来分析创业板中是否适用由财务因子、MA和MACD指标组成的交易策略,同时根据回测结果分析策略实施过程中的问题和疏漏。分析财务因子对股票选择是否有效,随后通过MA技术指标构建买卖策略内容。

3 结论

在建立投资策略时,首先参考了财务因子、MA以及MACD指标,之后运用Python编程对其展开分析。策略指标的确定和初步规划借助了聚宽平台以及东方财富Choice金融终端。随后借助聚宽平台对策略的各项要求作出了详细说明,并基于假设模型开展选股、买入、卖出、仓位管理等多个策略。在对创业板股票池中的样本开展测试时,将所有参数都调整成默认值,然后对策略进行回测,根据回测结果对策略进行改进和调整。各指标参数均设为默认值,以此来防止优化过度和过拟合情况的出现。

自动化交易模型中不管是因子表现还是整个策略收益情况,都能证明多因子的有效性。财务指标中有3类因子组合通过了有效性检验并且获利显著,这是由多方面因素共同决定的,其中价值类、质量类更有效,并且价值投资的理念深入人心。通常情况下,投资者会先对股票价值进行分析和预测,再进行投资,并且都希望能以更低的价格买入价值被低估的股票。此外,市净率作为价值类指标之一,通过多年的实证检验被证明具有可靠性和有效性,成为了运用最广泛的选股指标。对于个人投资者而言,这样的策略既可以分散风险,又能使投资者更好地从市场获利。但由于财务因子以及MA指标所形成的交易策略以基本面作为参考,因此能够用于进行模拟交付的时间十分有限,受交易次数的限制,相关参数的效果不能被多次检验并作出相应的调整。

价值投资者还可以对不同市场财务因子、MA以及MACD指标的使用情况作出改进,或者选择除此之外的财务指标或技术指标,从而在基本面与技术面的分析过程中更加准确,并使投资风险得到控制。

参考文献:

[1]陆静,廖刚.市盈率、市净率和自由现金流乘数与证券组合收益的比较[J].经济管理,2002(4):57-62.

[2]潘凡.基于有效因子的多因子选股模型[J].安信证券,2011(1):140-154.

[3]刘昱熙,宋旺.股票回报与公司规模、市净率、市盈率之间的关系——基于中国A市场的实证论证[J].财会通讯,2011(2):83-94.

[4]吴狄.中国股市选股模型实证分析[D].上海:复旦大学,2011.

(编辑:周宏燕)