金融集聚、金融创新与区域经济增长

2020-07-27胡国晖郑美美

胡国晖 郑美美

摘要:在分析金融集聚与金融创新促进区域经济增长的协同作用基础上,利用区位熵与DEA模型分别测算我国2006—2017年30个省市金融集聚水平和金融创新效率,通过SAR模型与空间效应分解模型实证检验了二者及其协同对区域经济增长的影响和空间溢出效应。结论显示:金融集聚和金融创新均可以显著推动区域经济增长,溢出效应较强,但间接效应高于直接效应;二者的协同作用相对于其单独作用更有利于区域经济发展,且存在显著溢出效应;在区域层面,金融集聚和金融创新是造成区域差异的重要因素,沿海较内陆地区存在更显著的溢出效应。

关键词:金融集聚;空间滞后模型;金融创新;空间效应分解;区域经济增长

一、引言

在经济新常态下,“一带一路”、成渝双城经济圈、长江经济带、京津冀协同发展等区域发展战略的部署与落实,体现出区域经济发展在现代化经济体系建设中的重要意义。作为现代化经济的核心要素,金融业发展起着重要的助推作用。而随着金融深化程度的提高,金融集聚和金融创新快速崛起,对区域经济发展起到不可忽视的作用,并且二者并非毫无瓜葛。资金、信息、技术等丰富的金融资源高度集中和共享,为金融创新提供优越环境;同时金融创新成果具有空间外溢性,能够辐射到周边地区,促进周边区域的金融集聚。因此,探究金融集聚与金融创新及其协同发展对区域经济增长的影响既有理论又有现实指导意义。

二、文献综述

(一)金融集聚与区域经济增长

在理论方面,Levine(1999)[1]的研究发现,金融集聚之所以对区域经济增长产生正向推动效应,主要原因在于金融集聚的发展有利于积累资本和提高技术进步。Tadesse(2001)[2]认为金融集聚增加了企业获取融资的方式,提升了创新能力,从而有效的促进了经济增长水平。Hassan等(2011)[3]指出打造出高效的金融集聚体系是区域经济取得高质量发展的有效前提和保障。孙志红等(2017)[4]提出金融集聚通过信息揭示、规避风险等金融功能机制、产业调整机制、知识技术溢出机制这三种途径来影响实体经济发展,从而促进区域经济增长。

在实证方面,国内学者从不同视角探析了金融集聚对区域经济增长的影响。豆晓利(2013)[5]、李林等(2011)[6]从银行业、证券业、保险业三个行业来测度金融集聚水平,并探索二者之间的关系,发现较其他行业,银行业金融集聚对区域经济发展支持力度最大、溢出效应最强。李红和王彦晓(2014)[7]、仲深和杜磊(2018)[8]、初春和吴福象(2018)[9]则从空间溢出效应视角切入,研究发现金融集聚能带来人才、资本等资源的集中,其规模无论是对本地区还是邻近区域的经济发展,均会产生正向影响。李延军等(2018)[10]则基于京津冀地区探究空间溢出效应,结果发现溢出效应较为显著但存在差异性,对周边地区的辐射作用要高于本地区。此外,还有学者针对不同区域进行研究。潘辉等(2013)[11]将研究层面集中到我国“东中西”三板块来进行差异分析,结果表明金融集聚在总体上明显利于经济增长,但区域差距大,东部地区由于集聚程度较高而支持区域经济发展的作用比中西部地区强。张同功和孙一军(2018)[12]基于副省级城市角度分析得出了相同的结论。黄德春和徐慎晖(2016)[13]将研究领域细化到长江经济带城市地区,发现该地区金融集聚可以实现经济快速发展,且银行业与保险业是经济快速提高的两大推动力。

(二)金融创新与区域经济增长

关于金融创新与经济增长的关系,学术界至今也没有统一断论,存在两种相反的观点。

一类观点认为,金融创新与经济增长之间存在直接促进效应。如Franklin(2012)[14]的研究成果表明,金融创新对经济增长的积极作用在某些方面得到充分的体现。Amore等(2013)[15]在研究中引用了银行的信贷增长率这一数据来具体衡量金融创新的程度,发现金融对企业的信贷支持有效地促进了企业产品推广与技术创新,社会资源分配与生产效率也得以提升,从而推动了经济增长。江曙霞和郑亚伍(2012)[16]基于内生增长理论模型,验证了金融创新能够直接拉动经济发展的观点。周天芸等(2014)[17]采取格兰杰因果检验实证方法,发现“金融创新能够高效驱动区域经济增长”的假设成立。

另一类观点认为,金融创新与经济增长之间并无联系,或仅存在间接作用。王术芳(2016)[18]的研究结果显示,由于金融创新的过度使用以及与实体经济未紧密衔接现象的存在,金融创新无法有效推动经济增长,甚至产生一定的阻碍作用。李丛文(2015)[19]研究发现在新常态视角驱动下,金融创新在短长期内阻碍了经济发展,但在与技术进步协同效应下,二者发挥出对经济增长的最大促进作用。谢婷婷等(2017)[20]也验证了金融创新抑制经济增长,只有在依托于技术进步时,才能够推动经济增长水平。而喻平和严卉靓(2016)[21]认为二者关系不能够仅仅用以上结论体现,提出要用耦合理论来分析二者间的复杂特征,并利用耦合度测量模型揭示了湖北省两者关系处于中度耦合状态。

(三)简短评价

从现有的文献来看,学者们较多关注金融集聚与金融创新分别对区域经济增长的影响,但是并没有考虑到二者协同作用及其对区域经济增长可能产生的影响,也没有考虑这种影响是否会产生空间溢出效应。基于此,本文将进行以下探讨:第一,在研究视角上,将金融集聚和金融创新同时纳入研究框架,深层次分析二者对区域经济增长的作用。第二,考虑金融集聚与金融创新的协同性,从理论和实证两方面研究二者协同作用如何作用于区域经济增长。第三,基于二者协同作用对区域经济增长的影响,进一步研究这种影响是否存在空间溢出效應。

三、作用机理

图1显示了金融集聚推动区域经济增长、金融创新有利于区域经济增长、二者协同支持区域经济增长三方面的作用机理。

(一)金融集聚推动区域经济增长的机理分析

1. 金融集聚产生外部规模经济效应。通过信息、资金、人员、机构的高度集中与共享,金融机构经营成本优势得以体现,运营效率有所提高[12];同时,金融集聚使得区域内资金的流动性和使用效率提高,企业投融资机会增加,融资成本有效降低,促使规模经济效益形成。金融集聚不仅使金融业因规模扩大获得规模经济优势,也带动了区域内其他关联产业的发展,进而促使区域经济增长。

2. 金融集聚会引发扩散效应。扩散效应主要体现在对周边地区的辐射作用。当金融集聚规模高度发展时,在涓流效应的推动作用下,具有较高流动性的金融要素会由本地区转移到邻近区域,由此为邻近地区获得金融服务、技术等提供了便利条件,从而拉动邻近地区金融业以至整个区域经济水平。

值得注意的是,金融集聚与扩散效应并不是孤立存在的,二者相互影响和促进,在自我强化的基础上形成系统性的组合效应,促使区域金融和经济良性循环。

(二)金融创新促进区域经济增长的机理分析

1. 在微观方面,金融创新促进区域经济增长的作用体现在金融机构创新、工具创新及产品创新等方面,这些创新能够使金融机构高效运作,提供优质服务;同时在交换便利、风险规避等各金融功能的充分施展下[18],企业资本积累和技术进步的能力得以增强,对实体经济的推动作用得以增大,从而提升区域经济水平。

2. 在宏观方面,金融创新促进区域经济增长的作用体现在金融制度、金融政策创新方面,这类创新能够提高社会储蓄转变为投资的能力,增加投资需求,加快资本积累速度;同时也改变了融资格局,如债券、基金等直接融资市场的占比提高,有助于资本形成和资金的自由流动,降低企业融资成本,优化资金配置效率,进而推动区域经济增长。

(三)金融集聚、金融创新支持区域经济增长的协同作用

金融集聚、金融创新不仅分别对区域经济增长产生推动效应,并且通过二者的协同使其作用得以增强,金融集聚与金融创新的协同作用表现在:

1. 金融集聚借助市场竞争效应来刺激金融创新。一方面,金融集聚区内资源丰富,能吸引各类金融机构和企业进入,导致金融机构数量扩张;另一方面,由于各种金融产品和服务的易获得性,客户可以充分了解、比较并进行选择,因而加大了集聚区内金融企业间的竞争。在激烈的市场竞争环境下,优胜劣汰机制得以充分体现。金融机构为占据市场,会不断整合各类金融资源开展创新活动,为客户提供优质的金融服务。在竞争压力与创新动力的共同作用下,区域金融创新能力得以增强,金融服务质效也得以提高,进而有效促进区域经济的增长。

2. 金融集聚通过外溢效应推进金融创新。金融创新具有复杂性,需要一定的金融理论知识和经验积累,并投入大量的资金、人力和技术等。金融集聚产生的外溢效应有助于解决上述问题。金融集聚区内具有禀赋的金融创新资源,利于形成更为良好的金融创新环境,也易于形成知识传播、技术经验共享等途径,从而可以加速金融机构之间以及与其他产业的交流互动,进一步推动金融服务创新,优化资源配置,实现各地区发展水平的提高。

3. 金融创新具有外部性,反过来推动金融进一步集聚。金融创新成果实施会提高集聚区内企业的经营效率,推动企业发展,进而激励集聚区外的企业进一步向集聚区靠拢,金融集聚程度继而增强。此外,金融创新成果实施也会对邻近地区产生一定影响。金融创新存在正向外溢效应,当金融创新成果传播到周边区域,被周边地区模仿,可带动邻近地区金融创新,并推进当地的金融集聚。

总而言之,在市场竞争效应、外溢效应的作用下,金融集聚改善了区域金融创新环境,激发了金融创新潜力,而金融创新的外部性反过来又促进金融集聚发展,二者相互影响和促进,共同推动区域经济发展。

四、研究方法与指标选取

為了检验金融集聚、金融创新及其二者协同对区域经济增长的作用效果和溢出效应,下文采取区位熵和DEA模型分别测算我国2006—2017年30个省份的金融集聚水平和金融创新效率,并在此基础上利用空间滞后SAR模型和空间效应分解模型进行实证检验。

(一)研究方法

1. 空间自相关的检验。判断不同区域经济增长之间是否存在空间相关性是本文能否采取空间计量模型进行实证检验的前提,本文借助全局Moran′s I指数及统计检验来对区域经济增长进行空间相关性检验。而计算Moran′s I指数的前提是构建空间权重矩阵Wij,本文采取地理空间权重矩阵,其矩阵定义如下:

2. 空间计量模型的构建。本文同时建立SAR与SEM模型,根据LM检验判断这两个模型对本研究的适用性,并从实证中选择结果更好的模型来研究金融集聚、金融创新单独及其二者协同对区域经济增长的作用效果和空间溢出效应。具体模型公式如下:

空间滞后模型(SAR):

上述公式中,Lnrgdp代表区域经济增长水平,Lnlq、Lnfin、Lnlq×Lnfin为自变量,分别表示金融集聚、金融创新、二者交互项。Lngov、Lnfdi为控制变量,分别表示政府财政支出、外商直接投资总额。W是n×n的地理空间权重矩阵,W×Lnrgdp为空间滞后因变量,β为模型的系数,ε为n×1的误差向量,ρ为空间自相关系数。

(二)指标选取、数据来源与描述性统计

1. 被解释变量。本文采取RGDP来测度区域经济增长。具体地,以2006—2017年我国30个省份(未包含西藏、香港、澳门和台湾)的人均GDP表示。

2. 核心解释变量。(1)金融集聚(LQ)。目前对于金融集聚程度的衡量,国内外学者基于研究对象和视角的差异,采取了包括区位熵、赫芬达尔指数、综合指标法、空间基尼系数等多种不同的测量方式(丁艺等,2009[22];任英华等,2010[23])。笔者在参考和对比相关文献的基础上,利用区位熵测度各省份的金融集聚水平。具体计算公式如下:

其中,Aij表示地区j金融业的总产出,Aj是地区j所有产业的总产出,Bi是全国金融产业的总产出,B是全国所有产业的总产出。计算结果越高,代表金融集聚规模越大。(2)金融创新(Fin)。本文将金融创新视为各种金融资源与要素进行整合后所创新产生的新事物,它有效地优化了金融资源配置方式。金融创新指标的选择,借鉴蒋瑞波等(2012)[24],利用DEA方法,对2006—2017年30个省份金融创新效率进行评价。

3. 控制变量。控制变量包括政府财政支出(GOV)和外商直接投资(FDI),以平均美元兑人民币汇率折算为当年人民币值。为了消除数据间的异方差性,且保证回归结果是稳健的,本文对模型中的所有变量进行取对数处理。

4. 数据来源与指标的描述性统计。本文相关的所有变量均来源于中经网数据库、中国统计年鉴、国泰安数据库以及wind数据库。表1展示了研究模型中各指标的描述性统计特征。

五、实证分析

(一)空间自相关检验

本文使用Moran′s I指数对区域经济增长进行空间自相关检验,并给出了测算标准化后的地理空间权重矩阵的Moran′s I指数及其统计检验结果,如表2所示。表中检验结果显示Moran′s I统计值基本保持在0.3以上,其对应的P值均为0.000,均在1%的检验水平下显著,这代表各省份RGDP之间的空间依赖性较强。因此,本文通过构建空间计量模型研究金融集聚、金融创新及二者协同与区域经济增长之间的关系是合理的。

图2、图3为2007年与2017年Moran′s I散点图,可以更加直观地观察区域经济增长在空间上的异质性。首先,绝大多数省份分布在第一和第三象限,说明区域经济增长呈现出较为明显的集聚特征。具体地,北京、上海、天津等东部省份在第一象限,对于经济增长高的地区,其邻近地区的经济增长也相对较高,表现为“高—高”集聚;与之对应的甘肃、青海等较为落后的西部地区在第三象限,邻近地区与本地区的经济增长水平均较低,表现为“低—低”集聚。据图可知区域经济增长更多地呈现为“低—低”集聚。再者,将2007与2017莫兰指数散点图进行对比,可以看到各象限的省份及其数量差别不大,这说明区域经济增长水平呈现出较为稳定的空间相关性。

(二)最优模型选择结果

为判断SAR、SEM模型的适用性,本文利用Matlab对普通面板数据进行了LM检验与稳健LM检验,结果如表3所示。从表中检验结果来看,LM-lag统计量与LM-err统计量值分别为186.142 6和90.672 7,P值均为0.000,说明LM-lag与LM-err统计量均在1%的水平下显著,需要进一步度量稳健的LM-lag和LM-err统计量。结果显示Robust LM-lag统计值在1%的水平下显著,而Robust LM-err统计值不显著。基于此,本文选取空间滞后模型SAR进行回归估计。再由Hausman检验可知,其统计值为600.01,P值为0.000。由此,SAR模型适合空间固定效应模型。

(三)回归分析

上述检验结果展示应选择固定效应下SAR的模型,但为了在实证中体现出SAR模型和SEM模型的优劣,本文以SEM模型的计量结果(见表4)作为参考,可以看出模型(1)和(3)为金融集聚与金融创新对区域经济增长影响的估计结果,模型(2)和(4)为加入交互项后对区域经济增长影响的估计结果。从中可以看出,在空间滞后模型下对数似然值LogL(-10.65、0.33)均高于空间误差模型相对应的LogL(-16.22、-3.664);且空间滞后模型下的R2(0.837、0.846)也均高于空间误差模型相对应的R2(0.530、0.501),因此本文选择固定效应的SAR模型。

根据表4中固定效應下的空间滞后模型检验结果,两个模型的空间自回归系数W×dep.var.在1%水平下显著大于0,表明区域经济增长存在显著的空间效应。一个省域的经济增长会带动周边省域的经济发展,同时周边省域的经济增长也会对本省的经济发展产生影响。

模型(1)中,即不考虑交互作用的情况下,金融集聚(Lnlq)的回归系数显著为0.274,表明金融集聚总体上会显著促进地区经济增长。金融创新(Lnfin)的回归系数为0.221,同样通过了1%的显著水平的检验,表明金融创新总体上也会显著推动区域经济增长。

在模型(2)中,即考虑有二者交互项的情况下,金融集聚(Lnlq)对区域经济增长的作用系数为0.383,金融创新(Lnfin)对区域经济增长的作用系数为0.415,均在1%的水平下显著为正,且其系数值均大于模型(1)下二者单独作用时的系数0.274和0.221。这说明在金融集聚与金融创新协同作用的框架下,无论是金融集聚还是金融创新均呈现出对区域经济明显的推动作用,且效果比金融集聚与金融创新单独作用好。同时,金融集聚与金融创新的交互项(Lnlq×Lnfin)回归系数为0.370,达到1%的显著性水平,这表明二者的协同作用会促进区域经济增长。根据第三部分的作用机理,本文认为金融集聚通过市场竞争效应与外溢效应,有利地推动了金融创新,进而提高了经济发展水平。

最后,从控制变量的估计结果得出:政府财政支出(Lngov)对区域经济增长有负向影响,但没有通过显著性检验。外商直接投资(Lnfid)对区域经济增长的作用系数在1%的水平下显著为正,说明外商直接投资能够显著推动地区经济增长水平。

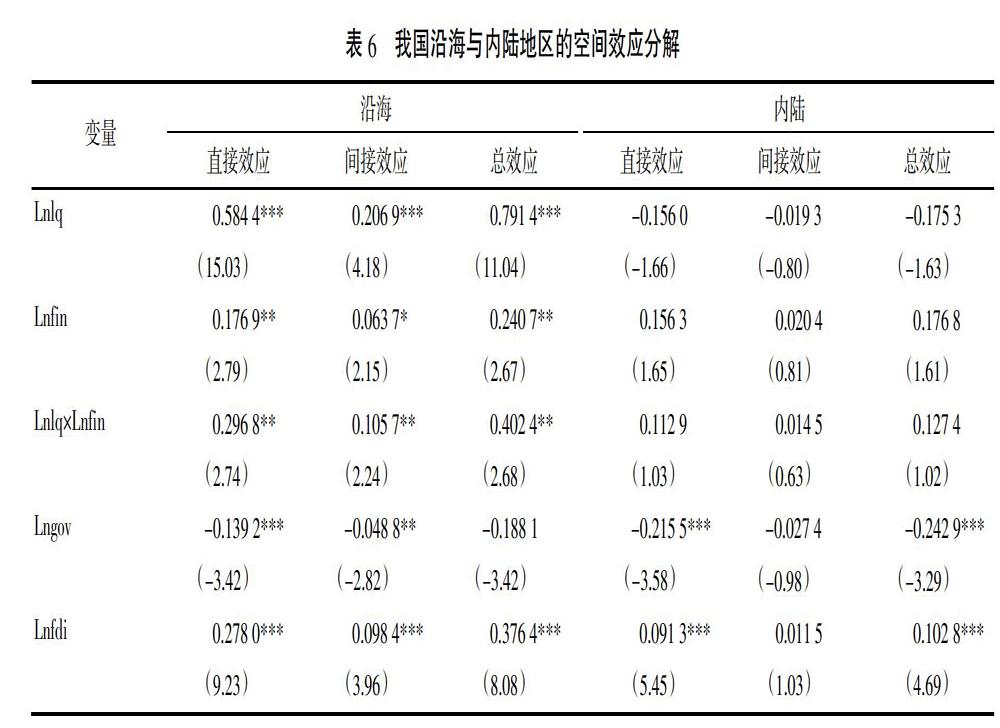

(四)空间效应分解

本文对空间效应进一步分解,来探究金融集聚、金融创新及二者协同对区域经济增长的溢出效应,具体结果见表5。表5列出了在地理空间权重矩阵下模型(1)、模型(2)中各自变量对因变量的直接效应、间接效应和总效应。直接效应代表各影响因素对本地区经济增长的作用,间接效应则代表各影响因素对邻近地区经济增长的作用。

在金融集聚、金融创新独立作用模型(1)下,首先分析金融集聚的空间溢出效应。基于表5的分解结果可以发现,金融集聚(Lnlq)的三种效应均在1%的水平下显著为正,其中总效应为0.612 3,间接效应系数0.319 9,高于直接效应系数0.292 4,这说明金融集聚对区域经济增长存在显著的空间溢出效应,不仅能够促进本地区经济增长水平,也可以显著推动周边邻近区域的经济发展。但同时值得注意的是,金融集聚对邻近区域的经济推动效果要高于本地区。这同李延军等(2016)[25]、纪玉俊和李超(2015)[26]的研究结果一致。

其次分析金融创新(Lnfin)的空间溢出效应。金融创新的直接效应、间接效应和总效应系数值分别为0.238 9、0.264 0、0.502 9,均呈现显著正向影响。这同样表明金融创新在推动本地区经济发展的同时也会由于溢出效应带动周边邻近区域的经济发展,且金融创新对邻近地区经济增长的促进作用也要高于本地区。金融集聚、金融创新的总效应都表现出较高的促进作用,说明金融集聚和金融创新在推动区域经济增长过程中占有重要地位。

在金融集聚与金融创新二者的协同作用下,即模型(2),金融集聚(Lnlq)与金融创新(Lnfin)的直接、间接和总效应均在1%的水平下显著为正,且系数均高于在独立作用模型(1)下的系数,这说明在存在二者协同作用的研究体系下,金融集聚与金融创新的溢出效应均较单独作用强。进一步分析金融集聚与金融创新交互项(Lnlq×Lnfin)的三个效应,其系数值分别为0.390 9、0.399 8、0.790 7,均显著大于0,这说明二者的协同作用对本省域的经济水平有着显著的正向推动作用,同时也带动了邻近省域的經济发展。可以看到,直接效应与间接效应的系数值较为接近,这说明二者的协同作用对本区域与邻近区域经济发展的推动效果近似,即二者协同存在一定程度上的空间溢出效应。因此,金融集聚与金融创新的协同发展对于高效推动区域经济发展尤为重要。

最后,分析控制变量的空间溢出效应。其中,不论是模型(1)还是模型(2)下,政府财政支出(Lngov)的三种效应均为负,但并不显著,未通过检验,说明现阶段政府财政支出对区域经济增长可能存在一定的阻碍作用;外商直接投资(Lnfdi)的三种效应均通过1%水平下的显著性检验,且作用系数均为正,说明外商直接投资存在较为明显的外溢效应。

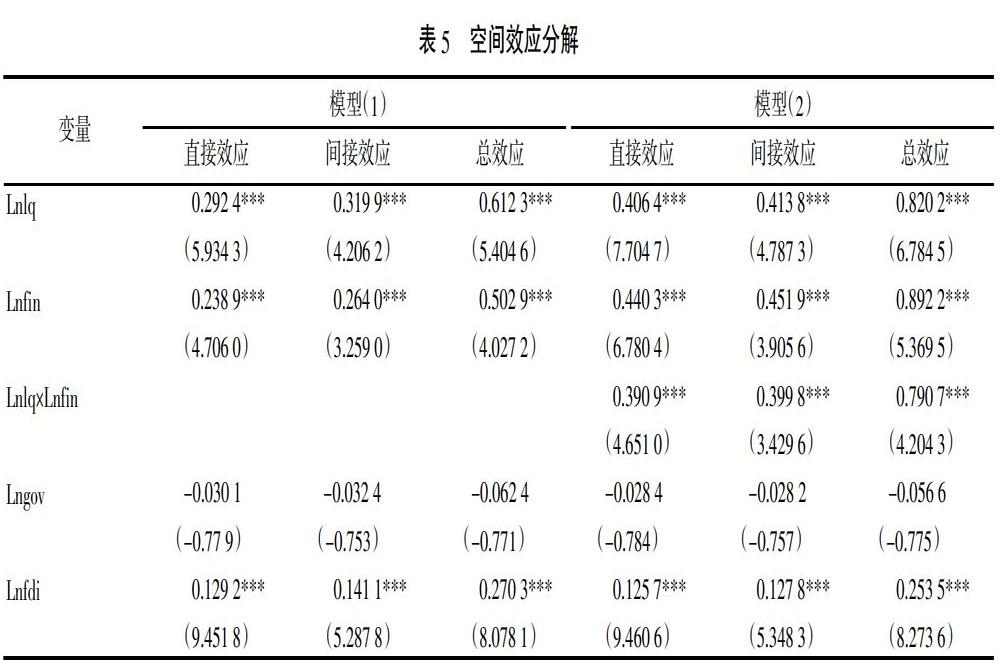

(五)分区域空间效应分解

表6给出了在考虑交互作用下的沿海地区与内陆地区的空间效应分解估计结果。首先,无论是金融集聚(Lnlq)还是金融创新(Lnfin),沿海地区对区域经济增长的直接效应与间接效应均显著为正,而内陆地区均不显著。这说明金融集聚和金融创新是造成各区域经济增长水平差异化的两个重要因素。我国沿海地区较内陆地区金融市场发达,由于金融街、陆家嘴等金融中心的存在,金融集聚与金融创新程度高,继而经济发展水平高。其次,在二者的交互项下,沿海地区对区域经济增长的直接效应与间接效应均呈现显著的促进作用,而内陆地区的直接效应与间接效应系数均为正,但并不显著。

六、结论与建议

基于2006—2017年30个省份的面板数据,本文借助模型对金融集聚、金融创新与区域经济增长的关系进行研究,结果表明:(1)我国各区域的经济增长存在显著空间相关性,一个地区经济增长水平与邻近区域的经济发展紧密相连。(2)金融集聚与金融创新均可以有效推动我国区域经济的快速进步,且空间溢出效应显著,可以通过辐射邻近区域拉动整体经济增长。但值得注意的是,二者均对邻近区域经济发展的支持作用高于本地区。(3)金融集聚与金融创新的协同发展能够有效地提高区域经济增长水平,且外溢效应较为明显,有利于推动现阶段我国区域经济的发展。(4)分区域来看,金融集聚和金融创新是造成各区域经济发展水平差异化的两个重要因素,且沿海地区较内陆地区存在更显著促进的空间溢出效应。(5)政府财政支出对区域经济增长影响为负但不显著,其溢出效应也表现为不显著;外商直接投资能显著推动区域经济增长,且空间溢出效应显著。

基于以上结论,为推进我国区域经济快速稳定发展,金融集聚程度和金融创新水平的提高必不可少,且更应充分发挥二者的协同作用和空间溢出效应。由此本文提出以下几个方面的建议:(1)充分发挥金融集聚、金融创新对区域经济的推动作用。政府应重视顶层设计,为金融集聚、金融创新创造良好的环境,加速本地金融集聚,鼓励金融创新。一方面,加快各区域金融中心的建设,与此同时应考虑到独特的区位优势;另一方面,加大区域金融创新载体的带动力度,并给予制度、监管、政策等多方面的支持,借助禀赋的要素,促进金融创新。(2)充分发挥金融集聚与金融创新的协同作用,以“金融集聚+金融创新”深度融合的模式推动区域经济发展。依托金融集聚良好的环境,通过建设创新研发平台、创新生态系统等提高金融创新水平;同时加强战略合作以实现金融创新要素的整合,推进区域间融合深度与质量,实现金融集聚与金融创新协同发展。(3)充分发挥金融集聚、金融创新的空间溢出效应,增强对周边区域的空间辐射能力,强化区域内合作联动,缩小地区之间的差距。如建立合理的城市层级体系,带动相关板块融合发展;打破行政壁垒,实现区域发展从单一区块向多区域跨越,促进要素有序流通,进而提升整个区域经济的发展水平。

参考文献:

[1]Levine R. Financial Development and Growth:Views and Agenda[J]. Social Science Electronic Publishing,1999,5(3):413-433.

[2]Tadesse S. Financial Architecture and Economic Performance:International Evidence[J].Journal of Finance Intermediation,2001,11(4):429-454.

[3]Hassan M K, Sanchez B, Yu J S. Financial development and economic growth:New evidence from panel data[J].The Quarterly Review of Economics and Finance,2011(1).

[4]孙志红,王亚青.金融集聚对区域经济增长的空间溢出效应研究——基于西北五省数据[J].审计与经济研究,2017(2):108-118.

[5]豆晓利.基于空间模型的中国金融集聚对区域经济增长的溢出作用分析[J].区域经济评论,2013(6):113-120.

[6]李林,丁艺,刘志华.金融集聚对区域经济增长溢出作用的空间计量分析[J].金融研究,2011(5):113-123.

[7]李紅,王彦晓.金融集聚、空间溢出与城市经济增长——基于中国286个城市空间面板杜宾模型的经验研究[J].国际金融研究,2014(2):89-96.

[8]仲深,杜磊.金融集聚对区域经济增长的影响研究——基于空间面板数据的计量经济分析[J].工业技术经济,2018(4):62-69.

[9]初春,吴福象.金融集聚、空间溢出与区域经济增长——基于中国31个省域空间面板数据的研究[J].经济问题探索,2018(10):79-86.

[10]李延军,史笑迎,李海月.京津冀区域金融集聚对经济增长的空间溢出效应研究[J].经济与管理,2018(1):21-26.

[11]潘辉,冉光和,张冰,李军.金融集聚与实体经济增长关系的区域差异研究[J].经济问题探索,2013(5):102-107.

[12]张同功,孙一君.金融集聚与区域经济增长:基于副省级城市的比较研究[J].宏观经济研究,2018(1):82-93,120.

[13]黄德春,徐慎晖.新常态下长江经济带的金融集聚对经济增长的影响研究——基于市级面板数据的空间计量分析[J].经济问题探索,2016(10):160-167.

[14]Fishkind L. Financial Innovation and Demand for Money: A Dynamics IS-LM Model with Capital Accumulation[J].Study Economics,2012,17(12):17-18.

[15]Amore M D, Schneider C, Zaldokas A. Credit supply and corporate innovation[J]. Journal of Financial Economics,2013,109(3):835-855.

[16]江曙霞,郑亚伍.金融创新、R&D与经济增长[J].金融理论与实践,2012(7):6-12.

[17]周天芸,岳科研,张幸.区域金融中心与区域经济增长的实证研究[J].经济地理,2014(1):114-120.

[18]王术芳.我国金融创新对经济增长的影响研究[D].长沙:湖南大学,2016.

[19]李丛文.金融创新、技术创新与经济增长——新常态分析视角[J].现代财经(天津财经大学学报),2015(2):13-24.

[20]谢婷婷,任丽艳.技术创新、金融创新与经济增长——基于中国省际面板数据[J].工业技术经济,2017(11):110-117.

[21]喻平,严卉靓.金融创新与经济增长的耦合关系——基于湖北省数据的例证[J].武汉理工大学学报(社会科学版),2016(6):1148-1156.

[22]丁艺,李树丞,李林.中国金融集聚程度评价分析[J].软科学,2009(6):9-13.

[23]任英华,徐玲,游万海.金融集聚影响因素空间计量模型及其应用[J].数量经济技术经济研究,2010(5):104-115.

[24]蒋瑞波,蒋岳祥.区域金融创新与区域经济发展的实证研究[J].浙江学刊,2012(5):157-162.

[25]李延军,李海月,史笑迎.京津冀区域金融集聚的空间溢出效应及影响路径[J].金融论坛,2016(11):20-29.

[26]纪玉俊,李超.我国金融产业集聚与地区经济增长——基于225个城市面板数据的空间计量检验[J].产业经济评论,2015(6):35-46.

责任编辑:武玲玲