资产评估机构聘请主体影响并购重组定价吗

2020-07-14刘建勇俞亮

刘建勇 俞亮

【摘要】以2007 ~ 2017年沪深两市重大资产重组事件为样本, 研究了资产评估机构聘请主体与并购重组定价之间的关系。 研究发现, 相较于目标方(卖方)聘请资产评估机构, 并购方(买方)聘请资产评估机构时, 其评估值更可能会被作为并购重组定价的依据, 表现为并购双方对评估结果的认可度较高。 此外, 资产评估结构声誉高、聘请主体外部治理情况好、注册地制度环境好都可以降低资产评估机构聘请主体交易地位不同带来的影响, 提升并购重组定价时并购双方对评估结果的认可度。

【关键词】资产评估机构;聘请主体交易地位;交易价格;评估结果

【中图分类号】F275.5 【文献标识码】A 【文章编号】1004-0994(2020)14-0032-8

一、 引言

在并购重组相关问题中, 并购重组定价是核心与焦点问题, 其决定着并购重组的利益分配[1] 。 2014年出台的《上市公司重大资产重组管理办法》目的在于保障并购重组定价公允性, 倒逼资产评估结果公允, 使得并购双方都能通过资产评估结果了解标的资产真实情况, 促进资产评估机构最大化缓解并购双方信息不对称。

现有研究认为资产评估机构被大股东操纵、评估方法的选择以及评估机构执业水平都会影响资产评估质量, 进而影响评估机构缓解信息不对称作用的发挥[2-5] 。 《国有企业股份制改造的政策与措施研究》课题组认为, 在国有企业改制过程中, 国有企业既是资产评估机构的聘请主体, 同时又要使用资产评估结果, 由此带来的利益冲突削弱了资产评估机构的独立性[6] 。

不少学者也展开了对并购重组定价问题的研究, 研究的重点随时间轴不断变化。 首先, 学者们研究发现, 我国资产评估价格的合理差异在20%以内[7-9] 。 王竞达[10] 对2010年市场整体的评估价值和交易价格情况进行描述统计, 认为资产评估价值已经成为资产交易定价的重要参考依据。 此前, 有学者也曾发现评估结果为交易定价的确定提供了参考依据[11,12] , 这表明资产评估机构在并购中的参考作用日益凸显。 其次, 有学者开始研究将资产评估值作为并购重组定价依据的合理性问题。 既有研究认为将评估值作为交易价格使用并非最优, 鼓励并购双方协商博弈, 又有研究从资本市场认可度角度分析认为评估值是成交价公平合理的参考标准[13,14] 。

尽管学者们对定价过程有不同意见, 但本质上表达的都是并购成交价对资产评估结果参考程度的问题, 少有学者研究资产评估值和成交价二者间差异产生的原因及影响因素问题。 王竞达[10] 经描述性统计分析研究得出二者差异的影响因素有行业、交易类型、板块因素。 马海涛等[15] 实证研究发现, 资产评估机构声誉是二者差异的影响因素, 资产评估师声誉越高, 二者差异越小。

由并购重组定价问题的研究重点变更可知, 深入探索资产评估值和成交价间差异产生原因问题已成为并购重组定价领域的前沿。 而目前研究二者差异产生原因的文献较少, 少数研究对此进行了探讨但论述不够充分, 因此本文将继续探索二者差异产生的原因。 本文将利用2007 ~ 2017年沪深交易所重大资产重组事件数据, 研究资产评估值和成交价二者间差异产生的原因, 从信息不对称角度探究资产评估机构聘请主体交易地位与并购双方对于评估结果认可度的关系。

二、 理论分析

(一)资产评估机构聘请主体与并购重组定价

买方(并购方)在并购双方中处于信息不对称的劣势位置, 其希望通过各种方式增进对标的资产的了解, 从而在并购重组定价过程中对于相互协商博弈的价格有所判别。 为了缓解信息不对称, 有些买方可能通过董事联结获取关于标的资产的有价值的信息[16] , 从而增加其对标的资产的了解。 Chang等[17] 研究发现, 收购方聘请目标方曾经聘请过的财务顾问能够使收购方支付较低的收购溢价, 且并购后有更大协同效应。 Servaes和Zenner[18] 研究认为, 投行可以降低交易成本、信息不对称程度和代理成本。 这说明并购重组中的中介机构了解标的资产的真实价值, 只要其客观公正, 就能够缓解并购双方间的信息不对称。 除此之外, 买方直接聘请资产评估机构对标的资产进行评估是绝佳选择。 因为资产评估机构作为第三方中介机构可以给交易双方提供专业意见, 从而降低买卖双方因克服信息不对称而发生的调查成本, 并且评估结果可以作为买卖双方的决策参考依据, 一定程度上缓解信息不对称, 提高并购重组效率[10] 。 除了缓解信息不对称的目的, 买方也有压低价格购买资产的动机, 故而可能为了自身利益在其聘请资产评估机构时与其进行合谋, 通过降低标的资产评估增值率的方式来达到压低价格的目的。

与买方类似, 卖方(目标方)基于自身的目的也有聘请资产评估机构的需求。 考虑到买方对于标的资产的信息掌握可能不足, 卖方希望通过聘请资产评估机构来对标的资产进行鉴证, 讓资产评估机构对标的资产的基本信息、评估的依据、评估的方法选择、评估程序实施过程和情况、评估假设、评估结论、特别事项说明等具体信息进行披露, 使得买方了解标的资产的价值, 为并购重组的顺利开展做铺垫。 很多时候卖方仅仅知道标的资产的质量好或差这种定性的判断, 并不清楚标的资产的定量价值。 为了在价格协商博弈时占据优势, 卖方需要了解标的资产的真实价值, 因此其有聘请资产评估机构的动机。 此外, 卖方具有提升价格卖出标的资产的动机, 因此与买方相同, 卖方也可能在聘请资产评估机构时操纵资产评估机构, 通过调增标的资产评估增值率的方式来达到提升卖出价格的目的。

由买方聘请资产评估机构给出资产评估值时, 买方是认可资产评估结果的, 卖方因其对标的资产的了解程度较高, 故而大体能够识别资产评估机构给出的结果是否异常。 只要评估结果不异常, 双方对于评估结果的认可度都较高。 由卖方聘请资产评估机构给出资产评估结果时, 卖方是认可资产评估结果的, 买方因对标的资产了解程度不高, 也无法判断资产评估结果是否合理, 导致买方对结果存在质疑, 买方不能接受以评估值为依据的成交价格。 基于上述分析, 提出假设1:

假设1:资产评估机构聘请主体交易地位影响并购双方对评估结果的认可度, 卖方聘请评估机构时评估结果认可度比买方聘请评估机构更低。

(二)资产评估机构声誉对资产评估机构聘请主体与并购重组定价关系的影响

资产评估机构声誉在一定程度上是规模、业绩、执业能力、独立性等的综合体现。 马海涛等[15] 认为高声誉的资产评估机构可以有效缓解并购双方的信息不对称。 声誉越高的资产评估机构, 往往具有越强的抵御外在力量操纵的能力。 声誉较高的资产评估机构具备的独立性较强, 并且评估过程更具专业性, 能够客观专业地对标的资产进行评估。 对于高声誉的资产评估机构, 无论资产评估机构聘请主体交易地位是买方还是卖方, 并购双方均认为其能保持独立, 能够客观评估, 双方可通过资产评估报告了解标的资产真实状况, 其评估结果将降低双方间的信息不对称程度, 使得并购双方对评估结果有较高的认可度。

反之, 如果资产评估机构的声誉较低, 并购双方都认为其有可能丧失独立性, 其给出的资产评估报告不能夠反映标的资产的真实情况。 卖方聘请资产评估机构时, 买方将认为卖方可能影响资产评估结果的真实性, 加之买方本身对于卖方信息了解不足, 更会存在质疑, 此时资产评估报告缓解并购双方信息不对称的作用被削弱。 买方聘请资产评估机构时, 卖方认为声誉低的评估机构将受到买方干预, 导致评估结果与真实情况存在一定差异, 从而降低并购双方对于评估结果的认可度。 基于上述分析, 提出假设2:

假设2:资产评估机构的声誉能够在资产评估机构聘请主体交易地位影响并购双方对评估结果的认可度的过程中发挥正向调节作用, 声誉越高, 越能提升双方对评估结果的认可度。

(三)聘请主体外部治理情况对资产评估机构聘请主体与并购重组定价关系的影响

外部治理情况好的公司往往具有完善的治理机制, 经营受到严格监督与规范, 信息透明度也较高。 而外部治理情况不好的公司, 会因其经营不规范、信息不透明而让人认为其有可能做出有损形象的不当行为。 作为一种外部治理机制, 机构投资者善于通过识别具有良好治理结构和信息透明度高的公司进行投资, 并且机构投资者持股能进一步改善公司业绩, 约束大股东的行为[19-21] 。 机构持股比例高的公司往往具有较好的治理结构与较高的信息透明度, 其经营更为规范, 发展前景也更受关注。 机构持股比例越高, 外部治理情况越好, 良好的规范与严格的监督使得公司不能随便操纵资产评估。 因此, 在并购重组过程中, 若机构持股比例高的公司为资产评估机构聘请主体, 其对资产评估机构进行操纵的可能性将更低。 机构持股比例越高的公司, 由其聘请的资产评估机构受到的干预越少, 越能客观公正地进行评估, 出具的资产评估报告越能真实地反映标的资产信息, 越能发挥降低并购双方信息不对称程度的作用, 并购双方对评估结果的认可度也就越高。

相反, 机构持股比例越低的公司, 其经营规范程度、信息透明度越低, 在并购重组中更有可能通过操纵其聘请的资产评估机构来获取相关利益, 使得标的资产信息不能够被真实反映, 从而削弱了资产评估机构降低信息不对称程度的作用, 并购双方对评估结果的认可度随之降低。 因此, 外部治理情况良好的资产评估机构聘请主体能够显著降低并购双方的信息不对称程度, 缓解资产评估机构聘请主体地位导致并购双方对评估结果认可度降低的影响。 基于上述分析, 提出假设3:

假设3:外部治理能够在资产评估机构聘请主体交易地位影响并购双方对评估结果的认可度的过程中发挥正向调节作用, 外部治理情况越好, 越能提升并购双方对评估结果的认可度。

(四)制度环境对资产评估机构聘请主体与并购重组定价关系的影响

我国地域辽阔, 不同省份由于经济的发达程度不同, 监管机构对于中介机构行为的管控和执法力度也不同, 市场化程度越高地区的监管和执法力度比市场化程度较低地区越大, 制度环境越好。 Ke等[22] 认为制度环境是影响国际四大审计质量的重要因素。 同样地, 制度环境也将影响资产评估。 由于执法力度不同, 资产评估机构在并购重组活动中与聘请主体的串通行为被监管机构识别出的概率也不同。 制度环境好的地区, 执法力度大, 资产评估机构与聘请主体发生串通行为更容易被识别。 因此, 面临被处罚风险与串通获得利益两种选择时, 资产评估机构可能为了自身的安全不会去冒险实施串通行为。 因此, 资产评估机构将会更为客观地评估标的资产, 资产评估报告向并购双方传递的信息可信度将更高, 能够有效降低并购双方的信息不对称程度。 而在制度环境不好的地区, 执法不严格, 即使发生资产评估机构与聘请方的串通行为也难以被识别, 因此资产评估机构可能偏向于选择与聘请主体串通获取更多利益。 制度环境不好的地区企业寻租行为更严重[23] , 如此一来, 其发表的资产评估报告的可信度降低。 如同国际四大在制度环境不好地区派出经验相对缺乏的审计师一样[22] , 资产评估机构可能会派出业务能力较差的评估师到制度环境较差地区开展评估工作, 其给出的评估报告也不能反映标的资产的真实价值, 可信度较低。

基于上述分析, 本文认为较好的制度环境可以抑制资产评估机构与聘请主体的串通行为, 提升资产评估报告的可信度, 降低并购双方的信息不对称程度, 缓解由于资产评估机构聘请主体交易地位不同导致的并购双方信息不对称, 在一定程度上提升并购双方对资产评估结果的认可度。 基于上述分析, 提出假设4:

假设4:制度环境能够在资产评估机构聘请主体交易地位影响并购双方对评估结果的认可度的过程中发挥正向调节作用, 制度环境越好, 越能提升双方对于评估结果的认可度。

三、 研究设计

(一)样本选取

本文选取CSMAR数据库中2007~2017年间的重大资产重组事件为初始样本, 按照需求进行筛选:①剔除重组失败的案例。 ②剔除并购重组未聘请或未披露资产评估机构的样本。 ③剔除经手工查找未找到并购重组最终采用评估方法的样本。 ④剔除交易价格和评估值差异异常样本以及资产评估机构聘请主体基本财务指标异常的样本。 最终得到966个样本。 核心基础数据标的资产评估值与成交价通过手工收集。 财务数据均来自国泰安数据库, 资产评估机构排名使用的市场占有率数据及机构持股比例数据来自Wind数据库, 中介机构发育市场化指数数据来自2016版《中国分省份市场化指数报告》, 数据处理使用EXCEL和Stata进行。

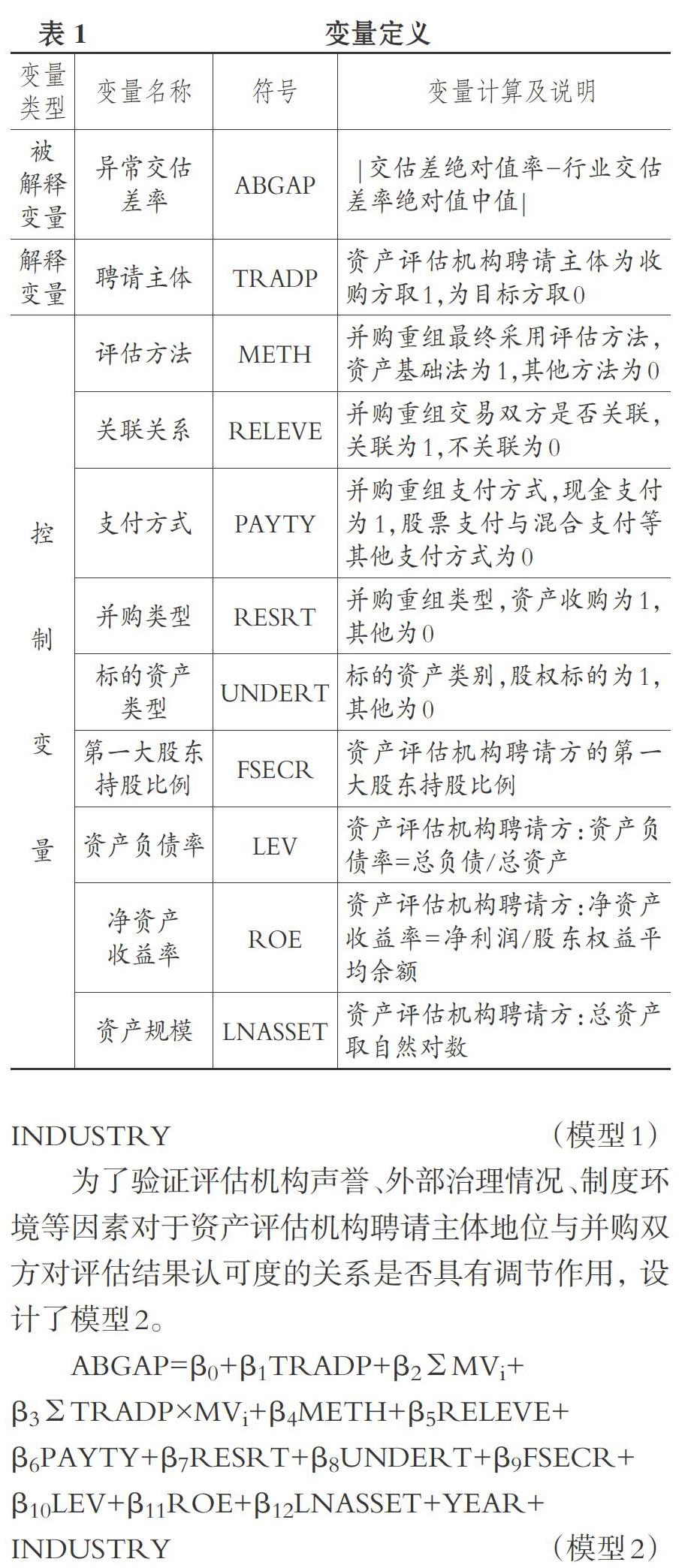

(二)变量定义

1. 被解释变量:异常交估差率(ABGAP)。 采用异常交估差率来衡量并购双方对资产评估结果的认可度。 先计算交估差率, 交估差率=(标的资产评估值-标的资产成交价)/标的资产成交价。 交估差率取绝对值后, 再按照行业划分, 获得所在行业交估差率绝对值中值。 异常交估差率=|交估差率绝对值-所在行业交估差率绝对值中值|, 该值表示评估值与成交价格间差距相对于其行业标准差距的偏离程度。

2. 解释变量:聘请主体(TRADP)。 聘请主体具体指资产评估机构聘请主体身份为主并方或目标方。 重大资产重组中, 主并方或者目标方都可以作为资产评估机构聘请主体。 资产评估机构聘请主体为收购方时取1, 为目标方时取0。

3. 控制变量。 评估方法(METH)、关联关系(RELEVE)、支付方式(PAYTY)、并购类型(RESRT)、标的资产类型(UNDERT)、资产评估机构聘请主体的第一大股东持股比例(FSECR)、资產负债率(LEV)、净资产收益率(ROE)、资产规模(LNASSET)。

4. 调节变量。 外部治理(INSTBR)用机构持股比例衡量, 表示由基金、券商集合理财、保险公司、社保基金、QFII等机构投资者持股总比例。 资产评估机构声誉(TOP5或TOP10), 采用资产评估机构当年的市场份额排名衡量。 制度环境(MARKET), 本文使用2016版《中国分省份市场化指数报告》的中介机构发育市场化指数衡量, 获取聘请主体注册地按照该指数对应数值, 而后比较各年中其与各省份该指数中位数大小, 进行0、1赋值。

具体变量定义及说明见表1。

(三)模型设计

本文构建模型1来检测聘请主体地位与并购双方对评估结果认可度的关系。

为了验证评估机构声誉、外部治理情况、制度环境等因素对于资产评估机构聘请主体地位与并购双方对评估结果认可度的关系是否具有调节作用, 设计了模型2。

模型2中, MVi表示调节变量, 分别表示资产评估机构声誉、外部治理(机构持股比例)、制度环境。

四、 实证结果与分析

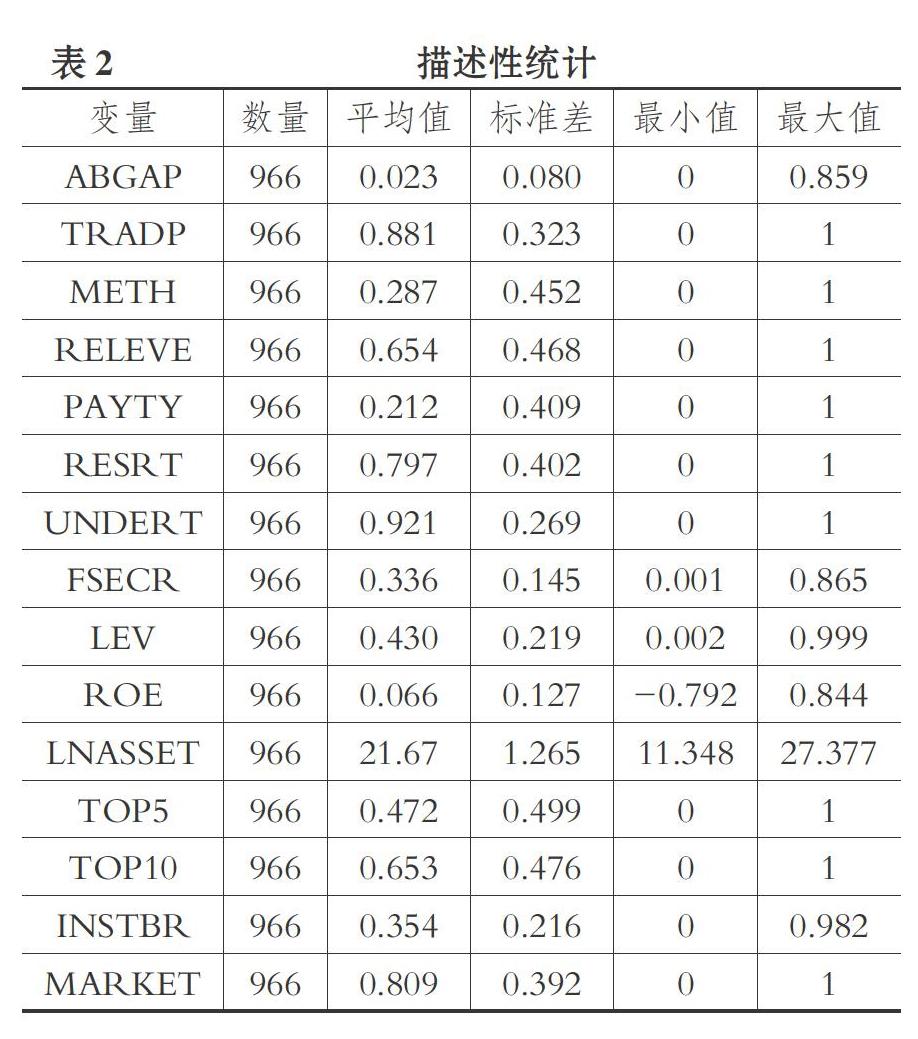

(一)描述性统计

描述性统计结果见表2。 表2中, 异常交估差率ABGAP的最小值为0, 最大值为0.859, 平均值为0.023, 说明该变量的跨度较大, 且最大值与平均值有较大差距。 聘请主体地位TRADP的平均值为0.881, 表示所有样本中主并方作为资产评估机构聘请方的样本占88.1%, 表明资产评估机构多数情况由主并方聘请。 资产评估机构声誉TOP10均值为0.653, 表明有65.3%的样本聘请了市场占有率前十的评估机构。 外部治理INSTBR均值为0.354, 说明从整体上来说发生重大资产重组的公司受到机构投资者青睐。 制度环境MARKET的均值为0.809, 表示占80.9%的样本聘请主体注册地的中介机构发育程度都处于全国中等水平以上。

(二)相关性分析

表3为相关性分析结果。 由表3可知, 聘请主体地位TRADP与异常交估差率ABGAP在1%的水平上显著, 且相关性系数为-0.259, 初步说明聘请主体交易地位确实会影响并购双方对评估结果的认可度, 聘请主体为目标方时会降低并购双方对评估结果的认可度。 评估方法METH、并购双方关联关系RELEVE、支付方式PAYTY、并购类型RESRT都与异常交估差率ABGAP显著相关。

(三)多元回归分析

表4是模型1和模型2的多元回归结果, 结果显示模型1和模型2的多元回归F值都在1%水平上显著, 表明本文构建的模型是合理的。 模型1结果显示, 聘请主体地位TRADP和异常交估差率ABGAP在1%的水平上显著负相关, 相关性系数为-0.0337, 表明聘请主体地位影响了并购双方对评估结果的认可度, 由目标方聘请资产评估机构会降低并购双方对评估结果的认可度, 从而验证了假设1。 从控制变量来看, 关联关系RELEVE与异常交估差率ABGAP在5%的水平上显著负相关, 说明并购双方为关联方能够提升并购双方对评估结果的认可度。 支付方式PAYTY与异常交估差率ABGAP显著正相关, 表明当并购支付方式为现金支付时能够提升并购双方对评估结果的认可度。

模型2研究了各种影响因素对资产评估机构聘请主体地位与并购双方对评估结果认可度关系的调节效应。 当调节变量为评估机构声誉时, 资产评估机构声誉TOP5与聘请主体地位TRADP的交乘项TRADP×TOP5系数为0.0298, 在1%水平上显著为正, 表明资产评估机构声誉在聘请主体地位影响并购双方对评估结果认可度的关系中具有显著的正向调节作用。 此外, 主体地位TRADP与聘请资产评估机构声誉TOP10的交乘项TRADP×TOP10在1%水平上显著为正, 系数为0.0441, 进一步证明资产评估机构声誉在聘请主体地位影响并购双方对评估结果认可度的过程中发挥了显著的正向调节作用。 假设2得到验证。

当调节变量为外部治理时, 聘请主体地位TRADP和外部治理INSTBR的交乘项TRADP×INSTBR系数为0.0461, 在10%的水平上显著为正, 说明聘请主体外部治理良好能够提升并购双方对于评估结果的认可度。 假设3得到了验证。

当调节变量为制度环境时, 聘请主体地位TRADP和制度环境MARKET的交乘项TRADP×MARKET系数为0.0272, 在10%的水平上显著为正, 说明聘请主体当地的制度环境越好, 则越能提升并购双方对于评估结果的认可度。 假设4得到了验证。

(四)稳健性检验

1. 替换自变量。 本文认为评估机构聘请主体地位影响并购双方对评估结果的认可度的很大原因是信息不对称。 为了测试信息不对称程度高和低两种情形, 本文将样本分成关联并购组和不关联并购组。 关联组并购双方的信息不对称程度低于不关联并购组, 回归结果见表5。 由表5可知, 关联组与不关联组中聘请主体地位TRADP均在1%的水平上显著负相关, 但是关联组的系数为-0.0246, 非关联组的系数为-0.0645, 关联组的负相关程度低于不关联组, 符合预期。

另外, 為了验证资产评估机构独立性是否是评估机构聘请主体地位影响并购双方对于评估结果的认可度的原因之一, 本文使用了评估机构的业务收入来衡量评估机构声誉, 按排名对样本进行分组。 表5的研究结果表明, 声誉前5组的聘请主体地位TRADP系数为-0.005不显著, 而声誉非前5组的评估机构聘请主体地位TRADP系数为-0.0610且在1%水平上显著为负。 这说明资产评估机构聘请主体地位的影响在资产评估结构声誉低时更显著。 声誉前10组和声誉非前10组的聘请主体地位TRADP系数都在1%的水平上负相关, 但是声誉前10组的系数-0.0307, 声誉非前10组系数为-0.0543, 说明声誉高的评估机构独立性能够提升并购双方对于评估结果的认可度。 与前文结论相符。

2. 使用其他方式衡量外部治理水平。 将机构持股比例大于行业机构持股比例中值赋值1, 其他赋值0。 表6回归结果显示, 聘请主体交易地位与外部治理的交乘项TRADP×INSTBR系数为0.0197, 在10%水平显著为正。 直接使用中介机构发育市场化指数原值来衡量制度环境, 结果显示聘请主体地位与制度环境的交乘项TRADP×MARKET系数为0.0014, 为正向调节作用。 另外, 使用业务收入来衡量评估机构声誉, 发现聘请主体地位与业务收入前五交乘项TRADP×TOP5系数为0.0478, 在1%的水平上显著为正, 聘请主体地位与业务收入前十交乘项TRADP×TOP10系数为0.0097也是正向调节作用。 结论均与前文保持一致。

五、 结论与建议

本文通过考察重大资产重组中资产评估机构聘请主体地位与并购双方对于评估结果认可度的关系发现:①资产评估机构聘请主体地位会影响并购双方对评估结果的认可度, 目标方聘请资产评估机构会降低并购双方对评估结果的认可度。 ②资产评估机构声誉、聘请主体外部治理情况及制度环境都对聘请主体地位与并购双方对评估结果认可度的关系有显著的调节效应。 资产评估机构声誉高可以提升并购双方对评估结果的认可度。 聘请主体外部治理情况好, 也可以通过缓解并购双方信息不对称, 提升并购双方对评估结果的认可度。 由此建议国家加强资产评估相关制度建设, 为培育声誉良好的资产评估机构提供土壤, 进一步为机构投资者发挥监督公司的外部治理功能提供政策便利。 加大各地监管部门的执法力度, 以提供更好的制度环境, 为并购重组的公允合理开展提供便利。

本文一方面丰富了并购重组交易定价方面的文献, 另一方面丰富了评估机构独立性方面的文献, 同时还能为监管部门提供建议。 目标方聘请资产评估机构将会因信息不对称、评估机构独立性不强等导致各种问题, 故重大资产重组事件中的资产评估机构原则上不可由目标方聘请, 以下特殊情况除外:①当非上市公司作为并购方时, 如果由为上市公司的目标方聘请资产评估机构, 那么非上市公司需要参与付款过程, 上市公司一次性将聘请佣金交给非上市公司之后, 再由非上市公司付款, 这样可以降低上市公司操纵资产评估机构的可能性。 ②当并购双方均为上市公司时, 聘请资产评估机构主体需指定为并购方, 如果目标方想要聘请资产评估机构, 则双方可以同时聘请水平相当的不同资产评估机构。 本文研究的局限性在于因数据收集困难无法收集未上市公司数据, 只将聘请主体为上市公司的重大资产重组事件作为研究样本, 后续可收集更全面的资料作进一步研究。

【 主 要 参 考 文 献 】

[ 1 ] Koller T.,Goedhart M.,Wessels D.. Valuation: Measuring and Managing the Value of Companies[M].New Jersey: John Wiley&Sons,2010:N/A.

[ 2 ] 陈骏,徐玉德.并购重组是掏空还是支持——基于资产评估视角的经验研究[ J].财贸经济,2012(9):76 ~ 84.

[ 3 ] 宋顺林,翟进步.大股东操纵资产评估价格了吗?——来自股改后资产注入的经验证据[J].经济管理,2014(9):145 ~ 155.

[ 4 ] Brahmana R. K., Hooy C. W.. The Equity Valuation Accuracy among Multiple Screening Models: A Study from an Emerging Stock Market[ J].International Business Management,2011(2):N/A.

[ 5 ] 张志红,冯玉梅.评估判断的认知和影响因素研究——基于对中国资产评估师的问卷调查[ J].财经论丛,2015(1):78 ~ 83.

[ 6 ] 国有企业股份制改造的政策与措施研究课题组.国企改制中财务审计与资产评估研究(上)——问题与分析[ J].审计与经济研究,2006(6):3 ~ 8.

[ 7 ] Matysiak G., Wang P.. Commercial Property Market Prices and Valuations: Analysing the Correspondence[ J].Journal of Property Research,2007(3):181 ~ 202.

[ 8 ] 陈明高.资产评估价值的合理性分析[ J].中国资产评估,2003(4):24 ~ 26.

[ 9 ] 严绍兵,王莉莹,仲崇敬,吕文杰.中国上市公司资产交易中评估结果与交易价格之间差异的研究[ J].中国资产评估,2008(5):34 ~ 39.

[10] 王竞达.上市公司资产评估与交易定价关系研究——基于2010年上市公司数据分析[ J].经济与管理研究,2012(5):107 ~ 114.

[11] Sharpe I. G., Walker R. G .. Asset Revaluations and Stock Market Prices[ J].Journal of Accounting Research,1975(2):293 ~ 310.

[12] Pearl J. R. J .. Investment Banking: Valuation, Leveraged Buyouts, and Mergers & Acquisitions[M].New Jersey: John Wiley&Sons, 2009:N/A.

[13] 程凤朝,刘旭,温馨.上市公司并购重组标的资产价值评估与交易定价关系研究[ J].会计研究,2013(8):40 ~ 46.

[14] 王小荣,陈慧娴.企业并购重组中评估定价与成交价,谁被资本市场接受?——来自2007~2011年中国上市公司的经验数据[ J].中央財经大学学报,2015(9):55 ~ 62.

[15] 马海涛,李小荣,张帆.资产评估机构声誉与公司并购重组定价[ J].中国软科学,2017(5):101 ~ 118.

[16] 陈仕华,卢昌崇.国有企业党组织的治理参与能够有效抑制并购中的“国有有资产流失”吗?[ J].管理世界,2014(5):106 ~ 120.

[17] Chang X., Shekha R. C., Tam L. H. K., et al.. The Information Role of Advisors in Mergers and Acquisitions[ J].Journal of Banking and Finance,2016(70):247 ~ 264.

[18] Serves H., Zenner M.. The Role of Investment Banks in Acquisitions[ J].Review of Financial Studies,1996(3):787 ~ 815.

[19] 江向才.公司治理与机构投资人持股之研究[ J].南开管理评论,2004(1):33 ~ 40.

[20] 王琨,肖星.机构投资者持股与关联方占用的实证研究[ J].南开管理评论,2005(2):27 ~ 33.

[21] 肖星,王琨.证券投资基金:投资者还是投机者?[ J].世界经济,2005(8):75 ~ 81.

[22] Ke B., Lennox C. S., Xin Q.. The Effect of China's Weak Institutional Environment on the Quality of Big 4 Audits[ J].Accounting Review,2015(4):1591 ~ 1619.

[23] 李雪灵,张惺,刘钊等.制度环境与寻租活动:源于世界银行数据的实证研究[ J].中国工业经济,2012(11):84 ~ 96.