我国金融创新与金融监管的动态博弈研究

2020-06-03张汝根张微

张汝根 张微

[摘 要] 基于不完全信息动态博弈,从博弈的视角在理論上分析金融创新与金融监管的关系,并结合我国历史数据进行实证检验。通过选取金融创新度(FIL)、金融相关比率(FIR)及货币化率(MOR)来量化金融创新程度,进行实证分析,验证了博弈结果的准确性,证明金融监管必须随实际情况做出调整,不能一味的强监管,否则会抑制金融创新,以至阻碍金融业的发展。金融监管机构应转变思路,既要根据时代要求不断调整自己的监管规则、建立新的监管体系确保金融系统的稳定,又要为金融机构创造一个相对宽松的外部环境来支持金融机构进行适度创新。

[关键词] 金融创新;金融监管;动态博弈

[中图分类号] F832[文献标识码] A[文章编号] 1009-6043(2020)04-0163-03

金融创新主要指变更现有的金融体制、增加新的金融工具,以获取潜在利润。金融创新是金融业发展的必要手段,但由于其具有高杠杆性和虚拟性等特点,往往会造成一定的风险。

一、金融创新与金融监管的关系分析

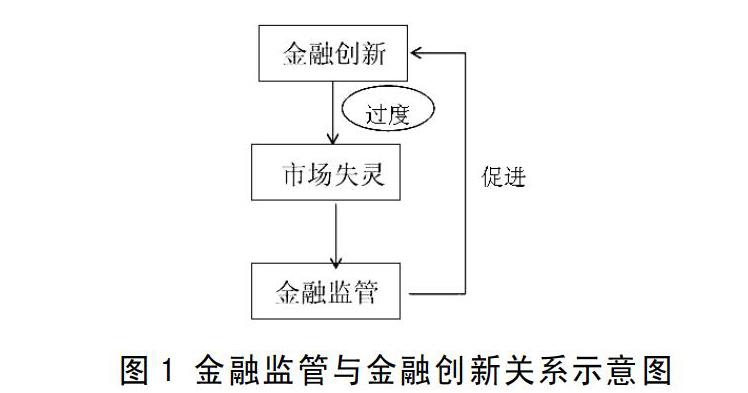

当金融创新过度时,往往会导致市场失灵。当过度的金融创新造成市场失灵时,便需要监管机构加以管制,可见,金融创新与金融监管是有联系的,若金融机构过度创新,便会突破既有的监管体制,打破原有的均衡,这可能会导致金融系统的无序,这时监管机构便会加大监管力度,维护金融系统的稳定。由此可见,金融创新与金融监管之间相互促进,相互推动,是一种动态博弈关系(其关系示意图如图1),正是这种“监管—创新—再监管—再创新”过程的不断重复,推动着金融业不断向前发展。

二、金融创新与金融监管博弈模型构建与分析

(一)金融创新与金融监管博弈要素

1.参与者:指博弈决策中的独立决策个体(假设参与者均为“风险中性”),他们具有一定的统计分析能力和对不同策略效果的事后辨析能力。

2.效用函数:效用函数评价了参与者所做不同行为选择时,其组合所产生的结果,它描述了参与者在博弈结束后所获得的收益(博弈中假设参与者没有效用函数以外的收益与损失,即效用函数可以完全反映参与者在相关博弈中的全部损益)。

3.决策变量:在某一时点,博弈参与者会根据自身需求选择有利于自己的方案,决策变量便是参与者之间所选方案的组合。

4.信息:指参与者在做出决策时所需要的对策略选择有用的情报知识,如其他参与者的特征等。由于我国市场信息存在着不对称,因此本文在设定博弈模型时应采用不完全信息博弈模型。

5.公共知识:指所有参与者均可获取的知识,且任一参与者不会因掌握了公共知识而更具优势。

6.均衡:当博弈达到均衡时,便意味着每位参与者所采取的策略都是对其他参与者所采取策略的最优反应。

(二)金融创新与金融监管博弈模型构建与求解

由上文分析可知,金融创新与金融监管之间的博弈是不完全信息动态博弈,由于不完全信息下的无限次博弈需要的计算量过于庞大,因此本文仅针对博弈的一个循环进行构建与分析。

1.基本假设

为方便研究,本文做出如下假设:

假设1:金融机构A和金融监管机构B对对方的博弈参与要素并没有准确的知识,但由于该博弈具有先后顺序,因此,后行动的参与者可以掌握先行动的参与者所采取的行动。

假设2:博弈参与双方均为理性人,可根据其客观条件,做出最优策略。

假设3:金融机构A的目标是追求自身收益最大化;金融监管机构B的目标是通过执行有效的监管,维护金融业稳定。

假设4:若金融机构A不创新,其获取的正常效益为U,若金融机构A创新,其获取的超额效益为U,由于创新被监管缴纳罚金所损失的效益为C1;若监管部门B监管,其效益为V,由于监管付出成本所损失的效益为C2。

假设5:金融机构A创新的概率为p,金融监管机构B监管的概率为q。

2.模型构建与求解

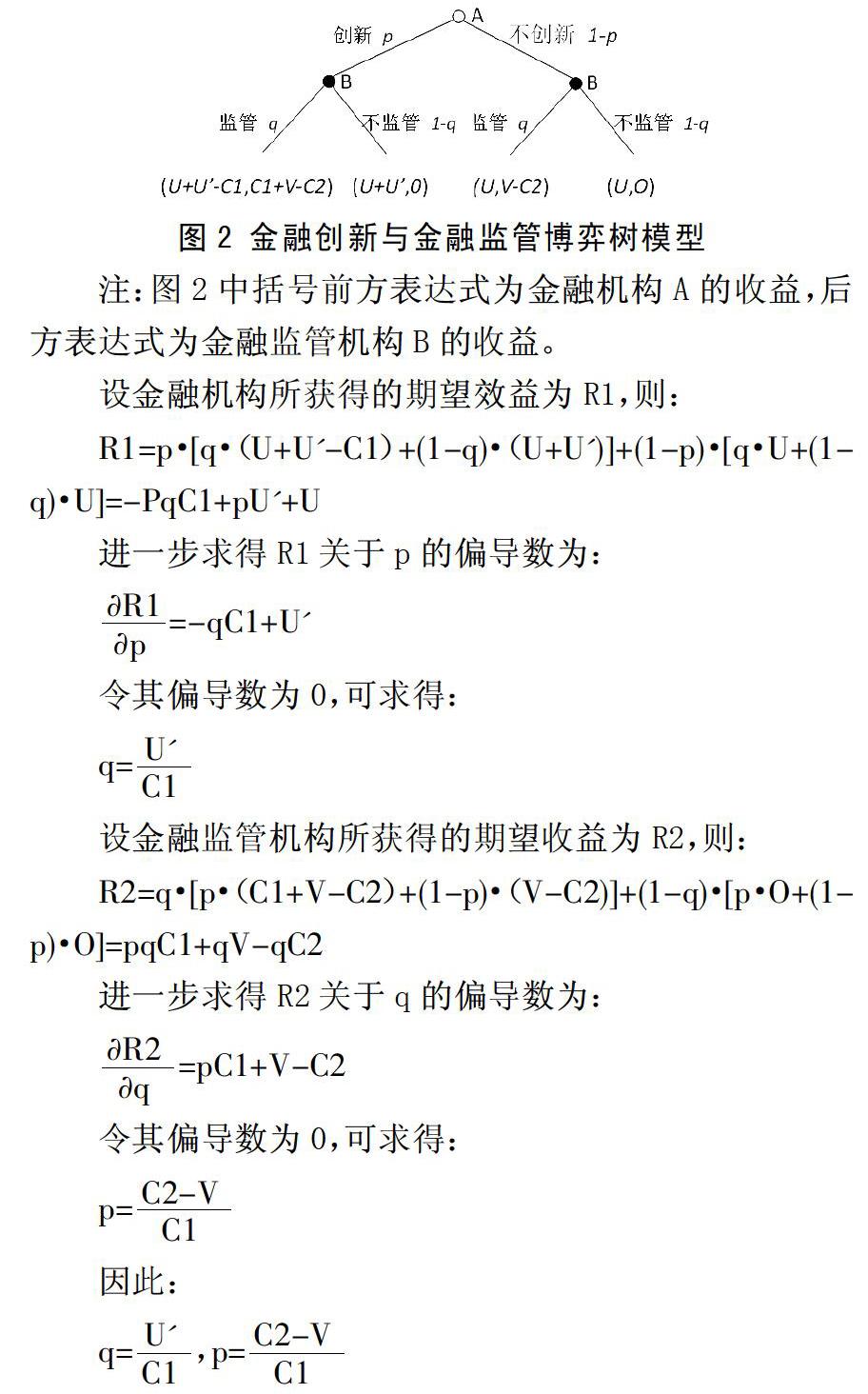

根据假设条件,构建金融创新与金融监管博弈模型如图2,这是二者动态博弈的一个基本过程。

3.博弈分析

根据上文建立的金融创新与金融监管的动态博弈模型所求得p、q值的表达式,可进行如下分析:

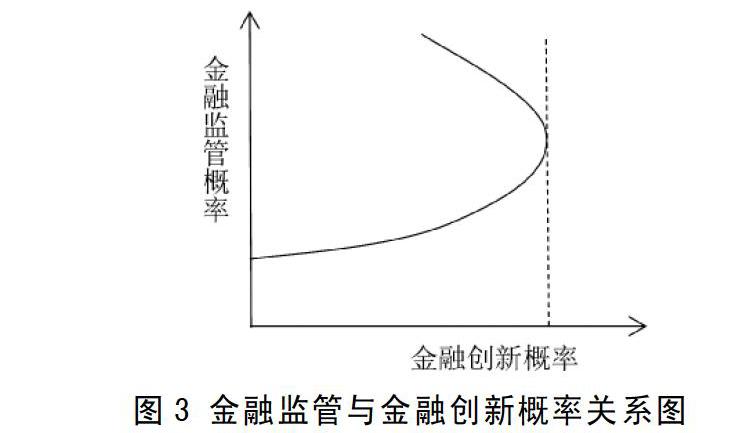

金融监管机构对金融机构的创新实施监管,其自身产生一定的效应,这种效应在一定时期内不会有较大变动,即V相对稳定,且金融机构由于创新而被监管所交罚金在短时间内也是相对固定的,因此C1的变化也较小。随着监管的不断深入,金融机构创新技术不断进步,所带来的超额收益U不断增加,但监管成本也不断提高,直到监管技术成熟,其成本会慢慢降低,即C2先增加后减小。

因此,结合p、q的表达式可知,金融监管机构监管的概率将逐渐加大,金融机构创新的概率先增加后逐渐减小。这样将会得到两个均衡,即(创新,监管)、(不创新,监管),监管机构监管的意愿逐渐加强,金融机构起初为了获得超额收益会选择创新,但随着监管的加强,其创新积极性便会被打消,最终可能会形成一种非良性循环,使得金融创新不足,抑制金融业发展。

三、基于我国经验数据的实证检验

(一)我国金融监管实际情况分析

新中国成立后,我国实行计划经济管理体制,金融市场的资源配置均由财政主导,对金融机构的管理亦是实行行政管制形式。1983年9月,国务院颁布《关于中国人民银行专门行使中央银行职能的决定》,规定:人民银行应作为管理全国金融事业的领导机关;1986年,《中华人民共和国银行管理暂行条例》发布,提出中国人民银行可依法监督与管理银行、证券、保险等所有金融行业和机构,这标志着中国金融监管的开端。1993年12月,国务院颁布《关于金融体制改革的决定》,提出银行、保险、证券和信托应进行分业监管,之后随着《中国人民银行法》《商业银行法》《保险法》等的相继颁布,进一步明确了中国人民银行的监管职责,同时也在法律地位上确认了我国金融业分业监管模式的形成。为顺应综合经营趋势、切实强化金融监管,2017年,我国又设立了金稳委(即金融稳定和发展委员会),并于2018年,将银监会与保监会合并,构建了银保监会(即银行与保险监督委员会)。

我国的金融监管长期处于分业監管模式,这符合我国1990年代初期时的金融状况,也确实在一定程度上维护了我国金融的稳定,但其根本是以强制性管制为主,存在相当程度的政府干预,激励不足。这便导致了我国金融市场中较高的业务门槛,也使得金融市场供给方竞争不足。另外,“稳定”是我国转型时期经济社会的独特特点,然而如今的金融市场应以激励为主,若监管过于严苛,便会不利于金融创新的发展。

综合以上分析,笔者认为:我国金融监管体系总体过于苛刻死板,金融机构难以深度创新,间接阻碍了金融市场的深化与发展。

(二)我国金融创新实际情况分析

1.金融创新测量指标选取

本文选取了金融创新度(FIL)、金融相关比率(FIR)及货币化率(MOR)来量化金融创新程度,其中,FIL为金融创新的直接衡量指标,而FIR及MOR衡量了金融深化的程度。

金融创新度(FIL)=金融资产总量/交易性金融资产,该式中,交易性金融资产的数值可近似用狭义货币M1代替(因为交易性金融资产可直接用于支付),因此,金融创新度FIL表达式便可简化为(其中FA表示金融资产总量):

MOR是一个金融存量指标,若货币化率过低,则表明可满足经济发展的现有货币量不足,即货币供给不足,这将会导致金融体系的低效率;若货币化率过高,则表明投融资活动过度依赖于银行存贷款,经济发展过分依赖于货币性金融资产推动,导致非存款性金融机构与金融市场的功能没有充分发挥,金融创新度不足。

2.指标数据选取

通过查询中国金融年鉴及中国统计局官网,将所得数据整理,得出我国1981年-2018年相关指标数值如上表。

3.指标数据分析

根据上表的数据,1981-2018年金融创新度、金融相关比率及货币化率变化情况如图4、图5及图6。

通过分析金融机构与金融监管机构的不完全信息动态博弈发现:金融监管机构监管的意愿较为强烈,而金融机构在初期也会为获取超额收益而主张创新,但面对过于严苛的监管,其创新积极性遭到严重打击。若金融监管不做出转变,最终可能导致非良性循环,抑制金融业进步。

本文通过选取FIL、FIR及MOR指标进行实证分析,验证了博弈结果的准确性,并从实际角度说明金融监管机构应转变思路,既要与时俱进,根据时代要求不断调整自己的监管规则、建立新的监管体系确保金融系统的稳定,又要为金融机构创造一个相对宽松的外部环境来支持金融机构进行适度创新,从而推动国家金融业的发展。

[参考文献]

[1]沈琪.博弈论教程[M].北京:中国人民大学出版社,2010:130-154.

[2]Kim T,Koo B,Park M. Role of financial regulation and innovation in the financial crisis[J]. Journal of Financial Stability, 2013,9(4):662-672.

[3]杨羽莎.我国金融监管体制的问题与建议[J].时代金融,2014(33):70-71.

[4]潘颖.金融创新需以金融监管的范畴为限——以资产证券化的基础资产之收益权的适法性为例[J].科技与金融,2019(8):81-85.

[5]骆婉琦,周春应.新型金融监管体系、监管问题及监管协调研究[J].经济研究导刊,2018(31):88-90+101.

[责任编辑:史朴]