互联网股权众筹多元化退出机制的完善

2020-05-25马晴

摘 要:互联网股权众筹经历了迅猛发展后,于2016年开始步入寒冬,而退出机制障碍是导致行业萎靡的重要原因,具体来说有途径障碍、市场障碍与规则障碍三个方面。在对境外包括美国与台湾地区的相关法律规范和实践经验进行分析的基础上,我国互联网股权众筹可以从完善现有退出途径、构建多层次场外交易市场以及制定并完善股权众筹退出规则三个方面对退出机制进行完善,以期形成进出有序的股权众筹资本市场。

关键词:股权众筹;退出机制;投资;融资

中图分类号:F276.3;F832.4 文献标识码:A 文章编号:1671-9255(2020)01-0039-05

一、问题的提出

天使汇是较为典型的早期互联网股权众筹平台,专注于服务创业投资项目。2013年1月,天使汇推出首个创业投资项目“Lava Radio”,仅17天就完成融资335万元人民币。根据天使汇平台披露的信息,截至2015年上半年,天使汇已完成超过400个创业项目的融资,总额超过40亿元人民币。[1]然而,从2016年下半年开始,天使汇上的创业项目锐减,融资额出现大幅下降趋势。天使汇是我国股权众筹行业的一个缩影,也是较具代表性的。从天使汇项目融资情况的变化能够看到,公众对股权众筹行业的热情从持续高涨到逐渐冷却。近三年来,投资者更多地持观望态度,对线上项目的投资表现较为谨慎。

互联网股权众筹是指通过互联网平台公开地进行小额股权融资的活动。我国的股权众筹从2012年至2016年呈现出迅速增长的态势。2011年上线的平台仅有3家,2016年上线平台数高达283家。自2017年起,众筹平台上线数量骤减,2017年仅有70家平台上线,2018年上半年仅有9家新增平台。从全国上线平台的数量可以看出,近几年股权众筹行业的发展减缓甚至停滞。截至2018年6月底,国内上线过的众筹平台共计854家,其中已下线或转型的共有603家,正常运营的平台却仅有251家(如图一)。[2]

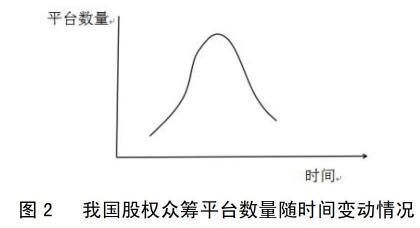

不难看出,我国股权众筹的发展呈现一个倒U曲线(如图二)。互联网股权众筹行业在经历了膨胀式发展后快速衰退,其背后的原因除了众筹行业竞争导致的行业淘汰以及政府对行业监管导致的不合规平台下线以外,投资人退出机制障碍在很大程度上助推了众筹行业发展速度突降的态势。简而言之,股权众筹投资更多是有着通过投资创业项目以快速实现资本增值的目的,同时力求实现资金配置最优化。然而,互联网股权众筹周期长、退出难等特点使得投资人在实现了资本增值后无法退出,不能将资金投入自己认为更优的配置中,只能等到项目结束才能贖回资金。同时,期限长会导致不确定因素变多,投资者承担的风险也会随之变大。一般的公众投资者风险承受力较差,在资本增值后,为了减少不确定性因素带来的风险,大都希望能在短期内收回投资,不想承担长期的企业经营风险以及管理者的信用风险。众所周知,资本只有在流动的形式下才能更好地发挥增值的目的。如此一来,只有在5-7年的项目周期结束后,投资人才能收回投资。公众投资者对互联网股权众筹的热情必定大大削弱,这也使得股权众筹行业从盛夏走向了寒冬。

二、我国互联网股权众筹退出的现实障碍

投资人退出是股权众筹的最后一个环节,也是实现资本流动、体现资本逐利属性的关键环节。资本只有在投资与赎回的循环里才能实现资本的增值与最优化配置。我国现存的互联网股权众筹退出机制的不健全大大制约了资本市场与经济的快速发展。退出机制障碍主要体现在退出途径较少且过于传统,退出市场的层次单一且缺乏统一的规则。

(一)途径障碍

国内目前采取的互联网股权众筹退出方式主要有两种:股权回购和股权转让。首先,股权回购是在企业成功融资后,进入平稳发展阶段,进行股权的回购,以达到投资人退出的目的。股权回购能够增加项目发起人的控制权,同时提高企业价值。不能忽略的是,股权回购会导致企业流动资金减少甚至大量负债增加,不利于资产结构的优化配置,同时发起人对信息和资源的控制容易引发内幕交易、侵害公众投资者利益。其次,现阶段的股权转让是狭义上的转让,以IPO、新三板挂牌、收购为主。具体而言,第一,IPO公司上市退出是公司所有者与投资者都热衷的方式。投资者可以在主板、中小板或创业板上公开转让自己所持的股份以实现资本的流动并增值。但是,IPO要求门槛较高,需要公司满足较高的财务审核指标,而财务标准是一般的中小型创业企业无法达到的。与此同时,IPO上市的周期长,公司实现上市一般要历经数年。与IPO具有相似性的是新三板挂牌,同样存在周期长、不确定性较大的劣势。第二,收购退出是将企业或项目出售给其他发展较为成熟、规模较大的同行公司以实现原公司投资人退出的机制。该机制具有程序简便、周期短、变现快等优势。但是,收购必然导致控制权转移,加之不存在公开市场,公共投资者对股权没有定价权,投资者权益很难得到保障。因此,收购退出在我国所占比例不大。

我国现存的几种传统的股权众筹退出方式最大的共同点在于投资者的被动性,即投资者在是否退出方面没有选择权。虽然在实践中,也确实存在协议转让股权的情形,但是,在公众投资者缺乏专业性的背景下,寻找合适受让人的困难使得协议转让无法成为投资者的优势选择。投资者缺乏主动权不仅导致投资热情低落、行业发展受阻,也会使得投资者 面临权益得不到保护的风险。

(二)市场障碍

我国股权众筹退出市场层次单一,难以满足投资人对股权众筹退出的要求。融资成功后,公司可以设立为有限责任公司或合伙企业。根据公司法规定,若设立成为有限责任公司,则发起人自公司设立一年内不能转让本公司股票。同时,有限责任公司股东转让股权限制较多,如向股东以外的人转让,需要过半数股东的同意,而这个条件在互联网股权众筹中几乎难以实现。合伙企业股权的转让需要有事先的协议,互联网股权众筹通常未签订协议,这成为投资人收回投资的实质性障碍。我国资本市场近几年来的发展与改革在很大程度上缓解了股权众筹退出的现实压力,但超过80%的股权众筹项目投资人尚未成功实现退出。股权众筹退出市场缺乏多层次的机制构建。近几年来部分市场主体在积极推进私募股权基金二级市场的公开转让,也初现成效,例如歌斐和宜信推出的用于受让项目二手份额的基金。[3]互联网股权众筹行业缺乏体系化、规模化的股权二手市场公开交易平台,缺少多样性、层次化的退出市场也成为股权众筹退出机制的障碍之一。

(三)规则障碍

我国目前还未制定股权众筹的法律规范,股权众筹投资人的退出方式与规则只能参照证券法、公司法、合伙企业法的有关规定。局限性大、退出门槛高、退出周期长等使得投资人无法及时收回资金以进行下一轮的投资与增值,直接侵害了投资人的合法权益。股权众筹相关立法相对空白,证监会等十部门联合发布的《私募股权众筹融资管理办法(试行)》与《关于促进互联网金融健康发展的指导意见》对投资者退出的规定少之又少,难以形成具有约束力的规范准则,缺少对市场主体的法律定位和对其行为的监管。有些众筹平台甚至没有明确的退出机制,众筹平台在投资人退出问题上可谓乱象丛生。投资者无法获取关于退出机制的信息,将导致信息不透明。这种信息的不对称容易导致众筹行业呈现出阿克洛夫模型,威胁股权众筹行业的发展,也会引发融资人的信用风险,危害投资者利益。

三、股权众筹退出机制的境外经验借鉴

(一)美国行业规范及实践

美国是最早开始互联网股权众筹的国家。20世纪末,美国授权证券交易委员会(简称SEC)颁布了Rule 144A规则。根据该规则,美国证券市场增加了专门发行不需要经SEC注册登记的“限制证券”市场,很大程度上放宽了投资者股权转让的限制,使股权转让变得灵活而高效。2012年,美国总统奥巴马签署生效了《工商初创企业推动法》(简称JOBS法),接着在2015年通过的《众筹条例》进一步对JOBS法细化,其中包括对众筹豁免做出的详尽规制。一系列众筹立法以及市场实践实现了美国股权众筹行业的规范化和体系化,在股权众筹退出上,也形成了其多层次的退出机制,其中包括IPO、兼并、回购、清算以及二级市场交易在内的多种退出途径。[4]2016年各种退出机制所占比例分布如下:

不难发现,美国股权众筹二级交易市场活跃,成为美国股权众筹行业退出的主要方式。其中Second Market 和 Shares Post 两大股权交易市场成为美国股权交易的主要平台,其在提供股权转让的同时,也尽可能详细地提供交易价格与股权评估服务,减少不对称信息的不利影响。

(二)台湾地区多层次资本市场

我国台湾地区以场内市场和场外市场分层共同构建了其特有的多层次化资本市场,其由一个场内市场“上柜板”和两个场外市场“兴柜板”“创柜板”构成。其中,“创柜板”是由自律性的场外交易场所柜台买卖中心(简称柜买中心)负责运作和监督的股权众筹平台。“创柜板”的设立目的是服务于中小企业的融资,其特点是在“创柜板”挂牌的企业没有成立年限和营业利润的最低限额。这在很大程度上解决了小微企业融资难的问题。此外,股权认购不需要通过券商,仅通过网络筹资系统即可办理,最大程度上减少了股权认购的成本费用。值得注意的是,在“创柜板”挂牌的企业必须接受柜买中心提供的免费公司治理辅导以实现企业管理的优化升级。此举在刺激经济、鼓励创业的同时,最大程度上扶持了企业的生存与发展。企业的规范、繁荣发展一方面能减少企业“昙花一现”的现象,另一方面也能让投資者的投资更加有保障。“创柜板”在设立的最初十个月内登陆公司从最初的19家扩展到31家。根据披露的数据,31家公司三年平均营业收入为2711.22万新台币。创柜板充分发挥在企业融资方面的专业化优势,借助联合辅导机构进行持续性培训,在很大程度上满足了初创企业的融资需求。“创柜板”另一个鲜明特征是挂牌满3年的公司将退出“创柜板”,主要渠道是企业申请在“兴柜板”和“上柜板”公开上市,投资人可通过企业上市实现资本的收回与资金的流动。该渠道的打通破除了各层级资本市场之间的壁垒,实现了各层级市场的有效衔接。

四、我国股权众筹退出的可行化路径

股权众筹投资模式为“筹资—投资—投后管理—退出”四个环节。退出机制的多样化与完善直接影响资本的收回以及下一轮股权众筹循环的启动。互联网股权众筹退出机制多元化的构建应当着重在以下几个方面:

(一)完善现有股权众筹退出途径

我国股权众筹方式包括IPO、兼并、回购等在内的几种传统的退出机制。克服各机制的固有障碍以实现优势最大化成为完善互联网股权众筹退出机制的首选。

1.借鉴英美国家适当降低IPO、新三板的审核标准,适当缩短审核周期,以减少投资者资金的时间成本,实现货币的时间价值,使得投资者能够及时实现资本的回收与增值,完成一轮资本循环,从而为下一轮投资做准备。

2.在股权回购过程中建立回购监管机制,实现对回购价格、回购过程的全流程监控,保障回购过程的透明,防止出现内幕交易,保证信息对称,实现回购过程的公开化、公正化。

3.设立收购中介机构并对其进行监管。首先是设立专业化的收购中介机构。在美国,投资银行充当资本市场的中介,负责获取兼并收购信息,考量和均衡双方利益,包括对股权比例的控制等以最大限度满足双方对收购的要求,提高收购成功的比例。在收购过程中,中介机构负责财务信息的整理、汇总与沟通,同时为双方提供专业的法律服务。专业的中介机构能够给公众投资者提供收购的相关信息,弥补投资的盲目性,有利于打破信息壁垒,在保障收购双方的合法权益之余兼顾投资者的利益。

4.股权众筹平台可以以多轮融资期间赋予投资者退出选择权。以“36氪”股权众筹平台的“下轮氪退”为例,在第一轮融资结束后,投资者可以选择退出众筹以收回资金和收益,也可以选择继续第二轮投资。与此同时,股权众筹平台与企业应在投后管理中注重资源的整合,以此吸引和寻找优质的接盘基金或机构。如耀途资本非常注重对项目的投后管理,充分利用各级市场的良性资源,积极寻找投资项目的接盘基金或机构,从而保障有限合伙人(中小投资者)的退出渠道和收益。[5]

(二)构建多层次的场外交易市场

1.推进场外交易市场的功能完善

在资本市场上,不同的投资者与融资者有着不同的规模大小与主体特征,体现了对资本市场的不同需求。这种多样化需求决定了资本市场应该是一个多层次的市场体系。2014年5月9日,国务院发布的《关于进一步促进资本市场健康发展的若干意见》明确将区域性股权交易市场纳入多层次资本市场范畴。区域性股权交易市场旨在服务中小企业融资,具有挂牌门槛低、周期短的特点,为中小企业融资以及股东股权转让建立了平台。以天津股权交易所为例,采取双方交互式定价模式,由报价商报价,受让人集合竞价,并可根据协议确定股权价格,增加了交易的透明度,赋予了双方充分的主动权,兼顾双方利益。为投资人的进入和退出提供了便利。[6]由此可见,区域性股权交易市场对众筹完成后股权的转让具有重要的意义。适当推动区域性股权交易市场,使之成为互联网股权众筹重要的退出途径,形成完备、高效、稳定的股权众筹退出市场。在发展并完善区域性股权交易市场发展的同时,可以借鉴台湾地区“创柜板”对挂牌企业没有成立年限和财务状况的最低要求的经验,让尽可能多的具有潜力的企业能够融到足够的资金。提供强制性的免费管理辅导,不接受管理辅导的企业无法在此挂牌。企业的管理辅导主要是为企业提供成立、运营方面的专业支持,以及辅助规避各类运营风险,以此避免企业管理者因缺乏管理经验导致企业破产的情况发生,可以在很大程度上保护投资者利益。

积极探索股权交易二级市场的建立。目前为止,真正实现退出的股权众筹项目仅达到上线项目的20%左右,依靠传统的退出机制难以及时、有效消化掉大量的众筹项目。北京金融资金交易所在2012年组建的“中国PE二级市场发展联盟”为非上市股权交易提供了新的思路与方法。建立互联网股权众筹二级市场可以借鉴美国Second Market平台模式,建立与众筹平台相分离的股权转让平台。股权交易出让方与受让方能够在此平台上及时获取股权转让的相关信息,最大程度上获取该企业的有关信息,保证信息的通畅与对称。该平台在提供基本信息的同时也能对股权进行估价以保证提供信息的准确性与完整性。另外,需要加强股权众筹平台与该二级交易市场的合作与沟通,在合作的前提下保持市场的独立性。

2.加强各板之间的衔接

构建多层次资本市场不是构建彼此独立的股权交易板块,而是搭建紧密联系、互联互通的资本市场体系。加强各股权板块之间的衔接与联系是不可忽视的一个环节。区域性股权交易市场作为股权交易的最基础的资本市场,可以最大程度上为初创公司提供融资渠道。企业挂牌后,可设置一定的挂牌期间,如:“创柜板”设置的三年,在挂牌期间内,区域性股权交易市场强制提供公司管理培训,为企业后期转板打好基础,挂牌期满后,满足一定的条件可实现直接转板,打通区域性股权交易市场与新三板和场内交易市场的渠道,实现企业顺利转板,并保证转板成本的最小化。在此背景下,长期持有区域性股权交易市场挂牌企业股权的投资人可在企业转板成功后实现资本的大幅度增值,以这种退出方式来实现投资收回的目的。

(三)制定并完善股权众筹退出机制的相关规范

1.加快出台股权众筹法律规范

推进多层次资本市场的改革发展,构建资本市场新的格局,离不开法律的规制与监管。证监会已将《股权众筹试点管理办法》与《私募投资基金监督管理暂行办法》纳入到了立法规划[7],旨在通过法律法规以规范互联网股权众筹行业的发展,防止实践的异化。股权众筹法律规范应当从市场主体的界定、项目审核、企业信息披露、退出机制等整体进行全面把控,加强对信息披露、资金使用和托管以及退出机制的监管,在保证股权众筹资本市场健康有序发展的前提下,保障投资者的投资利益。

2.制定退出机制的强制性规定的同时鼓励发挥行业自律

资本市场是市场主体根据需求进行投融资形成的经济市场,充分体现了市场主体各异性的需求和主动性。法律规范的拟制是为了设置防御风险的最低限度,不能过于严格与僵化。在进行对股权众筹退出机制的规范上,应当兼具法律的强制性与行业的自律性,最大程度上发挥市场主体的主动权。如法律规定的信息披露方面,将强制披露与自愿披露相结合,法律在最低程度上降低投资者风险,而企业或平台可在此基础上进行进一步细化和要求,以吸引更多的投资者进行投资。在退出机制上也可以进行仿照,法律对各众筹平台退出机制做出强制性规定,如场内资本市场上市与场外资本挂牌、兼并收购、回购等途径,同时鼓励各眾筹平台发挥积极性与主动性,探索新的退出机制,如36氪的“下轮氪退”、京东东家的“下轮融资”以及海尔小帅影院具有选择权的融资协议等。[8]在降低并控制风险的基础上发挥市场活力,推动资本市场更好更快地发展。

参考文献:

[1]姜大伟.“天使汇”股权众筹平台的风险管理研究[D].昆明:云南财经大学,2018.

[2]中国众筹行业发展报告2018(上).[2019-10-20].[EB/OL].http://www.zhongchoujia.com/data/31205.html.

[3]赵燕,陈遥.股权众筹模式退出方式的现状和趋势分析[J].金融视线,2017(11):41.

[4]彭冰.互联网金融的国际法律实践[M].北京:北京大学出版社,2017:152-159.

[5]赵燕,陈遥.股权众筹模式退出方式的现状和趋势分析[J].金融视线,2017(11):42.

[6]天津股权交易所. [2019-10-20].[EB/OL].https://baike.so.com/doc/5406834-5644722.html.

[7]徐昭.力争今年公开发布股权众筹试点管理办法[N].中国证券报,2019-03-15(2).

[8]陈可.股权众筹领投入制度研究[D].南宁:广西大学,2018.

Optimization of the Diversified Exit Mechanism for Internet Equity Crowd-funding

MA Qing

(Law School, Anhui University, Hefei 230039, China)

Abstract: Internet equity crowd-funding began to experience difficulty in 2016 after its rapid development, which is mainly due to the obstacle in the exit mechanism, in terms of obstacles in exit channels, market, and rules. After analyzing the relevant legal norms and practical experience of equity crowd-funding in America, Taiwan district, and other countries as well as areas outside the mainland of China, the author suggests improving the existing exit mechanism by optimizing the present exit channel, building multi-level over-the-counter market, formulating and improving the relevant exit rules for the internet equity crowd-funding, hoping to establish an orderly and healthy equity crowd-funding capital market.

Key Words: equity crowd-funding, exit mechanism, investment; financing

收稿日期:2019-12-06

基金项目:国家社会科学基金项目(19BFX139)

作者简介:马晴(1990-),女,安徽宿州人,安徽大学法学院硕士研究生。

DOI:10.13685/j.cnki.abc. 000470