实施减税降费对福建省的影响研究

2020-04-16肖慧美

肖慧美

一、减税降费的内容

国务院常务会议提出“减税降费”政策,具体体现在税收减免方面主要包括:调低增值税税率、提高科技型中小企业研发费用的加计扣除比例、增值税税率调为三挡、扩大享受企业所得税优惠政策的小微企业范围、扩大非货币性资产投资收益分期纳税的区域等。 在降费方面主要包括:降低银行卡刷卡手续费率、降低社保费率、降低工业电价、清理规范政府性基金收费项目、扩大行政事业性收费的免征范围等。

二、福建省实施减税降费成效

2019年1~6月,福建省累计新增减税降费金额为298.85亿元,具体到新增的降费金额为20.68 亿元,新增的减税金额为278.17 亿元。

2019年新出台的减税政策下的减税金额为144.78 亿元,2018年减税政策在2019年的翘尾减税金额为131.75 亿元。 2018年到期后,2019年延续实施减税政策下的减税金额为1.63 亿元。

2019年新出台的降费政策下的降费金额为5.17 亿元,2018年实施在2019年翘尾降费政策的降费金额为8.86 亿元。 2018年到期后2019年延续实施降费政策下的降费金额为4.68 亿元。

2019年1月1日起,将房产税的余值减除比例调整为30%,将土地使用税的税额标准统一下调20%。 该项减税政策在上半年所减免的房产税金额达到1.19 亿元,减免的城镇土地使用税额为3.86 亿元,合计金额为5.05 亿元。

三、福建省在实施减税降费政策过程中存在的问题

(一)社保负担较重,收支平衡压力巨大

1.企业的社保担子重,利润被压缩

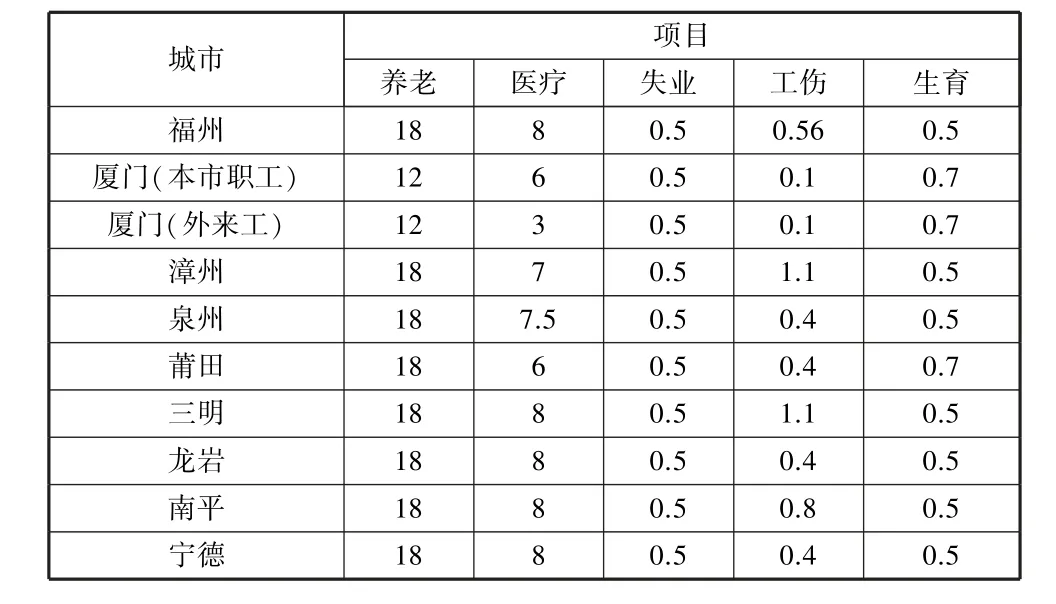

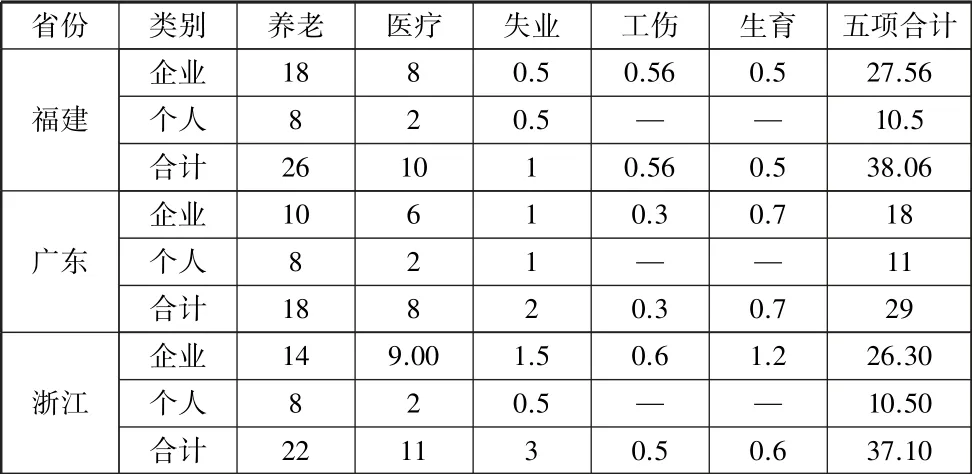

福建省现有政策下,企业承担的五项社会保险缴费比例总计为27.56%,个人缴费比例为10.5%,总合计数为38.06%,对比兄弟省份广东高了9.06%,对比浙江亦高了0.96%。 根据表1 可知,福建省九市的社会保险缴费比例虽各有不同,但差异不会很大,福建省的数据用福州市的数据代替,广州市的社保缴费比例数据代表广东省的数据,杭州市的数据代表浙江省,对三个代表城市的数据制表进行分析对比,具体体现见表2。

表1 福建省九市的企业社会保险缴费比例(%)

表2 闽、粤、浙三省的社会保险缴费比例对比(%)

由表2 可知,三个省份的个人社保缴费比例差异较小,福建省跟浙江省的个人社保缴费比例一致,但福建省的企业负担的五险缴费比例与广东省进行对比,高了9.56 个百分点,与浙江省的企业五项缴费比例对比,则高了1.26 个百分点,福建省的企业社保负担过重,中小企业的利润被压缩,企业经营不易,从而只能通过裁员等方法去缓解压力,会对经济的长足发展不利。

2.社会保险基金的运行不理想,加剧了平衡压力

福建省的社保基金运行并不理想,这一情况通过收集整理全省2016年至2018年相关的社保基金收支及结余情况可以得出相关结论,如表3 所示。

表3 2016~2018年福建省五项社保基金收支及结余情况 单位:亿元

由表3 整理可得,福建省的财政收支平衡压力较大,2016年至2018年,社保基金的收入、支出、累计结余分别从1115.74 亿元、962.79 亿元、1420.18 亿元增长至1452.32 亿元、1316.02 亿元和1717 亿元,2016 ~2018 两年间的基金收入年平均增长率为8.59%,基金支出的年平均增长率为12.02%,基金支出的年平均增长率比基金收入的年平均增长率高出了3.43%,基金结余的年平均增长率下降。 其中两年间生育险的基金支出远远大于基金收入,须得靠财政补助维持平衡。

(二)财政收入增速放缓

2017年上半年,福建省实现生产总值13289.77 亿元,按可比价格计算,同比增长8.3%,增幅与上年同期持平,比上一季度回落0.3 个百分点。 全省一般公共预算总收入2483.00亿元,同比增长8.0%,增幅比上一季度回落3.1 个百分点,比上年同期提高0.6 个百分点。

2018年上半年,福建省实现生产总值14840.93 亿元,同比增长8.2%,增幅比一季度提高0.3 个百分点,比上年同期回落0.1 个百分点。 全省的一般公共预算总收入为2787.92亿元,同比增长12.3%。

2019年上半年,福建省实现生产总值16640.15 亿元,同比增长8.1%,全省一般公共预算总收入2944.47 亿元,同比增长3.8%,增幅比上年同期分别回落3.9 和8.5 个百分点。

随着减税降费力度的加大,2019年1 ~6月的生产总值较上年同期有所增长,财政收入虽有增长,但增幅较小,呈个位数比例增长,增幅对比同期有所回落。 财政收入总体放缓,会降低政府继续执行减税降费政策的积极性。

(三)地方减税降费长效机制难形成

现有分税制度下,地方税收收入的横向分配并未被明确安排,容易产生税收洼地。 税收洼地是地方政府为促进当地经济,吸引企业进驻,给本税务辖区内注册的企业提供区域性的税收优惠政策,将税收按不同比例返还给企业。 如若区域性税收优惠政策过多,地方政府间的竞争也会加大,有一定比例的企业为了能够享受更多的税收优惠政策,特意把企业注册在税收洼地,实际经营地点并不改变,最终在税收洼地享受优惠政策并且进行税收缴纳,税收洼地的地区税额能保证及时收取,但企业实际经营地的地区流失了税款,在减税降费政策力度日益加大的情况下,不利于政府间的税收公平。

同时,税收优惠政策也存在公平性问题。 国家为了鼓励推动中小企业的发展,推出多项有针对性的减税降费措施,比如降低小微企业享受减半征收企业所得税优惠的条件,由原来的不超过50 万元提升为不超过100 万元。 但是,有些企业过分依赖减税政策,一味地通过减税政策来降低自身成本,并不进行管理手段的改进,缺少活力,难以继续发展,有悖于政策的初衷,也无法推进经济的转型升级,甚至可能会发生政府替企业买单的行为。 这类靠政策存活的企业,除了打击政府执行政策积极性以外,也损害了其他努力提升自我的企业利益,动摇市场对政策公平性的信心,阻碍经济的发展。

(四)税收征管机制不完善

1.征管执行矛盾多

在实际税收征收管理的过程中,征税方仍然处在主导地位,也没有完全贯彻税收法定原则,对于一些不甚明确的减税政策规定实施条件,征税方会从自身角度出发,从增加税收收入的角度去进行政策的解读,以增加税收收入的方式去进行征税,给纳税人带来损失,并不能保证优惠政策真正落到实处。

2.税收主管部门税务压力大

从地方政府的角度来讲,减税降费面临巨大压力,一方面,需要切实减轻企业的负担,另一方面,需要兼顾GDP 收入的稳定增长,因为现有绩效的主要考核指标仍是GDP,这极大地限制了地方的积极性。 企业减税降费的成效越好,说明政府的税收收入会被削减,为保证财政收入稳定并且有一定水平的增长,有时也会加强税收征收管理的力度,这也导致了企业的实际税负难以真正下降。

(五)减税降费成本高,企业缺少“获得感”

1.执行流程较复杂

在实施减税降费政策过程中,除了税务部门以外,还涉及其他多个职能部门,企业在进行申报审核过程中的程序较为复杂,有些第三方服务公司还会从中收取手续费,变相增加了企业的成本。

2.小微企业需付出较高成本方可享受优惠政策

小微企业要真正享受优惠政策,必须具有相对完善的财务核算制度,然而,现实中的大多数小微企业的核算制度并不完善,要真正享受优惠政策,只能请求第三方服务机构协助,加强及完善财务核算制度,这无形中又给企业增加了一笔花销,但最终通过优惠政策获得的收益可能比不上为此付出的成本,因此,很多小微企业对优惠政策并不动心,并不能真正地享受优惠政策。

四、继续推进减税降费政策的相关建议

(一)合理降低社保负担

1.完善社保制度,扩大社保覆盖面

不断优化改善社保制度,推进落实全民参与社保,将进城务工人员、电子商务人员及小微企业的人员都纳入社保体系,争取全体职工都有基本的养老保险,适龄的城市乡村居民也覆盖基本的养老保险,全民实现基本的医疗保险,特定的群体都有失业险、工伤险和生育险,加大社保的覆盖面,在实现社保惠民的同时,扩大社保的缴费规模,缴费基数的增加,平摊到各个企业,并不会加大企业的负担。

2.参考其他省份的现金经验,确定适当的减负力度

粤浙两省作为社保“费改税”的试点省份,给其他地方的“费改税”工作提供了模板。 福建省应当充分了解自身的情况,再与两个示范省份进行对比分析,分析本省的历年数据,并对数据进行精准计算,实现企业减负的同时,亦可以维持财政收入的平衡。

(二)建立多元投入机制,提供减负资金支持

建立政府的多元资金保障机制,才能从根本上解决降费与平衡收支两难的问题,降费除了依靠财政投入,还可以通过完善相关的政府基金体系,建立政府基金的增值机制,为政府推行减税降费提供强大的经济后盾。 除了淡化GDP 指标在绩效考核中的比重,还可以引入其他考核指标进行平衡,譬如企业的满意度、社区的服务、企业的获得感,生产环境质量,居民生活舒适度等等,通过综合的指标分析去评判地方实施减税降费的政策力度。

(三)努力形成地方减税降费长效机制

要确保政府可以继续推进减税降费政策,必须保证地方有一定的收入来源,为此,应当努力构建合理的地方税收体系,企业所得税、个人所得税、增值税为现有的共享税种,增值税的分配比例为1∶1,两个所得税种的分配比例为0.6∶0.4,地方政府不占优势。 因此,中央可以考虑调整共享税的分享比例,根据地方实际情况下放部分事权,扩大地方财政收入,为地方政府贯彻减税降费政策提供经济支持。

(四)完善征管制度

首先,中央应当尽快确定相应的税收法律体系,明确各个税种的基本税收要素,避免征收方从自身角度解读税收法律条款的现象发生,减少征管执行的矛盾。 其次,地方应遵守地方权限,避免在执行法律的过程中选择性过强,避免出现税收洼地现象,保证优惠政策的公平性。

(五)提高企业在减税降费政策中的“获得感”

1.深入基层助小微企业享受优惠

政府应深入企业基层,做好针对小微企业的调查调研工作,对小微企业进行筛选,对于符合条件但并未享受优惠政策的企业进行列名单,及时与企业联系,充分了解原因,并进行跟进,以便于下一年工作的开展。

2.精简流程并完善服务

相关职能部门可以按照不同的标准对适用减税降费的企业进行分类,需严格审核的企业作为A 类,无须审核的企业作为B 类,开具不一样的审核通道。 对于A 类企业,可以当场审核并当天直接给出结果;对于B 类企业,给定一个具体的审核期限并告知企业何时可以进行审核结果查询,同时告知查询方式,替企业节省更多的时间及人力成本。 其次,对税收征管流程进行严格把关,对中介机构的收费现象进行治理,切实降低企业的隐形成本,提高企业的参与感及满足感。 最后,不断提高办税人员的专业技能,定期组织培训,确保为纳税人提供更满意的服务。

五、结论

本文先对减税降费的相关概念进行阐述,并查找福建省相关部门网站上的数据,对数据进行整理分析,虽然福建省的减税降费取得了显著成效,但也发现了一些问题:福建企业的社会保险负担较重、财政增速放缓、财政收入平衡困难、地方的减税长效机制难形成、税收征收管理机制不够完善、企业为了享受优惠政策必须承担较高成本、在减税降费中的“获得感”不足等等,为此,本文提出了相关的建议:应不断完善社保制度、扩大社保覆盖面、合理降低社保负担、参考兄弟省份的经验、根据省情来确定合理的减负力度、建立多元投入机制、降低财政压力、努力形成地方减税降费长效机制、完善征管制度、提高企业的获得感,不断推进减税降费,并促进经济的长远发展。