上市公司主业转型发展研究

2020-03-18张奕旸

张奕旸

[提要] 本文对陕解放主业转型发展为起点,分析陕解放的两次重要转型过程,即陕解放从百货零售业转型为开元控股后又更名为开元投资,再到之后的西安国际医学,由零售业进军医药业的公司战略转型,分别进行股权结构分析、财务分析以及市值分析等方法了解公司转型发展。主营业的转型发展对于一个企业至关重要,进入新行业后企业经验不足或者准备工作不够都可能会导致转型失败,给企业造成严重后果。尤其是主营业务转型并不能保证该公司的业绩出现本质性的改善,甚至有些公司转型失败,主业转型有着极大风险。

关键词:战略转型;主营业务转型发展;股权结构分析

中图分类号:F27 文献标识码:A

收录日期:2019年12月20日

一、公司背景及发展

西安国际医学投资股份有限公司以大健康医疗服务和现代医学技术转化应用为主业,其前身是西安市解放百货商场,股票于1993年8月9日在深圳证券交易所挂牌上市,股票名称为“陕解放A”,股票代码“000516”,是陕西省和西北地区第一家上市公司。2007年7月3日,集团公司证券简称正式变更为“开元控股”,当时公司主营业务为百货零售,自2011年6月15日起变更为“开元投资”,公司证券代码“000516”不变。2012年月初,公司决定出资设立西安圣安医院有限公司,于2012年12月18日,开元投资全资子公司西安圣安医院落户西安高新区。自此至2018年,该公司处于医疗服务与百货零售双主营业务时期。2015年1月7日,公司证券简称由“开元投资”变更为“国际医学”。2018年4月,公司出让旗下百货业务100%资产,彻底转型为纯医疗服务企业。近年来,公司通过不断完善治理结构,现已成为国内最大的上市医疗产业集团之一。

二、000516公司的主业转型分析

(一)百货零售业时期。西安解放集团有限公司组建于1986年12月,为西安市大型商业企业,是陕西省乃至西北地区第一家上市公司,股票于1993年在深交所挂牌上市。之前经过了股份的改组和外资的引进,其经营规模和经济实力发生了巨大的变化。预计1997年公司主营业务收入可达8亿元,实现利润3,000万元以上。公司发展成为以百货零售业为主,兼有房地产开发,股权投资等多元化经营的大型股份制企业。在艰难的创业阶段大获成功之后,公司开始寻求多元化发展,先由西安高新医院有限公司入股,后又出资5,900万元入股西安市商业银行(现西安银行),后又出资入股天云煤矿和天竣能源,并取得了可观的投资收益,标志着公司正在向现代化大型企业的行列迈进。

(二)双主营业务架构时期。2011年12月,公司以2.97亿元收购实际控制人旗下的优质资产西安高新医院有限公司100%股权。通过这一投资,公司迅速进入医疗领域,医疗行业属大消费行业,未来发展空间巨大。同时,西安高新医院有限公司为我国第一家民营三级甲等医院,在西安市、陕西省乃至全国具有了一定的知名度。公司收购西安高新医院有限公司后,成功开辟第二主业,并基本确立零售百货、医疗服务双主业的产业格局,盈利及抗风险能力大大增强,为公司的持续发展打下了坚实的基础。

三、000516公司转型效应分析

(一)股权结构的变化。2011年末,开元投资以2.97亿元全资收购西安高新医院。2012年末总股本为71,341.97万股,高管股为879.62万股。2015年1月经西安市工商行政管理局核准,公司名称由原“西安开元投资集团股份有限公司”更名为“西安国际医学投资股份有限公司”。2015年末限售A股由2012年末的19.68万股增加到了7,519.68万股。到了2016年5月19号,由于国际医学进行的一系列送、转股,总股本由2016年5月11号的78,841.97万股增加到了5月19号的197,104.93万股,限售A股则增加了将近30万股。

(二)大健康类业务转型时期。2018年5月4日,国际医学发布公告,向银泰百货有限公司出售开元商业100%股权,交易价格为33.62亿元(不包含截至基准日开元商业持有的汉城湖旅游65%的股权),本次出售开元商业33.62亿元的转让金,将由银泰分三笔支付给国际医学。每笔分别支付转让金总额的10%、80%和10%,对应金额分别为3.36亿元、26.89亿元和3.36亿元,国际医学此次出售的资产为该公司仅剩的非医疗资产,具体股权变动情况如表1所示。(表1)

国际医学公告称,转让开元商业是为了集中资源来支持医疗服务业务发展,本次交易置出百货业务后,上市公司将专注于发展医疗服务业,努力利用现有医疗服务平台,集中优质资源进一步提升上市公司在医疗服务行业的核心竞争力。同时,本次重大资产出售获得的资金也将为上市公司在医疗服务行业的布局提供充足的资金支持,有利于提升公司医疗服务业务规模。

四、转型前后市值分析

对于西安国际医学而言,2011年是国际医学的第一次转型,当时还是证券简称为开元投资的国际医学收购了西安高新医院有限公司(简称高新医院)100%的股权。国际医学也逐步从百货零售业的发展模式转为百货零售与医疗服务的双主营业务模式。

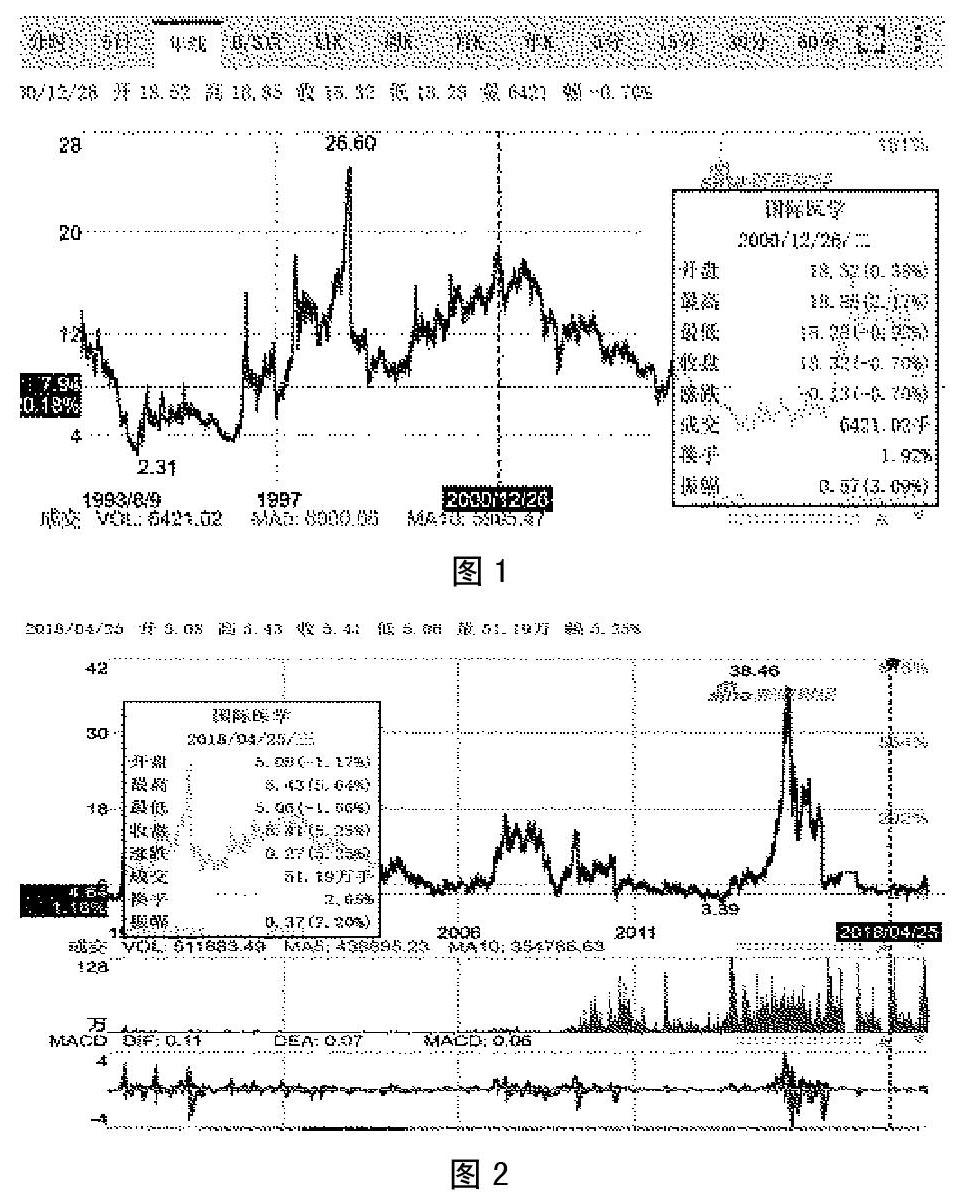

国际医学第一次转型前即百货零售业时期,2000年末的股价达到了一次小高峰(见图1),当日股票收盘价为一股18.32元,当年的A股总股本为3.755亿股,市值大约为68.8亿元。2010年7月的股价是转型前一年的一次小低谷(见图2),15日其收盘价为4.65元,当年的总股本为7.134亿股,其市值当天大约为33.2亿元。转型之后的股价,2014年1月16日收盘价为5.46元,其当天市值大约为39亿元。第一次转型前后很长一段的市值并没有出现明显变化,一直维持在不高的状态。(图1、图2)

2014年下半年开始,股价出现回升,2015年1月8日起开元控股正式改名,证券简称为国际医学。股价在2015年也出现了小高峰。5月8日,公司非公开发行股本,总股本为7.884亿股,这一时间的市值逐步增加。2014年12月公司斥资2.7亿元入股汉氏联合;2015年4月与阿里云、东华软件合资筹備云上医院,同时和阿里巴巴合资筹建开元网上商城;2015年5月和商洛职院签订协议,筹建商洛国医中心并于2016年正式动工,国际医学在稳定商业这块主业后开始大规模在医疗机构建立这块跑马圈地、加速扩张。数据显示,国际医学的医疗业务收入从2011年0.84亿元增长至2016年5.89亿元,双主营业务的发展模式和高新医院的发展前景得到了投资者的认可。2016年5月增资扩股后虽然股价出现下跌,但因为总股本19.7亿元,所以之后的市值反而出现小幅度上涨。一直到第二次转型后很长一段时间都维持在百亿元左右的市值。

第二次转型是因为百货零售领域受困于消费疲软、运营成本上升并遭遇电商冲击,开元商城近两三年的业绩增长长期低迷,甚至出现下降,所以国际医学决心剥离百货零售业,转向盈利更高的医疗服务行业。

2018年4月,公司出让旗下百货业务100%资产,彻底转型为纯医疗服务企业。出让资产表现在财报上就是净利润大幅度增长,同时市盈率变的非常低。但当月大约106亿元的市值,2017年出让资产前的净利润是2亿元,如果以2017年净利润计算,其市盈率大约是53倍,还是比较高的。因此,夯实主业基石,国际医学借力上市公司搭建平台,发起百亿健康产业发展基金,申请设立君安人寿保险公司,创新探索“医院+互联网+保险”运营新模式,高效整合资源。随着这些项目的不断发展,相信国际医学在未来可以撑起百亿市值还会出现市值明显上涨。

五、小结

转型发展过程中从战略眼光来看,近年来受宏观经济增速放缓以及新零售业态迅猛增长的综合影响,传统百货零售行业发展面临着严峻的挑战。公司管理层面对复杂多变的外部环境,强力推进公司战略性转型,公司将所持有的开元商业有限公司100%的股权出售给银泰百货有限公司,剥离百货零售业务资产后,公司将专注于发展医疗服务业务,努力利用现有医疗服务平台,集中优质资源进一步提升公司在医疗服务行业的核心竞争力。同时,出售商业资产获得的大量资金也将为公司在大健康行业的布局提供充足的资金支持,有助于加快提升公司医疗服务业务规模和未来的持续盈利能力。

主要参考文献:

[1]魏杰.中国经济转型[M].中国发展出版社,2011.5.

[2]W·钱·金、勒妮.莫博涅.蓝海战略[M].商务印书馆,2005.5.

[3]廖晓.战略转型[M].广东经济出版社,2007.8.

[4]高建华.赢在顶层设计:决胜未来的中国企业转型,升级与再造之路[M].北京大学出版社,2013.9.

[5]孙学敏,仵自连,刘玉敏.当代豫商管理创新[M].河南人民出版社,2007.8.

[6]唐健雄.企业战略转型能力研究(博士学位论文)[D].中南大学,2008.5.