基于BEYR的动态资产配置策略研究

2020-03-13■周亮

■周 亮

债券-股票收益比(BEYR)常用来衡量股票的估值高低,在投资实践中得到了广泛的应用。本文采用马尔科夫区制转换模型对沪深300指数、中证500指数及创业板指的BEYR进行了状态划分,以高低估值状态下的均值为阈值构造了BEYR动态资产配置策略,并利用T-M和H-M模型检验了策略的择时效果,研究结果表明:BEYR配置策略可以显著地降低投资风险,也能够提高投资组合的投资收益,大幅改善了投资绩效;T-M和H-M模型的检验结果均验证了配置模型具有显著的择时能力;在采用行业指数进行分析时,研究结论同样稳健。研究结论从理论和实践两个层面验证了BEYR动态资产配置策略的有效性,对我国投资组合理论研究进行了有益补充。

一、引言与文献综述

股票估值及其公平定价一直是资产定价领域的重点研究方向,但是对其的研究往往专注于几个特定的比率,这些比率是否可以用来对股票收益进行预测一直是争论的焦点。自Campbell&Shiller(1988)和Fama&French(1988)最先提出长期股票收益率是可预测的,之后Campbell&Yogo(2006)、Cochrane(2008)等学者围绕着股票长期回报的可预测性展开了研究。他们认为一种替代性的方式是寻找一个相对性的收益率指标,这种方式在实践中比传统的估值模型更具应用价值,尤其是投资组合经理可以比较不同资产之间的收益率,从而确定不同资产类别间的相对吸引力。具体而言,基于相对收益率的指标体系可以帮助基金经理在股票、债券及其他资产间进行择时配置,从而相对于简单的买入持有策略能够提高组合收益。而最常使用的相对收益率指标便是债券-股票收益比率(Bond-Equity Yield Ratio,BEYR)。BEYR常被财经媒体或金融网站用来表明股票和债券的相对估值水平,但是在学术研究中却仍然比较少见。BEYR常用长期政府债券收益率与股票收益率(通常采用股息收益率)间的比值来计算,因此从理论角度来看,它将股票和债券看成了竞争性的资产,它是判断两者相互替代性的阈值标准。对于BEYR的主要批判在于其使用了一个名义变量(债券收益率)和实际变量(股票收益率)进行对比。这样的比较意味着投资者遭受货币错觉,他们认为股票收益率是与通货膨胀正相关的,但是有大量研究表明,这种正相关关系确实是存在的(Ritter&Warr,2002;McMillan,2009)。因此,资产回报率会随着通胀率的变化而变化,在通胀率较低时,投资者会要求较低的资产收益率,反之亦然。因此,采用债券收益率和股票收益率之比具有理论上的可靠性。

在实际应用角度,尤其是短期市场择时方面,BEYR具有一定的效果(McMillan,2011)。大量针对英国股市和美国股市的研究,都表明了BEYR在对股市涨跌预测中的有效性(Harris,2000;Brooks&Persand,2001;McMillan,2009)。股票和债券的价格无法直接进行比较,但是通过BEYR可以较好地对两者间的相对估值水平进行比较。如果股票价格上涨,那么相对而言股息收益率就会降低,如果债券收益率没有太大变化的话,BEYR就会上升。高的BEYR说明,相对于债券而言,股票价格被高估,因此投资者会将资金从股票配置到债券上。反之,低的BEYR说明股票价格被低估,因此投资者将资金从债券配置到股票上。Levin&Wright(1998)对美国股市的研究发现,当BEYR高于2.4时应将股票资产转换为债券资产,而当BEYR低于2时应将债券资产转换为股票资产。美联储于1997年提出的FED模型,将股票收益率定义为市盈率(PE)的倒数,因此BEYR可以表示为债券到期收益率乘以股票市盈率,由于该定义计算方法更简单直观,在投资领域受到广泛应用(Asness,2003)。随着Gregory&Hanse(1996)提出的机制转换框架在状态划分中得到广泛的应用,越来越多的学者将马尔科夫区制转换模型应用于BEYR的投资策略构造中。如Migiakis&Bekiris(2009)将马尔科夫区制转换模型用于股票和债券长期和短期替代性关系的研究,结果发现,长期来看两者确实具有替代效应,而在考虑市场环境下的短期股债轮动配置策略可以取得较为理想的收益率。国内学者陈正旭等(2008)发现,用马尔科夫区制转换模型预测BEYR并建立的投资策略,与其他投资策略相比,在我国资本市场上能够获得较高的收益率,但考虑了交易成本和风险后优势却并不明显。丁谨等(2017)使用Markov机制转换模型对BEYR所处机制概率进行预测,以此组建股票/债券动态转换组合并对组合业绩进行回测,结果发现,与任意股票/债券静态组合相比,Markov转换组合的业绩明显占优,也优于基于其他几个可选模型的动态转换组合。

本文也将采用马尔科夫区制转换模型来对我国资本市场上的BEYR进行分析,进而构造投资策略。同时,为了更充分的检验配置模型的择时效果,除了对收益及风险进行了详细的统计及比较外,本文还借鉴国内外对基金择时能力研究的模型进行了详细检验。最常用的考察择时能力的模型包括T-M模型(Treynor&Mazuy,1966)和H-M模型(Henriksson&Merton,1981),它们均是基于收益测算并利用回归方法检验系统风险与投资组合收益之间的相关性。国外很多基于T-M或H-M模型的研究均表明,共同基金没有表现出显著的择时能力,在某些情况下择时能力甚至为负值(Sánchez et al.,2018)。周亮和卫晓锋(2019)采用T-M模型和H-M模型对我国资本市场上战术资产配置策略的择时效果进行了检验,结果发现战术资产配置模型的择时效果极其显著。综上可以发现,关于T-M模型与H-M模型在基金择时能力方面的研究开展得相当充分,但是在具体投资策略上的检验较为少见,这也是本文将要探讨的。

二、研究设计

(一)马尔科夫区制转换模型及BEYR动态资产配置策略

BEYR是债券收益率和股票收益率之比,常用来衡量股票收益率的指标包括股票红利收益率和股票盈利收益率。由于本文采用的是股票指数,因此只能采用股票盈利收益率来计算BEYR,具体计算公式为债券到期收益率与股票盈利收益率之比,即债券到期收益率乘以股票指数的市盈率。不同于其他研究采用BEYR的历史经验值来划分股票的高估和低估区间,本文采用二区制马尔科夫转换模型来对股票指数的高估值区间和低估值区间进行划分。马尔科夫区制转换模型常见的形式如公式(1)-(5)所示:

其中,yt为所研究的时间序列,φ(L)为滞后算子多项式,st表示存在M种状态的马尔科夫区制转移变量,st=1,2,…,M,pij为转移概率,为st状态下的均值和方差。采用Hamilton滤波方法来推断转移概率,进而运用极大似然法可以求出各参数的估计值。本文只考虑各区制下均值的变化,并不涉及自回归项,因此最终模型形式如式(6)所示,其中yt表示股票指数的BEYR序列:

不同于其他采用马尔科夫区制转换进行BEYR分析的论文,本文采用的资产配置策略为:在BEYR上穿低估值状态均值时买入股票指数、在BEYR上穿高估值状态均值时卖出股票指数、其余时间持有债券指数。后续研究将证明这种配置策略的相对合理性。

(二)择时效果检验方法

为了检验BEYR配置策略的择时效果,本文采用T-M模型和H-M模型来对其进行检验,计算方法分别如式(7)和式(8)所示:

其中,ri为组合收益率,rf为市场无风险收益率,rm为基准组合的收益率。T-M模型采用超额收益率的二次项来反映择时能力;H-M模型假定的择时能力为投资组合管理人预测不同类型资产总体走势并将其应用于投资实践的能力,采用max(rm-rf,0)来衡量。γ为择时能力指标,如果γ>0,说明模型具有择时能力;如果γ<0,说明模型具有反向的择时能力;如果γ=0,则说明模型不具有择时能力。

(三)指数选取及描述性分析

本文选取了2010年6月到2019年3月沪深300指数、中证500指数、创业板指数及中债国债财富指数的每周数据作为研究对象。其中,沪深300指数代表大盘股,中证500指数代表中盘股,创业板指数代表小盘股。采用股票指数的滚动PE值和5年期国债的到期收益率来计算各股票指数每周的BEYR,并构造资产配置策略。所有数据来自于东方财富金融数据库,共453组。

表1报告了四个指数周收益率序列的描述性统计情况及三个股票指数的BEYR统计情况。从Panel A可以看到,随着规模的缩小,股票指数的周收益率逐渐提高,但是风险也随之升高,说明了规模因子在我国资本市场上的有效性;国债指数的周收益率虽然最低,只有0.07%,但是其风险远低于股票指数,其标准差不到创业板指的1/10。从偏度和峰度上看,所有的指数均是左偏的,且峰度均大于3,说明股票和债券指数收益率序列均是尖峰厚尾的,符合金融时间序列非正态分布的一般假设。Panel B报告了三个股票指数BEYR的描述性统计结果,可以看到,沪深300指数的平均BEYR仅为0.4011,中证500指数的平均BEYR为1.2055,而创业板指的平均BEYR为1.73,说明股票规模越大,市场估值越低,反之亦然。

表1 描述性统计分析

图1报告了股票指数BEYR在样本区间的变动趋势,可以看到,三个股票指数BEYR变动趋势同步性较强,但是创业板指BEYR波动更大,这从表1也可以看到,创业板指BEYR标准差达到0.6001,而沪深300指数的BEYR仅为0.0819。三个股指BEYR均在2015年6月达到最高峰,此时我国股市正出于牛市的最后阶段,市场泡沫严重,估值达到最高。之后随着股市泡沫的破灭,三个股指BEYR迅速下跌,并直到2019年初才开始慢慢回升。因此,初步来看,我国股市正处于低估值阶段,且由于近期股市上涨幅度较大,股指BEYR上升迅速。

图1 三个股票指数BEYR变动趋势情况

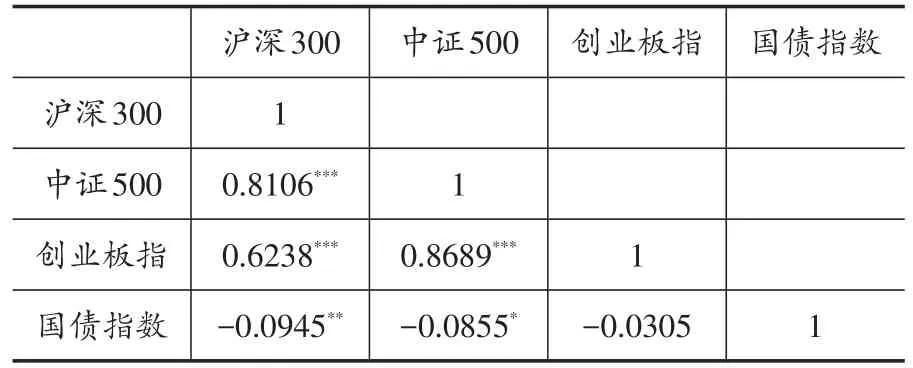

表2报告了四个指数周收益率的相关性分析结果,可以看出三个股票指数间的相关性非常高,均在0.6以上。但是国债指数与三个股票指数间却存在着较弱的负相关关系,且与沪深300和中证500指数的相关系数均显著,说明虽然在我国资本市场上经常出现股债双牛或股债双杀的现象,但是长期来看,股票和债券间却存在着负相关关系,因此采用股票和债券组合投资的长期策略可以实现投资风险的有效分散。

表2 指数收益率相关性分析结果

三、实证结果分析

(一)马尔科夫区制转换模型回归结果

本文采用二区制马尔科夫转换模型对股票指数BEYR进行区制划分,从而将股票指数划分为低估值和高估值两个区间。但是不同于其他研究在低估值区间持股、在高估值区间持债的策略,本文采用的策略是:在BEYR突破低估值区间均值时买入股票指数,在BERY突破高估值区间均值时卖出股票指数,其余时间持有债券指数。表3报告了二区制马尔科夫转换模型的相关参数,可以看到,三个股票指数BEYR均可以成功区分为两区制。其中,区制一为低估值状态,区制二为高估值状态。三个模型的转换概率p11和p22均在0.97以上,说明低估值状态和高估值状态的持续性很强。从N1和N2可以看到,沪深300指数和创业板指在低估值状态下持续时间较长,而中证500指数在高估值状态下持续时间更长。

表3 马尔科夫区制转换模型参数估计结果

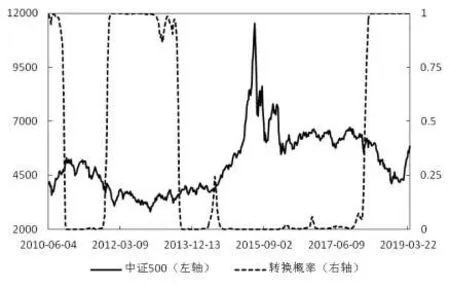

图2-图4报告了三个指数的马尔科夫区制转换概率(区制二的概率)及指数变动情况,可以看到三个指数的区制划分具有一定的相似之处。如2011年11月~2013年7月间所有的指数均处于低估值状态,2018年8月之后所有的指数同样处于低估值状态等,但是也有很多的不一样的地方。如2010年6月~2010年10月沪深300指数处于高估值状态、而中证500指数和创业板指数处于低估值状态。因此总体来看,不同股票指数估值之间的走势并不完全同步,采用BEYR配置策略可以实现在各资产之间的轮动配置。同时,从图2-图4也可以看到,如果采用其他研究的配置策略,即在低估值状态持有股票,在高估值状态卖出股票,由于整个低估值状态下,股票指数上涨幅度很小,甚至还可能出现下跌,因此该配置策略的绩效并不高,因此本文采取了新的策略,即在BEYR上穿低估值状态均值时买入股票指数、在BEYR上穿高估值状态均值时卖出股票指数、其余时间持有债券指数。

图2 沪深300指数的走势及BEYR区制转换概率

图3 中证500指数的走势及BEYR区制转换概率

图4 创业板指数的走势及BEYR区制转换概率

(二)BEYR配置策略绩效和择时效果分析

1.绩效分析

采用BEYR配置策略对各股票指数进行配置,策略绩效表现如表4所示。其中基准组合分别表示:前三者为相应股票指数的简单买入持有策略(也可以考虑采用股票指数和债券指数各占50%的等权重投资组合,但是由于债券收益率较低,因此该策略绩效更差,并未列出);投资组合的基准模型采用了简单的等权重组合,即三个股票指数和债券指数的权重各占25%(也可以考虑采用三个股票指数各占16.7%、债券指数占比50%的组合,但是这种策略下债券指数占比过高,虽然组合风险有所降低,但是收益下降幅度更大,投资绩效更差,并未列出)。从表4可以看出,对于沪深300指数而言,择时策略将指数的年化收益率从6.17%提高到了10.51%,同时将指数的年化波动率从21.72%降低到了12.98%,最大回撤也降低到了23.41%,因此择时策略的夏普比率和收益回撤比分别高达0.5786和0.4489,远高于指数的持有绩效。从持股时间可以看到,择时策略只有44.81%的时间持有了股票指数,其余时间均持有债券指数。沪深300指数最好的年份收益率高达55.11%,但是最差年份收益率却为-25.31%,收益波动很大。但是择时模型最好年份收益率仍为55.11%,但是最差年份只亏损7.12%,有效降低了投资风险。因此对于沪深300指数而言,择时模型无论是在扩大收益还是降低风险上,表现都极为突出。对于中证500指数和创业板指数而言,择时模型虽然减小了年化收益率,但是控制风险上却表现得更好,均能有效降低年化波动率和最大回撤,且收益最差年份的收益率均远低于原指数序列。从夏普比率和收益回撤比来看,择时模型均要优于基准指数(创业板指择时模型的收益回撤比略低于基准指数),说明择时模型由于优异的风险控制能力,使得投资绩效得到一定改善。

表4最后两列报告了投资组合的绩效表现,其中择时模型是分别对三个股票指数进行BEYR配置策略分析,如果配置策略显示应持有股票指数,则将33%的资金配置在该股票指数上,反之,则将资金配置在债券指数上,因此各股票指数的权重可能是0或33%,而债券指数的权重可能是0、33%、67%或100%。从结果可以看到,择时模型将基准组合的年化收益率从6.91%提高到了7.73%,年化波动率和最大回撤分别从18.05%和45.51%降低到了8.91%和15.32%,由于在收益端和风险端均有良好的表现,因此择时模型的夏普比率和收益回撤比分别达到0.5302和0.5041,远高于基准组合。从持股时间来看,择时模型在27.81%的时间内持有了两个或三个股票指数,在其余72.19%的时间只持有一个股票指数或全部配置了债券指数。从最好年份和最差年份来看,虽然择时模型在最好年份只获得了24.32%的年化收益,低于基准组合的35.14%,但是其最差年份只下跌了4.79%,远好于基准组合的下跌23.19%。图5展示了基准组合和择时投资组合的净值曲线图,可以看到,相对于基准组合净值的大幅波动,择时组合的净值曲线表现更为平稳,有效控制了投资风险。因此综合来看,基于BEYR择时策略构造的投资组合,无论是在扩大收益还是降低风险上都要表现出优于基准组合的绩效。

表4 BEYR择时模型绩效分析

图5 BEYR择时投资组合的净值曲线

2.择时效果分析

表5报告了三个股票指数分别配置及共同配置的择时检验效果,可以看到,除了中证500指数T-M模型的γ系数不显著之外,其他所有模型的γ系数均显著为正,且γ系数均大于β系数,说明BEYR配置模型具有较强的择时效果。从系数上看,T-M模型的γ值均要高于H-M模型,这是由两个模型的结构设计差异所决定。从T-M模型的γ系数来看,沪深300指数和投资组合的γ值分别高达5.0689和5.0515,说明BEYR模型在这两个资产配置上表现出最优的择时效果;从H-M模型的γ系数来看,四个模型的差异较小,均稍高于1,相对而言,中证500指数和投资组合的系数稍高,分别为1.1049和1.0982。因此综合来看,BEYR配置模型表现出了较为明显的择时效果,且结合T-M模型还是H-M模型的结果来看,四个指数的投资组合表现出了更优的择时效果。

表5 BEYR配置模型的择时效果检验

(三)基于行业指数的资产配置绩效及择时效果检验

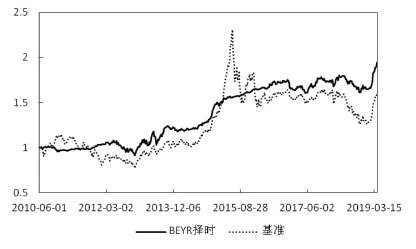

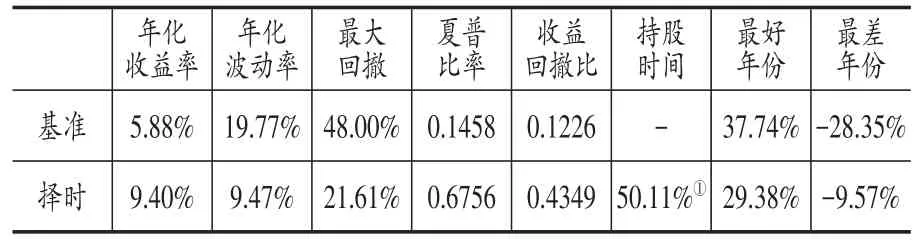

为了更进一步检验BEYR配置模型的择时效果,保证结果的稳健性,本节采用巨潮行业指数重新构造投资组合,以分析组合绩效及对择时效果检验。巨潮行业指数包括能源、材料、工业、可选、消费、医药、金融、信息和公用9个,对每个行业指数BEYR分别构造二区制马尔科夫转换模型,根据低估值状态的BEYR均值和高估值状态的BEYR均值,采用之前的配置策略,判断是持有行业指数还是持有债券指数,并对每个指数等额分配资金构造投资组合。表6报告了投资组合的绩效表现情况,其中基准是对9个行业指数及债券指数进行等权重配置构造的投资组合。从表中结果可以看到,择时模型在样本期获得了9.4%的年化收益率,高于基准的5.88%,且年化波动率和最大回撤分别从19.77%和48%降低到9.47%和21.61%,使得择时模型的夏普比率和收益回撤比分别达到0.6756和0.4349,远高于基准组合。从持股时间看,择时模型在50.11%时间内持有不低于4个行业指数,相对于表4中股票指数的配置,行业指数的配置更为均衡。从最好年份和最差年份的收益率来看,虽然择时模型最好年份的收益率为29.38%,低于基准模型的37.74%,但是其最差年份仅下跌9.57%,远优于基准模型的下跌28.35%。图6展示了择时模型和基准组合的净值曲线图,可以看到,相对于基准组合较大的波动而言,择时模型的净值曲线平滑得多,在风险控制方面表现的更为突出。因此综合来看,基于BEYR的配置模型能够有效降低投资组合的风险,同时也能适当提高组合的投资收益。

表6 基于行业指数的择时绩效分析

图6 行业指数择时组合的净值曲线

同样采用T-M模型和H-M模型检验行业指数BEYR配置模型的择时绩效,结果如表7所示。可以看到,T-M模型的γ系数为0.8188,H-M模型的γ系数为1.0084,均在1%水平下显著,说明BEYR配置模型具有显著的择时效果。结合表5的结果综合来看,BEYR配置模型在我国资本上具有较强的适用性,无论是采用规模指数还是行业指数,均能够取得很好的投资绩效,择时效果极为明显。

表7 行业指数BEYR配置模型的择时效果检验

四、结论与讨论

本文选取2010年6月到2019年4月的沪深300指数、中证500指数、创业板指数及中债国债财富指数的每周数据作为研究对象,采用股票指数的滚动PE值和5年期国债的到期收益率来计算各股票指数每周的BEYR,并利用马尔科夫区制转换模型对股票指数的BEYR进行区制划分,进而利用高低估值状态下的均值作为阈值来构造资产配置策略。结果发现:对于沪深300指数和指数投资组合而言,BEYR配置策略不仅可以提高投资收益,而且能够显著降低投资风险,因此大幅改善了投资绩效;对于中证500指数和创业板指数而言,虽然BEYR配置策略下的投资收益有所降低,但是风险却得到了极大改善,从而使得风险调整后收益仍有了一定改进;采用行业指数进行稳健性检验,得到了同样的结论;利用T-M和H-M模型检验BEYR配置策略的择时效果时发现,无论是采用单个指数还是投资组合,均表现出了极其明显的择时效果,且择时效果在投资组合中表现的更为明显。相对于其他学者的研究,本文的主要创新之处在于:第一,采用马尔科夫区制转换对BEYR进行状态划分,并利用各区制下的均值为阈值构造了BEYR配置策略,使得模型的投资绩效得到了极大改善;第二,采用T-M和H-M模型对模型的择时效果进行了详细检验,从理论和实践两个层面验证了BEYR配置策略的有效性。

本文的研究结论是我国投资组合理论的有力补充,同时对于投资者来说具有一定的实践借鉴价值:第一,价值投资倡导的买入低估值的股票并卖出高估值的股票,在我国同样具有适用性,投资实践中只是缺少对价值高低进行判断的指标,而BEYR通过引入债券收益率,可以对股票的估值状态做出判断,同时本文采用的马尔科夫区制转换模型更是可以较好的对BEYR当前所处状态进行分析,从而提高了BEYR的可应用性;第二,相对于单个股票或股票指数的投资,通过构造投资组合可以有效的降低投资风险,但是要想实现投资绩效的提高,需要在组合资产间进行滚动权重配置,如本文采用的BEYR指标就是一个可行的择时指标,对于资产权重的分配有重要借鉴价值,同时投资者还可以采用如动量、流动性等其他指标对投资组合进行动态分析;第三,参数的选择及策略的具体框架对投资绩效有着重大影响,如本文对BEYR配置策略采用的是以不同区制下的均值作为买入或卖出的阈值,相对于其他研究单纯采取在低估值区间持股、在高估值区间持债的做法,有效提高了投资绩效,在今后的研究中,也可以尝试采用多区制马尔科夫模型,针对不同区制下的股票估值状态,构建更细致的投资组合。