新个人所得税法下纳税人税负测算分析

2020-03-11邹灵涵

邹灵涵

(福州外语外贸学院 财金学院,福建 福州350202)

一、新个人所得税法的亮点

我国自从1980年开征个人所得税以来,虽然历经了多次改革,但每次改革的力度都不大。在过去的25年里,我国的个人所得税改革只是一味地提高工资薪金的免征额,这样都只是在对工薪阶层进行改革,无法有效地调节高收入者的收入,从而改变贫富差距大的现状,不能解决根本问题。因此,在现阶段我国需要全面推进个人所得税改革。

2018年8月31日,新的个人所得税法正式落地,相比旧的个人所得税法,由原先的15条扩展到22条,其中出现了不少令人惊喜的亮点。

1.实行综合与分类相结合的征税模式

将工资薪金所得、劳务报酬所得、稿酬所得和特许权使用费所得合并为“综合所得”,经营所得、利息股息红利所得、财产租赁所得、财产转让所得和偶然所得依然分类征税。这结束了我国个人所得税在过去25年中分类征税的历史,在分类征税模式下,高收入者基本不纳税。然而个人所得税应该体现公平,量能负担,能力越大,责任越大。所以应该将各种来源的收入放到一个平台上来课征,这才是公平合理的,也可以有效避免纳税人偷逃税款的行为。分类征税最终应该向综合征税转变,这次改革就迈出了重要的第一步,将劳动性质的所得先进行合并,资本性质的所得继续分类征税,税目由11个降为9个。但在这种“小综合”征税的模式下,对于高收入者能够起到的作用依然非常有限。

2.继续提高免征额

将综合所得的免征额提高到每个月5 000元,每年60 000元。这是根据现在的国民经济发展情况以及个人的收入水平和消费支出水平来确定的,这意味着每月扣除完工资低于5 000元的工薪阶层就不用缴税了。这样有助于提高全国居民消费率,改善人们的生活水平,发挥了个人所得税对收入的调节作用,对中低收入人群来说是一大福利。

3.新增六项专项附加扣除

因为不同地区、不同家庭的生活成本差异较大,此次改革增加了子女教育、继续教育、大病医疗、住房贷款利息、住房租金、赡养老人等6项专项附加扣除。这项政策的实施,从以个人为单位转向以家庭为单位,将带来明显的减税效果。根据有关测算,专项附加扣除将减轻税收负担2 000亿元,其中赡养老人就可能减税1 040亿元。但是这项政策的落实还需要各部门信息联网,并加强纳税人信用制度建设。

4.优化综合所得与经营所得的税率结构

以综合所得为例,在优化级距上拓宽了前三档的级距,缩小了第四档。第一档级距拓宽了1 500元,第二档级距拓宽了6 000元,第三档级距拓宽了8 500元,第四档级距缩小了16 000元,第五档至第七档级距没有发生变化。这对于以工资薪金作为主要收入来源的中低收入人群一定是减税了,但对于高收入人群来说受益程度就非常有限了。经营所得也一样,五档级距都拓宽了,总体税负得以降低。

5.明确居民纳税人标准,增加反避税条款

将居民纳税人的标准界定为居住满183天,向国际惯例看齐。这样就打击了那些放弃中国国籍,将产业放在国内,但资产转移到国外,全球配置来进行避税的“假洋鬼子”们。同时增加了三项反避税条款:不合理的关联交易、不具有商业目的的税收安排以及受控外国公司,对于这些情况,税务机关有权进行纳税调整。

二、纳税人税负测算分析

根据国家税务总局统计,从2019年1月起,个人所得税改革后实施专项附加扣除政策,于1 ∼3月带来新增减税146亿元,惠及4 787万纳税人,新增2 000多万纳税人无需缴纳个人所得税。加上2018年10月起提升个税免征额,在2019年一季度形成的减税1 540亿元,累计减税达到1 686亿元。两步税改因素叠加,累计9 100万人工薪所得无需再缴纳个人所得税。

对于工资薪金、劳务报酬、稿酬和经营所得都有不同程度的减税,以下进行具体测算分析。

(一)工资、薪金所得

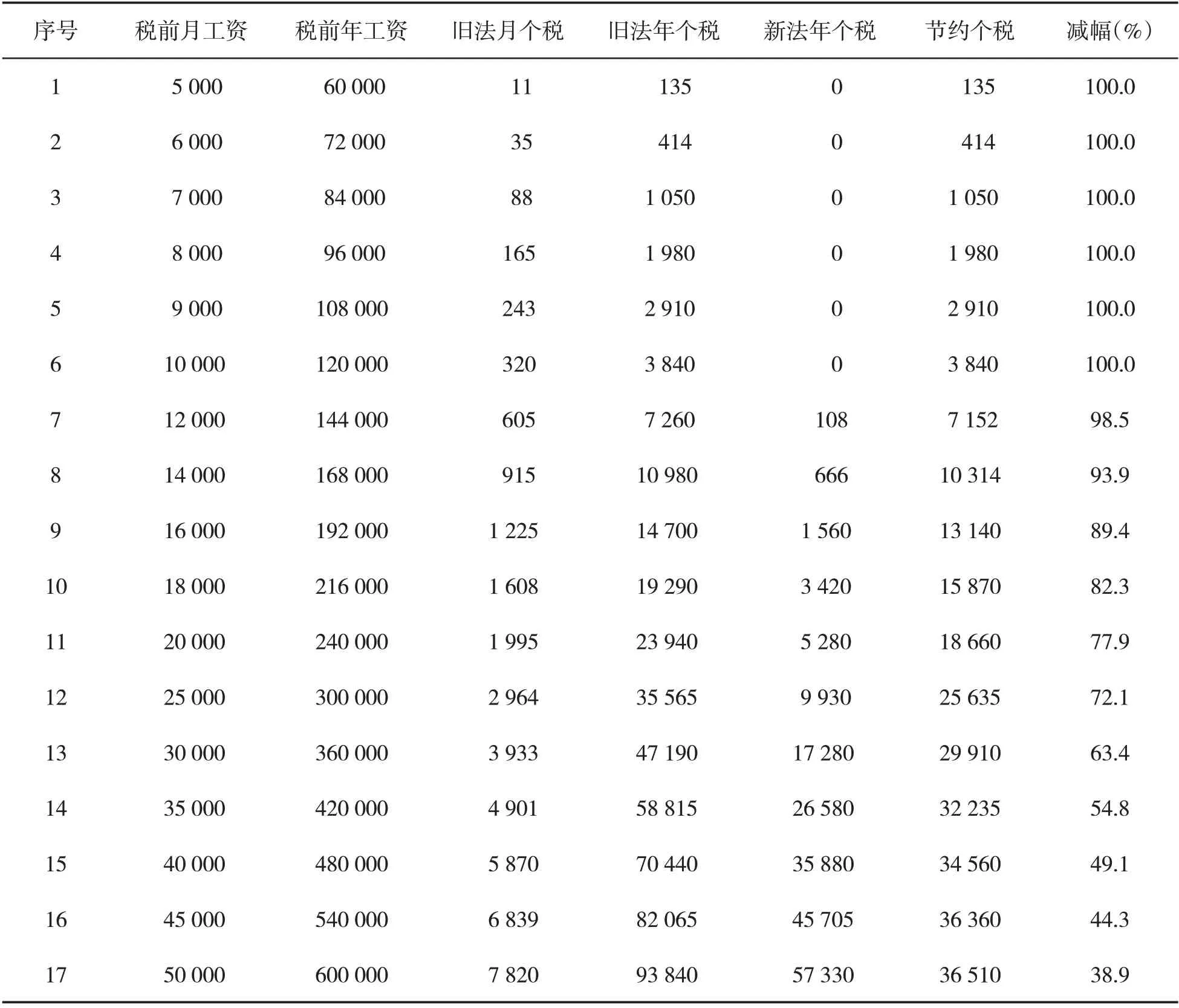

表1 税改前后年应纳个人所得税对比

以居民个人为例,社保、住房公积金按照税前工资的22.5%计算缴纳,在旧法下每月固定扣除3 500元,新法下每年固定扣除60 000元。若其本身为独生子,又有一独子正在就读小学,其父母均已年过60岁,夫妻俩正在偿还首套住房贷款。夫妻约定由其(丈夫一方)扣除子女教育支出和住房贷款利息。子女教育支出实行定额扣除12 000元/年,赡养老人支出实行定额扣除24 000元/年,住房贷款利息实行定额扣除12 000元/年,共计48 000元/年。其税改前后的年应纳个人所得税税额变化及幅度如表1所示。

由表1可以看出,在上述假定条件下,个税改革后,工薪阶层确实减税了:月平均工资10 000元以内的,现在基本不用缴税了,减幅达到100%;月平均工资35 000元以内的,个税减幅均超过50%。并且工资收入越高,减幅越小,二者呈反向变动。

(二)全年一次性奖金

在旧法下,若取得全年一次性奖金的当月工资高于3 500元的,全年一次性奖金单独计算;取得全年一次性奖金的当月工资低于3 500元的,全年一次性奖金与当月工资合并计算。而在新法下,取消了对全年一次性奖金单独计算的方法,将其连同各月工资一起作为年综合所得计算缴税。

以居民个人为例,其为某上市公司高管,在公司任职缴社保和住房公积金,社保、住房公积金按照税前工资的22.5%计算。因其已年近六旬,父母均过世,子女已从事工作,居住自有住房,无贷款,因此不享受任何专项附加扣除。假设其税前月工资50 000元,年终奖300 000元。则对照表1可知:

在旧法下,其工资每年应缴个税93 840 元,年终奖应缴个税=300 000×25%-1 005=73 995 元,全年应缴个税=93 840+73 995=167 835 元;在新法下,全年应缴个税=(50 000×12+30 0000-135 000-60 000)×35%-85 920=160 830 元,节约个税7 005元。其中135 000元为其全年社保和住房公积金。

仍以该居民个人为例,假设其税前月工资50 000元,年终奖950 000元。则对照表1可知:

在旧法下,其工资每年应缴个税93 840元,年终奖应缴个税=950 000×35%-5 505=326 995 元,全年应缴个税=93 840+326 995=420 835 元;在新法下,全年应缴个税=(50 000×12+950 000-135 000-60 000)×45%-181 920=427 830 元,增加个税6 995元。其中135 000元为其全年社保和住房公积金。

从以上例子的对比不难看出,对于年终奖适度的高管而言,税改后其减税了,但对于年终奖过高的高管而言,税改后其反而增税了。

(三)劳务报酬所得

在旧法下,劳务报酬是按次(月)征收的,每次收入不超过4 000元的,减除费用800元;4 000元以上的,减除20%的费用。同时适用20%、30%、40%的三级超额累进税率。而在新法下,劳务报酬实行按次(月)预征,年终汇算清缴时减除20%费用后并入综合所得计算纳税。

以居民个人为例,其为某名牌大学的老教授,在学校任职缴社保和住房公积金,社保、住房公积金按照税前工资的22.5%计算。因其已年近六旬,父母均过世,子女已从事工作,居住自有住房,无贷款,因此不享受任何专项附加扣除。假设其税前月工资35 000元,外出讲课每月课酬20 000元。则对照表1可知:

在旧法下,其工资每年应缴个税58 815 元,劳务报酬每年应缴个税=20 000×(1-20%)×20%×12=38 400元,全年应缴个税=58 815+38 400=97 215 元;在新法下,全年应缴个税=[35 000×12+20 000×(1-20%)×12-94 500-60 000]×30%-52 920=84 330元,节约个税12 885元。其中94 500元为其全年社保和住房公积金。

仍以该居民个人为例,假设其税前月工资35 000元,外出讲课每月课酬60 000元。则对照表1可知:

在旧法下,其工资每年应缴个税58 815元,劳务报酬每年应缴个税=[60 000×(1-20%)×30%-2 000]×12=148 800 元,全年应缴个税=58 815+148 800=207 615 元;在新法下,全年应缴个税=(35 000×12+60 000×(1-20%)×12-94 500-60 000)×35%-85 920=208 605元,增加个税990元。其中94 500元为其全年社保和住房公积金。

从以上例子的对比不难看出,对于劳务报酬适度的人而言,税改后其减税了,但对于劳务报酬较高的人而言,税改后其反而增税了。

(四)稿酬所得

在旧法下,稿酬所得是按次征收的,每次收入不超过4 000元的,减除费用800元;4 000元以上的,减除20%的费用。同时适用20%的比例税率,并按应纳税额减征30%。而在新法下,稿酬实行按次预征,年终汇算清缴时减除20%费用后,再减按70%并入综合所得计算纳税。

以居民个人为例,其为普通作家,无固定工作单位,不缴社保、住房公积金,不享受任何专项附加扣除。假设其每个月只有稿酬收入,年稿酬达150 000元。则:

在旧法下,其稿酬全年应缴个税=150 000×(1-20%)×20%×(1-30%)=16 800元;在新法下,其稿酬全年应缴个税=[150 000×(1-20%)×70%-60 000]×3%=720元,节约个税16 080元。

仍以该居民个人为例,假设其为著名作家,每个月只有稿酬收入,年稿酬达1 300 000元。则:

在旧法下,其稿酬全年应缴个税=1 300 000×(1-20%)×20%×(1-30%)=145 600元;在新法下,其稿酬全年应缴个税=[1 300 000×(1-20%)×70%-60 000]×35%-85 920=147 880元,增加个税2 280元。

从以上例子的对比不难看出,对于稿酬适中的专业作家而言,税改后其减税了,但对于稿酬特别高的知名作家而言,税改后其反而增税了。

(五)经营所得

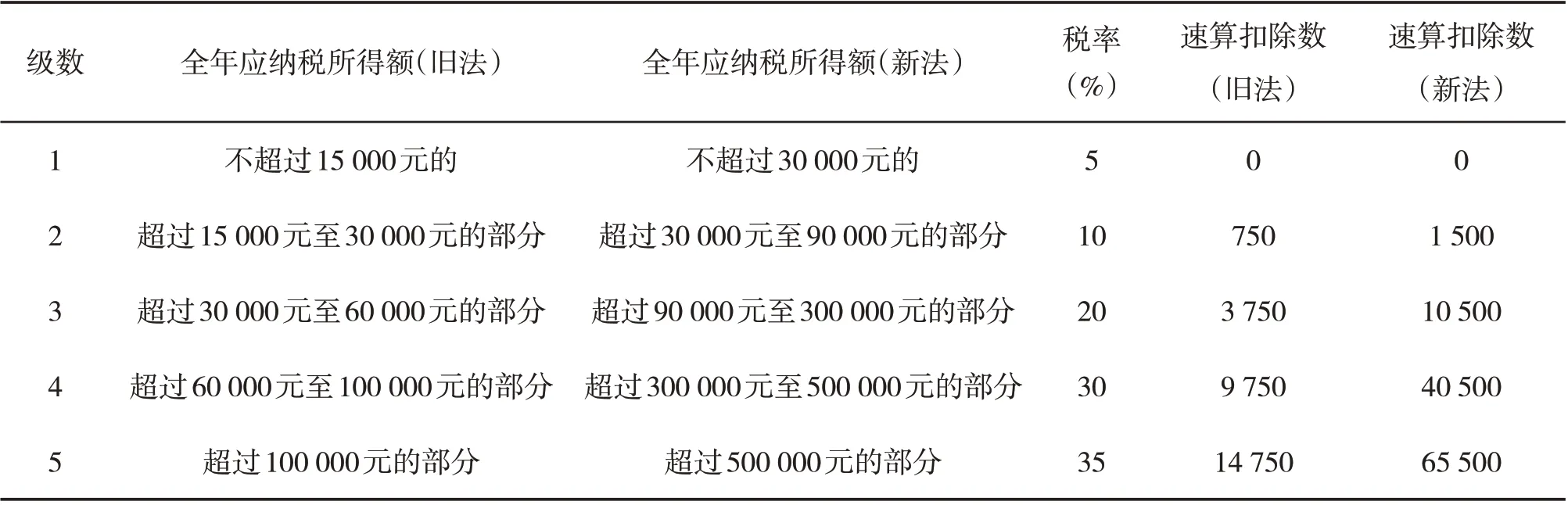

在旧法下分为两个税目,分别是个体工商户生产经营所得和对企事业单位的承包经营、承租经营所得。而在新法下,将两个税目合并为一个“经营所得”,在税率不发生变化的情况下,扩大了级距,减轻了税负。税改前后的税率表对比如表2所示。

表2 税改前后经营所得税率表对比

以居民个人为例,其为个体工商户,全年取得的收入扣减成本、费用后的生产、经营利润为177 000元,无任何专项扣除以及专项附加扣除项目。则:

在旧法下,其经营所得全年应缴个税=(1 77 000-3 500×12)×35%-14 750=32 500元;而新法下,其经营所得全年应缴个税=(177 000-60 000)×20%-10 500=12 900元,节约个税19 600元。

由此可见,在提高免征额以及拓宽级距后,纳税人的经营所得基本是减税了。

三、结语

个人所得税法经过改革以后,由于提高了免征额,增加了专项附加扣除,调整了级距,对于大部分纳税人而言,综合所得的税负下降了,小部分特殊人群税负则上升,利息、股息、红利所得和财产租赁、转让所得没有发生变化。这只是我国个人所得税改革迈出的第一步,今后应该继续向综合税制方向发展,将金融、证券、教育、工商、住房、海关、公安等各部门信息联网,利用互联网与大数据技术实现信息共享[1]。同时减少税率级次,将综合所得由七级调整为五级,并取消最高边际税率45%,改为35%即可[2]。另外还要加强监管,建立收入监控制度,对纳税人财产实行实名登记,建立纳税诚信档案[3],加强税收征管,充分发挥出个税调节贫富差距、实现收入公平分配的功能,让中低收入人群享受到政策红利,使高收入者能依法纳税,为社会资源分配多作贡献[4]。