企业创新影响盈余管理吗

2020-03-10陈晓芳李琴夏文蕾

陈晓芳 李琴 夏文蕾

【摘要】以2007~2018年A股上市公司为样本,实证检验企业创新对盈余管理的影响。研究发现:企业创新与盈余管理负相关,即企业创新投入越多,盈余管理程度越低,企业创新投入有助于抑制其盈余管理行为。进一步分析发现,盈余管理与投资效率指标正相关,即盈余管理程度越低,其投资效率指标值越低,投资效率越高。这说明企业创新投入的增加有助于抑制盈余管理,并进一步提升投资效率。由此拓展了企业创新经济后果及盈余管理影响因素的研究,对政府进一步规范创新激励政策具有一定的借鉴意义。

【关键词】企业创新;盈余管理;投资效率;创新激励

【中图分类号】F230【文献标识码】A【文章编号】1004-0994(2020)04-0044-9

【基金项目】湖北省社会科学基金项目(项目编号:2016126)

一、引言

创新是企业获得竞争优势和应对激烈市场竞争的重要途径。企业进行创新,特别是开展以推动技术进步和保持竞争优势为目的的实质性创新才能促进企业的发展[1]。我国企业在国家倡导“大众创新、万众创新”的良好制度环境中,也掀起了创新的高潮。党的十九大报告进一步明确提出加快建设创新型国家,创新仍然是现阶段重要的议题之一。为了推进创新战略的实施,政府出台了一系列支持性政策以鼓励微观企业进行创新。政府对企业创新行为在财税方面给予了大力支持,由此可能引起创新型企业为获得补贴而进行盈余管理的逆向选择行为[2]。

盈余管理是企业为达到目的而进行利润操控的一种手段。企业基于如下动机可能进行盈余管理:①资本市场动机,如企业为IPO、配股增发、避免被ST、避免亏损等进行盈余管理;②契约动机,如企业高管为达到薪酬激励条件进行盈余管理;③监管动机,如为满足证券监管或行业监管要求进行盈余管理;④债务契约动机,如企业通过盈余管理行为提高业绩以满足债权人规定的债务条款要求。

虽然企业出于上述原因可能进行盈余管理,但也应当认识到盈余管理作为利润操纵的手段,是对会计信息的扭曲,不利于企业长远发展。创新型企业本身面临的风险就较高,更应谨慎对待盈余管理行为。本文试图厘清企业创新与盈余管理之间的关系。

以往关于盈余管理的影响因素的研究已经取得较为丰硕的成果,针对企业创新经济后果的研究也较丰富,但鲜有文献研究企业创新与盈余管理之间的关系。杜瑞、李延喜[2]实证检验了企业研发投入对盈余管理的刺激作用及触发机制,并从盈余管理的视角探讨微观企业对宏观产业政策的适应性行为。但是本文认为,企业创新是一种战略行为,创新型企业更有可能站在战略高度抑制盈余管理行为,从而更有利于企业的长远发展。本文在前人研究的基础上,分析企业创新对盈余管理的影响,发现企业创新与盈余管理之间呈负相关关系。进一步分析发现,盈余管理程度的降低有助于提高企业投资效率。本文的研究丰富了企业创新经济后果的研究文献,以及盈余管理影响因素的文献,可为政府创新政策的细化和资本市场的制度建设提供参考。

二、理论分析与研究假设

(一)文献回顾

1.创新经济后果的研究。主要包括创新对经济发展、企业效率及绩效、资本市场的影响等。一些学者认为,创新在经济增长中具有重要作用,创新是实现经济发展的原动力,企业技术创新是促进经济增长的重要条件之一。创新对企业效率具有促进作用。技术创新可以帮助企业构建独特的竞争优势,维系和提高企业长期价值,研究发现,技术创新与企业价值正相关,不同性质股权混合程度的提高对两者的正相关关系具有促进作用[3]。Scherer[4]通过实证研究发现,在创新生产函数中引入R&D投入后,行业内部的R&D投入和购买其他行业的间接投入,都会对生产效率产生持续的促进作用。高新技术企业内部的R&D投入是促进区域创新绩效改善的直接因素[5]。Jia[6]从企业创新战略对资本市场的影响的角度,分析了企业创新战略如何影响分析师预测的可信度,研究发现投资者对分析师为探索型企业发布的预测修正反应较差;与剥削性创新活动相比,资本市场参与者更难以理解和评价探索性创新活动。周宇亮、张彩江[7]综述了技术创新对融资行为的作用机理,指出技术创新能够促进企业内源融资。

也有一些学者对创新经济后果的影响持不同意见,Lieberman等[8]研究发现,创新领先者需要面对技术和市场的不确定性,因而承担了更大的风险,在获取创新成果后容易停滞不前。张海玲[9]通过实证研究得出,企业在推动技术水平逐步向行业前沿接近的过程中,容易陷入“模仿陷阱”,过分依赖前沿的技术溢出,缺乏创新动力;而适度的环境规制可以激励企业走出模仿困境,勇于创新。张海洋[10]研究发现R&D投资对生产率的影响不稳定,主要原因是R&D投资对技术效率的影响为负。岑杰、陈力田[11]以二元创新节奏为视角,指出企业可能对探索式创新和利用式创新节奏做出不同安排,从而影响创新过程和创新结果。

2.盈余管理影响因素研究。国内外学者主要从法律与监管政策、会计准则、会计弹性、股权结构与公司治理、审计质量、内部控制、市场竞争等方面对盈余管理的影响因素进行分析。

(1)法律与监管政策。法律和监管政策越严格,企业进行盈余管理的成本就越高,盈余管理的程度就会相应降低。Cohen等[12]研究发现,SOX法案通过之前,应计盈余管理稳步上升,而法案通过之后则显著下降,真实盈余管理则相反;企业在SOX法案通过之后更多地进行真实盈余管理[13];刘启亮等[14]研究发现,新的《公司法》和《证券法》实施后,公司应计盈余管理行为得到了一定的抑制,综合真实盈余管理显著减少,但真实盈余管理在费用方面显著增加、在现金流和产品成本方面显著下降。

(2)会计准则。会计准则也是影响盈余管理的一个重要因素。Ewert等[15]运用理性预期均衡模型研究严格的会计准则对盈余管理的影响,发现严格的会计准则会提高盈余质量,但由于较高的盈余质量增加了真实盈余管理的边际收益,从而使得管理者增加了真實盈余管理。同时,会计准则的国际协调有利于盈余质量的提高。

(3)会计弹性。企业盈余管理的程度与会计弹性也有关,会计弹性大,盈余管理程度高;会计弹性小,盈余管理程度低[16]。

(4)股权结构与公司治理。关于股权结构与公司治理对盈余管理影响的研究涉及范围广、内容丰富,学者们主要从股权性质[17]、管理层持股、机构投资者持股[13,17]、董事会与审计委员会特征、接管机制等方面展开。冯梅、孙丹丹[18]以创业板上市公司为例,以股权集中度、董事会特征、管理层激励等指标为基础实证分析了公司治理结构对盈余管理的影响程度,研究得出年度召开董事会次数、高管期权激励数额占股本的比重、股权集中度等因素对盈余管理的影响由强到弱;谢德仁、廖珂[19]研究发现,有控股股东股权质押行为的公司其进行向上的真实盈余管理的程度更高,且这一关联关系主要体现在非国有控股公司中,而公司内部股东间的制衡有助于抑制这种关系。

(5)审计质量。已有研究指出,应计盈余管理与真实盈余管理具有替代关系,较高的审计质量能够抑制应计盈余管理,从而使具有强烈盈余管理动机的企业转向真实盈余管理[20]。Burnett等[21]研究发现,具有较高审计质量的公司其应计盈余管理能力受到限制,进而采用增值股票回购方式进行盈余管理。蔡春等[22]研究发现,双重审计和前十大会计师事务所能在一定程度上抑制盈余管理。事务所的行业专长能够同时抑制应计盈余管理和真实盈余管理[23]。审计师跳槽之前,公司的盈余管理程度越高,审计质量越差。

(6)内部控制。张友棠等[24]研究发现,内部控制规范体系实施后,上市公司应计盈余管理水平下降,真实盈余管理水平上升;高质量的内部控制有助于抑制企业的应计盈余管理,但对真实盈余管理的抑制作用较小[23]。

(7)市场竞争等其他方面对盈余管理的影响。行业竞争性高的公司更倾向于进行真实盈余管理。Zang[13]研究发现,企业行业市场份额与真实盈余管理水平正相关;陈国辉等[25]探讨了应规和自愿披露方式下企业社会责任对盈余管理的影响,研究得出企业社会责任能够抑制盈余管理;在應规披露方式下,企业社会责任能够抑制真实盈余管理但与应计盈余管理的相关性不显著;在自愿披露方式下,企业应计盈余管理和真实盈余管理程度都显著降低。为了达到特定盈余目的,企业除进行年度盈余管理外,还可能进行季度盈余管理,其中,第四季度是盈余管理的高发期[26]。

3.企业创新与盈余管理的关系研究。关于企业创新与盈余管理关系的研究文献较少,很多学者只是采用研发投入来衡量企业创新,用于研究企业进行盈余管理的重要手段,即削减研发等长期投资[27]。肖海莲、周美华[28]从企业将研发支出资本化还是费用化的角度来分析其对盈余管理的影响,研究得出:将研发支出费用化的企业会采用真实盈余管理的方式进行盈余管理,而将研发支出有条件地资本化的企业会同时采用真实和应计盈余管理方式进行盈余管理。这些研究都是在分析盈余管理影响因素时,涉及研发投入等可在一定程度上用来衡量企业创新的一些指标,但并没有从企业创新的经济后果和盈余管理的影响因素两方面来研究二者之间的关系。本文在前人研究的基础上,试图分析创新型企业是会基于税收优惠、政府补贴的寻租行为进行盈余管理,还是会以战略全局为出发点,为提高创新投资效率,提供高质量的会计信息、降低投资风险而降低盈余管理程度。

已有研究还存在以下方面的不足:①关于企业创新经济后果的研究,学者们主要从创新对经济发展、企业效率及绩效、资本市场的影响等方面进行阐述,鲜有学者从盈余管理的角度研究企业创新的经济后果。企业的创新活动不仅可以带来经济效益的提升,还可以带来一定的社会效益,因此,政府对创新型企业在财政补贴、税收优惠等方面颁布了一系列的优惠政策。那么,是否如相关学者的研究所述:企业进行创新时可能存在为获取补贴而进行盈余管理的行为,或是创新型企业会站在战略高度抑制盈余管理,提高投资效率[2]?因此,值得进一步从盈余管理的角度分析企业创新的经济后果。②以往虽有学者对企业创新和盈余管理的关系进行研究,但主要从研发投入可以作为盈余操作的手段等视角来切入,鲜有学者从企业创新的经济后果角度去分析两者之间的关系,且未进一步分析企业创新对盈余管理的作用后果。本文从企业创新这一角度出发,深入探寻企业创新对盈余管理的影响,并进一步分析其作用后果。

(二)理论分析与假设提出

现有文献基于寻租理论提出,企业可能存在利用研发支出进行盈余管理的行为。创新型企业相对于非创新型企业更有可能进行盈余管理:

首先,创新是一项高风险的投资活动,未来面临很大的不确定性,由此导致企业收益的波动和股价的不稳定,管理层为应对市场的巨大压力,可能进行盈余管理以平滑收益。

其次,创新是一项长期投资行为,在实施创新的战略过程中,可能需要持续投入资金以保障创新行为的持续。因此,实施创新战略的企业资金需求较大,而创新型企业的高风险性使其面临更大的融资约束。如何缓解融资约束,获取创新所需的资金,保证创新投资项目的可持续性?通过盈余管理调节收益来获取资金,成为创新型企业缓解融资约束的一种手段。

再次,前人的研究文献表明,研发费用为企业进行盈余管理提供了空间,研发支出很容易被企业操控,从而影响企业收益。由于企业经常使用削减研发支出的方式进行盈余管理[29],而创新型企业的研发投入较大,其进行盈余管理的空间更大,因此,创新型企业更有可能进行盈余管理。

最后,为鼓励企业进行创新,各国政府都采用税收优惠的政策对企业进行激励。税收优惠政策可以缓解由于知识创新的不确定性及金融市场中的信息不对称所导致的创新投入不足问题,并有利于对创新成果的外部性效应进行补偿。Klassen等[30]研究发现,美国的税收抵免政策激励了企业的研发投入增加。而企业基于税收动机的盈余管理行为也会发生。我国也出台了一系列鼓励创新的税收优惠或财政补贴政策。政府鼓励企业创新的这种财税优惠政策一方面确实刺激了企业的创新投资热情,另一方面也为创新型企业避税的盈余管理行为提供了机会和空间。

政府对企业创新的财税优惠措施,一方面可以缓解企业由于创新投入高、承担风险高、前期成本大所造成的困境;另一方面能够向市场传导一种积极的信号(企业的声誉好、质量过硬、市场前景广阔),从而为企业赢得更多的市场机会和缓解企业融资约束。因此,政府的财税补贴对创新型企业而言具有至关重要的作用。与此同时,政府与企业之间由于信息不对称及受政府自身专业知识的限制,很难事先预判哪些企业的创新效果良好,应该予以补贴,因此,我国政府推行的是“选择性产业政策”这种日韩式的产业政策[1]。即政府为了推动创新驱动因素对经济发展的提质增效作用发挥,对特定产业及企业进行扶持或管制,推动企业创新及研发成果的迅速形成。这种以“后期补助”为主的“选择性产业政策”,推动了企业创新及成果的有效转换。然而,政府对特定企业的这种事后补贴或支持行为,抑制了市场的作用,诱发了经济中的寻租活动。由此,企业进行创新时可能出现为获取补贴而进行盈余管理的逆向选择行为。

因此,在政府在市场中占有主导地位的国情下,高研发企业可能出现为获取补贴而进行的盈余管理行为,即企业创新投入越多,盈余管理程度越高。故提出以下假设:

假设一:企业创新投入与盈余管理正相关。

但是,企业创新作为企业的一项战略行为,其决策具有长远性、前瞻性。创新可以帮助企业获取竞争优势,提高企业的盈利能力[31]。异质性资源和能力是企业获取竞争优势的源泉[32],这种异质性资源和能力不容易被竞争对手模仿和替代,而创新则可以帮助企业获取这种资源和能力。企业创新成功获取了专利等发明创造,就拥有了这种资源禀赋,从而帮助企业获取差异化的产品和服务、获得超额收益、降低企业经营风险,最终提升企业价值[32]。总之,企业的技术创新能够使企业获取或保持市场优势[33]、提升企业持续盈利的能力[34],企业应从战略的角度来规划创新活动。盈余管理作为一种利润操纵的手段,对企业的经营业绩和长期发展都不利,因此,创新型企业从长远发展的角度来看,会降低盈余管理的程度。

另外,盈余管理使会计信息质量降低,可能会对企业的投资效率产生负面影响。任春艳[35]研究發现,上市公司盈余管理程度越高,其未来投资效率越低,即上市公司的盈余管理程度与未来投资效率负相关。李青原[36]研究得出,高质量会计信息可以通过改善契约和监督,使道德风险和逆向选择行为减少,从而提高公司投资效率。创新作为企业的一项投资行为,相对于其他项目投资而言,企业承担的风险更高。企业管理层在进行创新投资决策时,提高投资效率以应对较高的投资风险才是明智之举。因此,创新型企业倾向于降低盈余管理程度、提高会计信息质量,从而提高投资效率。

徐经长等[37]认为,企业创新能够提高审计质量。高质量审计对会计信息的真实性与可靠性有较好的保证,能够使管理层报告的误差和偏见降低,并能帮助投资者识别投资机会、监督管理层及使投资者之间的逆向选择行为减少[38]。因此,创新型企业较高的审计质量意味着企业的会计信息质量较高,企业进行盈余管理的程度较低。

综上所述,创新型企业以战略全局为出发点,通过提高创新投资效率、提供高质量的会计信息、降低投资风险等途径,降低盈余管理程度。因此,本文提出假设一的对立假设:

假设二:企业创新投入与盈余管理负相关。

三、研究设计

(一)样本选择与数据来源

基于数据的可得性及2007年会计准则发生重大变化的考虑,选取2007~2018年A股上市公司为研究对象。对样本进行以下处理:剔除金融类、ST类、PT类企业;剔除所有者权益为负的上市公司;剔除相关数据缺失的样本;为避免异常值的干扰,对所有连续变量进行1%的缩尾处理。以下报告数据均为处理后的结果。本文使用的主要数据来自于CSMAR数据库及Wind数据库。

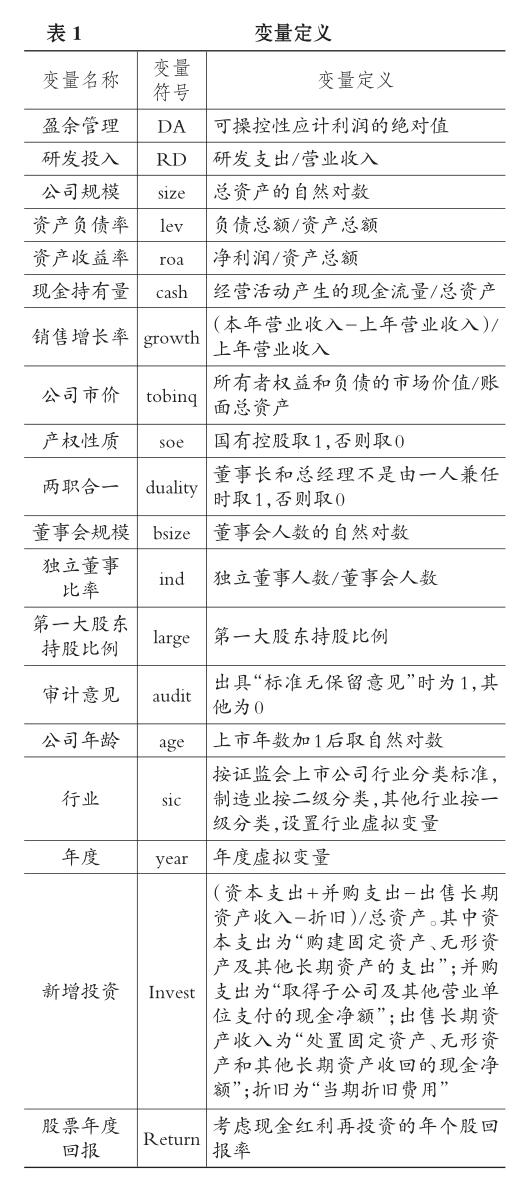

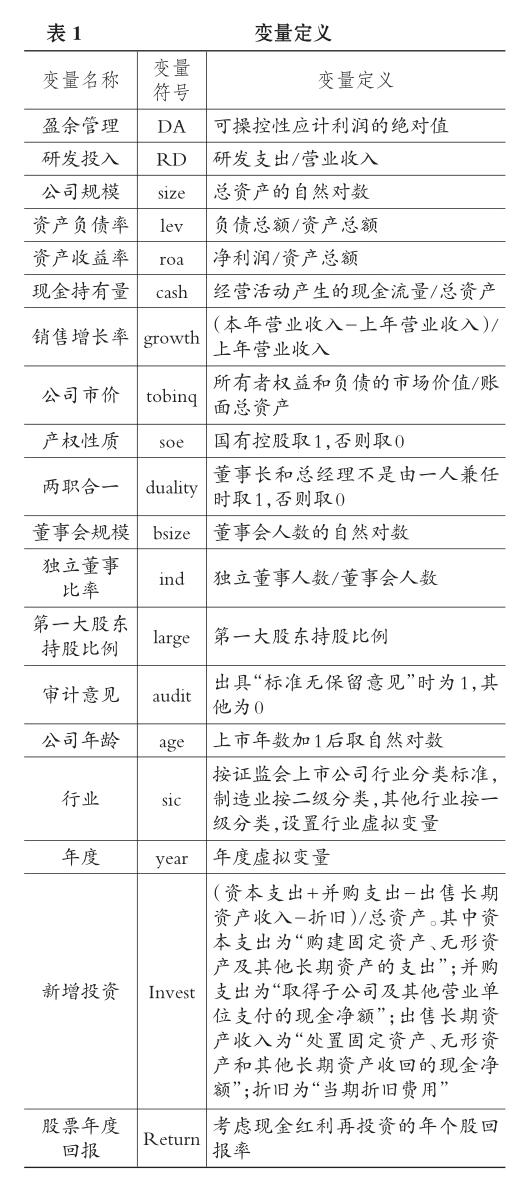

(二)变量定义

1.企业创新。根据已有文献,企业创新主要从创新投入和创新产出两个维度进行衡量。创新投入主要采用研发投入、研发人员数量等指标进行衡量。创新产出主要采用专利申请数量、专利数量、专利引用率等指标进行衡量。由于企业的专利数量容易受到外界因素的影响,而管理层比较容易控制的是创新投入,因此,本文以创新投入作为企业创新的衡量指标。

2.盈余管理。盈余管理包括应计盈余管理和真实盈余管理,本文选择应计盈余管理来衡量企业盈余管理的程度。原因如下:首先,真实盈余管理可能会产生次优的投资决策,导致企业实际价值的毁损[37],而应计盈余管理只影响会计记录,创新型企业资金投入大,现金流匮乏,真实盈余管理带来的潜在价值损失可能对资金需求量大、财务状况不佳的创新型企业来说更为有害。其次,真实盈余管理导致企业税收抵免损失,企业成本增加。企业创新税收优惠措施鼓励企业在研发上投入更多,因为它降低了企业研发支出的税后成本。而削减研发支出意味着企业税收优惠的损失,使得创新活动的成本更高。因此,用应计盈余管理衡量企业盈余管理程度,分析企业创新对盈余管理的影响更为贴切。

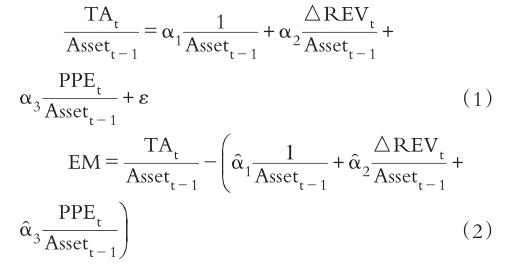

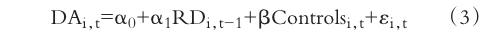

本文采用Jones模型来衡量盈余管理程度,后文在稳健性检验中采用修正的Jones模型来衡量盈余管理程度。Jones模型的具体公式如下:使用公式(1)分行业、分年度估计参数,使用公式(2)计算盈余管理程度,并取其绝对值。

上式中:TA是公司的总应计利润,其数值为营业利润与经营活动现金流量净额之差;Asset是公司上期期末的总资产;△REV是公司当期主营业务收入与上期主营业务收入的差额;PPE是公司当期期末的厂房、设备等固定资产的价值。盈余管理的绝对值|EM|越大,表明企业盈余管理程度越高,其盈余信息质量越差。

3.控制变量。参考相关研究,本文还对以下变量进行控制:①公司基本特征变量,主要包括公司规模(size)、现金持有量(cash)、资产负债率(lev)、公司市价(tobinq)、产权性质(soe)等。②公司治理因素,主要包括两职合一(duality)、董事会规模(bsize)、第一大股东持股比例(large)等。③行业和年度虚拟变量。主要变量及具体含义如表1所示。

(三)模型设定

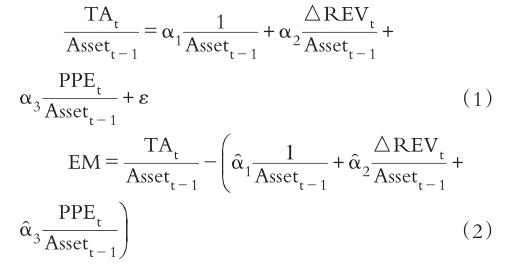

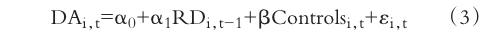

为了检验企业创新对盈余管理的影响,设定如下模型(3)。

上式中,DAi,t代表公司i第t年的盈余管理程度,为了避免内生性问题的影响,本文取滞后一期的研发投入作为被解释变量,其变量表示为RDi,t-1。Controlsi,t表示所有的控制变量,εi,t是随机干扰项。

四、实证分析

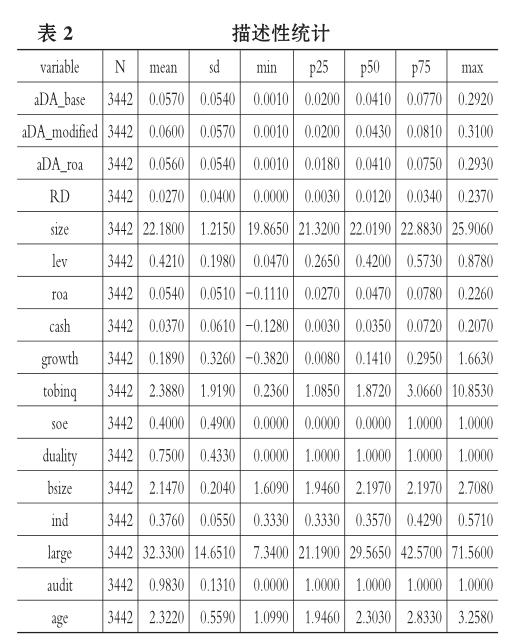

(一)描述性统计

描述性统计结果如表2所示。公司研发支出的均值为2.7%,表明公司平均每百元收入的研发支出为2.7元,中值为4%,最大值为23.7%,说明不同规模的公司研发支出差别较大,大规模公司研发支出是一般规模公司研发支出的几倍甚至十几倍。

(二)实证分析

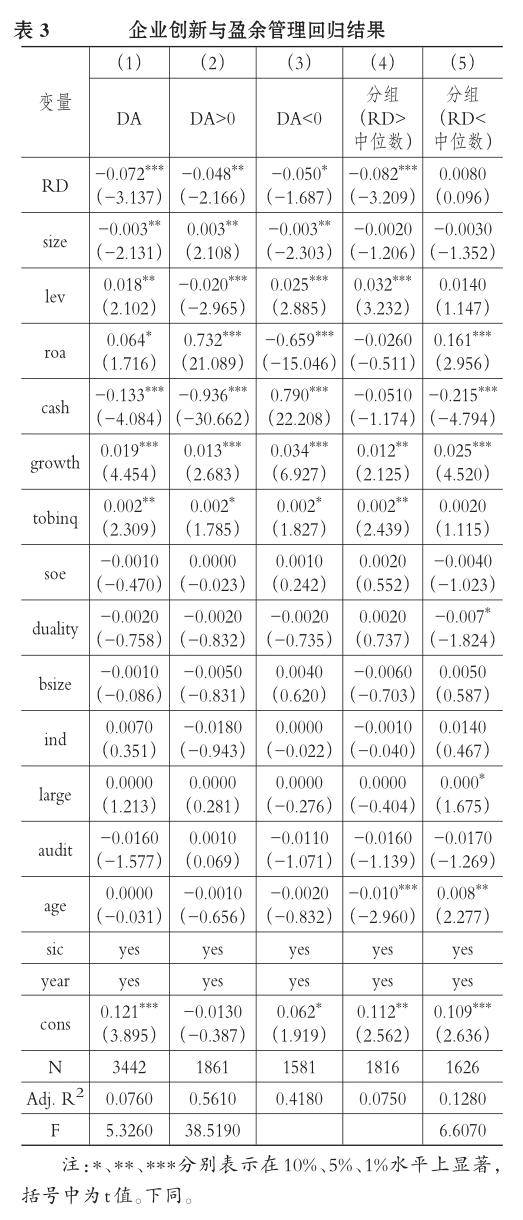

1.企业创新与盈余管理。企业研发支出与盈余管理的回归结果如表3所示。从表3第(1)列可以看出,企业研发支出与盈余管理的回归系数为-0.072,且在1%的水平上显著,说明企业研发投入越多,盈余管理程度越低。进一步区分正向盈余管理和负向盈余管理程度,表3第(2)列中研发支出与正向盈余管理程度的回归系数为-0.048,且在5%的水平上显著,与负向盈余管理程度[表3第(3)列]的回归系数为-0.05,且在10%的水平上显著,说明企业创新既能抑制正向盈余管理,也能抑制负向盈余管理,即企业创新能够抑制盈余管理,提高会计信息质量。假设一未得证,假设二得证。

为了进一步检验上述结论,本文将企业创新投入按照中位数进行分组,回归结果如表3第(4)列所示。在企业创新投入大于中位数组中,创新投入与盈余管理的回歸系数为-0.082,且在1%的水平上显著,而在企业创新投入小于中位数组中,创新投入与盈余管理的回归系数为0.008,但不显著,进一步说明在样本公司中,创新投入越多的公司,其盈余管理程度越低,即企业创新能够显著抑制盈余管理。假设二进一步得证。

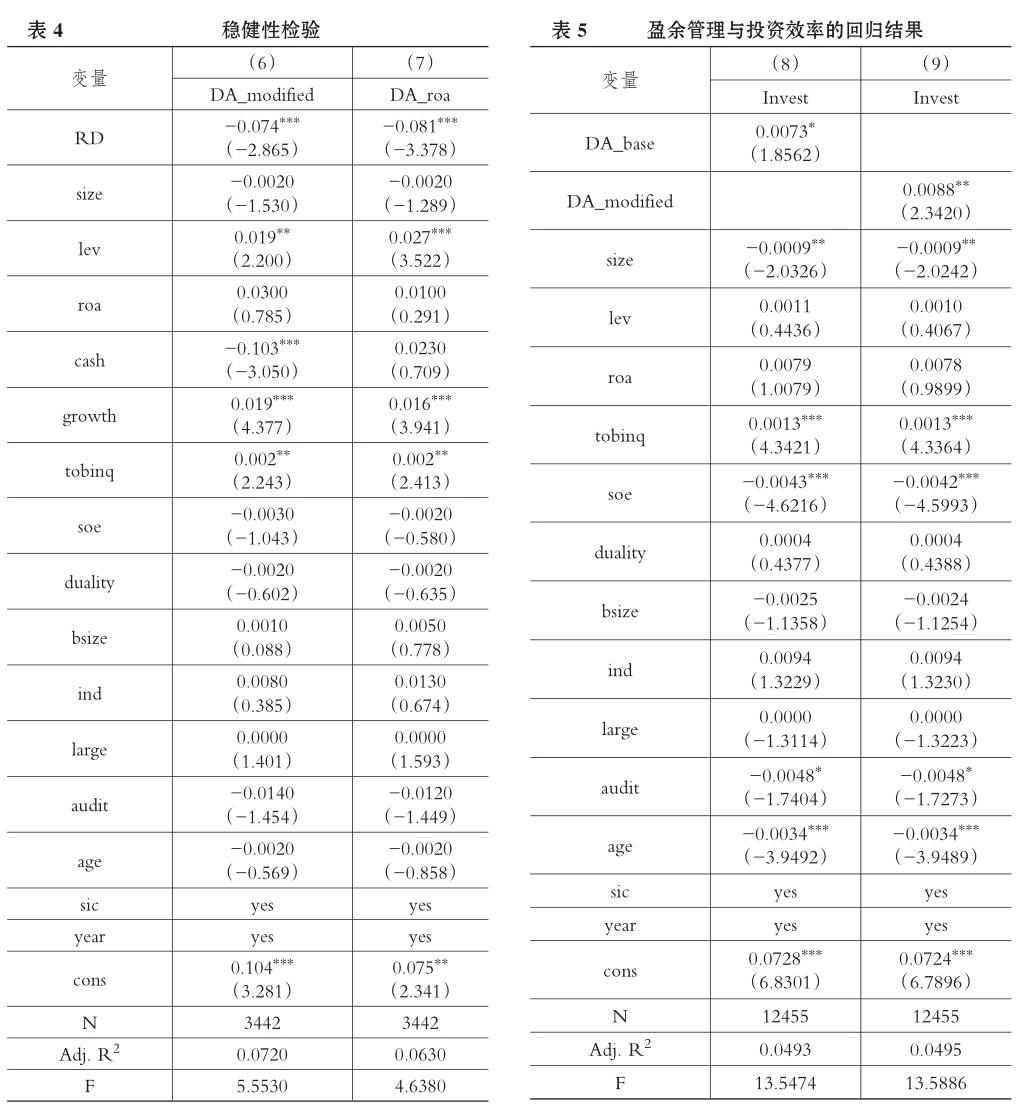

2.稳健性检验。为了验证本文结论的稳健性,采用修正的Jones模型计算企业的盈余管理程度,如表4第(6)列所示,企业创新与盈余管理的回归系数为-0.074,且在1%的水平上显著,即企业创新与盈余管理负相关,证明本文的结论较为稳健。表4第(7)列为业绩调整的Jones模型衡量企业盈余管理程度的回归结果,该结果显示企业创新与盈余管理在1%的水平上显著负相关,进一步证明了本文结论的稳健性。

(三)进一步分析

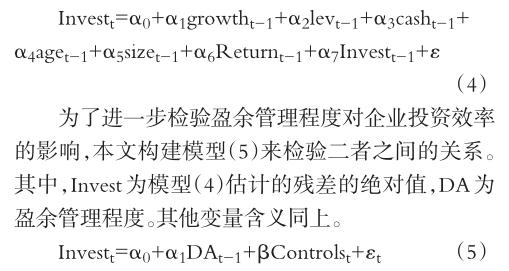

本文检验了企业创新对盈余管理的影响,分析结果显示,企业创新会抑制其盈余管理,即企业创新投入越多,盈余管理程度越低。那么,盈余管理程度的降低对企业投资效率又有什么影响呢?本文借鉴刘慧龙等[39]的研究,构建模型(4)来衡量企业的投资效率。模型(4)主要变量含义及计算方法如表1所示。模型(4)还控制了年度、行业效应,其估计结果的残差绝对值即为衡量公司投资效率的指标,该指标值越大则表明投资效率越低;反之,该指标值越小,投资效率越高。

表5第(8)列为采用基本Jones模型计算的盈余管理程度与投资效率的回归结果,二者的回归系数为0.0073,在10%的水平上显著,说明企业盈余管理程度越低,非效率投资值越低,投资效率越高。结合前述企业创新与盈余管理关系的研究结论,进一步说明企业创新投入越大,盈余管理程度越低,投资效率越高。表5第(9)列为采用修正的Jones模型计算的盈余管理程度与投资效率的回归结果,二者在5%的水平上显著为正,进一步佐证了上述研究结论:盈余管理程度越低,投资效率越高。

五、结论与建议

(一)结论

本文采用沪深两市A股上市公司2007~2018年的年度统计数据,实证检验了企业创新对盈余管理的影响。研究发现:企业的研发活动对盈余管理有抑制作用,即创新投入越高,企业盈余管理程度越低;进一步分析发现,企业盈余管理程度越低,其投资效率越高,即企业创新投入的增加有助于降低其盈余管理程度,并进一步提高企业的投资效率。本文的实证研究结果未能支持创新型企业可能会基于税收优惠、政府补贴的寻租行为进行盈余管理的观点,而是表明创新是企业的一项战略决策行为,创新型企业会站在战略全局的角度来规范企业的行为,为提高创新投资效率、提供高质量的会计信息、降低投资风险而降低盈余管理程度。本文的研究结果丰富了企业创新经济后果研究的文献,以及盈余管理影响因素的文献,为企业创新对盈余管理影响的实证分析提供了新的视角。

(二)建议

1.企业应积极推行创新战略,降低盈余管理程度。创新能够帮助企业获得异质性资源和能力,提升企业的竞争优势和获利能力,从而提升企业价值;创新成功的企业获取的专利等发明创新可以帮助企业获取差异化的产品和服务、获取超额收益、降低企业经营风险。因此,企业应积极推行创新战略。另外,实施创新战略的企业会从长远的角度来规范企业的行为,盈余管理作为一种利润操纵的手段,对企业的经营业绩和长期发展都不利,因此,推行创新战略的企业会从战略全局的角度降低盈余管理程度。因此,鼓励企业积极推行创新战略,不仅能使其获得竞争优势、提升企业价值,还可以降低盈余管理程度、提高会计信息质量。

2.政府应进一步完善各项创新激励措施,鼓励企业加大创新投入。国家为鼓励企业创新,已出台了一系列的激励措施,包括税收优惠、财政补贴等。这些措施在一定程度上激励了企业的创新行为,政府可以进一步完善各项创新激励政策。例如,在税收优惠政策上,政府可以进一步推动“普惠性”政策的实施,克服行业与地区的限制,让税收优惠政策惠及更多的企业和地区;在财政补贴上,政府应进一步完善创新补贴事前筛选机制和事后监督机制,让补贴资金真正流入具有“实质性创新”行为的企业中,并强化对企业事后研发成果审核与评价的监督。完善的创新激励政策有助于引导创新型企业站在战略全局的角度规范企业的创新活动,使企业从事以推动技术进步、促进企业发展为目标的实质性创新活动。在完善的创新激励政策下,创新型企业必然会以战略全局为出发点,抑制盈余管理这种不利于企业发展的行为,提高会计信息质量,进一步提高企业投资效率,形成以创新推动技术进步和企业价值提升,在技术进步和企业价值提升后进一步加大创新投入力度的良性循环。

【主要参考文献】

[1]黎文靖,郑曼妮.實质性创新还是策略性创新?——宏观产业政策对微观企业创新的影响[J].经济研究,2016(4):60~73.

[2]杜瑞,李延喜.企业研发活动与盈余管理——微观企业对宏观产业政策的适应性行为[J].科研管理,2018(3):122~131.

[3]王京,罗福凯.混合所有制、决策权配置与企业技术创新[J].研究与发展管理,2017(2):29~38.

[4]Scherer F. M. Inter-industry technology flows and productivity growth[J].The Review of Economics and Statistics,1982(4):627~634.

[5]烨郑,波阎.高新技术企业认定促进了区域创新绩效吗?——基于中国省级面板数据的实证研究[J].经济体制改革,2019(1):174~180.

[6]Jia N. Corporate innovation strategy,analyst forecasting activities and the economic consequences[J].Journal of Business Finance & Accounting,2017(5-6):812~853.

[7]周宇亮,张彩江.企业技术创新对融资行为作用机理研究综述[J].科技进步与对策,2016(15):156~160.

[8]Lieberman M. B.,Montgomery D. B. First-mover advantages[J].Strategic Management Journal,1988(9):41~58.

[9]张海玲.技术距离、环境规制与企业创新[J].中南财经政法大学学报,2019(2):147~156.

[10]张海洋.R&D两面性、外资活动与中国工业生产率增长[J].经济研究,2005(5):107~117.

[11]岑杰,陈力田.二元创新节奏、内部协时与企业绩效[J].管理评论,2019(1):101~112.

[12]Cohen D. A.,Dey A.,Lys T. Z. Real and accrual-based earnings management in the pre-and post-sarbanes-oxley periods[J].The Accounting Review,2008(3):757~787.

[13]Zang A. Y. Evidence on the trade-off between real activities manipulation and accrual-based earnings management[J].The Accounting Review,2012(2):675~703.

[14]刘启亮,何威风,罗乐.IFRS的强制采用、新法律实施与应计及真实盈余管理[J].中国会计与财务研究,2011(1):112~143.

[15]Ewert R.,Wagenhofer A. Economic effects of tightening accounting standards to restrict earnings management[J].The Accounting Review,2005(4):1101~1124.

[16]邹燕,郭晓娟.会计准则改革、会计弹性与盈余管理[J].中央财经大学学报,2012(5):91~96.

[17]李增福,林盛天,连玉君.国有控股、机构投资者与真实活动的盈余管理[J].管理工程学报,2013(3):35~44.

[18]冯梅,孙丹丹.创业板上市公司盈余质量的影响因素研究——基于公司治理结构视角[J].软科学,2014(8):137~140.

[19]谢德仁,廖珂.控股股东股权质押与上市公司真实盈余管理[J].会计研究,2018(8):21~27.

[20]Chi W.,Lisic L. L.,Pevzner M. Is enhanced audit quality associated with greater real earnings management?[J].Accounting Horizons,2011(2):315~335.

[21]Burnett B. M.,Cripe B. M.,Martin G. W.,et al. Audit quality and the trade-off between accretive stock repurchases and accrual-based earnings management[J].The Accounting Review,2012(6):1861~1884.

[22]蔡春,黄益建,赵莎.关于审计质量对盈余管理影响的实证研究——来自沪市制造业的经验证据[J].审计研究,2005(2):3~10.

[23]范经华,张雅曼,刘启亮.内部控制、审计师行业专长、应计与真实盈余管理[J].会计研究,2013(4):81~88.

[24]张友棠,熊毅.内部控制、产权性质与盈余管理方式选择——基于2007~2015年A股非金融类上市公司的实证研究[J].审计研究,2017

(3):105~112.

[25]陈国辉,关旭,王军法.企业社会责任能抑制盈余管理吗?——基于应规披露与自愿披露的经验研究[J].会计研究,2018(3):19~26.

[26]謝获宝,李祎.第四季度盈余管理及其影响因素研究[J].证券市场导报,2015(7):46~55.

[27]朱红军,王迪,李挺.真实盈余管理动机下的研发投资决策后果——基于创新和税收的分析视角[J].南开管理评论,2016(4):36~48.

[28]肖海莲,周美华.R&D支出与盈余管理——基于R&D会计政策变更的经验证据[J].证券市场导报,2012(10):48~54.

[29]Osma B. G.,Young S. R&D expenditure and earnings targets[J].European Accounting Review,2008(18):7~32.

[30]Klassen K. J.,Pittman J. A.,Reed M. P. A cross- national comparison of R&D expenditure ecisions:Tax incentives and financial constraints[J].Contemporary Accounting Research,2004(3):639~680.

[31]Mansury M. A.,Love J. H. Innovation,productivity and growth in US business services:A firm-level analysis[J].Technovation,2008(1-2):52~62.

[32]Barney J. Firm resources and sustained competitive advantage[J].Journal of Management,1991(17):99~120.

[33]Reitzig M. The private values of thickets and fences:Towards an updated picture of the use of patents across industries[J].Economics of Innovation and New Technology,2004(13):457~476.

[34]周煊,程立茹,王皓.技术创新水平越高企业财务绩效越好吗?——基于16年中国制药上市公司专利申请数据的实证研究[J].金融研究,2012(8):166~179.

[35]任春艳.从企业投资效率看盈余管理的经济后果——来自中国上市公司的经验证据[J].财经研究,2012(2):61~70.

[36]李青原.会计信息质量、审计监督与公司投资效率——来自我国上市公司的经验证据[J].审计研究,2009(4):65~73.

[37]徐经长,汪猛.企业创新能够提高审计质量吗?[J].会计研究,2017(12):80~86.

[38]Bushman R. M.,Smith A. J. Financial accounting information and corporate governance[J].Journal of Accounting Economics,2001(31):237~333.

[39]刘慧龙,王成方,吴联生.决策权配置、盈余管理与投资效率[J].经济研究,2014(8):93~106.