融资融券与企业费用粘性

2020-03-10刘嫦付荟芸

刘嫦 付荟芸

【摘要】基于我国融资与融券交易的非对称性及二者治理路径的差异性,选取2007~2017年我国A股上市公司数据探究融资与融券业务对企业费用粘性的异质性影响及其影响路径。研究发现,在不考虑融资与融券对费用粘性影响的差异性时,融资融券标的公司费用粘性显著增加。考虑融资与融券影响的异质性时,融券交易有助于降低企业费用粘性,但融资交易却导致企业费用粘性的显著增加。实证结果说明,在融资交易占主导地位的情况下,融资的负面效应超过了融券的正面效应,最终导致融资融券标的企业的费用粘性不降反升。进一步研究发现,融资与融券交易通过公司治理机制与信息机制影响了费用粘性,而且动态效果检验表明,随着融资融券制度的完善,融资交易的负面影响会逐渐变小,融券交易的积极作用日益凸显。

【关键词】融资;融券;费用粘性;公司治理机制;信息机制

【中图分类号】F276【文献标识码】A【文章编号】1004-0994(2020)04-0053-9

【基金项目】国家社会科学基金项目“创新驱动战略下企业成本费用黏性与创新绩效研究”(項目编号:17BJY030)

一、引言

融资融券制度是一项允许符合条件的投资者融资买入和融券卖出的双边证券交易制度,作为一项完善我国资本市场体系的重要制度安排和金融创新机制,2010年3月正式开始试点。自试点以来,我国的融资融券交易规模逐步扩大,2018年12月31日沪深两市融资融券余额规模达到7557.04亿元。随着融资融券业务的蓬勃发展,学者们围绕融资融券制度如何影响微观个体行为展开了大量的研究。陈晖丽和刘峰[1]、Chen等[2]、张璇等[3]研究认为,卖空机制有助于提高财务信息质量;候青川等[4]的研究显示,放松卖空管制能遏制大股东“掏空”行为;且卖空机制实施后有助于提升公司并购绩效[5]、提高公司的创新水平[6,7]。但上述研究是将融资融券作为一个制度整体进行考察,侧重于考察融券卖空机制的公司治理效应,未考虑融资和融券治理途径的差异。而我国融资与融资业务规模存在非对称性,融资交易规模远大于融券交易规模,而且融资交易的发生也更频繁,整体上呈现“强杠杆、弱风险对冲”的特征[8]。基于此,少数学者考察了融资与融券的治理效果差异,如郝项超等[9]综合考虑融资与融券交易后发现,融券能够促进企业创新,但融资却阻碍了企业创新,最终导致融资融券制度的实施总体上阻碍了企业创新。田利辉、王可第[10]也发现,虽然融券能够发挥一定的公司治理作用,但融资交易会加剧管理层短视行为。

然而,在考察融资融券制度实施对微观企业行为的影响时,不能仅将其视为一个整体进行考察,而应分别考虑融资交易与融券交易的不同治理效果。在前人研究的基础上,本文进一步探索融资融券对企业费用粘性的影响。费用粘性是指成本与业务量非对称性变化的现象,具体表现为企业业务量上涨时成本增加的幅度大于业务量等额下降时成本减少的幅度,这一概念由Anderson等[11]首次提出。虽然洪昀、隋晓敏[12]已经考察了融资融券对费用粘性的影响,但是未考察融资业务与融券业务治理效应的差异,而且仅选取了融资融券制度实施之后的样本,这可能导致无法准确地评估融资融券制度对费用粘性的影响效果。因此,进一步探索融资与融券对费用粘性的差异性影响,有助于更为客观地评价融资融券制度之于微观企业成本管理的治理效应。

基于此,本文利用我国资本市场融资融券逐步扩容这一“准自然实验”,采用双重差分的实验方法,并综合运用融资与融券交易数据,全面考察融资和融券业务对微观企业成本的治理效应及其内在机理。实证研究结果表明,在不考虑融资融券对费用粘性影响的差异性时,融资融券标的公司费用粘性显著增加。但考虑融资融券影响的异质性时发现,融券交易有助于降低企业费用粘性,融资交易却导致企业费用粘性的显著增加。进一步研究发现:公司治理机制与信息机制都是融资融券影响费用粘性的中介机制;而且动态效果分析表明,随着融资融券制度的不断完善,卖空机制的积极作用日益凸显,融资融券对费用粘性的强化作用会逐渐变弱。

本文可能的研究贡献在于:①本文不仅运用双重差分法评估了融资融券制度的实施后果,还利用融资融券交易数据分别检验了融资与融券交易对费用粘性的异质性影响,为客观评价融资融券制度对于微观企业成本管理的治理效应提供了实证研究的证据;②本文基于费用粘性视角研究了融资融券这一宏观制度对于我国微观企业成本管理产生的影响,是对外部市场机制影响微观企业成本管理决策的一次有益探索,同时也补充了费用粘性产生动因相关理论研究文献。

二、理论分析与研究假设

已有研究将费用粘性的形成原因总结为资源调整成本、管理者乐观预期和代理问题[13,14]。资源调整观认为,企业增加或者减少资源投入时会产生调整成本,而且企业向下调整资源的成本通常高于向上调整资源的成本,导致在业务量下降时,由于面临较高资源调整成本,管理者会选择维持既定资源,由此而产生成本费用粘性[15-17]。管理者乐观预期动因认为,当经济发展态势良好时管理者易对企业产品未来长期销量持乐观态度,因此即便业务量短期下降,管理者也会选择保留承诺资源进而增加了企业费用粘性[13,18,19]。代理成本观认为,由于股东与管理者之间存在代理问题,处在信息优势方的管理者可能利用私有信息做出与股东利益相悖的机会主义行为,如在职消费、帝国构建等。在业务量下降时,不及时调整承诺资源,使企业成本性态偏离最优资源配置,产生费用粘性[14]。基于上述费用粘性成因解释,并综合考虑融资与融券在交易规模、交易模式等方面存在的差异,本文认为融资融券业务将通过信息机制和公司治理机制影响管理者乐观预期和机会主义行为,进而影响企业费用粘性。

(一)融资交易与费用粘性

融资交易是投资者向证券公司融(借)入一定数量的资金买入股票的交易行为。这种行为一般发生在公司股票内在价值低于其市场价格的情况下。此时,融资交易使得市场上股票供应量减少,股价随之上涨。当股价上涨直至高于其内在价值时,融资交易者会卖出股票以偿还融资本息。现有研究认为融资交易放大了投机行为,投资者倾向于通过融资渠道实现杠杆交易,当股价被高估时,融资交易的杠杆效应会刺激股价持续上涨[20,21]。

从信息机制角度看,投资者的融资交易行为在促使股价不断上涨的同时进一步强化管理者对未来的乐观预期,进而增加费用粘性。投资者之所以采取融资行为购买企业股票,其主要原因在于公司的内在价值被低估,这意味着公司利好消息未能有效地包含在股票价格中。因此,投资者的融资行为在一定程度上向外界传递着某种信息,即公司存在着利好消息,这种利好消息将随着投资者的融资行为而不断释放,这将进一步强化管理者的乐观主义倾向。如Hirose等[22]、褚剑和方军雄[23]研究表明,融资交易鲜明的投机特质会加剧信息不对称程度,损害股票市场效率;也会通过反馈效应干扰企业管理层的投资决策[24]。加之我国融资交易中,个体投资者活跃诱发的羊群效应[25],会持续性提高管理者信心,使其认为企业当前面临更好的发展前景,增加管理者的乐观预期。Nofsinger[26]也认为,在企业管理者与投资者的互动过程中,乐观主义管理者更加容易受到投资者情绪的影响,更可能“跟随”投资者情绪。而管理者的这种乐观情绪会使其高估未来的收益,低估经营风险和成本费用,进而使得管理者更为乐观地估计未来形势,选择维持现在的业务规模,从而导致较高的费用粘性。

从公司治理机制角度看,融资交易导致的股价上涨使得企业管理者面临维持股价涨势的压力,进而可能诱发管理者的代理行为,进而影响其成本管理决策。正如前文所言,投资者融资买进股票会推动股价上涨。此时,投资者情绪高涨,如果企业长时间没有利好消息释放,投资者将难以维持其持续的乐观情绪,容易抛售股票引发股价下跌[27]。而股价下跌将会使企业管理者面临声誉受损和被解雇的风险,管理者有强烈动机维持股价,进而主动调整投资规模迎合外部投资者情绪[28]。在这种情况下,企业管理者会投其所好,加大对投资者追捧项目的投资力度,提高投资水平,进而造成过度投资[29]。而管理者的过度投资行为会造成企业资本配置效率低下,从而也会使得企业成本和收入之间出现严重不对称性,造成费用粘性程度加重。此外,融资交易降低了个股特质信息含量,恶化了公司信息环境[25]。这不利于投资者及时察觉管理层的机会主义行为[30],会使管理层自利行为得到更好的隐藏;进而为管理者在职消费、帝国构建等自利行为提供便利条件,也会增加费用粘性程度。基于以上分析,提出假设一:

H1:融资交易会增加企业费用粘性。

(二)融券交易与费用粘性

融券交易即“卖空”,一般发生在投资者看跌时。融券交易者会在股价远高于其内在价值时选择融券卖出股票。这使市场上股票供给增加,抑制了股价持续上涨,当股价下跌至低于其内在价值时,卖空交易者会再次买入股票并偿还借入的证券与利息。卖空机制不仅能发挥市场缓冲器的作用[21],而且具有一定的公司治理功能[31]。

从信息机制角度看,卖空投资者看跌股票的行为将打击管理者的乐观主义预期,进而降低费用粘性程度。卖空投资者之所以选择融券卖出股票,主要原因在于其认为公司的负面信息未能有效地反映到股价中。这一融券卖空行为向市场传递了公司价值被高估的信号,进而导致股价下跌。而且Maffett等[32]研究认为,市场上其他投资者可以通过观测卖空者的行为获取公司特质风险的信息,加大负面消息的影响力度。因此,受投资者悲观情绪的影响[26],管理者会降低对未来的乐观预期。此外,卖空機制能提高股票信息含量[33],降低投资者与管理者之间的信息不对称程度。这使管理者能从股价中获取更多外部私有信息,更准确地评估企业未来产品前景,也有助于降低管理者对未来不切实际的乐观预期。可见,卖空机制的推出为投资者提供了一个反映悲观情绪的渠道,使管理者更加谨慎地评估经营风险和成本费用,进而在业务量因市场萎缩而下滑时,及时调整企业的承诺资源,抑制费用粘性。

从公司治理机制看,投资者看跌股票的行为会极大地约束企业管理者代理行为,进而弱化费用粘性。卖空投资者通过做空标的公司股票获利,因此更有动机搜集和调查企业的虚假财务信息、错误投资决策等负面信息,促使股价下跌。这一事前威慑效应将对企业内部人机会主义行为产生极大的约束和监督作用。已有研究也普遍认为:融券卖空能够约束经理人的机会主义行为[1];加大公司财务不端行为被发现的概率[34];也能识别出盈余质量不佳的公司[35,36]。为避免股价下跌所造成的利益损失和破产风险,股东会加强对管理层投资决策的监督,并通过发放更多的管理层激励合约以约束管理层的道德风险行为[6]。而对于管理者,卖空压力将会使其自身利益、职位安全、未来发展等受到威胁。为此管理者也会减少自利行为,更加慎重地进行成本管理决策。因此,结合费用粘性的管理者代理问题动因,本文认为融券交易越活跃,企业的费用粘性程度越低。基于以上分析,提出假设二:

H2:融券交易会降低企业费用粘性。

三、样本选择与研究设计

(一)样本选取与数据来源

考虑到我国于2006年进行了会计制度改革,本文选取2007~2017年作为研究的样本期间。为了排除以下因素对结果的可能影响,对样本公司进行了以下剔除:①剔除金融保险类公司;②剔除资产负债率大于1或者小于0、员工人数小于200的观测值;③剔除ST类公司及所需变量数据缺失的股票;④剔除营业收入变化和费用变化低于0.5%以及高于99.5%的样本。最终得到14006个公司—年度观测值,其中融资融券交易的观测值为3617个。对连续变量在1%和99%分位上进行缩尾(Winsorize)处理;并使用稳健性标准误(Robust)修正估计结果的标准误。本文所需的企业财务数据、融资融券试点名单和交易数据全部来自CSMAR数据库。采用Stata 15软件进行统计分析。

(二)模型设计和变量定义

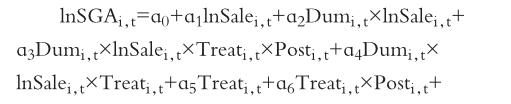

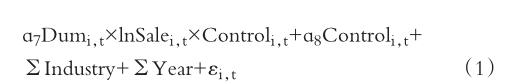

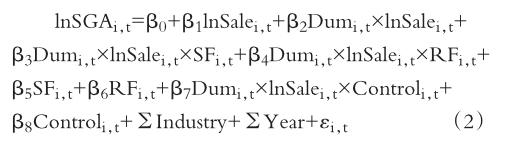

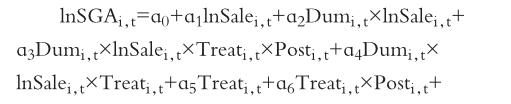

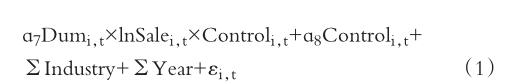

1.融资融券对费用粘性的总体影响。我国资本市场融资融券逐步扩容,为研究融资融券制度的经济后果提供了天然的“准自然实验”机会。基于此,本文根据逐步扩容的试点公司名单确定处理组样本,并以截至2017年未被纳入名单的其他上市公司为控制组样本。借鉴Anderson等[11]、梁上坤[37]等的研究构建模型(1),运用双重差分法检验融资融券制度实施对企业费用粘性的总体影响。

(1)被解释变量。lnSGAi,t代表第i家公司t期销售费用和管理费用之和(简称“销管费用”)与t-1期销管费用之比的自然对数。

(2)解释变量。lnSalei,t代表第i家公司t期的营业收入与t-1期营业收入之比的自然对数。Dumi,t是衡量收入是否下降的虚拟变量,当t期营业收入小于t-1期营业收入时赋值为1,反之赋值为0。借鉴权小锋、尹洪英[6]的研究,设置虚拟变量Treat和Post。Treat为是否是融资融券标的企业的类别虚拟变量,若是融资融券标的企业则赋值为1,否则为0;Post为进入融资融券名单前后的时间虚拟变量,若在融资融券改革实施之后则赋值为1,否则为0。在模型(1)中,若Dumi,t×lnSalei,t的系数ɑ2显著小于0,则表示企业存在费用粘性,且ɑ2越小费用粘性程度越高。四项交乘Dumi,t×lnSalei,t×Treati,t×Posti,t的系数ɑ3,代表融资融券制度对费用粘性的影响。若ɑ3显著小于0,则表示融资融券制度的实施会增加企业费用粘性;若ɑ3显著大于0,则表示融资融券制度的实施能够降低费用粘性。

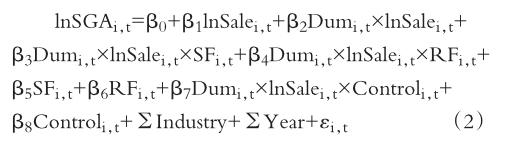

(3)控制变量(Controli,t)。为控制公司其他因素对费用粘性的影响,本文参考已有的相关研究,选取连续两年收入下降(S_Dum)、人力资本密度(Ei)、固定资本密度(Aint)、经济增长率(Gdp)及这四项分别与Dum×lnSale的交乘项,资产负债率(Lev)、公司规模(Size)、净资产收益率(Roe)、两职合一(Dual)、独董比例(Rinde)、管理层持股比例(Mshare)、股权集中度(Top1)、企业年龄(Age)、企业性质(Soe)、市场化指数(Index)作为控制变量,并且控制了行业和年度虚拟变量。控制变量的具体定义和度量见表1。

2.融资与融券对费用粘性影响的差异性。本文进一步构建模型(2)检验融资交易与融券交易对费用粘性影响的差异性。借鉴褚剑、方军雄[23]的研究,采用融资与融券的实际交易量,即融券卖出额与股票成交额之比(SF)、融资买入额与股票成交额之比(RF)来衡量融券与融资交易。借鉴郝项超等[9]的方法同时将SF与RF放入模型(2),这样处理可以在考查融资(融券)对费用粘性的影响时,同时控制融券(融资)的影响。在模型(2)中,Dumi,t×lnSalei,t×SFi,t的系数β3表示融券交易对费用粘性的影响,若β3显著为正表示融券交易抑制了费用粘性;反之则表示融券强化了费用粘性。Dumi,t×lnSalei,t×RFi,t的系数β4表示融资交易对费用粘性的影响,若β4显著为正表示融资交易会降低费用粘性;反之则表示融资增加了费用粘性。

四、实证结果分析

(一)描述性统计

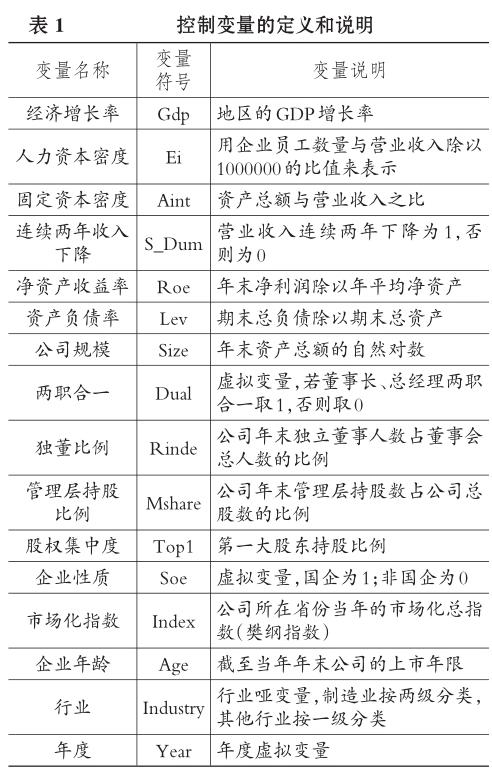

表2描述性統计结果显示,我国上市公司销管费用变化率(lnSGA)与营业收入变化率(lnSale)均值分别为12.8%和12.1%均呈增长趋势,但费用变化率高于营业收入变化率,初步表明我国上市公司普遍存在费用粘性。营业收入下降(Dum)的公司平均占比28.4%,与梁上坤[19]的发现接近。Treat×Post的均值为0.207,表明在所选的样本中约有20.7%的公司股票可以进行融资融券交易,比例相对较小。融券交易量(SF)的均值远小于融资交易量(RF)的均值,这与我国融资融券交易现状相符。此外,相关控制变量人力资本密集度(Ei)、固定资本密集度(Aint)、资产负债率(Lev)、连续两年的收入下降(S_Dum)等统计值与梁上坤[38]的研究接近。

(二)基本回归分析

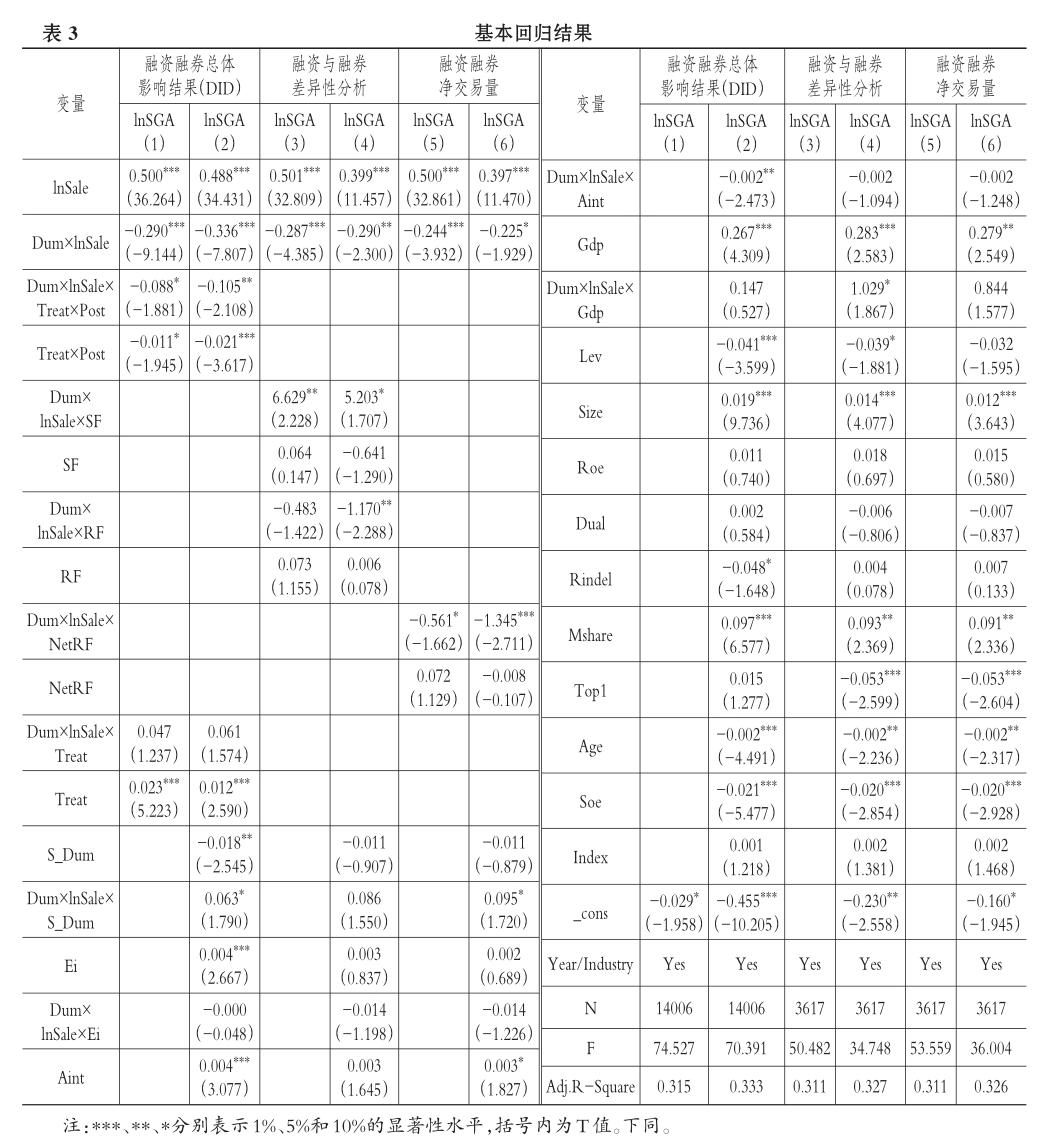

首先,本文采用双重差分法(DID)检验融资融券制度实施对费用粘性的总体影响。表3显示,Dum×lnSale的回归系数显著为负,表明收入增加时费用增加的幅度大于收入下降时费用下降的幅度,即存在费用粘性。表3第(1)、(2)列交乘项Dum×lnSale×Treat×Post的系数分别为-0.088和-0.105,分别在10%和5%的水平上显著,表明相比于非标的公司,融资融券标的公司的费用粘性显著增加。

其次,检验融资与融券交易对费用粘性影响的差异性。表3第(3)、(4)列融券交易交乘项Dum×lnSale×SF的回归系数均显著为正;融资交易交乘项Dum×lnSale×RF的回归系数在第(1)列不显著,但加入控制变量后,第(2)列回归系数在5%的水平上显著为负。回归结果表明,融资与融券对费用粘性的影响结果完全相反,融券交易能够降低费用粘性程度,而融资交易却增加了费用粘性,H1和H2成立。

最后,借鉴褚剑、方军雄[23]的做法,用融资与融券交易量的差值,进一步考察融资融券的净交易量(NetRF)对费用粘性的影响。表3第(5)、(6)列交乘项Dum×lnSale×NetRF的回归系数分别为-0.561、-1.345,分别在10%和1%的水平上显著为负,表明融资融券净交易量越高,企业费用粘性程度越高。这一结果也佐证融资融券增加了费用粘性。

以上回归结果表明,融券交易会降低企业费用粘性,但融资交易会加剧费用粘性程度,总体上融资融券制度会增加企业费用粘性。结合我国融资融券改革的实际情况,截至2018年12月31日,融资余额占融资融券余额的比例高达99.1%,而融券交易仅占比0.9%,可见融资与融券交易发展严重不平衡。在我国资本市场独特的制度背景下,虽然融券卖空机制能够发挥一定的积极作用,但是交易量更为巨大、活跃度更高的融资交易抵消了其积极效应,最终导致费用粘性增加。

(三)稳健性检验

1.内生性检验。本文主要的回归结果可能会受到内生性的干扰,这是因为根据《融资融券交易实施细则》,只有满足一定标准的企业才能够纳入融资融券试点名单。因此,融资融券标的企业与非标的企业之间存在固有的特征差异,这些特征差异可能导致融资融券标的(处理组)与非标的企业(控制组)之间的费用粘性差异在政策实施前就存在。为了准确估计融资融券政策的冲击效应,解决可能存在的内生性问题,本文采用倾向得分匹配法(PSM)和安慰剂检验(Placebo Test)两种方法。

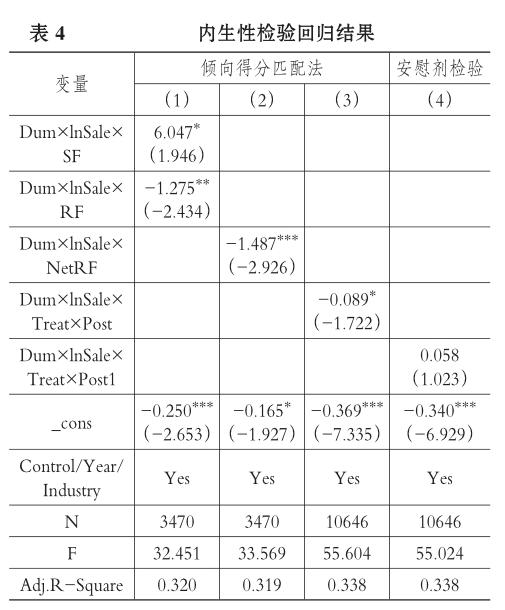

第一,本文采用PSM为融券标的公司选取控制组,选择公司规模(Size)、资产负债率(Lev)、固定资本密度(Aint)、人力资本密度(Ei)、净资产收益率(Roe)等公司特征变量以及年份和行业虚拟变量作为PSM匹配变量,并借鉴李春涛等[39]的做法对样本进行匹配。表4第(1)~(3)列为对匹配后样本进行回归的结果,与正文回归结果基本保持一致。

第二,本文借鉴陈胜蓝、马慧[5]的研究,在保持试点企业与非试点企业的基本设定不变的情况下,将融资融券标的公司首次纳入试点名单的时间分别向前平推3年,使用虚拟的调入时间(Post1)进行安慰剂对照测试。如果本文的基本结论是由试点企业与非试点企业之间的固有特征差异所致,则在设置虚拟的调入时间后,也应该得出同样的结论。表4第(4)列回归结果不显著,表明试点公司与非试点公司之间的固有差异并不影响本文的基本结论。

2.其他稳健性检验。

第一,剔除当年观测值。由于进入融资融券试点名单当年的影响并不明朗,为排除其对回归结果的影响,本文借鉴了权小锋、尹洪英[6]的方法,剔除进入融资融券名单当年的观测值。回归结果显示(限于篇幅,表略)基本结论依然成立。

第二,更换核心变量。本文重新定义融券交易与融资交易的测度指标。借鉴褚剑、方军雄[23]的研究,用融券余额与流通市值之比(SI)、融资余额与流通市值之比(RI)来检验融券交易与融资交易分别对费用粘性的影响;用RI与SI的差额NetRI检验融资融券净交易量对费用粘性的影响。回归结果显示,除交乘项Dum×lnSale×SI的系数符号为正但不显著外,其余结果未发生显著变化,说明融资交易、整体效应的回归结果稳健。

第三,增加控制变量。已有研究表明盈余管理是影响企业费用粘性的重要因素[18]。因此,本文进一步在模型(1)和模型(2)中控制盈余管理因素。借鉴宋衍蘅、肖星[40]的做法,根据Dechow模型计算出公司的操控性应计(DA),以衡量公司的盈余管理程度。并将操控性应计(DA)与粘性的交乘项Dum×ln? Sale×DA纳入模型(1)和模型(2)重新进行回归。稳健性回归结果显示,基本结论依旧成立。

五、进一步分析

(一)中介机制检验

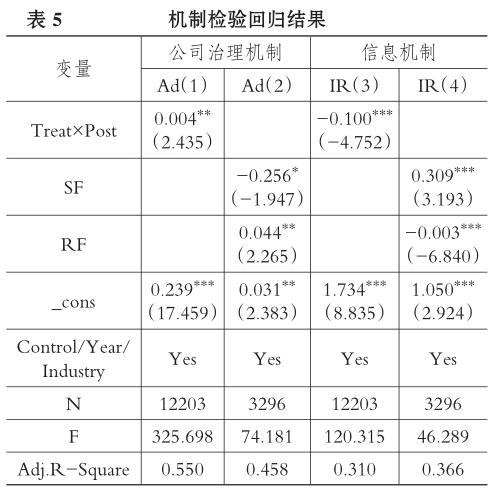

根据理论分析,融资和融券交易通过公司治理机制与信息机制影响企业费用粘性。因此,本文通过中介机制检验,进一步为本文的基本结论提供经验证据。对于公司治理机制,借鑒刘慧龙等[41]的研究思路,选择管理费用率(AD)作为公司治理机制的测度指标,管理费用率越高说明管理层代理问题越严重。通过考察融资融券试点公司的管理费用率变化程度来判断融资融券是否通过公司治理机制影响费用粘性。如果融资融券通过公司治理机制增加了费用粘性,那么管理费用率应该会上升;反之管理费用率下降。对于信息机制,借鉴郝项超等[9]的研究,采用股价特质信息(IR)作为信息机制的测度指标。参考Chen等[24]、白俊和宫晓云[42]的方法,使用股价非同步性衡量股价特质信息。股价特质信息含量越高,说明信息不对称程度降低。如果融资融券通过信息机制增加了费用粘性,那么股价特质信息含量应该会降低;反之,股价特质信息含量上升。

表5第(1)、(2)列显示,融券与管理费用率负相关,融资与管理费用率正相关,但融资融券总体与管理费用率正相关,这一结果与理论预期相符。因此,公司治理机制为融资与融券交易影响费用粘性的中介机制。表5第(3)、(4)列显示,融券有助于增加股价特质信息含量,融资降低了股价特质信息含量,融资融券总体降低了股价特质信息含量,即融资与融券通过信息机制增加了费用粘性。以上回归结果证明,公司治理机制与信息机制均是融资融券影响费用粘性的中介机制。

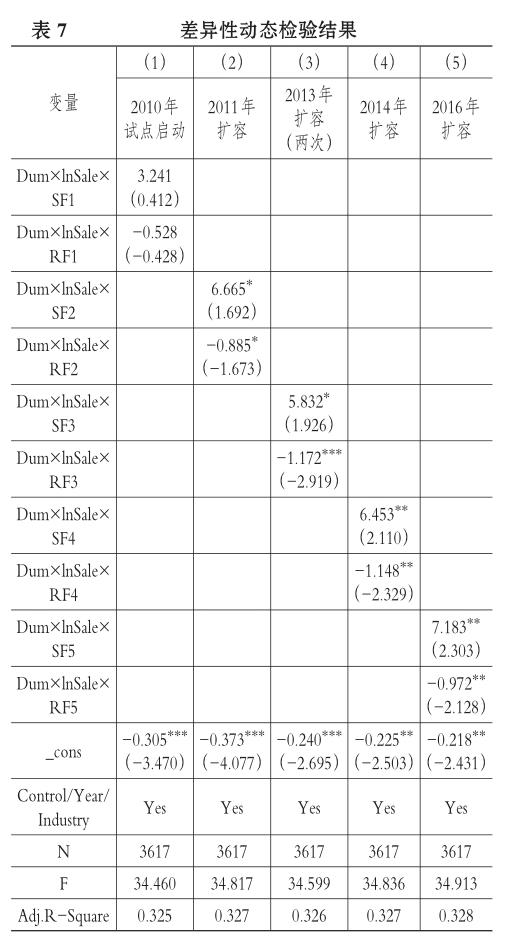

(二)动态效果分析

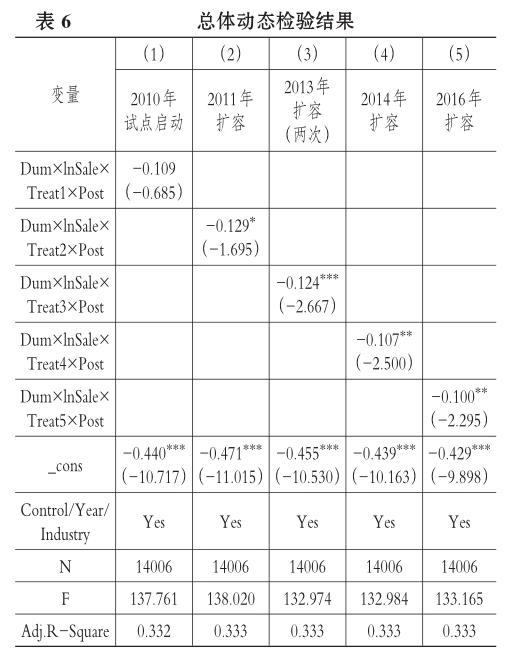

融资融券政策在2010年3月31日正式启动,截至2018年12月31日相继进行了五次扩容。考虑到逐步扩容的融资融券制度实施效果在不同的阶段可能存在差异,进而对企业费用粘性也可能会产生不同影响。因此,本文借鉴褚剑和方军雄[23]、白俊和宫晓云[42]的研究,进一步分阶段考察融资融券制度实施对企业费用粘性的动态影响。

首先,考察融资融券对费用粘性总体的动态影响。在模型(1)的基础上,将Treat分解为Treat1 ~ Treat5五个变量,分别对应融资融券逐步扩容的时间,即2010年、2011年、2013年、2014年和2016年,其中2013年扩容两次,由于间隔时间较短,在检验时将其划入一个阶段,其余变量均与模型(1)保持一致。表6的回归结果表明,在2010年试点刚启动时,融资融券对费用粘性的影响并不显著。随着标的企业的逐渐增加,融资融券对费用粘性的强化作用逐渐加大。但从2014年开始,融资融券对费用粘性的影响逐渐变弱。

其次,考察融资与融券交易分别对费用粘性的动态影响。在模型(2)的基础上,将融券(SF)与融资(RF)交易也按照融资融券逐步扩容的时间分解为五个变量,其余变量均与模型(2)保持一致。表7的回归结果表明,在2010年试点刚启动时,融资和融券对费用粘性的影响并不明显。随着融资融券交易规模的增大,融资交易对费用粘性的强化作用呈先加大后减小的趋势,这一动态变化趋势与总体变化趋势相一致。但融券交易对费用粘性的抑制作用却一直在增强。这一动态影响过程说明,随着融资融券制度的不断完善,融券卖空机制在融资融券中发挥的积极作用日益凸显。

六、研究结论

本文以2007 ~ 2017年我国A股上市公司为样本,采用双重差分法,从费用粘性的角度考察了融资融券制度的实施效果。通过研究发现:总体上融资融券制度会增加企业费用粘性;但融资与融券交易对费用粘性的影响存在异质性,融券交易会降低企业费用粘性,融资交易会增加企业费用粘性。机制检验发现,公司治理机制与信息机制均为融资融券影响费用粘性的中介机制;动态效果检验显示,融资对费用粘性的增强作用先增后减,而融券越来越能够发挥抑制费用粘性的作用。

综上所述,目前我国融资融券制度中,主要发挥作用的仍然是融资交易。但随着融资融券制度的不断完善,融券卖空机制的积极作用会日益凸显。因此,应该进一步放松卖空限制,扩大融资融券标的股票范围,降低融券交易成本,使其在提高股票定价效率和公司治理方面发挥更大的积极作用。

【主要参考文献】

[1]陈晖丽,刘峰.融资融券的治理效应研究——基于公司盈余管理的视角[J].会计研究,2014(9):45~52.

[2]Chen Z.,G. N. Dong,M. Gu. The causal effects of margin trading and short selling on earnings management:A natural experiment from China[Z].Working Paper,2015.

[3]张璇,周鹏,李春涛.卖空与盈余质量——来自财务重述的证据[J].金融研究,2016(8):175~190.

[4]侯青川,靳庆鲁,苏玲,于潇潇.放松卖空管制与大股东“掏空”[J].经济学(季刊),2017(3):1143~1172.

[5]陈胜蓝,马慧.卖空压力与公司并购——来自卖空管制放松的准自然实验证据[J].管理世界,2017(7):142~156.

[6]权小锋,尹洪英.中国式卖空机制与公司创新——基于融资融券分步扩容的自然实验[J].管理世界,2017(1):128~144.

[7]陈怡欣,张俊瑞等.卖空机制对上市公司创新的影响研究——基于我国融资融券制度的自然实验[J].南开管理评论,2018(2):62~74.

[8]巴曙松,朱虹.融资融券、投资者情绪与市场波动[J].国际金融研究,2016(8):82~96.

[9]郝項超,梁琪,李政.融资融券与企业创新:基于数量与质量视角的分析[J].经济研究,2018(6):127~141.

[10]田利辉,王可第.“罪魁祸首”还是“替罪羊”?——中国式融资融券与管理层短视[J].经济评论,2019(1):106~120.

[11]Anderson M. C.,Banker,R. D.,Janakiraman S. N. Are selling,general,and administrative costs sticky[J].Journal of Accounting Research,2003(1):47~63.

[12]洪昀,隋晓敏.融资融券能抑制企业费用粘性吗——基于中国上市公司的经验证据[J].财经理论与实践,2019(1):105~110.

[13]BankerR.,Byzalov D.,Plehn-Dujowich J. Sticky cost behavior:Theory and evidence[Z].Working Paper,2010.

[14]江伟,胡玉明.企业成本费用粘性:文献回顾与展望[J].会计研究,2011(9):74~79.

[15]刘嫦,杨兴全,李立新.绩效考核、管理者过度自信与成本费用粘性[J].商业经济与管理,2014(3):78~87.

[16]Banker R.,D. Byzalov,L. Chen. Employment protection legislation,adjustment costs,and cross-country differences in cost behavior[J]. Journal of Accounting&Economics,2013(1):111~127.

[17]江伟,姚文韬,胡玉明.《最低工资规定》的实施与企业成本粘性[J].会计研究,2016(10):56~62.

[18]周兵,钟廷勇,徐辉,任政亮.企业战略、管理者预期与成本粘性——基于中国上市公司经验证据[J].会计研究,2016(7):58~65.

[19]梁上坤.管理者过度自信、债务约束与成本粘性[J].南开管理评论,2015(3):122~131.

[20]Chen Z.,G. N. Dong,M. Gu. The causal effects of margin trading and short selling on earnings management:A natural experiment from China[Z].SSRN Working Paper,2016.

[21]肖浩,孔爱国.融资融券对股价特质性波动的影响机理研究:基于双重差分模型的检验[J].管理世界,2014(8):30~43.

[22]Hirose T.,H. K. Kato,M. Bremer. Can margin traders predict future stock returns in Japan[J].Pacific-Basin Finance Journal,2009(1):41~57.

[23]褚剑,方军雄.中国式融资融券制度安排与股价崩盘风险的恶化[J].经济研究,2016(5):143~158.

[24]Chen Q.,I. Goldstein,W. Jiang. Price informativeness and investment sensitivity to stock price[J].Review of Financial Studies,2006(3):619~650.

[25]Chang Eric C.,Y. Luo,J. Ren. Short-selling,margin-trading and price efficiency:Evidence from the Chinese market[J].Journal of Banking and Finance,2014(48):411~424.

[26]Nofsinger J. R. Social Mood and Financial Economics[J].The Journal of Behavioral Finance,2005(6):144~160.

[27]刘志远,花贵如.投资者情绪与企业投资行为研究述评及展望[J].外国经济与管理,2009,31(6):45~51.

[28]Polk Christopher,Sapienza Paola. The stock market and corporate invest ment:Atest of catering theory[J].Review of Finan-cial Studies,2009(1):187~217.

[29]余丽霞,王璐.投资者情绪、管理者过度自信与企业投资行为——基于中介效应检验[J].社会科学研究,2015(5):137~144.

[30]Benmelech E.,E. Kandel,P. Veronesi. Stock-based compensation and CEO(Dis)Incentives[J].Quarterly Journal of Economics,2010(4):1769~1820.

[31]Massa M.,B. Zhang,H. Zhang. The invisible hand of short selling:Does short selling discipline earnings management[J].Review of Financial Studies,2015(6):1701~1736.

[32]Maffett M. G.,E. L. Owens,A. Srinivasan. Short-sale constraints and the informativeness of stock price for default prediction[Z].SSRN Working Paper,2015.

[33]李志生,陈晨,林秉旋.卖空机制提高了中国股票市场的定价效率吗?——基于自然实验的证据[J].经济研究,2015(4):165~177.

[34]Kolasinski A. C.,Cao B.,Reed A. V.,et al. Bears and numbers:Investigating how short sellers exploit and affect eamings-baseed pricing anomalies[Z].Social Science Electronic Publishing,2007.

[35]Karpof F. J. M.,Lou X. Short sellers and financial misconduct[J].Journal of Finance,2010(5):1879~1913.

[36]Hirshleifer D.,A. Low,S. H. Teoh. Are overconfident CEOs better innovators?[J].Journal of Finance,2012(67):1457~1498.

[37]梁上坤.机构投资者持股会影响公司费用粘性吗?[J].管理世界,2018(12):133~148.

[38]梁上坤.媒体关注、信息环境与公司费用粘性[J].中国工业经济,2017(2):154~173.

[39]李春濤,刘贝贝,周鹏.卖空与信息披露:融券准自然实验的证据[J].金融研究,2017(9):130~145.

[40]宋衍蘅,肖星.监管风险、事务所规模与审计质量[J].审计研究,2012(3):83~89.

[41]刘慧龙,齐云飞,王成方.金字塔集团不同层级公司成本粘性差异及其成因的实证分析[J].会计研究,2017(7):82~88.

[42]白俊,宫晓云.融资融券制度提高还是降低了股价非同步性?[J].南方经济,2018(11):47~66.