人民币汇率变动与国内各经济指标相关性研究

2020-03-02

(武汉大学经济与管理学院 湖北 武汉 430072)

一、引言

汇率是一种货币兑换另一种货币的比率,一国外汇储备的需求和供给将直接影响一国货币的汇率。此外,价格水平、外贸状况等和汇率之间也有着密切的关系。2005年7月21日,我国对人民币汇率形成机制进行改革,人民币汇率经历多次小幅波动,总体呈上涨态势。在中国地位日益提升的情况下,人民币汇率在经济发展中的地位非同寻常。影响汇率的因素是多方面的,货币供给、进出口、价格水平、一国支出状况都会对汇率造成影响,而人民币汇率也影响着我国的经济状况。因此,研究人民币汇率与经济指标之间的相互影响及影响机制具有重要意义。

本文基于2007-2016年实际经济数据,建立VAR模型,得到多变量之间的回归方程。最后使用脉冲响应函数和方差分解分析所建立模型的动态特征,得出汇率与经济相互影响及其影响机制。

二、文献综述

信用货币制度出现后,西方经济学中相继出现了国际借贷说、购买力平价说、汇兑心理说、利率平价说和资产市场说等理论。1960s,R.A.Mundel和J.M.Fleming提出M-F(蒙代尔-弗莱明)模型,该模型说明,一国利率水平、进出口、货币供给等都会对汇率造成影响,这为一国制定和实施财政政策与货币政策提供了理论依据。余波(1997)[1]基于传统的汇率决定理论得到出口换汇成本影响人民币汇率。尹亚红、何泽荣(2007)[2]基于传统的货币模型,在模型中引入货币替代因素,得到货币替代会影响汇率。邓黎桥、王爱俭(2015)[3]基于中美之间的贸易情况研究人民币汇率波动,结果表明,中美的进口需求及投资水平会使人民币汇率波动。

关于汇率对经济状况的影响,A.Marshall和A.P.Lerner提出M-L条件,指出只有当进出口弹性的绝对值之和大于1时,本币汇率贬值才能改善国际赤字。近年来,许多国内学者基于此问题也进行了研究。卜永祥(2001)[4]使用协整分析得出结论:汇率的变动会对价格水平造成显著影响。卢向前、戴国强(2005)[5]基于我国1994-2003的汇率及进出口数据,运用协整及VAR模型,分析得出人民币实际汇率对经常账户具有“J曲线”效应。李小典(2015)[6]分析了我国目前的经济状况,得出结论:人民币贬值对我国经济发展较有利。

由于中国在世界上占据重要的地位,目前国内外学者对人民币汇率进行了大量的研究。研究多以传统的经济模式为背景,不能完全适合当前中国的经济状况;且多是研究人民币汇率波动对国内经济的单向影响,对汇率的影响因素的实证研究较少。总之,对人民币汇率的研究尚处于发展之中。

三、实证研究

(一)数据的选取和说明

本文数据选取的是2007年1月至2016年12年的月度数据,选取改革后的数据是为了避免不同汇制对所研究的问题产生误差。

1.人民币名义汇率(NER):本文选择的汇率数据为未剔除价格因素的名义汇率。数据来源于中国人民银行官网。

2.货币供应量(M2):包括人们手中持有的通货以及存款,是中央银行调整货币政策的依据。数据来源于中国人民银行官网,单位为千亿元人民币。

3.消费物价指数(CPI):本文用CPI来衡量一国价格水平。数据来源于国际货币基金组织官网,原始数据为同比与环比指数,经过转换将数据处理为以2005年1月为100的定基比指数。

4.进口贸易额(IM):进口贸易额以亿美元计价,从而剔除了汇率变动所造成的影响。数据来源于海关总署。

5.出口贸易额(EX):出口贸易额反映了本国向外国输出商品和劳务的总价格。本文以亿美元计价,从而剔除了汇率变动所造成的影响。数据来源于海关总署。

为剔除季节性影响,本文对月度数据做季节调整,并对缺失数据进行处理。本文使用X-12方法[7]进行季节调整,基本思路如下:任何时间序列都可以拆分成长期趋势起伏Tt季节波动St,不规则波动It的影响。在此基础上经济时间序列又加入循环Ct的影响,X-12方法基于X-11方法,并增加了模型选择功能,其也是基于移动平均法进行季节调整。对于缺失的数据,采用均值填补法处理缺失数据,补足因统计失误所造成的数据缺失。

(二)数据的平稳性分析——ADF单位根检验

对季节调整后的数据进行对数化处理,使数据更加平滑,而又不改变相互间的长期均衡关系[7]。本文使用的软件为Eviews9.0,经对数化处理后的汇率及各指标序列平稳性如下:所有变量的对数化序列都在95%或90%的置信度水平上接受原假设,故认为其是非平稳的;对对数化序列进行一阶差分后,所有变量的对数化序列有99%的概率拒绝原假设,故认为其是平稳的。

(三)Granger因果检验

根据格兰杰因果关系检验对所检验数据的平稳性要求,本文进行Granger因果关系检验使用的数据为一阶差分后的对数化序列,即:DLNRATE、DLNM2、DLNCPI、DLNIM以及DLNEX。

格兰杰因果检验结果表明,在5%的显著性水平下,DLNRATE和DLNEX互为因果关系;DLNM2是DLNRATE的Granger原因;DLNRATE是DLNCPI的Granger原因;DLNIM和DLNRATE相互独立。总体来说,DLNRATE可能的主要影响因素为DLNEX、DLNM2,而DLNRATE主要影响DLNEX和DLNCPI。

(四)VAR模型

在建立VAR模型时,要确立模型的最佳滞后阶数p。一般采取AIC准则和SC准则确定p值,即在增加p的过程中,使AIC和SC值同时最小。

由Granger因果检验,得知DLNIM与DLNRATE无格兰杰因果关系,由于本文研究的是汇率变动与经济指标的相关性,因此剔除DLNIM变量,对DLNRATE、DLNCPI、DLNEX、DLNM2建立VAR模型。本文建立了0至4阶的VAR模型,估计结果表明,在AIC准则下最佳滞后阶数为2,SC准则下模型的最佳滞后阶数为0,但在FPE最佳滞后阶数为2。因此选取VAR模型的最佳滞后阶数是2。

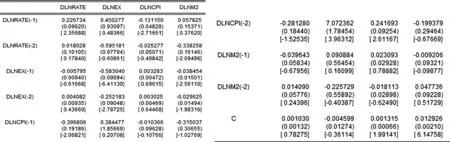

VAR(2)模型回归结果如下所示:

图1 VAR(2)模型回归结果

对于任意一个VAR(p)模型,其特征方程有n×p个根。当特征根绝对值均大于1时,所建立的VAR模型是稳定的。对VAR模型进行稳定性检验结果表示:特征根绝对值的倒数都分布在单位圆内,因此,本文所建立的向量自回归模型是稳定的。

(五)脉冲响应函数分析

对上节建立的VAR(2)模型进行脉冲响应函数分析。

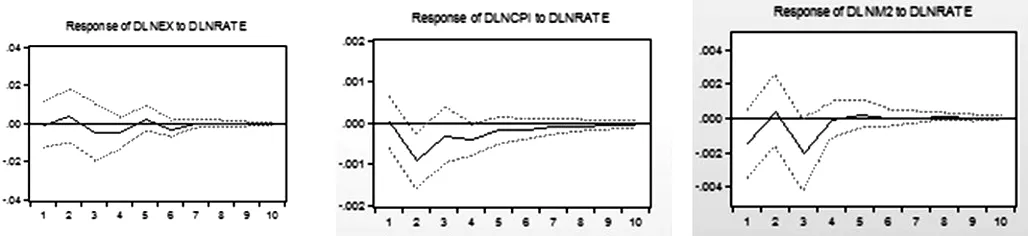

图2 VAR模型的各变量对DLNRATE的脉冲响应函数图

首先研究人民币汇率变动对各经济指标的影响,从图2中可以看出,出口额、消费价格指数及货币供应量关于人民币汇率变动的弹性系数绝对值分别为0.02、0.001和0.0005左右,得到如下结论:

(1)人民币汇制改革后,对比汇率对其他经济指标的影响数值,汇率对出口额的影响数值的绝对值明显较大,说明汇率变动对外贸影响相比于其他经济指标而言更显著,但影响方向并不确定;

(2)人民币汇率变动对我国消费价格指数的影响除滞后一期时略大于零值之外,其他情况都为负值。从该结果来看,汇率变动对我国CPI的影响呈现了大概率的反向关系。

(3)汇率变动对货币供应量的影响的弹性系数较小,并迅速趋向于零值。在汇率发生变化时,中央银行会对其作出反应,但由于我国实行的并非固定汇率制,汇率在一定范围内进行波动是可行的,因此货币政策调节力度不大。

图3 DLNRATE对各变量的脉冲响应函数图

其次研究各经济指标的变动对人民币汇率的冲击结果,由图3可以得到以下结论:

(1)出口贸易的变动对人民币汇率的冲击在滞后一期的弹性系数为0,在以后的滞后期虽然不再为0,弹性系数呈现无规律的正负数交替出现的现象,但弹性系数的绝对值微小,在第八期之后逐渐趋于0。这说明出口变动对人民币汇率影响的方向在短期内具有不确定性。

(2)消费价格指数对人民币汇率的影响的弹性系数在滞后十期之前都为负,表明CPI对人民币汇率呈现了大概率的反向关系。

(3)货币供应量对人民币汇率的冲击的弹性系数在滞后二期达到了最大值0.000418,之后便在零值上下小幅波动。较其他经济指标而言,M2对汇率的影响甚微。

(4)人民币汇率主要是通过自身的累积效应对其产生冲击的。其弹性系数在滞后一期就达到了最大值0.006698,之后减少,并趋于0。与其他经济指标相比较,人民币汇率对自身的冲击影响较大。

(六)方差分解

方差分解是进一步评估各变量对因变量变化的贡献度的方法。根据方差分解可以得到以下结论:

(1)人民币汇率对自身的影响达到了90.79%,说明人民币汇率是影响其自身最重要的原因,这与上节分析结果相符。

(2)其他影响人民币汇率的变量中,贡献度由大到小依次为消费价格指数、出口贸易、货币供应量,所占权重分别为7.54%、1.34%、0.33%。除汇率自身外,CPI的贡献度最大,M2的贡献度最小。这说明影响汇率的重要指标是货币的实际供应量,而不是名义供应量。

四、结论

人民币汇率作为一项重要的指标,在经济发展中的地位非同寻常。本文基于2007-2016年10年的数据建立VAR模型,得到多变量之间的回归方程。最后使用脉冲响应函数和方差分解分析所建立模型的动态特征,得出汇率与经济相互影响及其影响机制。

综合全文,可以得到如下结论:

1.人民币汇率主要是通过自身的连锁效应对自身产生冲击的。进口额及货币供给对汇率影响甚微,出口额对汇率的影响方向存在不确定性。影响人民币汇率最重要的原因是其自身。

2.伴随着人民币升值,消费价格指数也呈现出不断增长的趋势,这可能与中国目前货币供应量过多有关。中国现在或未来可能面临着“高增长、高通胀”的压力。

3.人民币升值对出口影响较为显著,但对进口影响不显著。理论上来说,人民币升值将导致出口额下降,但伴随着人民币升值,中国贸易顺差仍居高不下,简单的经济模型并不能解释此现象。国内外研究者也对此进行了研究,部分原因如下:(1)中国的经济发展模式并不符合M-F(马歇尔-勒纳条件),导致汇率升值并未缩小贸易顺差;(2)目前国际形势下,国际分工是建立在比较优势的基础上,汇率的影响是有限的。研究者关于此问题的提出的见解还有很多,仍有待讨论。