瑞幸的“奇迹”和未来

2020-02-28刘雪婷杨燕

刘雪婷 杨燕

2019年5月,中国新零售咖啡连锁品牌瑞幸咖啡(Nasdaq:LK),在纳斯达克成功上市,共募集资金6.95亿美元,市值达到42.5亿美元。瑞幸咖啡创始人、CEO钱治亚在现场发布宣言——“瑞幸咖啡坚持做让每个人都喝得起、喝得到的好咖啡”。

彼时,瑞幸模式存在颇多质疑,许多人相信烧钱模式只是昙花一现,然而,至2020年1月,瑞幸市值一度已攀升至100亿美金,涨幅已有一倍有余,并如期在年内达到4500家门店目标,赶超星巴克成为全国最大的咖啡连锁品牌。

瑞幸模式的商业逻辑凭什么能成立?

错位竞争

放眼中国咖啡消费市场,当下规模有限,整体增速飞快,每年增长幅度在15%-20%左右(全球平均增速为2%)。

根据公开数据显示,中国现行咖啡消费市场,速溶咖啡占到71.8%,现磨咖啡占18.1%,即饮咖啡占10.01%。其中,现磨咖啡品质相对最高,对咖啡的冲泡、饮用要求更高,多以门店形式出现,星巴克、Costa等连锁品牌,以及街头巷尾的各种独立咖啡店,均主打现磨咖啡。

作为现磨咖啡中的后来者,瑞幸咖啡在2018年初才在公众面前出现,这匹业界黑马从一出生就以强劲的势头吸引所有人注意力。

从2018年1月厦门首店试营业,到同年12月第2000家门店——上海新世界大丸百货店正式营业,瑞幸在一年内达到的规模,是星巴克用20年才取得的。从创立到IPO,瑞幸也只用短短18个月,“野蛮生长”的背后,是其另辟蹊径的进击方式。

面对星巴克、Costa等对于第三空间——咖啡空间和社交场的注重,瑞幸选择侧面出击,直接抛弃“门店文化”的创建,从外卖配送入手,加上低价优势,进军市场。

错位竞争中,瑞幸正中传统门店的用户痛点——咖啡价格贵、购买不方便,其门店模式主要以支持自取和外送的快取店为主,占到90%以上,配合少量优享店和外卖厨房,服务于外带需求的用户。另外,区别星巴克、Costa普遍30元以上的售价,在瑞幸,只需十几元甚至更低(计入补贴因素),就能买到一杯同类型的咖啡。

大众眼中的瑞幸,可能更多是一个疯狂开店、疯狂补贴的“疯狂”咖啡,然而,以“门店+外卖”模式覆盖大量人群、以低价策略占领市场的瑞幸基因,从一开始就决定这两个“疯狂”特性——高密集的店铺是对线下服务的支持和补充,大批量的补贴则是对线上流量的吸引和巩固。

按照星巴克、Costa等连锁门店的模式,店铺往往根据“人流原则”,开在人流量密集的地方,例如商场、交通枢纽的中心地带,试图在公共场所打造一种功能性强、可停留的“第三空间”。这种店铺整体面积大,装修规格高,像星巴克的旗舰店,面积一般在200平方米左右。

而瑞幸的选址原则以“区域型覆盖”为主,以店铺为中心辐射周边有需求的顾客群体,目的是让取货、送货流程更高效便捷,让“咖啡去找人”。店面小、布局简单是这些店的统一特征。几十平方米的店铺,只有一个柜台和后面的生产线支持自取和外送。

星巴克总成本中,店铺租金及运作费用占到47.0%,瑞幸只有14.5%。相对低廉的租金和开店成本,支持瑞幸更多、更密的开店需求,继续扩大覆盖面、精确服务范围;较低的房租成本,也为瑞幸赢得价格的相对优势,同时,也为瑞幸腾出更多空间。初期营销上,新客首杯免费、“2.8折拿铁券”、“3.8折大师咖啡券”等,让本来以低价竞争的瑞幸咖啡,变得更有吸引力,迅速集聚大批流量,快速占领市场。

即使星巴克现在开展外送业务,对瑞幸的威胁并不大。一是新增的外送或自提业务与“第三空间”文化是相互背离的,对其到店的用户体验产生伤害;二是瑞幸和星巴克的消费定位、消费理念不尽相同。根据Talking Data的数据显示,瑞幸和星巴克官方APP的独占用户,分别占到79.6%和88.7%,两者的用户重叠比例只有7.9%,瑞幸和星巴克的消费群体冲突性并不大。

盈利可期

瑞幸最需要面对的,可能不是别人,而是自己,其一直处于财务亏损状态,市场质疑声从来没有消退。依靠高额补贴换取规模与速度后,瑞幸何时才能真正获利?以后又能否持续发展下去呢?

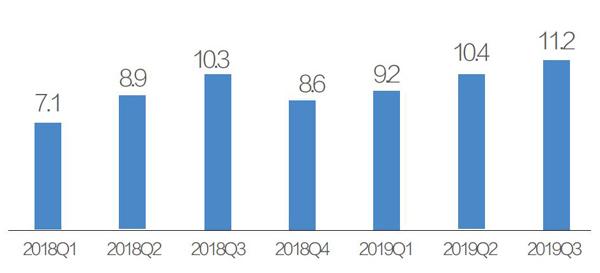

单杯产品的净售价(人民幣:元)

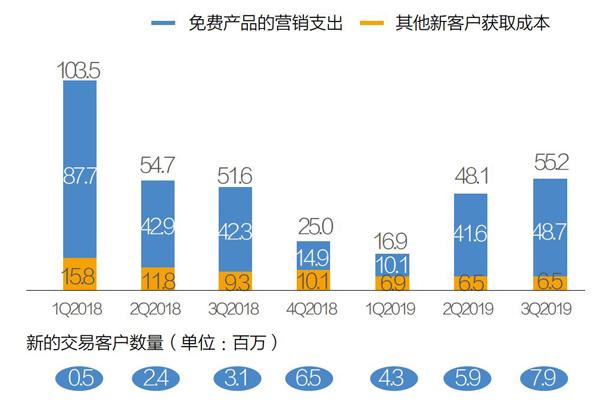

新客户获取成本(人民币:元)

根据零售的基本逻辑,我们大致给出瑞幸咖啡的盈亏平衡计算公式:收益=流量×转化率×复购率×单价-获客成本-门店运营成本-平台成本。

其中,流量和转化率的乘积是产生交易的用户数量;获客成本是用于吸取新客户的销售和营销费用;运营成本主要是与店铺层面相关的材料成本、商店租金和人力成本、折旧成本,平台成本则是公司层面的行政费用、开店前费用等。

盈亏平衡的实质,概括起来无外乎增加收入和降低成本。从目前瑞幸的表现,可以看到,瑞幸的确是在朝这个方向发展,大致有以下三方面:

其一,提高客单价和运单价。

直接影响客单价和运单价的,是瑞幸产品的售价和补贴价格,公开数据可看出,瑞幸产品售价在逐步提升。根据2019年第三季度交易数据统计,产品均价已达11.2元,环比上涨6%,同比上涨15%。

这得益于瑞幸一直在扩充和更新产品,不断丰富的咖啡品种,此外相继推出小鹿茶系列、瑞纳冰系列、果蔬汁系列、健康轻食、坚果小食,以及各种热门周边,打造出一条更多样化的产品链条,丰富收入结构。比如,新晋热门产品小鹿茶,每杯成本和咖啡产品不差上下,售价在27元左右,高于咖啡系列13-23元的价格区间。

瑞幸同时收紧促销补贴和运费补贴,客单价有更大的提升空间。根据获客成本里的免费产品推广费数据,重要的补贴项“首单免费”从2019年初就开始下降,相比2018年第一季度的15.8元/人,目前补贴只有6.5元/人。

免费外送的门槛已提高到55元,平均每单运费补贴已由2018年一季度的2.3元降至0.5元。随着瑞幸开店密度越来越大,自提足够方便,外送量会下降,这与瑞幸用配送为主打开市场,后期将重心放在自提的发展理念是相符的。

其二,突破咖啡消费的低频状况,提升用户数量和购买频率。

用户数量和挂钩复购率的消费频率,是影响收入端的关键。瑞幸有多种方式刺激人群购买欲,促进消费频次的增加:多元化的产品扩大选择范围;基于后台大数据对用户的精准营销,根据消费记录推荐相关产品、定向派发优惠券等。另外,瑞幸一直在试图打造一种“无限场景”模式,星巴克经常出现的火车站、机场等地已有瑞幸身影,健身房、电影院这类边缘角落,瑞幸也能凭借门店的“迷你身材”生长其中。

瑞幸还通过与B端的合作,带来更密集的订单需求,进一步提高门店坪效。瑞幸咖啡的APP上特别设有“企业账号”板块,直接对接各大企业,开通企业账户后,员工可以直接使用账户余额,将瑞幸咖啡带到会议、访谈、接待等更细化的工作场景中。像字节跳动、北京电视台、新华社等机构,瑞幸直接将门店开设在公司内部,全方位提供服务。

官方数据显示,产品单价不断上涨,补贴热度有所下降,瑞幸的新客户增长率还在呈上升趋势,顾客人均消费频率也在上升。

单2019年第三季度就产生790万的新交易客户,环比上季度上涨35%,第三季度平均每月每人消费4.7件产品,环比提升6个百分点,同比提升15个百分点;截至2019年第三季度末,交易客户已累计增至3070万人次,累计人数同比增长4倍。

从顾客贡献价值上看,整体呈“对号”形状,交易价值先有一个下降过程,可能是部分顾客享受完新客优惠后离开平台,中后期呈现明显上升趋势。客户交易价值说明瑞幸的客户参与水平,后续的增长趋势证明的确产生了用户黏性,保证一定的复购率。这些数据表明用户消费在“质”和“量”上的双效提升。

其三,严格控制运营成本。

2019年第三季度的财务报告显示,瑞幸首次实现店面层面1.86亿元的盈利。门店运营成本主要由材料成本(原材料成本、低值易耗品及仓储物流成本)、店铺租金及人力成本、折旧成本三部分组成。能在店面层面转亏为盈,与瑞幸严格的成本控制密不可分。

互联网的接入使线下店成为单纯的取货点,改变咖啡零售传统的成本结构。店铺租金及店铺运作费用占到总成本的比例,星巴克为47.0%,瑞幸仅为14.5%,这笔开支分摊到产品上,每杯瑞幸售价可比星巴克低出近10元;由于瑞幸没有收银台,全程交易以APP进行,既精简人员配置,也让订单数据可控性更高。

同时,瑞幸将技术与管理系统、供应链相结合,进一步提升决策速度和运作效率。瑞幸门店的排班、盘点等都有一套自己的数字管理系统,加上自动补货、自动派单等系统,不仅降低对店长的依赖性,并可及时根据实际情况进行调度,让整个运营流程更加智慧。

数据显示,得益于运作效率的提升,房租及人力成本、材料成本中的仓储物流部分整体降幅最大,在单杯中的拆分成本分别从2018年第3季度的7.4元、1.6元,到2019年第三季度的3.6元、0.5元。

估值莫测

2020年初,瑞幸又公开提出“无人零售”的战略布局,预备开设两大智能终端——“瑞即购”(售卖咖啡等饮品)和“瑞划算”(售卖零食等其他产品)。

相比门店,无人售货机更轻资产、更灵活;不受场地限制,离消费者也更近;订单都源自于APP,用户点单体验与门店一致。无人零售的引入,带来更加密集的布局,是瑞幸无限场景布局的加强,可吸引到更多更广的客户,以及产生更高的消费频率。

无人零售的模式还大大削减运营成本,直接省去人力成本和开店前的装修费用,租金成本更是大幅度降低。无人零售端和门店相配合,不仅使无人零售端的补货和机器维护有保障,而且,更加密集的瑞幸网络也带来更多数据,为其下一步的发展提供支持和帮助,提高整体的运营效率,“飞轮效应”正在逐步形成。

同时,瑞幸还宣布与百事、雀巢、中粮、好丽友、伊利等供应商达成合作,会在丰富产品上更进一步,利于瑞幸进一步提高客单价,这些均符合上述提高收益的三大方向。

透过瑞幸的商业逻辑,我们肯定其经营模型,以盈亏平衡分析可盈利的希望,瑞幸未来的无限可能似乎已展现在眼前。资本市场也是一片叫好,相比IPO的42.5亿美元,目前瑞幸的总市值一度已超过100亿美元,前景大好。

那么,这是瑞幸最真实的未来吗?其估值究竟是否过高估?

瑞幸一直标榜自己是一个互联网平台,而互联网公司普遍有估值较高的特点。由于网络信息传播的边际成本为零,就纯粹的互联网产品(平台),用户规模扩大,网络边际效应递增,其网络价值在不断增大。高成长性的互联网企业,即使尚未盈利,在资本市场也会获得较高的投资估值,这是新興平台热衷于打互联网标签的原因之一。

然而,就实体零售而言,主要遵循传统经济里的规模效应,即在规模达到一定程度后,由于内部结构趋于复杂,规模不经济产生,表现为边际成本递增、边际效应递减。在资本市场,估值逻辑与互联网平台大有差异。

对于贴上互联网标签的零售企业来说,一味追求互联网经济逻辑去扩张规模,忽视背后的要素制约,很大可能会反噬自己。相关案例屡见不鲜,小黄车ofo早已是前车之鉴,小米至今也在饱受估值边界的质疑和争议。

嫁接互联网平台的瑞幸,对传统的咖啡市场固然产生几近颠覆性的撼动力,终究,就咖啡而言,互联网只是一层外衣,其内在依然须遵循零售业务的经济逻辑,供应链管理、连锁门店管理……这些星巴克走过的老路,瑞幸无法“幸免”,反映在资本市场上,其估值究竟掺有多少互联网的膨化剂,与小米一样,需要时间证明。