增值税加计扣除和加计抵减的差异分析

2019-12-24王玉娟

王玉娟

【摘要】 2019年3月,财政部、国家税务总局和海关总署联合发布《关于深化增值税改革有关政策的公告》,调整了外购农产品的加计扣除率,新增了加计抵减应纳税额的规定。文章从适用范围、税款计算方法、纳税申报和账务处理四个方面分析加计扣除和加计抵减的差异。

【关键词】 增值税;加计扣除;加计抵减;差异分析

【中图分类号】 F812 【文献标识码】 A 【文章编号】 1002-5812(2019)22-0051-03

2019年3月20日,财政部、国家税务总局和海关总署联合发布了《关于深化增值税改革有关政策的公告》(财政部、国家税务总局、海关总署公告2019年第39号,以下简称39号公告),修订了一般纳税人增值税的税率,调整了外购农产品的加计扣除率,新增了加计抵减应纳税额的规定。为了配合39号公告的实施,2019年3月21日国家税务总局发布了《关于调整增值税纳税申报有关事项的公告》 (国家税务总局公告2019年第15号,以下简称15号公告),调整了一般纳税人增值税纳税申报表。因为增值税加计扣除和加计抵减的直接结果都是降低纳税人增值税税负,有些纳税人会错误地认为加计抵减与加计扣除的税务处理相同。本文将对二者的差异进行分析。

一、适用范围

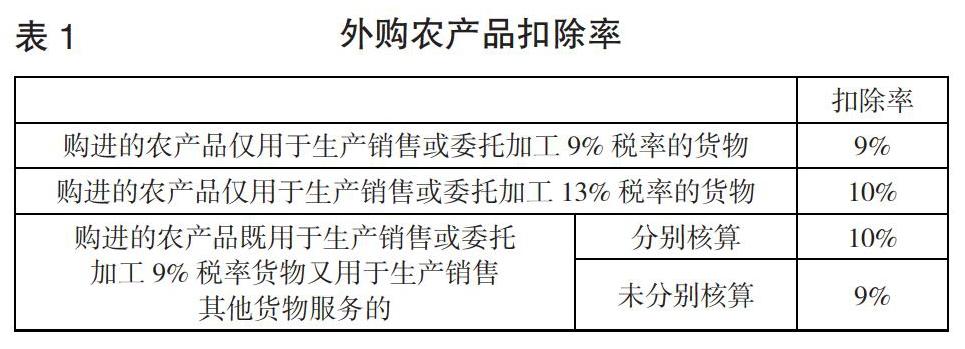

(一)加计扣除。39号公告规定,纳税人购进农产品,原适用10%扣除率的,扣除率调整为9%。纳税人购进用于生产或者委托加工13%税率货物的农产品,按照10%的扣除率计算进项税额,比一般规定的9%扣除率,再加计1%的扣除率。因此,所有增值税一般纳税人外购农产品均可以享受增值税的加计扣除政策。加计扣除的农产品,是指种植业、林业、牧业、养殖业、水产业生产的各种动物、植物的初级产品。

(二)加计抵减。39号公告允许生产和生活性服务业纳税人按照当期可抵扣进项税额加计10%抵减应纳税额。加计抵减政策适用的生产和生活性服务业纳税人,是指提供电信服务、邮政服务、生活服务、现代服务取得的销售额占全部销售额的比重超过50%的纳税人。

(三)二者差异。加计扣除政策不分行业,适用所有纳税人,加计抵减政策只适用于生产、生活性服务业纳税人,所以加計扣除适用范围比加计抵减更广。另外,加计扣除没有执行时效的规定,但是加计抵减执行时效为2019年4月1日至2021年12月31日。

二、税款计算方法

(一)加计扣除。现行增值税规定,增值税一般纳税人购进农产品,可凭海关进口增值税专用缴款书、增值税专用发票、销售发票或农产品收购发票抵扣进项税额。外购农产品适用的扣除率如表1所示。

例1:甲公司为增值税一般纳税人,采购苹果制作成苹果醋销售。2019年6月采购业务如下:5日向农户收购苹果取得增值税普通发票,普通发票注明的苹果买价为10 000元。15日向苹果批发商(小规模纳税人)收购苹果取得增值税专用发票,专用发票注明的价税合计为10 000元。20日,向苹果批发商(一般纳税人)收购苹果取得增值税专用发票,专用发票注明的价税合计为10 000元。25日,进口一批苹果,取得海关进口增值税专用缴款书,海关进口增值税专用缴款书注明的价税合计为20 000元。6月份销售苹果醋取得不含税收入80 000元。假设6月份采购的苹果全部做成苹果醋。请计算甲公司2019年6月应缴纳的增值税额。

分析:销售苹果醋适用13%增值税税率,购进苹果在9%进项税额抵扣的基础上可以加计1%扣除进项税额。

(1)向农户收购苹果进项税额的计算。增值税一般纳税人购进农产品,取得农产品销售发票或收购发票的,以农产品销售发票或收购发票上注明的农产品买价和9%的扣除率计算进项税额。按9%税率计算进项税额=10 000×9%=900(元),加计1%扣除率计算进项税额=10 000×1%=100(元)。

(2)向小规模纳税人收购苹果进项税额的计算。增值税一般纳税人购进农产品,从按简易计税方法以3%征收率计算缴纳增值税的小规模纳税人处取得增值税专用发票的,以增值税专用发票上注明的金额和9%的扣除率计算进项税额。不含税收购价格=10 000÷(1+3%)=9 708.74(元),按9%税率计算进项税额=9 708.74×9%=873.79(元),加计1%扣除率计算进项税额=9 708.74×1%=97.09(元)。

(3)向一般纳税人收购苹果进项税额的计算。不含税收购价格=10 000÷(1+9%)=9 174.31(元),按9%税率计算进项税额=9 174.31×9%=825.69(元),加计1%扣除率计算进项税额=9 174.31×1%=91.74(元)。

(4) 进口苹果进项税额的计算。不含税收购价格=20 000÷(1+9%)=18 348.62(元),按9%税率计算进项税额=18 348.62×9%=1 651.38(元),加计1%扣除率计算进项税额=18 348.62×1%=183.49(元)。

(5)进项税额合计的计算。加计1%扣除率计算进项税额合计=100+97.09+91.74+183.49=472.32(元),可以抵扣进项税额合计=900+873.79+825.69+1 651.38+472.32=4 723.18(元)。

(6) 销项税额合计=80 000×13%=10 400(元)。

(7)6月应缴纳增值税额=10 400-4 723.18=5 676.82(元)。

(二)加计抵减。39号公告规定,提供电信服务、邮政服务、生活服务、现代服务的纳税人应按照当期可抵扣进项税额的10%计提当期加计抵减额。按照现行规定不得从销项税额中抵扣的进项税额,不得计提加计抵减额;已计提加计抵减额的进项税额,按规定作进项税额转出的,应在进项税额转出当期,相应调减加计抵减额。计算公式如下:当期计提加计抵减额=当期可抵扣进项税额×10%。

例2:北京乙餐饮公司为增值税一般纳税人,2019年9月的销项税额为60万元,进项税额为20万元,计算乙餐饮公司9月应缴纳的增值税额。

分析:乙餐饮公司属于生活服务,可以享受增值税加计抵减的优惠政策。9月计提加计抵减额=20×10%=2(万元),9月应缴纳增值税额=60-20-2=38(万元)。纳税人需要注意的是,当期可抵减加计抵减额与当期计提加计抵减额的含义不同(当期可抵减加计抵减额=上期末加计抵减额余额+当期计提加计抵减额-当期调减加计抵减额)。例2中9月份可抵减加计抵减额与9月份计提加计抵减额相同,都是2万元。但是,实际工作中两者有可能不一致。

例3:北京乙餐饮公司为增值税一般纳税人,2019年9月的销项税额为60万元,进项税额为20万元,假定8月末加计抵减额余额为1万元。计算乙餐饮公司9月应缴纳的增值税额。

分析:9月计提加计抵减额=20×10%=2(万元),9月可抵减加计抵减额=2+1=3(万元),9月应缴纳增值税税额=60-20-3=37(万元)。

(三)二者差异。加计扣除的金额直接计入当期的进项税额中,加计抵减的金额不计入当期的进项税额中,而是直接抵减当期应纳增值税税额。另外,加计扣除计算时重点关注扣除率的选择;加计抵减扣除计算时重点分析计提的加计抵减额和可抵减的加计抵减额。

三、纳税申报

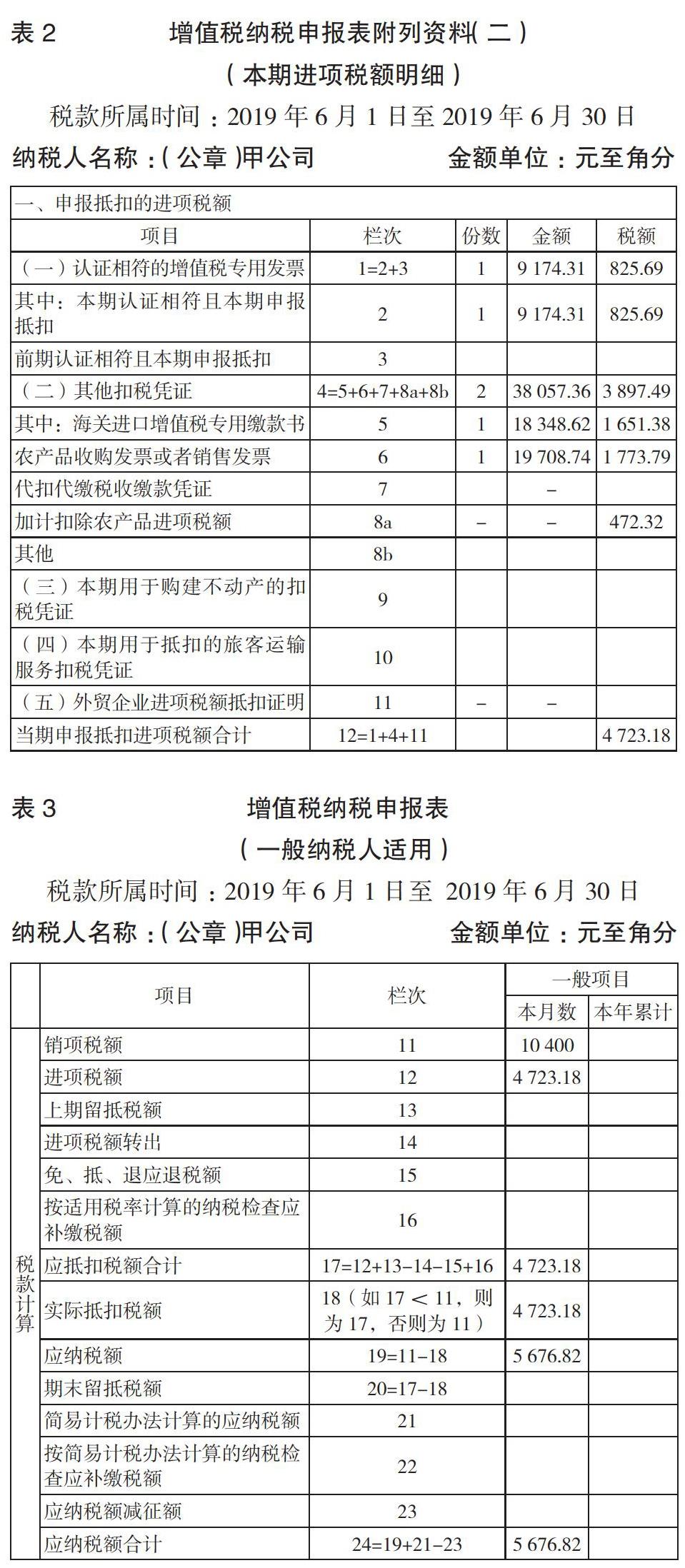

(一)加计扣除。根据15号公告的规定,农产品加计扣除填入《增值税纳税申报表附列资料(二)》(以下简称《本期进项税额明细表》)第8a栏“加计扣除农产品进项税额”。因此,农产品加计扣除金额最终在《增值税纳税申报表主表》第12栏“进项税额”反映。

例1甲公司《本期进项税额明细表》如表2所示。向一般纳税人收购苹果可以抵扣的进项税额825.69元填入表2第2栏“税额”,进口苹果可以抵扣的进项税额1 651.38元填入上页表2第5栏“税额”,向农户和小规模纳税人收购苹果可以抵扣的进项税额1 773.79元(900+873.79)填入表2第6栏“税额”,本期外购农产品加计扣除金额472.32元填入表2第8a栏“税额”,将4 723.18元(825.69+3 897.49)填入表2第12栏“税额”。将表2第12栏“当期申报抵扣进项税额合计”4 723.18元转入《增值税纳税申报表主表》 (见上页表3)第12栏“进项税额”。

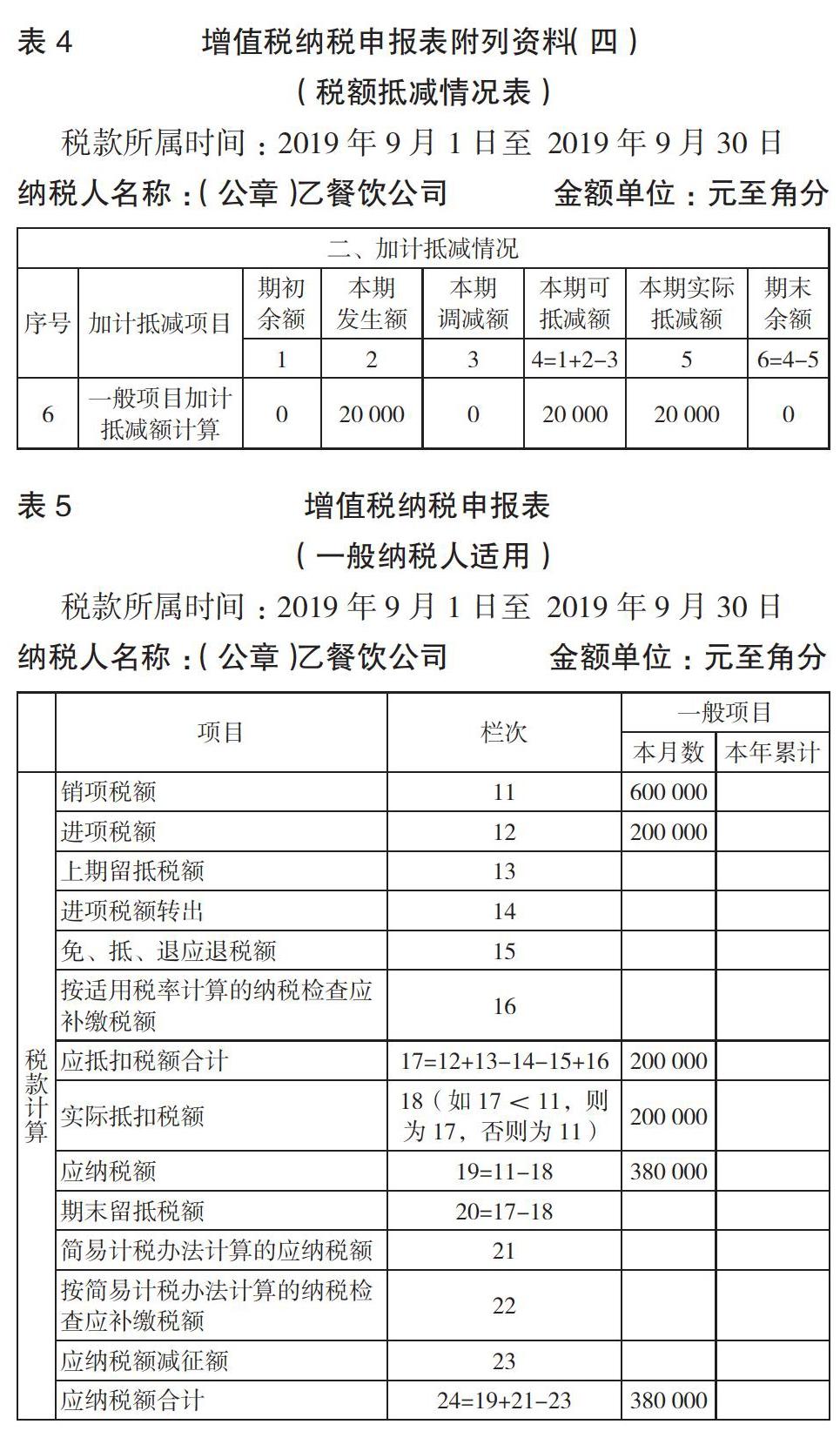

(二)加计抵减。根据15号公告的规定,加计抵减的增值税税额填入《增值税纳税申报表附列资料(四)》(以下简称《税额抵减情况表》)第二部分“加计抵减情况”。

《增值税纳税申报表主表》填报说明规定,第19栏(应纳税额)“一般项目”列“本月数”=第11栏“销项税额”“一般项目”列“本月数”-第18欄“实际抵扣税额”“一般项目”列“本月数”-“实际抵减额”。因此,加计抵减额在《增值税纳税申报表主表》第19栏“应纳税额”反映。

例2中乙餐饮公司《税额抵减情况表》如表4所示。将20 000元填入表4“一般项目加计抵减额计算”的“本期发生额”和“本期可抵减额”。乙餐饮公司《增值税纳税申报表主表》如表5所示。将380 000元(600 000-200 000-20 000)填入表5第19栏“应纳税额”。

(三)差异分析。因为加计扣除额填入《本期进项税额明细表》,所以加计扣除在《增值税纳税申报表主表》第12栏“进项税额”反映;因为加计抵减额填入《税额抵减情况表》,所以加计抵减额在《增值税纳税申报表主表》第19栏“应纳税额”反映。

四、账务处理

(一)加计扣除。加计1%的扣除率记入“应交税费——应交增值税(进项税额)”科目。例1中甲公司向农户收购和领用苹果的账务处理为:

1.购进时:

借:原材料 9 100

应交税费——应交增值税(进项税额)

(10 000×9%) 900

贷:银行存款 10 000

2.领用苹果时:

借:生产成本 9 000

应交税费——应交增值税(进项税额) 100

贷:原材料 9 100

(二)加计抵减。实际缴纳增值税时,按应纳税额借记“应交税费——未交增值税”科目,按实际纳税金额贷记“银行存款”科目,按加计抵减的金额贷记“其他收益”科目。

例2中乙餐饮公司实际缴纳增值税时的账务处理为:

借:应交税费——未交增值税 400 000

贷:银行存款 380 000

其他收益 20 000

(三)二者差异。加计扣除的金额直接计入当期的进项税额,加计抵减的金额不计入当期的进项税额,而是计入其他收益。

综上所述,加计扣除比加计抵减适用范围更广;加计扣除是增加增值税进项税额,加计抵减是减少增值税应纳税额;加计扣除金额应当填报《本期进项税额明细表》,加计抵减应当填报《税额抵减情况表》;加计扣除的金额直接计入当期的进项税额,加计抵减的金额计入其他收益。

【主要参考文献】

[1] 关于深化增值税改革有关政策的公告[S].财政部、国家税务总局、海关总署公告2019年第39号.

[2] 国家税务总局关于调整增值税纳税申报有关事项的公告[S].国家税务总局公告2019年第15号.