市场行情影响投资者的股利偏好吗?

2019-12-13董竹张欣

董竹 张欣

摘 要:基于2005-2017年A股上市公司的数据,研究了在不同的市场行情中,投资者对于股利政策的偏好差别。研究发现:对于现金股利而言,在上涨和下跌的市场行情中,投资者更偏好不发放现金股利的上市公司;在平稳行情中,投资者更偏好发放现金股利的上市公司。对于股票股利而言,在上涨行情中,投资者更偏好发放股票股利的上市公司;在下跌行情中,投资者更偏好不发放股票股利的上市公司;在平稳行情中,投资者对于是否发放股票股利没有显著的偏好差异。在上涨和下跌的市场行情中,超能力派现和高送转不会改变投资者的偏好;在平稳行情中,只有正常派现和正常送转才能赢得投资者的青睐,超能力派现行为无益于上市公司,高送转还会损害公司价值。

关键词: 市场行情;现金股利;股票股利;混合股利

中图分类号:F275 文献标识码: A 文章编号:1003-7217(2019)06-0054-09

一、引 言

1956年,Lintner[1]开创性地提出了公司股利分配行为的理论模型,揭开了股利理论研究的序幕。1961年Miler和Modigliani[2]提出的著名的“股利无关论”,成为股利政策理论的基石。在此后的半个多世纪内,国内外学者围绕着“股利无关论”中有关完美市场的前提假设,从信号传递、代理成本、企业生命周期等角度深入探讨了Black[3]提出的“股利之谜”。这些研究虽然在一定程度上有助于对股利政策的理解,但仍然存在很多“股利之谜”有待探索。

股利政策是上市公司财务管理的三大核心内容之一。公司是否分配、如何分配、分配多少、何时分配等这些问题会直接影响股东的当前收益和公司的未来发展。合理的股利政策有助于优化资本结构,提高经营业绩,实现股东财富的最大化。因此,在股东财富最大化这一目标下,制定合理的股利政策一直是上市公司重要的财务决策之一。现有的研究已经从信号传递、迎合理论、代理成本等方面探讨了这一问题。在前人的基础上,引入一个新的影响股利政策的因素——市场行情。

行为金融理论认为,证券的市场价格除了由证券内在价值决定,还在很大程度上受到投资者心理与行为的影响。而投资者是有限理性的,容易受到各种外在因素的干扰,出现一些心理波动或行为波动,给投资决策带来一定的影响。市场行情作为价格整体变动的度量,会直接影响投资者的情绪和心理预期,进而影响投资决策。因此,从理论上来说,在不同的市场行情中,投资者对于股利政策的偏好也会不同。

近年来,国外学者开始关注市场行情对投资者股利偏好的影响。Fuller和Goldstein(2011)[4] 研究发现,在美国市场中,相比于上涨行情,投资者在下跌行情中更偏好现金股利。Goldstein et al. (2015)[12]在Fuller和Goldstein(2011)[4]的研究基础上,将研究范围从美国扩大到全球十二个国家,得到了相同的研究结论。上述研究初步探讨了市场行情与股利偏好之间的关系,但在理论和实证方面仍有待进一步丰富和完善。首先,现有文献在研究市场行情对于股利偏好的影响时,研究对象多局限在现金股利,而没有将股票股利和混合股利考虑在内,导致研究范围不够全面;其次,已有研究并没有考虑超能力派现这种特殊的现金股利在不同的市场行情中对于投资者股利偏好的影响;最后,中国作为典型的新兴加转型经济体,有着其特殊的经济体制,股利政策的限制和监管都比较严格。因此,探讨中国市场中市场行情能否影响投资者的股利偏好具有十分重要的意义。然而,目前国内鲜有文献从市场行情视角研究投资者对于股利政策的偏好。因此,本文以中国A股上市公司为研究样本,层层递进地分析和检验以下四个问题:第一,在不同的市场行情中,投资者对于现金股利的偏好有没有差别?第二,在不同的市场行情中,投资者对于股票股利的偏好有没有差别?第三,超能力派现行为和高送转行为能否影响投资者在不同的市场行情中的股利偏好?第四,将混合股利纳入研究范围后,投资者在不同的市场行情中对不同股利的偏好顺序是怎样的?通过这些问题旨在深入探讨中国市场中市场行情对于投资者股利偏好的影响。

二、文献回顾与研究假设

(一)文献回顾

1.股利无关论的研究。

Miller和Modigliani(1961)[2]提出了著名的“股利无关论”(简称MM定理),他们认为,在完善的资本市场条件下,公司的市场价值由其投资政策决定,与其股利政策无关。但Deangelo和Deangelo(2006)[5]认为,股利政策并不是无关紧要的,即使在无摩擦市场中,投资政策也不是公司价值的唯一决定因素。Miller和Modigliani(1961)[2]在MM中的假设是收益全部用来发放股利,但当Deangelo和Deangelo(2006)[5]将这一假设放宽,允许存在一定留存收益时,却发现股利政策与投资政策具有同样重要的意义。Jagannathan和Wang(2007)[6]发现,通常情况下,投资者会选择保持原有的投资决策,但是当市场行情低迷时,投资者对投资决策的关注度会增加,改变其投资决策的可能性会增大。所以当市场处于不同的状态时,投资者对于投资决策的关注度不同,进而可能导致股利政策的影响也不同。Easterbook(1984)[7]和Jensen(1986)[8]认为,现实世界并非MM定理描述的那样完美,股东与管理者之间存在着代理问题。管理者可能会滥用公司的自由现金流,产生代理成本,损害股东的利益,因此可以通过支付股利的方式,减少公司的自由现金流,降低代理成本,提高公司价值。随着市场行情的变化,这种降低代理成本方法的作用力度可能会变化。股利的信號传递理论最早由Lintner(1956)[1]提出,Bhattacharya(1979)[9],Jonh和Williams(1985)[10],Miller和Rock(1985)[11]等随后进行了更加深入的研究。研究发现,股利能够传递关于公司未来发展前景的信息,进而影响企业价值。但当市场条件变化时,这种信号传递作用可能会改变,进而导致对企业价值的影响随之变化。

2.市场行情与股利偏好的研究。

Kahneman和Tversky(1979) [12]从行为金融学的角度通过实验对比发现,大多数投资者并非是完全理性投资者而是有限理性,投资者在面对收益与损失时的风险偏好行为不一致。在面对“失”时变得风险追求,而面对“得”时却表现出风险规避。不同的市场行情下,风险不同,投资者对于股利的偏好也会不同。Fuller和Goldstein(2011)[4]通过对美国市场的研究,认为相对于上涨行情,投资者更偏好下跌行情中的分红股票,在控制了公司的收益能力、成长性、验证了代理成本理论和信号传递理论之后,结果仍然稳健。Goldstein et al. (2015)[13]在Fuller和Goldstein(2011)[4]的研究基础上,将研究范围从美国扩大到全球十二个国家,研究发现其他十一个国家与美国市场的表现一致。在控制了国家间的税率和法律环境等影响因素之后,仍然得到相同的结论。因此,他们提出这是一个全球市场的统一表现,并不是由某个国家特定的发展阶段、税率或者法律环境所决定的。国内关于市场行情与股利偏好之间关系的研究目前还较少,张水泉和韩德宗(1997)[14]研究了在多头市场和空头市场中,派息、送股及配股事件对其股票收益率的不同影响。结果表明,在空头市场中,派息的累积平均异常报酬率最大,送股次之,配股最小,而在多头市场中恰好相反。王珊珊和邓路等(2010)[15]通过借鉴划分股市周期的方法,研究了在不同行情中市场对于现金股利变化的反应。发现当市场上涨时,投资者对于现金股利公告传递的利好消息更乐观,当市场下跌时,投资者对于现金股利公告传递的利空消息更悲观。市场处于不同行情时,投资者对于同样的变化会做出不同的反应。

3.国内对超能力派现的研究。

近年来,为了保护投资者的利益,证监会出台了一系列半强制分红的政策,这些政策使上市公司不分红的现象有所改观,但也出现了一些超能力派现的现象。目前对于超能力派现没有准确的定义,一般认为每股现金股利大于每股收益或者每股现金股利大于每股经营活动净现金流量即为超能力派现。国内学者已经从公司的基本面、公司治理结构等多个方面对超能力派现的影响因素进行了探究[16-18]。还有部分学者研究了超能力派现对公司价值的影响。陈信元、陈冬华和时旭(2003)[19]基于佛山照明的案例,发现超能力派现并没有提高公司的价值,仅仅沦为了大股东转移资金的工具, 并没有反映中小股东的利益与愿望。刘孟晖、髙友才(2015)[20] 则认为超能力派现是一种非理性的派现行为,会增加公司的代理成本,降低公司的代理效率,损害公司价值。而正常派现是一种理性的派现行为,能够降低公司的代理成本。

4.国内对高送转的研究。

在股票股利中,存在着很多高送转现象。所谓高送转,一般是指每10股送转10股以上。陈珠明、史余森(2010)[21]研究了高送转股票引起的市场反应。李心丹和俞红海等(2014)[22]从高送转的动机、行为特征以及后果三个方面进行研究,发现管理者为了迎合投资者的名义股价幻觉以及实现自身利益进行高送转。投资者对低股价股票的偏好越大,管理者越倾向于进行高送转,并且送转比例越高,送转后的价格越低,这迎合了个人投资者的非理性需求。从长期来看,高送转后公司绩效和股票超额收益都显著下降,也说明个人投资者追寻高送转是非理性的。并且,从增发和减持的角度揭示了高送转是管理者及大股东实现自身利益的途径。谢德仁、崔宸瑜和廖珂(2016)[23]通过研究上市公司高送转与内部人股票减持之间的因果关系,认为为管理层和大股东等内部人减持创造收益是上市公司高送转的重要动机,且内部人的减持计划对上市公司推出高送转政策产生了重要的影响。钱智通和孔刘柳(2016)[24]则发现,在短期内,投资者对高送转股票有十分强烈的偏好,且高送转股票能在一定程度上传递信号,增加流动性。

(二)理论分析与假设提出

结合现有文献,从股利偏好与市场行情的角度入手,研究投资者在不同市场行情下对不同类型股利的偏好差别以及超能力派现行为、高送转行为对这种现象的影响。

在不同的市场行情下,投资者对股利的偏好是相同的吗?MM定理认为公司价值与股利政策无关,那么,根据MM定理,在任何情况下,这种无关性都应该是成立的。但当市场条件不确定时,投资者可能会更加关注到DeAngelo和DeAngelo(2006)[5]提到的次优股利政策,这就会导致投资者对发放股利公司的偏好可能会随着市场条件的变化而变化。而且,当市场行情低迷时,投资者对自身投资决策的关注度会增加,这也有可能会使股利政策在不同市场行情中的影响不同[6]。市场行情的变化还有可能会使股利的信号传递[1,9-11]和降低代理成本[7,8]的作用随之变化。并且,从行为金融学的角度来看,并非所有的投资者都是理性经济人,投资者在面对收益与损失时的风险偏好行为是不一致的[12],市场行情会直接影响风险,进而影响到投资者对于股利政策的偏好。所以,在不同的市场行情中,投资者对于股利的偏好是不同的。

投资者在股票市场中的收益主要由两方面组成:一是买卖价差所带来的资本利得;二是上市公司派发的现金股利。当市场处于上涨行情时,市场中的大多数股票上涨,此时,投资者通常情绪高涨,积极乐观,对市场充满信心,预期未来股价会继续上涨,即投资者预期通过资本利得获得的收益会更高。因此,在市场处于上涨时,投资者可能会更偏好不发放现金股利的公司或更偏好发放股票股利的公司。当市场处于下跌时,投资者情绪消极,心理恐慌,预期未来一段时间内获得资本利得的概率很低。也就是说,此时投资者可能会更偏好不发放股票股利的公司。同时,在下跌行情中,现金股利对投资者也并没有多大的吸引力,此时,投资者通常有一种风险博弈的心态,他们更多的是寄希望于通过市场行情反转而获得股票价差,而不是通过现金股利获得收益。因此,投资者可能也会更偏好不发放现金股利的公司。当市場行情平稳时,投资者情绪也较为稳定,预期在短期内获得大的股票价差的概率很低,此时通过现金股利获得收益成为了一种受投资者追捧的方式,即在平稳行情中,投资者可能会更偏好发放现金股利的公司。由于在平稳行情中,投资者预期未来一段时间内,市场不会有很大的波动,因此也不存在明显的正向的或者负向的资本利得,此时投资者对于是否发放股票股利也就不存在明显的偏好差别。基于以上分析,提出研究假设H1。

H1 对于现金股利来说,在上涨和下跌行情中,投资者更偏好不发放现金股利的公司;在平稳行情中,投资者更偏好发放现金股利的公司。对于股票股利来说,在上涨行情中,投资者更偏好发放股票股利的公司;在下跌行情中,投资者更偏好不发放股票股利的公司;在平稳行情中,投资者对于是否发放股票股利不存在明显的偏好差别。

正常派现是一种理性的派现行为,能够降低公司的代理成本,提高公司价值;而超能力派现则是一种非理性的派现行为,会增加公司的代理成本,降低公司的代理效率,损害公司价值[20]。因此,在上涨和下跌的市场行情中,不管是正常派现还是超能力派现,投资者都会更偏好不派现的上市公司,但在平稳行情中,只有正常派现仍然能够获得投资者的青睐,当进行超能力派现时,投资者对于发放现金股利公司的偏好就不复存在了。基于这一分析,提出研究假设H2。

H2 在上涨和下跌行情中,不管是正常派现还是超能力派现,投资者都更偏好不发放现金股利的公司。在平稳行情中,投资者更偏好正常派发现金股利的公司;而当公司超能力派现时,这种偏好就不存在了。

在上涨行情中,投资者倾向于通过资本利得获得收益,因此不管是正常送转还是高送转,都会得到投资者的追捧。在下跌行情中,投资者难以从资本利得中获得收益,因此不管是正常送转还是高送转,投资者都会更偏好不进行送转的公司。在平稳行情中,正常的送转能够增加股票的流动性,传递公司未来前景的信息;但高送转迎合了个人投资者的非理性需求,也是管理者及大股东通过增发和减持实现自身利益的途径,且从长期来看,高送转后公司绩效和股票超额收益都显著下降[22,23]。因此,在平稳行情中,投资者仅仅偏好正常送转的股票股利。基于以上分析,提出研究假设H3。

H3 在上涨行情中,不管是正常送转还是高送转,投资者都会更偏好发放股票股利的公司。在下跌行情中,投资者都会更偏好不发放股票股利的公司。在平稳行情中,投资者会更偏好正常送转股票股利的公司;而高送转的情况下,更偏好不发放股票股利的公司。

三、研究设计

(一)样本选择与数据来源

本文样本为2005-2017年沪深两市A股上市公司的股票,选择这个时间段是因为在判断市场行情时,借鉴Goldstein et al. (2015)[12]的研究,选择沪深300作为基准的市场指数,而沪深300是2005年正式发布的。并且,对样本进行如下的筛选:(1)剔除退市和ST类的样本;(2)剔除金融行业的样本;(3)剔除上市时间不足一年的样本;(4)剔除所有者权益为负的样本;(5)剔除净利润为负但依然支付现金股利的样本。为了避免极端值的影响,对所有的连续变量进行了1%~99%的缩尾处理(Winsorize)。所需数据全部来自CSMAR数据库和WIND数据库。

(二)回归模型和变量定义

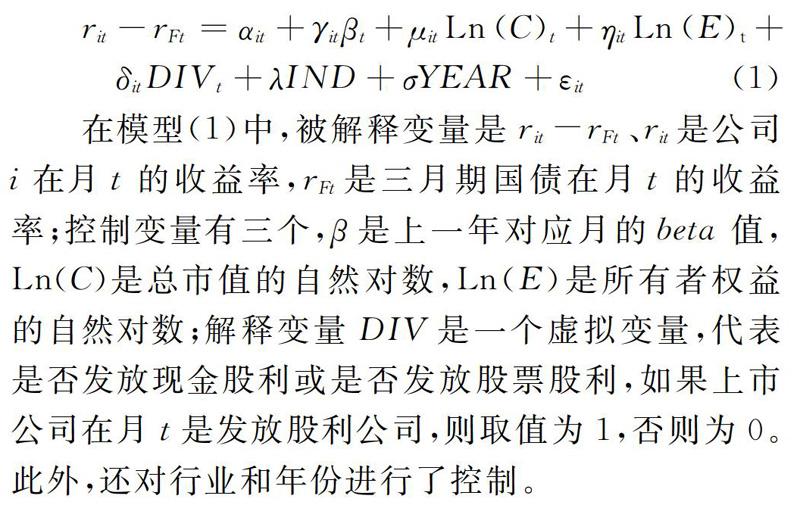

借鉴Fuller和Goldstein(2011) [4]、Goldstein等 (2015) [13]的研究方法,选择多元回归模型进行研究,具体模型如式(1)所示:

在模型(1)中,被解释变量是rit-rFt、rit是公司i在月t的收益率,rFt是三月期国债在月t的收益率;控制变量有三个,β是上一年对应月的beta值,Ln(C)是总市值的自然对数,Ln(E)是所有者权益的自然对数;解释变量DIV是一个虚拟变量,代表是否发放现金股利或是否发放股票股利,如果上市公司在月t是发放股利公司,则取值为1,否则为0。此外,还对行业和年份进行了控制。

在判断上市公司月t是否为发放股利月时,由于我国存在年度股利、中期股利和季度股利的特殊情况,本文借鉴了Fuller和Goldstein(2011)[4] 以及Goldstein et al. (2015)[13]的方法,并结合我国股利發放的实际情况。具体的判断方法如下:假设上市公司i在某年的月t宣布年度股利公告,宣布内容为发放股利,那么从这一年的月t 到下一年宣布年度股利公告的月份之前都视为发放股利月;如果宣布内容是不发放股利,这一年之后的月份也没有宣布发放中期股利或季度股利,那么从这一年的月t 到下一年宣布年度股利公告的月份之前都视为不发放股利月;如果宣布内容是不发放股利,但这一年之后的某个月份宣布了发放中期股利或季度股利,那么从宣布年度股利公告的月t到宣布发放中期股利或季度股利之前的月份都视为不发放股利月,从宣布中期股利或者季度股利的月份开始直到下一年宣布年度股利公告的月份之前都视为发放股利月;以此类推,将上市公司的所有月份都处理成发放股利月或不发放股利月。简言之,由于发放中期股利和季度股利的上市公司很少,而年度股利最具有普遍性和代表性,投资者也最重视年度股利,因此在判断上市公司某一个月份是否为发放股利月时,本文以年度股利公告为主,但同时也不能忽视中期股利和季度股利的影响,因此本文采用了这种方法。

在判断市场行情时,借鉴Goldstein et al. (2015)[13]的研究,选择沪深300作为基准的市场指数,通过计算沪深300每月的月收益率,当沪深300月收益率大于5%时,则视这个月处于上涨行情中;当沪深300月收益率小于-5%时,则视这个月处于下跌行情中;当沪深300月收益率在[-5%,5%]这个区间时,则视这个月处于平稳行情中。

经过处理,最终得到255732个“公司月份”观测数据,其中上涨行情中有65325个,下跌行情中有54094个,平稳行情中有136313个。

四、实证分析

(一)描述性统计

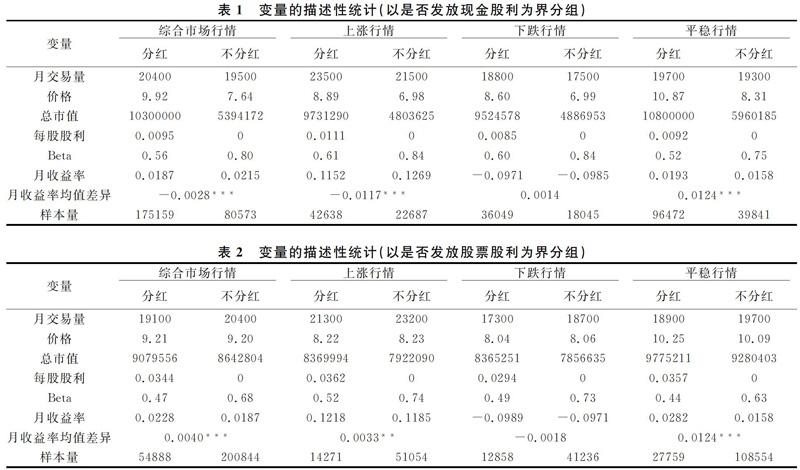

表1列示了发放现金股利公司和不发放现金股利公司的描述性统计以及两类样本月收益率均值差异的T检验结果。表1中,月交易量是上市公司平均的月交易量,价格为平均月末收盘价,总市值为平均月末总市值,每股股利为分红月的平均每月现金股利额,beta为平均月末beta估计值,月度股票收益率采用的是考虑现金股利再投资的月个股回报率,样本量为总的“公司月份”数据量。描述性统计结果显示,公司特征方面,分红公司的平均月交易量略大于不分红公司的平均月交易量,且市场行情越好,平均月交易量越大;分红公司的总市值接近于不分红公司总市值的两倍;不分红公司的beta值略大于分红公司的beta值。这些特征在综合市场行情、上涨行情、下跌行情和平稳行情中都是类似的,说明分红公司和不分红公司的公司特征并没有随着市场行情的变化而明显变化。对于月收益率来说,在综合市场行情和上涨市场行情中,发放现金股利公司的均值均显著小于不发放现金股利公司的均值;在平稳行情中,发放现金股利公司的均值显著大于不发放现金股利公司的均值;在下跌行情中,发放现金股利的公司和不发放现金股利的公司不存在显著的收益率之差。均值检验的结果初步论证了研究假设H1。

表2列示了发放股票股利公司和不发放股票股利公司的描述性统计以及两类样本月收益率均值差异的T检验结果。变量的定义与表1相同。描述性统计结果显示,公司特征方面,市场行情越好,平均月交易量越大,且发放股票股利公司的平均月交易量小于不发放股票股利公司的平均月交易量;发放股票股利公司的总市值和股票价格与不发放股票股利公司的总市值和股票价格相近;不发放股票股利公司的beta值略大于发放股票股利公司的beta值。类似地,这些特征在综合市场行情、上涨行情、下跌行情和平稳行情中都是相似的,同样表明发放股票股利公司和不发放股票股利公司的公司特征并没有随着市场行情的变化而明显变化。对于月收益率来说,在综合市场行情、上涨行情和平稳行情中,发放股票股利公司的均值均显著大于不发放股票股利公司的均值;在下跌行情中,发放股票股利的公司和不发放股票股利的公司不存在显著的收益率之差。同样地,均值检验的结果初步论证了研究假设H1。

(二)回归结果与分析

1.不同市场行情中投资者的现金股利偏好。

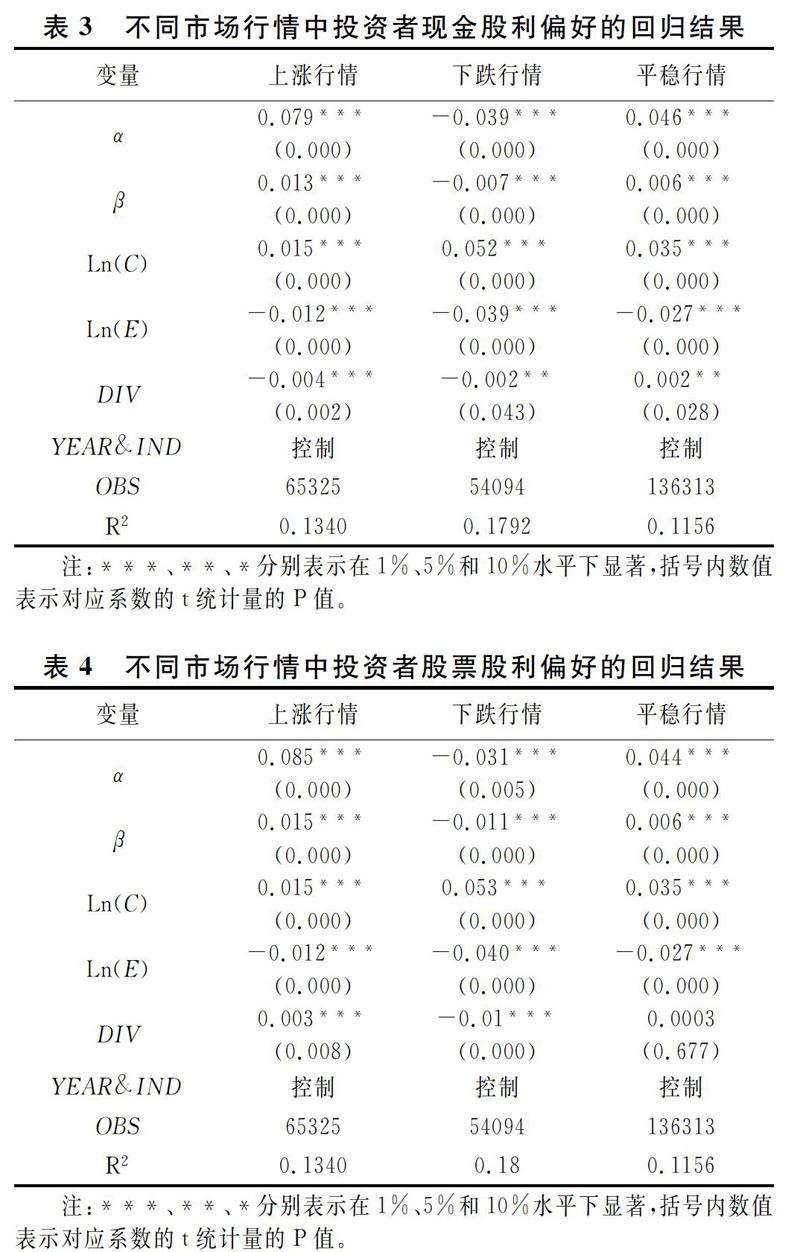

表3报告了在不同的市场行情中,投资者是否偏好发放现金股利的回归结果。控制行业和年份后,回归结果显示,在上涨和下跌行情中,是否发放现金股利的虚拟变量DIV的系数分别在1%和5%的水平下显著为负,说明在上涨和下跌行情中,投资者更偏好不发放现金股利的公司;在平稳行情中,DIV的系数在5%的水平下显著为正,说明在平稳行情中,投资者更偏好发放现金股利的公司。研究假设H1中现金股利偏好的部分得证。

2.不同市场行情中投资者的股票股利偏好。

表4报告了在不同的市场行情中,投资者是否偏好发放股票股利的回归结果。控制行业和年份后,回归结果显示,在上涨行情中,是否发放股票股利的虚拟变量DIV的系数在1%的水平下显著为正,说明在上涨行情中,投资者更偏好发放股票股利的公司;在下跌行情中,DIV的系数在1%的水平下显著为负,说明在下跌行情中,投资者更偏好不发放股票股利的公司;在平稳行情中,DIV的系数没有通过显著性检验,说明在平稳行情中,投资者对于是否发放股票股利不存在明显的偏好差别。研究假设H1中股票股利偏好的部分得证。

3.不同市场行情中超能力派现对投资者现金股利偏好的影响。

目前,对于超能力派现还没有严格的定义。借鉴现有的研究成果[16,17],本文将同时符合以下两个条件的派现行为定义为超能力派现:一是每股现金股利大于每股经营活动净现金流量;二是每股现金股利不低于0.1元。 为了检验在不同的市场行情下,投资者对正常派现与超能力派现的偏好是否相同,本文使用上述方法将正常派现样本与超能力派現样本区分开,并分组回归,得到表5的回归结果。

从表5的回归结果来看,正常派现组中,在上涨和下跌行情中,是否发放现金股利的虚拟变量DIV的系数分别在1%和5%的水平下显著为负,说明相对于正常派现的股票,投资者更偏好不发放现金股利的股票;平稳行情中DIV的系数在10%的水平下显著为正,说明在平稳行情中,相对于不发放现金股利的股票,投资者更偏好正常派现的股票,这个结果与研究假设H1中现金股利的偏好相同。超能力派现组中,只有在下跌行情中,DIV的系数为负且通过了10%的显著性检验,在上涨和平稳行情中,DIV的系数没有通过显著性检验。说明超能力派现组中,下跌行情中投资者更偏好不发放现金股利的股票;上涨行情中投资者对于不发放现金股利和超能力派现二者之间没有显著的偏好差异;平稳行情中,投资者对于现金股利的偏好也不复存在了。研究假设H2基本得证。

4.不同市场行情中高送转对投资者股票股利偏好的影响。

借鉴现有的研究成果[23],将每10股送转股合计达10股以上的样本定义为高送转样本。将高送转样本与正常送转样本分别分组回归,以检验在不同的市场行情下,投资者对正常送转与高送转的偏好差异。

表6报告了正常送转组和高送转组的回归结果。从回归的结果看,正常送转组中,在上涨和平稳行情中,DIV的系数均在10%的水平下显著为正,说明相对于不发放股票股利的上市公司,投资者都更偏好正常送转的上市公司;在下跌行情中,DIV的系数在1%的水平下显著为负,说明相对于正常送转的上市公司,投资者更偏好不发放股票股利的上市公司。高送转组中,在上涨行情中,DIV的系数在1%的水平下显著为正;在下跌和平稳行情中,DIV的系数分别在1%和5%的水平下显著为负。说明只有在上涨行情中,投资者更偏好高送转的上市公司,在下跌和平稳行情中,投资者都更偏好不发放股票股利的上市公司。与表4中已验证的研究假设H1中的股票股利偏好相比,上涨和下跌行情中投资者的偏好没有变化,但平稳行情中发生了变化。表4的平稳行情中的DIV没有通过显著性检验,但表6的平稳行情中的回归结果表明,在平稳行情中,正常送转能够获得投资者的青睐,但投资者并不偏好高送转,平稳行情中的高送转行为会降低公司的收益率。综上,研究假设H3得证。

(三)进一步研究

上述实证研究了在不同的市场行情中,投资者对于现金股利或股票股利的偏好,以及超能力派现、高送转行为对这种偏好的影响。那么,在不同的市场行情下,投资者对于单纯发现金股利、单纯发股票股利,或者发混合股利以及零股利的偏好顺序是怎样的呢?为此,引入多类别虚拟变量回归模型,模型如式(2)所示。首先以零股利为基准组,定义只发现金股利、只发股票股利以及发混合股利三个虚拟变量。在模型(2)中,Cash表示只发现金股利,Stock表示只发股票股利,All表示发混合股利,其他变量定义与模型(1)相同,然后进行回归分析。回归结果见表7。

表7列(1)显示,在上涨行情中,只发现金股利(Cash)的系数在1%的水平下显著为负,只发股票股利(Stock)的系数在1%的水平下显著为正,发混合股利(ALL)的系数没有通过显著性检验,由此可以推出,在上涨行情中,投资者对于股利的偏好顺序为:只发股票股利>零股利=发混合股利>只发现金股利;表7列(2)显示,在下跌行情中,只发现金股利(Cash)的系数没有通过显著性检验,只发股票股利(Stock)的系数也没有通过显著性检验,发混合股利(ALL)的系数在1%的水平下显著为负,由此可以推出,在下跌行情中,投资者对于股利的偏好顺序为:零股利=只发现金股利=只发股票股利>发混合股利;表7列(3)列显示,在平稳行情中,只发现金股利(Cash)的系数在1%的水平下显著为正,只发股票股利(Stock)的系数也在1%的水平下显著为正,发混合股利(ALL)的系数没有通过显著性检验,由此可以推出,在平稳行情中,投资者对于股利的偏好顺序为:只发股票股利>零股利=发混合股利,只发现金股利>零股利=发混合股利。但只发现金股利与只发股票股利之间的偏好关系无法判断,从系数上看只发股票股利的系数大于只发现金股利的系数,但二者之间的显著性还不能确定。因此,需要换一个基准组再进行回归,本文用只发股票股利作为基准组,其他三种情况定义三个虚拟变量,使用模型(3)回归分析。模型(3)中,Non表示零股利,其他变量定义与模型(2)相同。回归结果见表8。

表8列(3)显示,在平稳行情中,只发现金股利(Cash)的系数在5%的水平下显著为负。由此可以推断出,在平稳行情中,只发股票股利>只发现金股利。因此,在平稳行情中,投资者对于股利的偏好顺序为:只发股票股利>只发现金股利>零股利=发混合股利。

综上,在不同的市场行情中,投资者对于不同股利的偏好顺序为:在上涨行情中,只发股票股利>零股利=发混合股利>只发现金股利;在下跌行情中,零股利=只发现金股利=只发股票股利>发混合股利;在平稳行情中,只发股票股利>只发现金股利>零股利=发混合股利。

(四)稳健性检验

为确保研究结论的稳健性,主要进行了如下稳健性检验①:(1)重新定义无风险利率。采用一年期国债收益率替换三月国债收益率,对研究假设重新回归分析。实证结论保持不变。(2)为消除现金股利本身的影响,将实际发放现金股利的月份删除,仅保留不分红月和没有发放现金股利的分红月,重新回归。实证结果表明有关现金股利的所有研究結论仍然成立。(3)更换估计方法。采用Fama-MacBeth回归对研究假设重新回归。除部分变量的显著性有所变化外,实证结果保持基本不变。综上,研究结论较为稳健。

五、结论与启示

从市场行情的角度入手,深入考察了在上涨、下跌和平稳的市场行情中,投资者对于股利的偏好差别。研究发现:(1)对于现金股利而言,在上涨和下跌行情中,投资者更偏好不发放现金股利的公司;在平稳行情中,投资者更偏好发放现金股利的公司。(2)对于股票股利而言,在上涨行情中,投资者更偏好发放股票股利的公司;在下跌行情中,投资者更偏好不发放股票股利的公司;在平稳行情中,投资者对于是否发放股票股利没有显著的偏好差异。(3)在上涨和下跌行情中,超能力派现和高送转不会改变投资者的偏好;在平稳行情中,只有正常派现和正常送转才能赢得投资者的青睐,超能力派现无益于上市公司,高送转还会损害公司价值。(4)将现金股利、股票股利、混合股利以及零股利综合比较,得到了不同的市场行情中投资者对不同股利的偏好次序。

研究结论具有重要的理论意义和应用价值。首先,目前关于市场行情对于投资者股利偏好的影响的研究还不够全面和深入,本文扩展了现有文献的研究视角,丰富了市场行情与股利政策方面的文献;其次,本文的结论有助于上市公司深刻理解市场行情、股利政策和企业价值之间的关系,更好地维护投资者的利益,实现公司价值最大化;最后,对监管部门来说,要注意到投资者对股利的偏好是受市场行情影响的,监管部门应该避免在市场波动较大时推动上市公司分配现金股利,市场行情低迷时促使上市公司分配股票股利。

参考文献:

[1] Lintner J. Distribution of Incomes of corporations among dividends, retained earnings, and taxes[J]. American Economic Review,1956,46(2):97-113.

[2] Miller M H, Modigliani F. Dividend policy, growth, and the valuation of shares[J]. Journal of Business,1961,34(4):411-433.

[3] Black F. The dividend puzzle[J]. Journal of Portfolio Management,1976,2(2):5-8.

[4] Fuller K P, Goldstein M A. Do dividends matter more in declining markets?[J]. Journal of Corporate Finance,2011,17(3):457-473.

[5] Deangelo H, Deangelo L. The irrelevance of the MM dividend irrelevance theorem[J]. Journal of Financial Economics,2006,79(2):293-315.

[6] Jagannathan R, Wang Y. Lazy investors, discretionary consumption, and the cross-section of stock returns[J]. Journal of Finance,2007,62(4):1623-1661.

[7] Easterbrook F H. Two agency-cost explanations of dividends[J]. American Economic Review, 1984,74(4):650-659.

[8] Jensen M C. Agency costs of free cash flow, corporate finance, and takeovers[J]. American Economic Review,1999,76(2):323-329.

[9] Bhattacharya S. Imperfect information, dividend policy, and "the bird in the hand" fallacy[J]. Bell Journal of Economics,1979,10(1):259-270.

[10]John K, Williams J. Dividends, dilution, and taxes: a signalling equilibrium [J]. The Journal of Finance,1985,40(4):1053-1070.

[11]Miller M H, Rock K. Dividend policy under asymmetric information[J]. Journal of Finance, 1985,40(4):1031-1051.

[12]Kahneman D, Tversky A. Prospect theory: an analysis of decision under risk[J]. Econometrica, 1979,47(2):263-291.

[13]Goldstein M A, Goyal A, Lucey B M, et al. The global preference for dividends in declining markets[J]. Financial Review,2015,50(4):575-609.

[14]張水泉, 韩德宗. 上海股票市场股利与配股效应的实证研究[J]. 预测, 1997(3):29-34.

[15]王珊珊, 邓路, 王化成. 股市周期、公司特征与现金股利公告的信号传递效应[J]. 当代财经, 2010(5):117-124.

[16]伍利娜, 高强, 彭燕. 中国上市公司“异常高派现”影响因素研究[J]. 经济科学, 2003(1):31-42.

[17]袁天荣, 苏红亮. 上市公司超能力派现的实证研究[J]. 会计研究, 2004(10):63-70.

[18]王怀明, 史晓明. 公司治理结构与超能力派现的实证研究[J]. 审计与经济研究, 2006(5):82-85.

[19]陈信元, 陈冬华, 时旭. 公司治理与现金股利:基于佛山照明的案例研究[J]. 管理世界, 2003(8):118-126.

[20]刘孟晖, 高友才. 现金股利的异常派现、代理成本与公司价值——来自中国上市公司的经验证据[J]. 南开管理评论, 2015(1):152-160.

[21]陈珠明, 史余森. 高送转股票财富效应的实证研究[J]. 系统工程, 2010(10):8-14.

[22]李心丹, 俞红海, 陆蓉, 等. 中国股票市场“高送转”现象研究[J]. 管理世界, 2014(11):133-145.

[23]谢德仁, 崔宸瑜, 廖珂. 上市公司“高送转”与内部人股票减持:“谋定后动”还是“顺水推舟”?[J]. 金融研究, 2016(11):158-173.

[24]钱智通, 孔刘柳. 我国A股上市公司高送转行为的市场表现及其具体成因研究[J]. 南方经济, 2016(12):26-42.

(责任编辑:王铁军)