深化增值税改革的市场反应及影响因素

2019-11-22曹越周佳

曹越 周佳

摘 要:运用事件研究法和多元回归法考察 “深化增值税改革”(2018年3月28日国务院常务会议)的市场反应及其影响因素。结果表明:尽管中美“贸易战”对股市产生了较大的负面影响,但投资者仍将“深化增值税改革”视为利好消息,且试点行业的市场反应都显著为正。从市场反应影响因素来看,研发支出越多、融资约束越强的公司市场反应更好。此外,进一步细分公司特征发现,高税收敏感度和高产品市场竞争程度的公司市场反应更加积极,存在超额雇佣且研发支出较高以及不存在超额雇佣但融资约束较高的公司市场反应也更加积极。

关键词:深化增值税改革;市場反应;研发支出;融资约束

中图分类号:F812.42 文献标识码:A 文章编号:1003-7217(2019)05-0075-10

一、引 言

在“营改增”的基础上,为了支持制造业、小微企业等实体经济发展,持续为市场主体减负,李克强总理2018年3月28日主持召开了国务院常务会议,作出了“深化增值税改革”的重大战略部署。会议决定从2018年5月1日起:一是将制造业等行业增值税税率从17%降至16%,将交通运输、建筑、基础电信服务等行业及农产品等货物的增值税税率从11%降至10%;二是统一增值税小规模纳税人标准,将工业企业和商业企业小规模纳税人的年销售额标准分别由50万元和80万元上调至500万元,并在一定期限内允许已登记为一般纳税人的公司转登记为小规模纳税人,让更多公司享受按较低征收率计税的优惠;三是对装备制造等先进制造业、研发等现代服务业符合条件的公司和电网公司在一定时期内未抵扣完的进项税额予以一次性退还。那么,“深化增值税改革”的市场反应如何?产生市场反应的影响因素有哪些?这是理论界和实务界亟待研究和关注的重要课题,也是本文选题的重要依据。

现有针对增值税改革的文献主要从宏观、中观和微观三个层次展开:一是宏观层面,侧重研究增值税改革的政策效应以及对增值税税收中性设计的影响。研究发现,中国的增值税转型(由生产型转为消费型)对GDP的刺激较小但却可能引起较高的新增失业率 [1],其减税效应可以在短期内提高总需求、长期内改善供给效率 [2-3]。增值税有效税率的多档设计将导致效率损失 [4],但增值税税率的降低可以有效促进GDP增长、减小通货膨胀压力和提高人民生活水平 [5]。整体而言,我国的税制改革提高了资本市场的资源配置效率 [6]。二是中观层面,现有研究涉及增值税转型后对装备、石化、农产品加工、采掘和电力行业投资水平的影响 [7],上海现代服务业增值税改革影响的测算及效应评估 [8]以及增值税“扩围”推广到全国后工业和服务业平均税负的变动 [9]。三是微观层面,主要侧重研究增值税转型和“营改增”对公司的影响。有研究发现,东北地区的增值税转型试点显著提高了公司劳动力雇佣水平 [10];推广到全国后,增值税转型可以鼓励公司创新、加快技术改造、促进固定资产投资以及提高资本劳动比和生产率 [11,12],同时减少了负债占比、降低了融资成本和缓解了经营风险 [13]。“营改增”方面主要侧重关注“营改增”对公司流转税税负、所得税税负、股价波动、公司投资、劳动雇佣、研发行为和财务业绩的影响[14-18]。

上述文献为本文的研究奠定了重要基础,但有关“增值税改革”的经验文献有待进一步推进:一是拓宽研究范围。现有关于增值税改革的文献大多是研究税制变革带来的影响,例如增值税转型(从生产型增值税转向消费型增值税)和逐步扩大“营改增”试点范围的政策效应,侧重检验增加增值税进项税额抵扣范围的政策效应。鲜有学者关注增值税全面推行后税制优化(降低增值税税率、规范小规模纳税人标准等)的政策效应。二是关注“深化增值税改革”的微观政策效应。现有文献侧重关注增值税改革对公司生产经营活动、投融资决策以及税负变化的影响,并未涉及“深化增值税改革”的市场反应及其影响因素。

为此,本文以“深化增值税改革”(2018年3月28日国务院常务会议决定)为背景,利用事件研究法考察“深化增值税改革”政策给A股市场及试点行业带来的市场反应,即检验投资者是否看好“深化增值税改革”这一政策,资本市场是否认可“深化增值税改革”可以提升公司价值;从研发支出和融资约束两个方面进一步细化分析“深化增值税改革”引起市场反应变化的差异性,并从税收敏感度、超额雇佣和产品市场竞争程度三个维度来探寻“深化增值税改革”市场反应的影响因素,即发掘拥有哪些特质的公司,“深化增值税改革”的市场反应更强烈。以期丰富国内外增值税改革市场反应的相关研究,为评价“深化增值税改革”的政策效应提供借鉴。

二、理论分析与研究假设

税收政策对公司价值的影响程度体现了政策自身的效果 [19]。针对“深化增值税改革”的新政策,公司能否根据自身特质采取变更合同签订方式、在地域或产业上合理布局生产资源和变革业务流程等战略决策来实现价值最大化目标,在很大程度上决定了公司的长远发展。

经济合作与发展组织(2018)总结这次“深化增值税改革”的特点有:一是改革优化了增值税结构和税率,统一了小规模纳税人标准以及扩大了留抵退税范围,从而提高了增值税税制的运行效率,体现了税收公平与中性原则;二是预期市场主体减税效果良好,这将提振公司发展信心,从而撬动中国经济的内在发展动能,推动中国产业转型升级,为中国经济的持续发展奠定基础;三是终端消费者共享改革红利,增值税税率下调会降低产品售价,增加消费,进而刺激市场需求,扩大公司规模和市场份额,实现供需两端双赢;四是促进小微企业发展,优化营商环境,助力经济高质量发展。可见,“深化增值税改革”可以进一步减轻公司税收负担,推动新动能成长和产业升级,拉动国内市场消费需求,促进经济长远健康发展。可以预期,理性的投资者们可以接收到这一讯息,并及时做出积极反应。但是,税率结构的复杂性、人工成本的不断增加和无法抵扣(如服务业蓬勃发展引发的劳动力投入增加却没有对应的进项税额可抵扣)也可能会影响投资者对“深化增值税改革”的评价;同时,增值税多档税率削弱了税收中性,税率差异不仅会导致效率损失 [4],也会增加公司纳税筹划难度和组织流程调整成本。因此,投资者们也可能对“深化增值税改革”持观望态度。 “深化增值税改革”至少可以向市场参与者传递出如下信号:(1)通过最直接的降低税率的减税措施,“深化增值税改革”能够减轻公司税收负担,增强公司活力。根据测算,此次税率下调1%,预计全年可为市场主体减税4000亿元。(2)“深化增值税改革”将直接减少增值税及其附加、增加利润总额,节省的现金流和增加的利润可以用来扩大再生产,从而增加公司价值。这种切实获得的利益有助于改善公司业绩。

因此,投资者作为理性经济人会视“深化增值税改革”为利好消息,资本市场将出现显著为正的市场反应。据此,提出研究假设1:

H1 在“深化增值税改革”政策颁布期间,资本市场会出现显著正向的市场反应,且试点行业市场反应均表现积极。

影响“深化增值税改革”市场反应的因素可能有以下两个方面:

1.深化增值税改革与研发支出。税收政策尤其是税率变化会直接影响公司的研发支出 [19,20]。因此,“深化增值税改革”通过降低税率鼓励公司创新研发,能让实体经济公司有更充裕的流动资金投入到研发项目中。但是,公司研发支出的多少决定了改革红利的大小,这可能决定了市场反应存在差异。具体原因如下:一是研发支出的多少会影响公司非债务税盾的大小,从而影响公司价值。《公司研究开发费用税前扣除管理办法(试行)》(国税发[2008]116号)规定:“研发费用计入当期损益未形成无形资产的,允许再按其当年研发费用实际发生额的50%直接抵扣当年的应纳税所得额;研发费用形成无形资产的,按照该无形资产成本的150%在税前摊销”。因此,研发支出较多的公司,税盾效应较大,所得税抵扣额更高,从而公司价值增加更多。二是研发支出多少不同的公司,对于改革红利的用途也不同。“深化增值税改革”直接降低公司税负,为公司留下更多的自用资金用于研发支出。对于研发支出较多的公司而言,公司可以将节省的现金开支用于研发,增加研发成功的可能性,从而获取投资者和市场的更加积极的评价。对于研发支出较少的公司而言,“深化增值税改革”节省的现金流可能用于管理层私利,可能用于增加研发投入,也可能用來应付短期盈余报告压力 [21],从而难以获得投资者和市场的确定性评价。Han 和 Manry(2004)[22]利用韩国数据实证发现,研发投入水平对股价有显著的正向影响。据此,提出研究假设2:

H2 在“深化增值税改革”政策颁布期间,公司研发支出多少将导致市场反应出现差异,即研发支出越多的公司其市场反应更加积极。

2.深化增值税改革与融资约束。融资约束的强弱也会影响到公司资本结构以及利益相关者的决策行为,进而作用于公司的经营业绩和公司价值。罗宏和陈丽霖(2012) 研究发现,存在融资约束问题的公司在增值税转型后,内部积累增加,外部融资成本减少,在一定程度上缓解了公司融资约束[23]。因此,可以合理推断,“深化增值税改革”能够缓解公司融资约束问题,并产生积极的市场反应。具体理由如下:第一,“深化增值税改革”降低税率,直接增加了公司当期的可自由支配收入,缓解了公司融资约束,弥补了资金缺口,有利于公司扩大生产,增加公司价值;第二,根据信号传递理论,“深化增值税改革”无论从公司内部积累增加还是在宏观政策层面,都向外部投资者传递了正面信号,让外界认为公司的生产经营活动受到政府的认可或支持,从而看好公司未来长期发展。“深化增值税改革”对融资约束程度不同的公司也会产生不同程度的影响:(1)“深化增值税改革”对融资约束较强公司的缓解作用比融资约束程度较弱的公司更加明显,融资约束较强公司也往往具有相对较高的资源优化配置能力,公司财务灵活性会更高。因此,公司很可能将这笔改革红利用于生产性投资方面,从而通过提升业绩水平来获得投资者和市场更高的评价 [24]。(2)当公司面临的融资约束较弱时,公司即使没有现金储备也可以利用外源融资进行投资,“深化增值税改革”节省的现金流更可能用于管理层的在职消费等分配性努力方面。因此,投资者和市场可能难以判断“深化增值税改革”对公司价值的影响 [25]。据此,提出研究假设3:

H3 在“深化增值税改革”政策颁布期间,公司融资约束强弱将导致市场反应出现差异,即融资约束越强的公司其市场反应更加积极。

三、研究设计

(一)研究方法

本文采用事件研究法和多元回归法,首先以2018年3月28日国务院常务会议确定“深化增值税改革”措施为事件日,用窗口[-t, t]内的累计超额收益率反映“深化增值税改革”的市场反应。然后,从研发支出和融资约束两个方面建立多元回归模型分析累计超额收益率的影响因素。

1.事件研究法。事件研究法用于检验股价是否会因为市场上某一事件的发生而波动并产生异常报酬率,进而评价股价的波动与该事件是否相关。本文通过事件研究法来考察“深化增值税改革”颁布期间的短期市场反应。具体步骤如下:(1)时间窗口的选择。国内外文献中对于事件日的选择并没有统一的标准。Kothari和 Warner(2007)[26]把事件窗口的研究分为检验市场有效性或公司业绩的长事件窗口研究和检验某一事件公告反应的短事件窗口的研究。对于短事件窗口研究,事件窗口长度的设定从[-10,+10]前后共21天至[-1,+1]前后共3天不等。综上,本文以2018年3月28日为事件日,选取[-130, -6]为估计期,[-5,+5]为事件期。(2)估计正常报酬率。估计正常收益率有均值模型、市场模型(又称风险调整模型)与Fama-French三因子模型。其中,均值模型常用于股价与市场行情相关度较低的情况,但在中国这样一个新兴市场国家,股价波动跟随大盘同涨同跌的现象远高于发达市场国家[27],市场因素对于股票价值影响较大,于是扣除市场因素的均值模型不适用。经验研究表明,在多数情况下,相对于市场模型而言,采用多因子模型并不能显著降低超额收益率的方差。因为除了市场组合收益外,新加入的因子对证券收益的解释能力往往非常有限。因此,采用市场模型。对于市场收益率,采用沪深300指数。(3)计算日平均超额收益率。(4)计算事件期内的累计超额收益率。

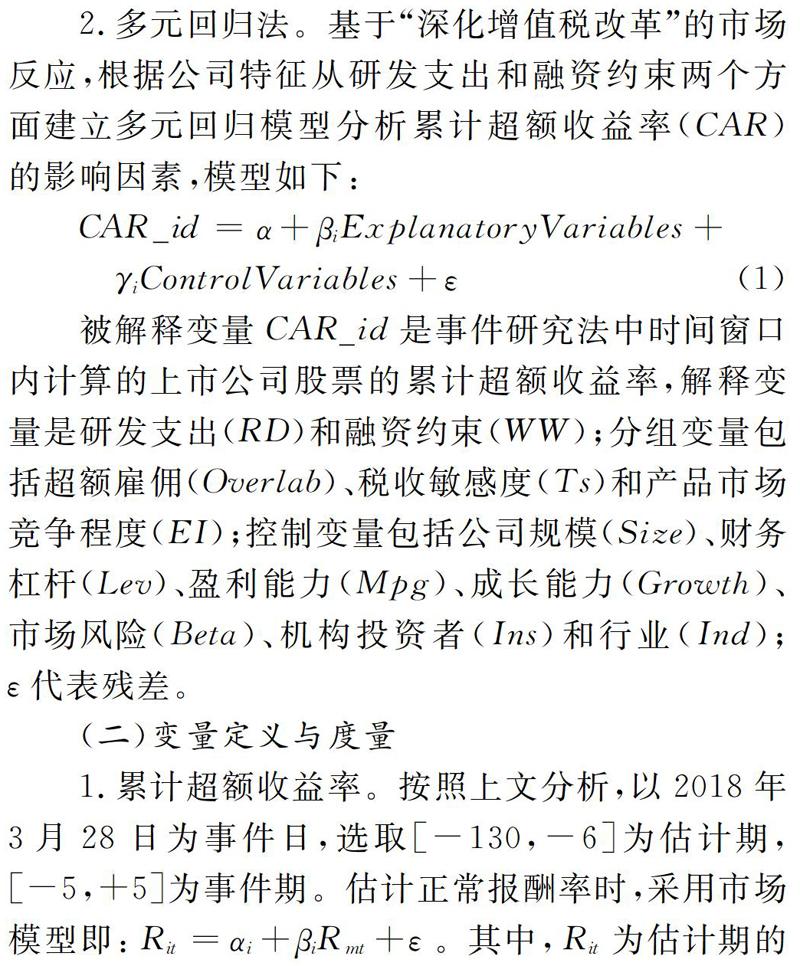

2.多元回归法。基于“深化增值税改革”的市场反应,根据公司特征从研发支出和融资约束两个方面建立多元回归模型分析累计超额收益率(CAR)的影响因素,模型如下:

被解释变量CAR_id是事件研究法中时间窗口内计算的上市公司股票的累计超额收益率,解释变量是研发支出(RD)和融资约束(WW);分组变量包括超额雇佣(Overlab)、税收敏感度(Ts)和产品市场竞争程度(EI);控制变量包括公司规模(Size)、财务杠杆(Lev)、盈利能力(Mpg)、成长能力(Growth)、市场风险(Beta)、机构投资者(Ins)和行业(Ind);ε代表残差。

(二)变量定义与度量

1.累计超额收益率。按照上文分析,以2018年3月28日为事件日,选取[-130,-6]为估计期,[-5,+5]为事件期。估计正常报酬率时,采用市场模型即:Rit=αi+βiRmt+ε。其中,Rit为估计期的个股回报率,Rmt为市场回报率,此处为沪深300指数,通过回归得到每支股票αi和βi,将事件期的市场回报率代入即可求得股票的期望报酬率。然后,计算异常报酬率ARit:ARit=Rit-it。同时,计算市场整体的日平均异常报酬率AAR:AARt=1N∑Ni=1ARit。进一步计算样本在事件期[-5,+5]之间的累计超额收益率:CAR_idt=∑t0t=-t0ARit。最后,计算市场整体的累计超额收益率CAR:CAR=∑t0t=-t0AARt。

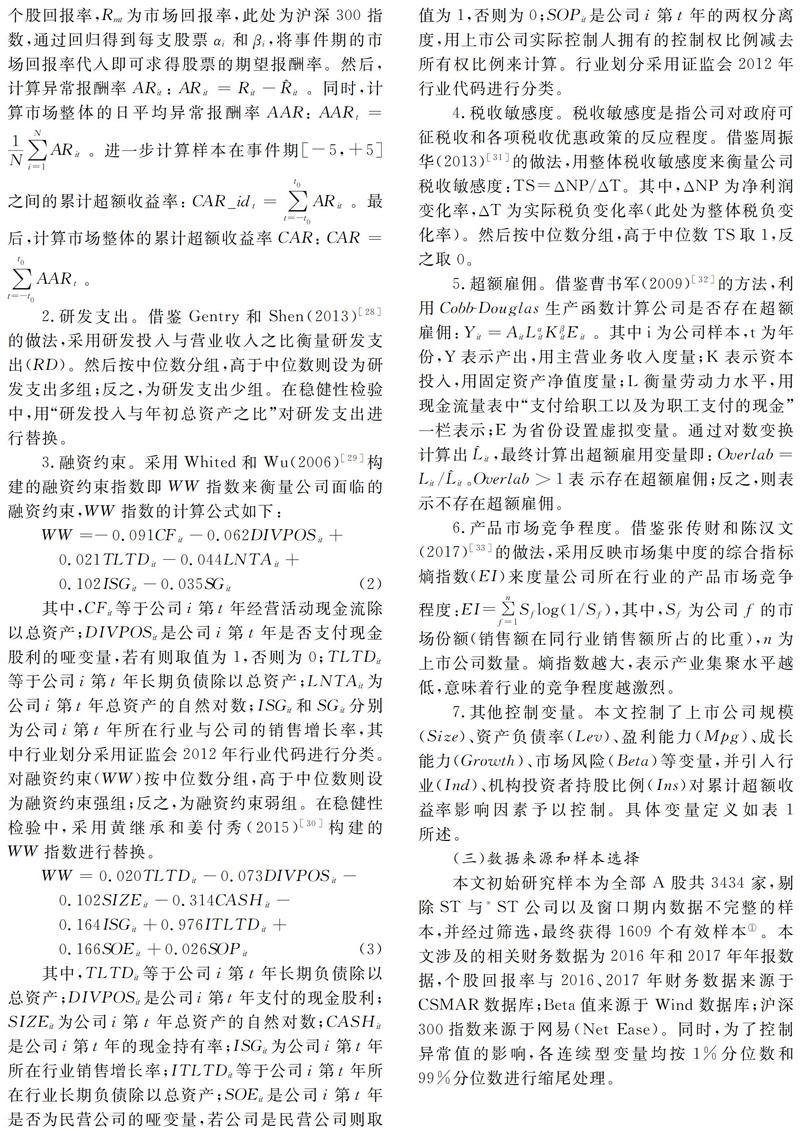

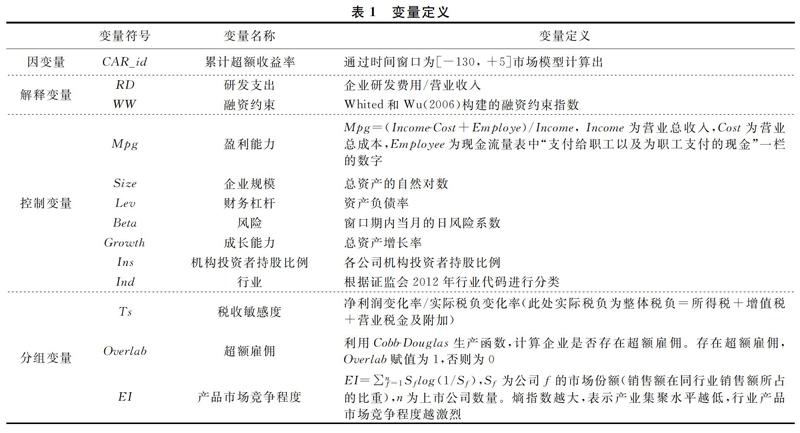

2.研发支出。借鉴Gentry和Shen(2013)[28]的做法,采用研发投入与营业收入之比衡量研发支出(RD)。然后按中位数分组,高于中位数则设为研发支出多组;反之,为研发支出少组。在稳健性检验中,用“研发投入与年初总资产之比”对研发支出进行替换。

3.融资约束。采用Whited和Wu(2006)[29]构建的融资约束指数即WW指数来衡量公司面临的融资约束,WW指数的计算公式如下:

其中,CFit等于公司i第t年经营活动现金流除以总资产;DIVPOSit是公司i第t年是否支付现金股利的哑变量,若有则取值为1,否则为0;TLTDit等于公司i第t年长期负债除以总资产;LNTAit为公司i第t年总资产的自然对数;ISGit和SGit分别为公司i第t年所在行业与公司的销售增长率,其中行业划分采用证监会2012年行业代码进行分类。对融资约束(WW)按中位数分组,高于中位数则设为融资约束强组;反之,为融资约束弱组。在稳健性检验中,采用黄继承和姜付秀(2015)[30]构建的WW指数进行替换。

其中,TLTDit等于公司i第t年长期负债除以总资产;DIVPOSit是公司i第t年支付的现金股利;SIZEit为公司i第t年总资产的自然对数;CASHit是公司i第t年的现金持有率;ISGit为公司i第t年所在行业销售增长率;ITLTDit等于公司i第t年所在行业长期负债除以总资产;SOEit是公司i第t年是否为民营公司的哑变量,若公司是民营公司则取值为1,否则为0;SOPit是公司i第t年的两权分离度,用上市公司实际控制人拥有的控制权比例减去所有权比例来计算。行业划分采用证监会2012年行业代码进行分类。

4.税收敏感度。税收敏感度是指公司对政府可征税收和各项税收优惠政策的反应程度。借鉴周振华(2013)[31]的做法,用整体税收敏感度来衡量公司税收敏感度:TS=ΔNP/ΔT。其中,ΔNP为净利润变化率,ΔT为实际税负变化率(此处为整体税负变化率)。然后按中位数分组,高于中位数TS取1,反之取0。

5.超额雇佣。借鉴曹书军(2009)[32]的方法,利用Cobb-Douglas生产函数计算公司是否存在超额雇佣:Yit=AitLαitKβitEit。其中i为公司样本,t为年份,Y表示产出,用主营业务收入度量;K表示资本投入,用固定资产净值度量;L衡量劳动力水平,用现金流量表中“支付给职工以及为职工支付的现金”一栏表示;E为省份设置虚拟变量。通过对数变换计算出it,最终计算出超额雇用变量即:Overlab=Lit/it。Overlab>1表示存在超额雇佣;反之,则表示不存在超额雇佣。

6.产品市场竞争程度。借鉴张传财和陈汉文(2017)[33]的做法,采用反映市场集中度的综合指标熵指数(EI)来度量公司所在行业的产品市场竞争程度:EI=∑nf=1Sflog(1/Sf),其中,Sf为公司f的市场份额(销售额在同行业销售额所占的比重),n为上市公司数量。熵指数越大,表示产业集聚水平越低,意味着行业的竞争程度越激烈。

7.其他控制变量。本文控制了上市公司规模(Size)、资产负债率(Lev)、盈利能力(Mpg)、成长能力(Growth)、市场风险(Beta)等变量,并引入行业(Ind)、机构投资者持股比例(Ins)对累计超额收益率影响因素予以控制。具体变量定义如表1所述。

(三)数据来源和样本选择

本文初始研究样本为全部A股共3434家,剔除ST与*ST公司以及窗口期内数据不完整的样本,并经过筛选,最终获得1609个有效样本①。本文涉及的相关财务数据为2016年和2017年年报数据,个股回报率与2016、2017年财务数据来源于CSMAR数据库;Beta值来源于Wind数据库;沪深300指数来源于网易(Net Ease)。同时,为了控制异常值的影响,各连续型变量均按1%分位数和99%分位数进行缩尾处理。

四、实证结果与分析

(一)变量描述性统计及相关系数分析

未报告的连续变量的描述性统计结果显示,累计超额收益率(CAR_id)的均值为0.0516,中位数为0.0429,据此可初步判断:在“深化增值税改革”发布期间,事件窗口内上市公司总体的累计超额收益率为正。研发支出(RD)最小值为0.03,最大值为25.44,标准差为4.493,说明各公司之间研发支出差异较大。从标准差看,样本公司之間的企业规模(Size)和机构投资者持股比例(Ins)有较大差异。

未报告的相关系数分析显示:各公司累计超额收益率(CAR_id)与研发支出(RD)和融资约束(WW)及除成长能力(Growth)之外的控制变量的相关系数均在1%的置信水平显著。这在一定程度上说明本文选取的变量具有较好的代表性。此外,上市公司规模(Size)、资产负债率(Lev)、融资约束(WW)三者存在较强的共线性问题,本文采用中心化处理予以控制。

(二)深化增值税改革政策的市场反应

1.全样本及行业分样本分析。表2、图1和图2是“深化增值税改革”发布期间市场反应的整体走势,以及按行业分类子样本在“深化增值税改革”颁布期间[-5,+5]的累计超额收益率走势。结合表2和图1来看,“深化增值税改革”政策颁布前,累计超额收益率在小幅上升后急剧下降到最低点(DATE=-3日的AAR显著为负,为-3.55%),随后再迅速回升并持续走高。DATE=-3日为2018年3月23日,当天凌晨,美国总统特朗普正式签署了制裁所谓针对中国“经济侵略行为”的总统备忘录,说明“贸易战”造成了股市波动,大多数投资者视其为利空消息。随后DATE=-2和DATE=-3的累计超额收益率开始呈现出直线式的迅速上升趋势,并回升至“贸易战”前的水平,说明投资者对于贸易战的过度反应得到了调整,且“深化增值税改革”政策颁布的消息可能已经泄露,部分投资者提前获悉。事件日后连续三个交易日的平均异常报酬率显著为正,说明投资者看好“深化增值税改革”,但是在随后的两个交易日AAR显著为负,说明投资者对先前过高的预期做了一定程度的反向修正。通过图1呈波折上升趋势的累计超额收益率曲线可以看出,即使“贸易战”对股市产生了很大的负面影响,投资者仍将颁布“深化增值税改革”措施视为对全行业股价的利好消息。颁布日的平均异常报酬率为0.89%(P<0.01),仅为前一个交易日的38.86%,且颁布日后DATE=1的平均异常报酬率也仅为0.25%(P<0.01),在DATE=2才有较大幅度的上升。原因可能是存在信息提前泄露的情况, “深化增值税改革”的信息在[-3, 0]区间可能已被部分消化,之后投资者对“深化增值税改革”事件的反应趋于逐步下降。颁布日的的累计超额收益率为2.66%,之后上升到5.39%最高点之后又回落至4.86%,说明“深化增值税改革”这一消息逐步被市场消化并高度看好。上述结果支持了H1,即在“深化增值税改革”政策颁布期间资本市场出现了显著正向的市场反应。

图2报告了“深化增值税改革”中最具代表性行业在政策颁布期间的累计超额收益率(CAR)走势。其中,制造业增值税税率从17%降到16%,建筑业、农产品的增值税税率从11%降到10%,现代服务业在一定时期内未抵扣完的进项税额予以一次性退还。可以直观发现,除农产品行业一直呈平缓上升趋势外,其余试点行业的累计超额收益率曲线与图1的全样本曲线相似。未报告的“分行业窗口期AAR与CAR变动趋势”结果显示:现代服务业的市场反应最积极,累计超额收益率从2.35%上升至政策颁布日的5.53%,并持续走高至DATE=4日达到最大值8.07%。制造业和建筑业的市场反应几乎相同,均从1%左右持续上升至5.2%左右。可见,“深化增值税改革”在试点行业中均存在积极的市场反应(T值均在5%的置信水平显著为正),且制造业、建筑业和现代服务业都受到贸易战的影响,在事件日前第三个交易日,AAR都显著为负。制造业受影响最大,当日累计超额收益率为-3.09%,其次是现代服务业为-2.79%,最后是建筑业-2.44%。可能的原因是,随着中国制造业的升级,电子消费产品、机械工程产品等重资产型产品对美出口也大幅增加。在此背景下,贸易战必然会对中国制造业带来重大的影响。而服务业、建筑业的国内需求依然强劲,

对贸易战的市场反应相对较弱。然而农产品行业在贸易战的影响下,平均异常报酬率不降反升,可能的原因是我国对美国进口的部分农产品、猪肉及制品加收25%的关税,这对国内农产品上市公司来说反而是一大利好消息。在深化增值税改革政策颁布日同样地,随着时间的推移,“深化增值税改革”措施颁布的消息逐渐被代表行业消化,在事件日后第四天起,累计超额收益率出现小幅度回落。上述结果进一步支持了H1,即在“深化增值税改革”政策颁布期间试点行业市场反应均表现积极。

2.研发支出分样本。从图3可以看出,在“贸易战”的影响下,研发支出多、少两组的累计超额收益率(CAR)不分上下,在“深化增值税改革”政策颁布后,两组的累积超额收益率随时间显著上升,但研发支出多组的上升幅度明显大于研发支出少组。具体而言,在窗口期[-5, +5]内的累计超额收益率:研发支出多组为5.23%,而研发支出少组为4.14%。结合表3可知,整体而言,具有研发支出的公司,其窗口期内的市场反应都显著为正,但研发支出多组公司的市场反应比研发支出少组公司的市场反应更加积极。这一结果也直接验证了H2,即在“深化增值税改革”政策颁布期间,公司研发支出的多少将导致市场反应出现差异,即研发支出越多的公司,其市场反应更加积极。

3.融资约束分样本。图4刻画了融资约束强组和融资约束弱组的累计超额收益率(CAR)的波动趋势。结果显示,具有融资约束的公司,无论约束强弱都受到了“贸易战”的影响,在DATE=3时,累计超额收益率达到最低点,随后在“深化增值税改革”政策颁布期间,累计超额收益率持续上升,但融资约束强组的上升幅度明显大于融资约束弱组。表4的结果进一步显示,融资约束强组公司的市场反应积极性显著高于融资约束弱组。即就事件期的累计超额收益率而言,融资约束强组(弱组)公司从DATE=-5的0.1%(-0.30%)增长至DATE=5的6.52%(3.04%)。这一结果也直接验证了H3,说明在“深化增值税改革”政策颁布期间,公司融资约束强弱将导致市场反应出现差异,即融资约束越强的公司,其市场反映更加积极。

(三)深化增值税改革市場反应的影响因素

1.研究假设的实证检验。表5第(1)列报告了“深化增值税改革”市场反应影响因素的全样本回归结果。结果显示,公司研发支出与累计超额收益率在1%的置信水平显著正相关,且公司融资约束与累计超额收益率在5%的置信水平显著正相关。这与前文相关系数的统计结果一致,表明在进一步控制其他变量的情况下,公司研发支出越多,其累计超额收益率越高;公司融资约束越强,市场反应越积极。上述结果支持了H2、H3,说明研发支出和融资约束是引起“深化增值税改革”市场反应发生变化的重要因素。

2.进一步分析。为了获得更深入的经验证据,本文进一步从税收敏感度、超额雇佣和产品市场竞争程度三个维度对累计超额收益率进行多元回归分析。

(1)税收敏感度。税制改革会影响公司绩效,但其影响程度受制于税收敏感度的高低。税收敏感度是衡量公司在受到税收政策冲击下,迅速制定或调整自身发展战略的能力。税收敏感度不同的公司面对“深化增值税改革”的反应程度不同:税收敏感度高的公司较容易受税收政策影响,能够及时针对税收政策改革做出反应,更快更好地制定出适合公司自身的新发展战略,充分消化吸收减税红利,提升公司价值,从而赢得投资者和市场的青睐;对于税收敏感度低的公司而言,无法在第一时间根据“深化增值税改革”的政策涵义来调整公司战略决策、经营活动与业务流程,进而难以获取该政策带来的红利,也就很难获得投资者和市场的肯定性评价。据此,税收敏感度高的公司可能具有更高的累计超额收益率。分组回归结果如表5第(2)(3)列所示。结果显示:在税收敏感度高组(Ts=1),公司研发支出和融资约束与累计超额收益率正相关,分别在1%和5%置信水平显著;在税收敏感度低组(Ts=0),公司研发支出和融资约束与累计超额收益率正相关但不显著。说明在“深化增值税改革”政策颁布期间,与税收敏感度低的公司相比,税收敏感度高的公司具有更高的累计超额收益率。

(2)超额雇佣。“深化增值税改革”不仅可以减轻公司税收负担,增强公司活力,还承载着促进就业、稳定经济发展的重担。那么,“深化增值税改革”对存在或不存在人力资源冗余的公司会产生什么影响呢?“深化增值税改革”带来的改革红利可以帮助存在冗员的公司提升现有资源的利用水平、增强短期市场扩张和增加公司价值 [34]。但是,存在冗员的公司其人工成本更高,而人工成本暂未纳入增值税抵扣范围,没有增值税税盾效应,这反而可能会增加公司增值税负担,降低公司价值。另一方面,不存在人力资源冗余的公司可以容纳更多的剩余劳动力,从而有助于实现“深化增值税改革”促进就业的政策目标;但是人力成本增加因为不能进项抵扣也会增加公司增值税税负,减损公司价值。因此,尚不明确“深化增值税改革”对公司冗员与否的影响。是否存在超额雇佣对“深化增值税改革”市场反应的影响回归结果见表5第(4)(5)列。结果显示:存在超额雇佣的公司(Overlab=1),研发支出与累计超额收益率在1%的置信水平显著正相关,尽管融资约束与累计超额收益率正相关但不显著;不存在超额雇佣的公司(Overlab=0),融资约束与累计超额收益率在5%的置信水平显著正相关,尽管研发支出与累计超额收益率正相关但不显著。上述结果说明,在“深化增值税改革”政策颁布期间,存在超额雇佣的公司研发支出越高,累计超额收益率越高;不存在超额雇佣的公司融资约束越高,累计超额收益率越高。可能的原因是:一方面,如果公司存在超额雇佣,则无法响应政府积极的就业政策,但可以利用“深化增值税改革”的契机加大创新研发投入,从而提升公司价值。因此,对于存在超额雇佣且研发支出越高的公司来说,市场反应会更加积极。另一方面,如果公司不存在超额雇佣,则可以通过吸收剩余劳动力响应政府促进就业的政策,从而获得政府补贴或切实享受“深化增值税改革”的各项政策,缓解外部融资约束,这可以向外界释放利好信息,进而获得投资者的积极评价。因此,不存在超额雇佣但融资约束问题严重的公司的累计超额报酬率会更高。

(3)产品市场竞争程度。产品市场竞争是一个重要的外部因素,不仅对公司生产经营决策和公司治理方面具有重要影響,还会影响公司的股票收益 [35]。“深化增值税改革”的短期效应是给公司减税减负,长期效应是促进产业结构优化,构建良好的营商环境。因此,“深化增值税改革”的市场反应很可能因产品市场竞争程度的不同而有所差异。公司面对新推出的“深化增值税改革”政策时,必须充分考虑其所面临的产品市场竞争程度,并结合自身特质来制定出合适的战略计划,及时调整适应竞争激烈和变化多端的环境,从而实现公司目标、提升公司价值。公司的产品市场竞争程度越高,其管理层机会主义行为越少,管理层工作更加努力,从而有利于公司业绩提高也更容易获得投资者和市场的积极评价;而产品市场竞争程度较低的公司,往往获得某种垄断优势,为了隐藏利润或降低社会关注,信息披露的透明度降低,容易产生在职消费等代理成本,投资者和市场难以准确评价对公司未来业绩的影响。因此,产品市场竞争较强公司的累计超额收益率也应该更高。产品市场竞争程度对“深化增值税改革”市场反应的影响回归结果见表5第(6)(7)列。结果显示:产品市场竞争程度高组(EI=1)公司的研发支出和融资约束均与累计超额收益率在1%的置信水平显著正相关;产品市场竞争程度低组(EI=0)公司的研发支出和融资约束均与累计超额收益率之间不存在显著的统计关系。上述结果表明,在“深化增值税改革”政策颁布期间,产品市场竞争程度高的公司,其累计超额收益率更高。

(四)稳健性检验

本文在稳健性检验中将窗口期调整为[-3,+3],用“研发支出与年初总资产之比”替换研发支出自变量;同时,利用黄继承和姜付秀(2015)[30]构建的WW指数替换融资约束自变量。最后,将连续型变量分别Winsorize5%和10%。未报告的回归结果显示:研发支出(RD)与累计超额收益率(CAR)正相关且在1%置信水平显著,融资约束(WW)与累计超额收益率(CAR)正相关且在5%置信水平显著。上述结果分别支持了H2和H3,与前文保持一致。表明本文结果具有较好的稳健性。

五、研究结论及未来研究方向

以上研究显示:(1)市场认同“深化增值税改革”能够提升公司价值,即投资者将试点行业的“深化增值税改革”措施视为利好消息,产生了显著为正的累计超额收益率。(2)研发支出和融资约束强度不同的公司,对“深化增值税改革”的市场反应也有差异:研发支出越多、融资约束越强的公司,其累计超额收益率越高。(3)高税收敏感度公司能够及时对“深化增值税改革”政策做出反应,市场反应要高于低税收敏感度组。(4)“深化增值税政策”颁布期间,存在超额雇佣的公司,研发支出越高,累计超额收益率就越高;不存在超额雇佣的公司,融资约束越高,累计超额收益率也越高。(5)产品市场竞争程度高低也会影响“深化增值税改革”颁布期间公司的累计超额收益率:产品市场竞争程度越高的公司累计超额收益率也越高。上述结论表明,“深化增值税改革”在资本市场中得到了投资者的认可,不同特质的公司其市场反应也不同。

本文从研发支出和融资约束两个角度分析了“深化增值税改革”对公司价值的影响及其作用机制。未来的研究可从公司创新、治理、战略等维度深入探讨“深化增值税改革”影响公司价值的内在动因。值得注意的是,2018年政府工作报告明确按照“三档并两档”的要求简化增值税税率结构,但考虑到改革的承受力,“深化增值税改革”的措施并未减少税率的档次。当前,美国税改2.0版强调税法要保持弹性,以应对全球税收竞争;同时,我国经济下行压力加大。财政部表示,2019年我国将实施更大规模的“减税降费”措施,继续深入推进“深化增值税改革”,减少税率的档次。增值税税率档次减少的市场反应以及对经济效率的提升作用是值得学者关注的重大问题。

注释:

① 筛选程序如下:(1)剔除ST和*ST公司共74家;(2)剔除窗口期内回报率数据不完整公司381家;(3)剔除金融保险类上市公司74家;(4)剔除主要财务数据缺失的公司1296家。

参考文献:

[1] 陈烨,张欣,寇恩惠,等.增值税转型对就业负面影响的CGE模拟分析[J].经济研究,2010,45(9):29-42.

[2] 申广军,陈斌开,杨汝岱.减税能否提振中国经济?——基于中国增值税改革的实证研究[J].经济研究,2016,51(11):70-82.

[3] Zhai F, He J. Supply-side economics in the people's republic of China's regional context:a quantitative investigation of its VAT reform[J]. Asian Economic Papers, 2008, 7(2):96-121.

[4] 陈晓光.增值税有效税率差异与效率损失——兼议对“营改增”的启示[J].中国社会科学,2013(8):67-84+205-206.

[5] 冯彦杰,娄峰.中国增值税改革的宏观经济效应研究[J].宏观经济究,2018(4):30-39.

[6] 万华林,朱凯,陈信元.税制改革与公司投资价值相关性[J].经济研究,2012,47(3):65-75.

[7] 许伟,陈斌开.税收激励和公司投资——基于2004-2009年增值税转型的自然实验[J].管理世界,2016(5):9-17.

[8] 何骏.上海增值税改革对现代服务业的影响测算及效应评估[J].经济与管理研究,2012(10):32-40.

[9] 姜明耀.增值税“扩围”改革对行业税负的影响——基于投入产出表的分析[J].中央财经大学学报,2011(2):11-16.

[10]刘璟,袁诚.增值税转型改变了公司的雇佣行为吗?——对东北增值税转型试点的经验分析[J].经济科学,2012(1):103-114.

[11]洪凯.浅析增值税转型改革对公司技术创新的影响[J].中国科技论坛,2009(4):87-91.

[12]聶辉华,方明月,李涛.增值税转型对公司行为和绩效的影响——以东北地区为例[J].管理世界,2009(5):17-24.

[13]张霞,毕毅.增值税改革对公司资本结构的影响研究[J].中央财经大学学报.2013(8):6-11.

[14]曹越,李晶.“营改增”是否降低了流转税税负——来自中国上市公司的证据[J].财贸经济,2016(11):62-76.

[15]曹越,易冰心,胡新玉,等.“营改增”是否降低了所得税税负——来自中国上市公司的证据[J].审计与经济研究,2017,32(1):90-103.

[16]李嘉明,彭瑾,刘溢,张金若.中国营业税改征增值税试点政策实施效果研究[J].重庆大学学报(社会科学版),2015,21(2):24-31.

[17]袁从帅,刘晔,王治华,等.“营改增”对企业投资、研发及劳动雇佣的影响——基于中国上市公司双重差分模型的分析[J].中国经济问题,2015(4):3-13.

[18]李成,张玉霞.中国“营改增”改革的政策效应:基于双重差分模型的检验[J].财政研究,2015(2):44-49.

[19]Hanlon M, Heitzman S. A review of tax research[J]. Journal of Accounting and Economics, 2010, 50(2-3):127-178.

[20]Berger P G. Explicit and implicit tax effects of the R&D tax credit[J]. Journal of Accounting Research, 1993,31(2):131-171.

[21]Osma B G, Young S. R&D expenditure and earnings targets[J]. European Accounting Review, 2009, 18(1):7-32.

[22]Han B H, Manry D. The value-relevance of R&D and advertising expenditures:Evidence from Korea[J]. The International Journal of Accounting, 2004, 39(2):155-173.

[23]罗宏,陈丽霖.增值税转型对公司融资约束的影响研究[J].会计研究,2012(12):43-49.

[24]Gamba A, Triantis A. The value of financial flexibility[J]. The Journal of Finance, 2008, 63(5):2263-2296.

[25]Livdan D, Sapriza H, Zhang L. Financially constrained stock returns[J]. The Journal of Finance, 2009, 64(4):1827-1862.

[26]Kothari S P, Warner J B. Econometrics of event studies[J]. Handbook of empirical corporate finance, 2007(1):3-36.

[27]Morck R, Yeung B, Yu W. The information content of stock markets:why do emerging markets have synchronous stock price movements? [J]. Journal of Financial Economics, 2000, 58(1):215-260.

[28]Gentry R J, Shen W. The impacts of performance relative to analyst forecasts and analyst coverage on firm R&D intensity[J]. Strategic Management Journal, 2013, 34(1):121-130.

[29]Whited T M, Wu G. Financial constraints risk[J]. The Review of Financial Studies, 2006, 19(2):531-559.

[30]黄继承,姜付秀.产品市场竞争与资本结构调整速度[J].世界经济,2015,38(7):99-119.

[31]周振华.营业税改增值税研究[M].上海:格致出版社,2013.

[32]曹书军,刘星,傅蕴英.劳动雇佣与公司税负:就业鼓励抑或预算软约束[J].中国工业经济,2009(5):139-149.

[33]張传财,陈汉文.产品市场竞争、产权性质与内部控制质量[J].会计研究,2017(5):67-74.

[34]Mishina Y, Pollock T G, Porac J F. Are more resources always better for growth? Resource stickiness in market and product expansion[J]. Strategic Management Journal, 2004, 25(12):1179-1197.

[35]Hou K, Robinson D T. Industry concentration and average stock returns[J]. The Journal of Finance, 2006, 61(4):1927-1956.

(责任编辑:宁晓青)