管理层能力与股价崩盘风险

2019-11-22崔云董延安

崔云 董延安

摘 要:利用2007—2016年我国证券市场上市公司A股数据,研究管理层能力与股价崩盘风险之间的关系,并在此基础上探究不同盈余管理方式在两者关系中发挥的作用。结果表明:上市公司管理层能力越强,股价崩盘风险越小;真实盈余管理程度在管理层能力与股价崩盘风险关系中表现的中介效应更显著。

关键词:管理层能力;股价崩盘;盈余管理方式

中图分类号:F831 文献标识码:A 文章编号:1003-7217(2019)05-0047-08

一、引 言

股票市场中,股价“暴涨暴跌”损害了投资者的相关利益,危害了资本市场的稳定发展。国内,股价暴跌也并不罕见,如国嘉实业、金亚科技、京天利、银广夏、啤酒花、思达高科等。因此,考察哪些因素会影响股价崩盘风险就显得格外重要,这在一定程度上也有利于实体经济的健康发展。

信息不对称是引发股价崩盘风险的直接原因,而管理层的信息操控,如重大遗漏、信息隐藏、故意错报等会导致信息不对称,而对信息反应的充分程度通过股价在市场中进行传递,如高质量的审计报告会带来资本市场中投资者的正向反应,而低质量的审计报告会带来负向的市场反应。也就是说,管理层的差异性与股价崩盘风险密切相关。利用有限资源获取最大利益体现了管理层能力的大小,管理层能力越强,公司经营效率会更高,信息质量越高,公司负面信息也会越少;相反,能力越弱,管理层会通过有目的的信息披露来掩盖经营业绩的不足。由于负面信息会影响公司的社会形象,从而导致管理层声誉和业绩受到影响,因而,管理层有动机减少负面信息的产生。

由于股价崩盘风险与信息的“好坏”有关,而管理层与信息披露直接相关,但是,对于管理层能力能否降低股价崩盘风险的研究较少,这也是本文研究的一个切入点。特别地,管理层能力越大,资源利用效率越高,由此可以推断管理层违规盈余管理行为可能越少,那么盈余管理在管理层能力与股价崩盘风险之间是否具有中介效应呢?已有研究表明,盈余管理方式包括应计盈余管理和真实盈余管理,而且在一定的条件下,应计盈余管理与真实盈余管理之间存在替代或互补的关系[1]。那么,在管理层能力与股价崩盘风险的影响关系中,管理层能力存在差异的情况下,盈余管理方式的选择是否存在不同呢?基于此,我们试图系统分析管理能力与股价崩盘风险之间的关系,厘清两者之间的“黑箱”。

本文的贡献主要体现在:第一,为管理层能力在公司治理中的作用提供进一步的经验证据,拓展了当前对于管理层能力经济后果的研究[2—5]。同时,拓展了股价崩盘风险的影响因素研究,特别是管理层与股票市场的联系[6,7]。第二,将管理层能力纳入股价崩盘风险的研究,探求管理层的特征与资本市场反应之间的联系,为深入分析股价崩盘风险成因提供了新的思路和证据[8]。第三,研究了管理层能力如何通过真实盈余管理和应计盈余管理影响股价崩盘风险的路径,发现真实盈余管理具有中介效应,这也说明了在应计盈余管理广受关注的前提下,管理层会更多进行隐蔽的真实盈余管理行为,这也为当前管理层真实盈余管理的监督提供了新的证据。

二、文献回顾、理论分析与研究假设

(一)管理层能力影响股票市场的路径

高层梯队理论认为,年龄、性别、任期、学历、工作经历等对公司绩效产生重要的影响[9],特别是对管理层的行为选择产生不同程度的影响[10,11]。对于管理层特質研究,虽然取得了一定的研究成果,但仍然存在不一致的结论[12],造成这一结果的原因可能是将管理层能力视为同质的。管理层能力是管理层团队的重要特征之一,它反映了管理层的资源利用效率。当管理层能力存在差异时,高能力的管理层其经营效率越高,公司发展前景更好;相反,低能力的管理层其经营效率较低,公司可持续发展相对较困难。由此可以推断,管理层能力的差异将引发不同的经济后果[2,3]。

突发事件的信息披露是影响股票市场变动的重要影响因素,而管理层能力越强,其对信息的应对处理越及时,负面影响就会越少。因而,管理层能力对股票市场的影响至关重要。如紫金矿业渗漏事件引发A股和H股市场的负面反应,其在事件发生后管理层选择了隐瞒而不是及时处理。海尔砸冰箱事件的处理与紫金事件相反,获得了良好的声誉。以往研究股票市场的影响因素侧重于公司治理、外部环境、社会责任等方面,而具有不同特征的管理层也会影响公司治理水平。因而,管理层的能力大小与股票市场之间有着密切的联系,即管理层能力会通过外部中介影响投资者认知,进而影响股票市场投资行为。

(二)股价崩盘风险的成因分析

股价崩盘是管理层隐藏负面信息,当负面信息达到一定的程度,短期内的信息释放所导致的股价“暴跌”[13,14]。对于股价崩盘风险的影响因素,一是基于内部治理观的研究,如公司避税[15]、股权激励[6]、高管性别[7]、内部控制信息披露[16]以及税收征管与激进、会计稳健性、会计信息质量、股票流动性、企业社会责任。二是基于参与影响观的研究,如股票抛售[17]、机构投资者[18]等。另外,有的研究则从特殊事件的公告所产生的影响,如王景峰和田虹(2017)发现,短期内有利环境事件的公布可以从股价获得超额收益,而不利环境事件的公布会显著降低股价[19]。三是基于政策制度观的研究,如媒体报道[20]、投资者保护[21]等。同时,从制度设计来看,外部的监督机制也是预防股价崩盘风险的重要因素之一,如审计师行业专长[22]。另外,与公司企业文化有所不同的是,宗教信仰也是影响股价崩盘风险的因素之一[23]。

综上所述,从管理层角度研究股价崩盘风险的影响因素的较少,如性别因素[7]。管理层能力是高管团队的综合体现,其对公司的生产、经营、投资、筹资等微观治理的决策和领导存在一定的影响,因此,从管理能力的视角研究股价崩盘风险具有一定的现实意义。

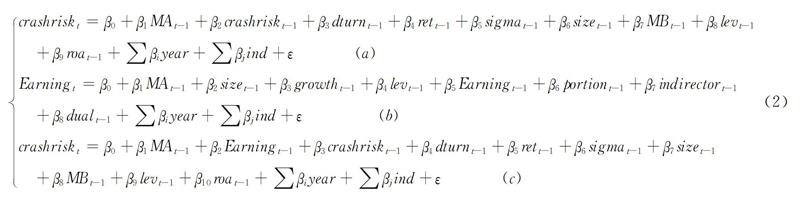

首先,为了提高公司效率在同行业之间的可比性,采用模型(3)分行业计算单个公司的全效率,即模型最优解。计算过程中,本文采用产出导向的两阶段DEA模型。

其中,θ表示DEA分析的效率值,代表公司有效性的程度,取值范围为0~1;Sales为年末主营业收入;COGS代表年末主营业务成本;SG&A为年末销售费用和管理费用之和;PPE为年初固定资产净值;Intangible为年初除去商誉之外的无形资产;R&D为年初净研发费用;Goodwill为年初合并财务报表商誉。

其次,公司的效率一方面来自于公司特质,另一方面来自于管理层能力,那么运用Tobit模型对模型(4)进行回归的残差e即为排除公司特质对效率影响后的管理层能力分值。

模型(4)中,FE表示公司效率;Size以总资产的自然对数表示;MS以公司的市场份额表示;FCF表示公司自由现金流,大于0则为1,否则为0;Age以上市年龄的自然对数表示;BHHI以业务集中度表示;Year表示上市公司年份的虚拟变量。

2.股价崩盘风险(Ncskew、Duvol)。根据Kim等(2011b)[15]、许年行等(2013)[18]的研究,采用如下方法度量上市公司的股价崩盘风险大小。

四、实证研究与结果分析

(一)描述性统计

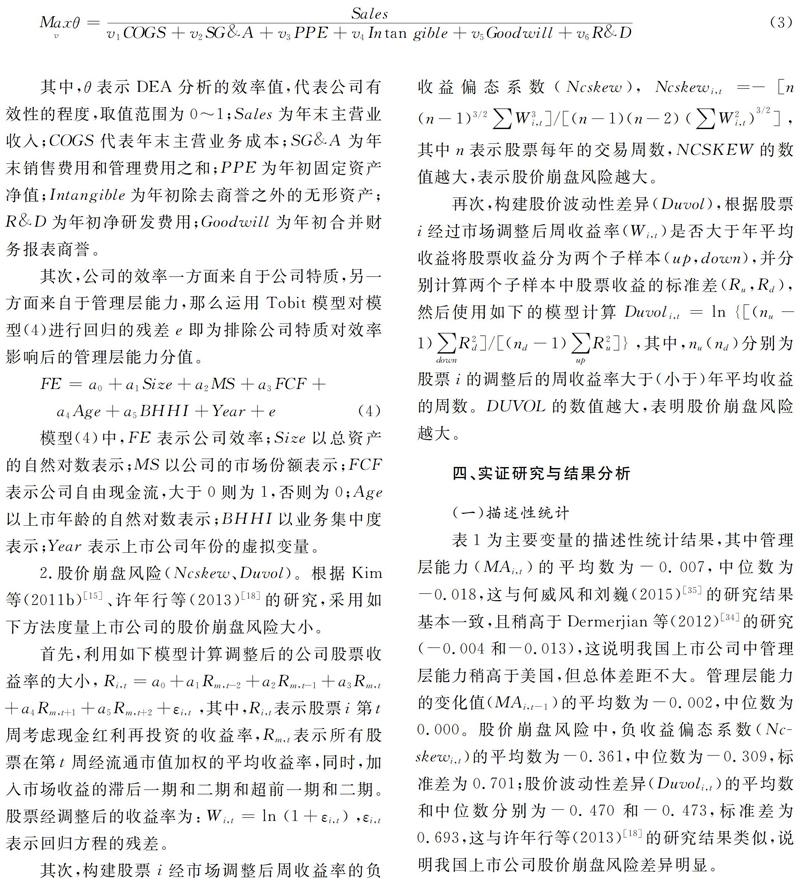

表1为主要变量的描述性统计结果,其中管理层能力(MAi,t)的平均数为-0.007,中位数为-0.018,这与何威风和刘巍(2015)[35]的研究结果基本一致,且稍高于Dermerjian等(2012)[34]的研究(-0.004和-0.013),这说明我国上市公司中管理层能力稍高于美国,但总体差距不大。管理层能力的变化值(MAi,t-1)的平均数为-0.002,中位数为0.000。股价崩盘风险中,负收益偏态系数(Ncskewi,t)的平均数为-0.361,中位数为-0.309,标准差为0.701;股价波动性差异(Duvoli,t)的平均数和中位数分别为-0.470和-0.473,标准差为0.693,这与许年行等(2013)[18]的研究结果类似,说明我国上市公司股价崩盘风险差异明显。

图1列示了样本中管理层能力的年度变化,图中的数值为平均值,各年度的平均值均为负,说明各年度的的管理層能力相对较低。特别是2013年达到最低,原因可能是由于2013年实体经济上市公司面临整体财务安全状况较低的风险导致。从2009-2016年管理层能力的整体来看,管理层能力呈上升趋势。

(二)回归分析

表2列示了管理层能力变化值(MAi,t-1)与股价崩盘风险的多元回归分析结果。在控制其他变量的情况下,回归结果的第1列和第2列中管理层能力与股价崩盘风险显著负相关;回归结果的第3列和第4列采用了管理层能力的虚拟变量(hMAi,t-1),当管理层能力大于同行业的均值时为1,否则为0,回归结果基本保持一致。回归结果表明,上市公司管理层能力越强,其股价崩盘风险越低,即公司管理层能力向投资者传递了“正面消息”,支持了假设1的信号传递理论。在控制变量上,股票年度收益率(reti,t-1)与股价崩盘风险回归系数显著为正;经市场调整的周收益率的标准差(sigmai,t-1)与股价崩盘风险回归系数显著为正;公司规模(size);公司账市比(MBi,t-1)与股价崩盘风险回归系数显著为负;总资产收益率(roai,t-1)与股价崩盘风险回归系数显著为正;该结果与以往研究文献基本一致[6,7,15,18]。

(三)盈余管理的中介效应检验

1.应计盈余管理的中介效应分析。为了检验假设2,进一步对模型(2)中的(b)和(c)进行了检验,结果如表3所示。在控制其他变量的情况下,回归结果的第1列中表明管理层能力(MAi,t-1)越大,公司应计盈余管理(DA_absi,t)的程度越大。回归结果的第2列和第3列中管理层能力的回归系数显著为负(直接效应);但应计盈余管理(DA_absi,t-1)的回归系数不显著(间接效应)。因此,根据Baron和Kenny(1986)[32]的研究,结合表2中第1列和第2列中的结果,说明应计盈余管理的中介效应不显著。

2.真实盈余管理的中介效应分析。

表4对真实盈余管理的中介效应进行了检验,在控制其他变量的情况下,回归结果的第1列中表明管理层能力(MAi,t-1)越大,公司真实盈余管理(remi,t)的程度越小。在控制其他变量的情况下,回归结果的第2列和第3列中管理层能力的回归系数显著(直接效应);而且真实盈余管理(remi,t-1)的回归系数显著(间接效应)。因此,说明真实盈余管理的部分中介效应显著,即管理层能力越大,越容易通过减少真实盈余管理来降低股价崩盘风险,中介效应占总效应的比例分别为11.5%和9.64%。

(四)稳健性检验

为保证研究结论的稳健性,采取以下措施:一是控制其他遗漏变量的影响,如公司个体效应的影响、管理层薪酬、管理层人数、信息违规等以及同年度同行业中其他公司管理层能力的平均值;二是更换指标测度方法的检验,如股价崩盘风险的虚拟变量以及累计崩盘次数变量;三是选择性偏差的影响,为了克服特定公司选聘不同管理层能力可能存在的自选择问题,如盈余质量较高的公司倾向于选择能力更强的管理层,因而公司股价崩盘风险较少,我们采用Heckman(1979)[36]两阶段的回归方法。以上方法的实证检验结果与前文研究结论基本保持一致。

五、研究结论与启示

现有的文献对管理层能力的考察相对较少,主要是因为管理层能力衡量存在差异性以及管理能力衡量的有效性。基于此,本文将管理层能力嵌入股价崩盘风险的研究中,结果表明:上市公司股价崩盘风险随着管理层能力越强而变小,同时,真实盈余管理行为在两者之间的关系中有显著的中介效应。

以上研究结论的启示主要有几点:第一,面对当前经济发展的新常态,企业竞争更加激烈,为了更好地发展,企业可以从管理层团队的资源配置能力入手,基于人才的优势促进公司的治理,降低来自企业外部的风险冲击。第二,真实盈余管理行为与资本市场关系密切,企业可以从信息披露的视角评价管理层的能力。第三,对于监管部门来说,为了保护投资者的利益,管理层应计盈余管理和真实盈余管理行为应该得到广泛的关注。

本文对于管理层能力的衡量虽然较单一的衡量指标有所完善,但仍存在一些缺陷,如管理层能力计算的第二步中,这里只考虑了部分公司层面的指标,那么,模型的残差(管理层能力)中包括了其他影响公司效率的外部因素(如审计),因此,管理层能力指标尚待进一步的探究。由于股价崩盘风险的影响因素较多,如何系统深入地研究管理层能力的影响仍需要理论和经验的支持。

参考文献:

[1] 王良成.应计与真实盈余管理:替代抑或互补[J].财经理论与实践,2014(2):66-72.

[2] Baik B,Farber D B,Lee S.CEO ability and management earnings forecasts[J]. Contemporary Accounting Research, 2011, 28(5):1645-1668.

[3] Demerjian P R, Lewis-Western M F, Lev B,et al. Managerial ability and earnings quality[J]. Accounting Review, 2013,88(2):463-498.

[4] 张铁铸,沙曼. 管理层能力、权力与在职消费研究[J]. 南开管理评论,2014(5):63-72.

[5] Koester A, Shevlin T, Wangerin D.The role of managerial ability in corporate tax avoidance[J]. Management Science,2017, 63(10):3285-3310.

[6] Kim J B, Li Y, Zhang L. CFOs versus CEOs:equity incentives and crashes[J]. Journal of Financial Economics, 2011,101(3):713-730.

[7] 李小榮,刘行. CEO vs CFO:性别与股价崩盘风险[J]. 世界经济,2012(12):102-129.

[8] Francis J,Huang A H, Rajgopal S, et al. CEO reputation and earnings quality[J]. Contemporary Accounting Research, 2008,25 (1):109-147.

[9] Hambrick D C, Mason P A. Upper echelons:the organization as a reflection of its top managersupper echelons:the organization as a reflection of its top managers[J]. The Academy of Management Review, 1984,9(2):193-206.

[10]Bertrand M, Schoar A. Managing with style:the effect of managers on firm policies[J]. The Quarterly Journal of Economics, 2003:1169-1208.

[11]姜付秀,伊志宏,苏飞,等. 管理者背景特征与企业过度投资行为[J]. 管理世界,2009(1):130-139.

[12]林永坚,王志强,李茂良. 高管变更与盈余管理——基于应计项目操控与真实活动操控的实证研究[J]. 南开管理评论,2013(1):4-14.

[13]Jin L, Myers C S. R2 around the world:new theory and new tests[J]. Journal of Financial Economics ,2006(79):257-292.

[14]Hutton A P, Marcus A J, Tehranian H. Opaque financial reports, R2, and crash risk[J]. Journal of Financial Economics,2009(94):67-86.

[15]Kim J, Li Y, Zhang L. Corporate tax avoidance and stock price crash risk:firm-level analysis[J]. Journal of Financial Economics, 2011b,100(3):639-662.

[16]叶康涛,曹丰,王化成. 内部控制信息披露能够降低股价崩盘风险吗?[J]. 金融研究,2015(2):192-206.

[17]吴战篪,李晓龙. 内部人抛售、信息环境与股价崩盘[J]. 会计研究,2015(6):48-55.

[18]许年行,于上尧,伊志宏. 机构投资者羊群行为与股价崩盘风险[J]. 管理世界,2013(7):31-43.

[19]王景峰,田虹. “惩恶扬善”与“隐恶扬善”——企业环境社会责任的真实作用[J]. 经济管理,2017(9):49-65.

[20]罗进辉,杜兴强. 媒体报道、制度环境与股价崩盘风险[J]. 会计研究,2014(9):53-59.

[21]王化成,曹丰,高升好,等. 投资者保护与股价崩盘风险[J]. 财贸经济,2014,35(10):73-82.

[22]江轩宇,伊志宏. 审计行业专长与股价崩盘风险[J]. 中国会计评论,2013(2):133-150.

[23]Callen J L, Fang X. Religion and stock price crash risk[J]. Journal of Financial & Quantitative Analysis, 2015, 50(1-2):169-195.

[24]Ball R. Market and political/regulatory perspectives on the recent accounting scandals[J]. Journal of Accounting Research, 2009(47):277-323.

[25]Kothari S P, Shu S, Wysocki P D. Do managers withhold bad news? [J]. Journal of Accounting Research, 2009(47):241-276.

[26]Libby R, Luft J. Determinants of judgment performance in accounting settings:ability, knowledge, motivation and environment[J]. Accounting, Organizations and Society, 1993,18(5):425-450.

[27]Milbourn T T. CEO reputation and stock-based compensation[J]. Journal of Financial Economics, 2003, 68(2):233-262.

[28]Malmendier U, Tate G. Superstar CEOs[J]. Quarterly Journal of Economics, 2009(4):1593-1638.

[29]Cohen D, Dey A, Lys T. Real and accrual-based earnings management in the pre-and post-Sarbanes-Oxley periods[J]. The Accounting Review, 2008(83):757-787.

[30]王福勝,吉姗姗,程富. 盈余管理对上市公司未来经营业绩的影响研究——基于应计盈余管理与真实盈余管理比较视角[J]. 南开管理评论,2014(2):95-106.

[31]蔡春,朱荣,和辉,等. 盈余管理方式选择、行为隐性化与濒死企业状况改善——来自A股特别处理公司的经验证据[J]. 会计研究,2012(9):31-39.

[32]Baron R M,Kenny D A. David A. The moderator-mediator variable distinction in social psychological research:conceptual, strategic, and statistical considerations[J]. Journal of Personality & Social Psychology, 1986,51(6):1173-1182.

[33]Roychowdhury S. Earnings management through real activities manipulation[J]. Journal of Accounting and Economics, 2006(42):335-370.

[34]Demerjian P, Lev B, McVay S. Quantifying managerial ability:a new measure and validity tests[J]. Management Science, 2012,58(7):1229-1248.

[35]何威风,刘巍. 企业管理者能力与审计收费[J]. 会计研究,2015(1):82-89.

[36]Heckman J J. Sample selection bias as a specification error[J]. Econometrica, 1979,47(1):153-161.

(责任编辑:王铁军)