现金循环视角下新能源汽车中小企业债务融资研究

2019-11-16张占贞李爱敏

张占贞 李爱敏

[摘 要]通过研究新能源汽车中小企业现金循环的过程,构建现金循环薄弱点分析指标体系;通过因子分析和聚类分析,确定新能源汽车中小企业现金循环的薄弱点。研究结果显示,新能源汽车中小企业运营中存在资金错配、无息负债少、资本结构不合理、资产管理效率低、现金创造能力不足等问题。提出中小企业利用供应链融资渠道可缓解资金错配、无息负债少以及资产管理效率低造成的资金压力,利用知识产权平台融资渠道与融资租赁渠道可解决资本结构的不合理,利用保值回购+融资租赁渠道可解决现金创造能力的不足等建议。认为新能源汽车中小企业唯有选择合理的债务融资渠道,才能降低综合资金成本,保证现金流良性循环。

[关键词]新能源汽车;中小企业;现金循环;债务融资

[中图分类号]F832.4 [文献标识码]A [文章编号]1671-8372(2019)03-0022-07

Abstract:By studying the process of cash cycle of small medium-sized enterprises (SMEs) of new energy vehicles, the index system of analyzing the weak points of cash is constructed. Through factor analysis and cluster analysis, the weak points of cash cycle of SMEs of new energy vehicles are determined. The results show that there are some problems in the operation of SMEs of new energy vehicles, such as fund mismatch, low interest-free debt, unreasonable capital structure, low efficiency of asset management and insufficient cash creation ability. therefore suggested that SMEs can alleviate the capital pressure caused by capital mismatch, low interest-free debt and low efficiency of asset management by using supply chain financing channels, and the problem of unreasonable capital structure can be solved by using the financing channels of intellectual property platform and financial leasing, and the problem of insufficient cash creation ability can be solved by using the value-preserving repurchase + financial leasing channels. It is believed that only by choosing reasonable debt financing channels can SMEs of new energy vehicles reduce the comprehensive capital cost and ensure the virtuous circle of cash flow.

Key words:new energy vehicles; small and medium-sized enterprises (SMEs); cash cycle; debt financing

一、引言

自2001年啟动电动汽车重大科技专项以来,我国的新能源汽车产业已走过十几年的发展历程。期间,国家以财政补贴和税收优惠的方式对新能源汽车的发展给予了系统性的全方位支持。国家财政补贴退坡政策的实施,将补贴向高能量密度、低能量消耗的高科技方向发展,许多技术实力不强的新能源汽车中小企业的资金支持受到了较大的冲击。目前,中小企业的资金短缺问题仅靠资本市场已难以解决的[1]。学界从满足资金循环需求的视角,进行了多种债务融资渠道的相关研究,认为多元化的融资渠道可有效解决资金循环中出现的难题。譬如刘政等认为多样性融资对创新企业尤为重要,融资渠道越多、融资结构越分散,企业的创新能力越强[2];史永进对万科集团实行多元化融资,降低融资成本,创造更多价值的途径进行了研究[3];王甲迎的研究显示碧桂园集团的多元化融资使得销售收入、资产收益率和偿债能力都有了明显的提升[4]。

由于新能源汽车产业链上的中小企业受技术水平及经营实力的影响,在产品的购销环节存在议价能力低、运营能力不稳定等原因,所以容易出现资金流周转困难的问题。因此,新能源汽车企业可借鉴上述企业的做法,通过多元化的融资,选择适合的融资渠道,提高企业的价值创造能力。然而,如果用长期资金来弥补企业生产经营中的短期资金不足,容易造成企业资金成本高;反之,如果短期资金用于长期资产或投资,则会造成企业的流动性风险。所以,通过何种融资渠道既可以获取企业资金周转所必需的资金,同时又能够有效降低资金综合成本,是新能源汽车企业发展过程中必须要关注的重点。

据此,本文拟通过研究新能源汽车企业的现金循环过程的特点,构建分析现金循环的指标体系,利用因子分析与聚类分析寻找企业现金循环的薄弱点,选择适合的债务融资渠道,获取相应的资金支持,以降低企业资金成本与企业风险。

二、债务融资渠道

企业现行的债务融资渠道,可以是采用票据贴现、保证金存款获得银行短期贷款,也可以通过固定资产抵押、土地使用权抵押等方式获得长期贷款。但是票据贴现、保证金存款都是利用银行信用,需要付出较高的成本,而且票据贴现也不能低成本地解决企业销售环节的现金缺口。传统抵押物的缺乏造成了企业长期借款获取困难、资金期限与资产期限错配的状况时有发生,从而致使企业资本成本增加或者流动性风险增加。因此探寻银行之外的其他融资渠道,以降低中小企业的资金成本,维持企业现金循环的稳定,成为新能源汽车企业解决资金问题的重要方法。

(一)供应链融资渠道

供应链融资是为了解决中小企业融资难问题提出来的,至今经历了三个阶段[5]:

第一个阶段是传统供应链金融1.0阶段,即线下1+N模式。此阶段以商业银行为主导,以供应链中的核心企业为载体,通过库存融资、应收账款保理融资等方式,为上下游的中小企业提供信用担保,帮助中小企业获得银行贷款。

第二阶段是在线供应链金融2.0阶段,即线上1+N模式。借用技术手段掌握供应链的核心企业、上下游中小企业、银行等资金提供方、物流服务商等的信息,将供应链中的商流、物流、资金流、信息流在线化,对各企业信息进行初步的整合,实时掌握供应链中企业经营情况从而控制融资贷款的风险。相较于供应链金融1.0阶段,在线供应链金融2.0阶段资金的提供方不再以银行为主体,而是供应链中的核心企业直接参与到供应链金融中来,通过成立金融公司、提供融资租赁或者主动加强与小贷公司、商业保理等企业的合作,为中小企业提供资金支持。而供应链中的信息化服务商、线上交易平台、互联网金融平台等则成为中小企业资金支持的重要补充。多种融资方式,极大地丰富了不同风险偏好的资金来源。

第三阶段是数字供应链金融3.0阶段,即颠覆式的N+1+N生态圈。作为供应链金融的将来式,该产业链上下游的企业,以供应链综合服务平台为载体,以大数据和企业征信系统的运用为基础,实现了供应链金融对产业的全面渗透,达到产业链与金融的融合,实现中小企业和不同风险偏好资金的无缝对接,从而满足企业运营对资金的即时需求。

(二)知识产权平台融资渠道

知识产权质押融资在实践过程中主要有市场主导模式、政府引导下的市场化模式、政府主导模式、政府行政命令模式等四种模式[6]。但由于知识产权的流动性较差,价值评估不具有统一的標准等问题的存在,商业银行往往不愿意向中小企业提供知识产权质押融资,所以市场主导模式在实践中很难实施。后三种模式是将知识产权质押与政府信用质押不同程度的结合。然而,由于知识产权质押融资具有地域性,各个地区推广的知识产权质押模式也不尽相同。

知识产权质押的融资方式打破了以往传统的实物抵押贷款模式,对于拥有可以带来很好经济效益的技术,但又缺乏实物担保的企业,可以通过知识产权质押融资获得长短期资金,丰富轻资产企业的资本结构,产生财务杠杆效应。对于盈利状况可以弥补债务资本成本的企业,利用财务杠杆,则可以为股东创造更多价值。

(三)融资租赁渠道

融资租赁公司大多是采用售后回租的业务模式,其盈利方式是以利差为主[7]。而中小企业能够接受的融资成本有限,可能无法达到融资租赁公司要求的利差水平,很难成为融资租赁公司的目标客户。所以,中小企业应在产业链上核心企业的担保支持下,积极寻求与融资租赁公司的合作,解决运营中的融资难题。

(四)保值回购+融资租赁渠道

售后回租一般是指企业将需要的设备出售给融资租赁公司,再以一定的价格分期支付租金租回,在租赁期满时,支付残值价格。保值回购+融资租赁是指生产商支付残值价格,消费者支付租赁的租金。融资租赁公司批量购买新设备,设备租赁企业在保证规定年限内以一定的残值回购,融资租赁公司将减去残值的设备以合理的价格分期租赁给消费者。并且随着技术的进步,当市场上有更多可供选择的新设备时,消费者也可以置换新的设备。融资租赁既可以大大降低购置门槛,缓解租赁企业的资金压力,也可有效地分摊技术及财务风险。

除了以上的债务融资渠道以外,还有各种在互联网的基础上发展起来的小额贷款渠道,P2P网贷、第三方支付、金融中介、众筹等,这些融资渠道具有响应速度快,贷款金额小,跨地域等特点,但融资成本相对较高,本文暂不关注。

三、新能源汽车中小企业现金循环薄弱点探寻

(一)样本来源

新能源汽车与传统燃油汽车最明显的区别是电机、电控、电池及充电桩等相关配套设施。本文从中小板和创业板选取2018年前上市的26家主营业务包含上述业务的公司作为样本企业,主要数据来源于国泰安数据库与上海、深圳证券交易所披露的企业年报。

(二)指标选取

企业价值创造的实质是“投入现金,收回更多的现金”,根据郭永清提出的资产资本表和股权价值增加表[8],对标准的资产负债表与利润表进行调整,使报表间的逻辑关系更加清楚,现金循环的逻辑更加清晰。具体对应关系见图1。

根据图1可以看出,企业现金循环的薄弱点不是从经营结果中寻找,而是要结合企业的发展战略,从投资、筹资环节开始,考虑融资的方式与企业投资方向和活动的匹配性,再从价值创造的视角考虑企业经营阶段的现金循环薄弱点。表1是依据郭永清的观点确定的分析现金循环薄弱点的指标体系,这些指标可以从不同侧面体现企业现金循环过程中的关键点。

1.因子分析可行性检验。KMO和Bartletts检验的结果(见表2)显示,KMO值大于0.5,Bartletts的近似卡方数值为351.669,P值小于0.05,样本数据适合进行因子分析。

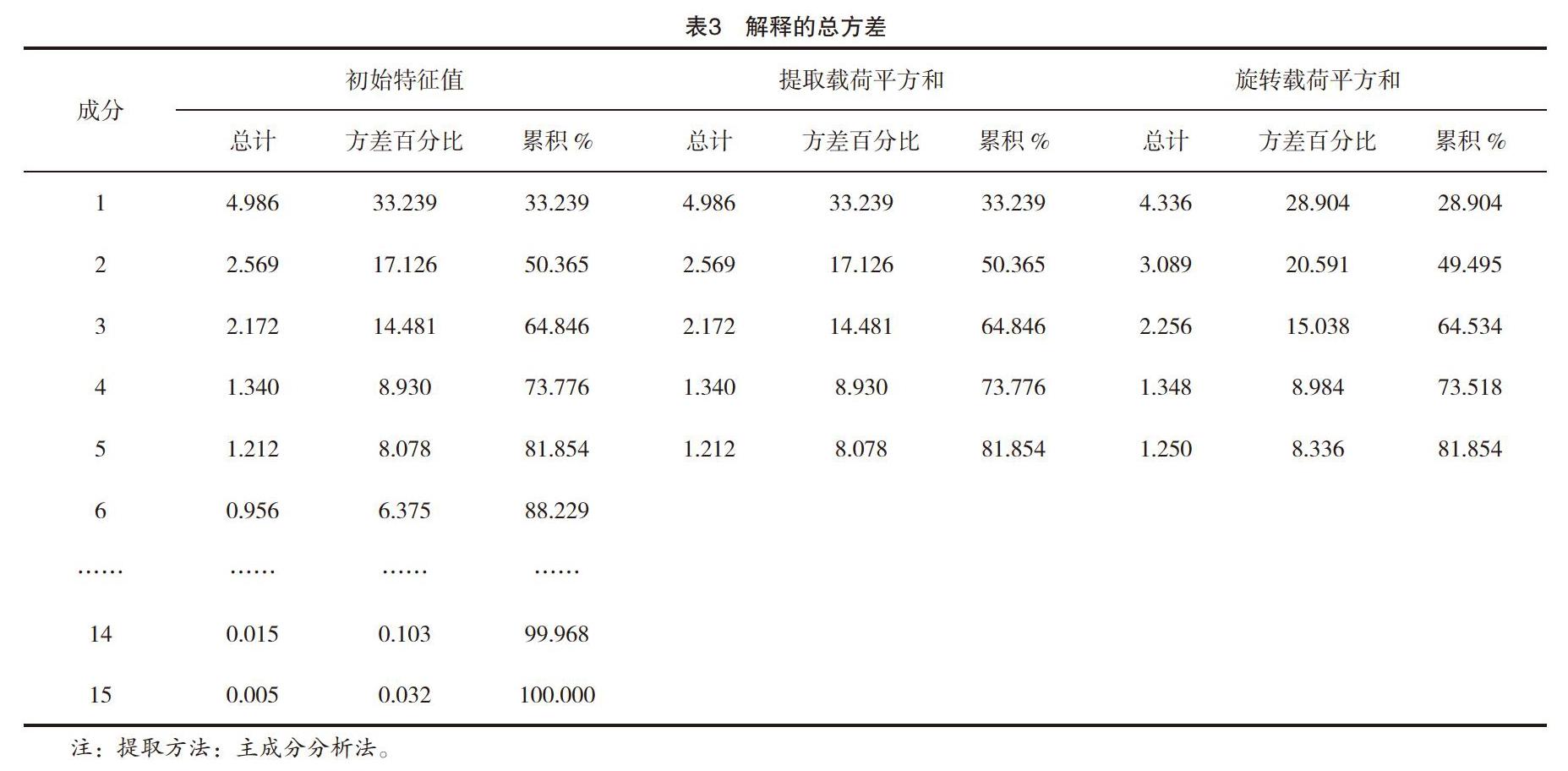

2.公因子的提取及解释。表3为解释的总方差,本文提取特征值大于1且累计贡献率大于80%的因子。为更好地反映变量的变异主要由哪些因子解释,本文采用最大方差法对因子载荷矩阵进行旋转,结果见表4。

F1主要受毛利率、成本费用利润率、息税前经营资产回报率、应收账款周转率、营运资本长期化率的影响,反映了企业获取现金流的能力和依靠自身抵御现金短缺的能力,命名为现金创造能力因子;F2主要受短期资本比例、有息债务率、财务成本负担率的影响,反映了资本结构和成本,命名为资本因子;F3主要受经营资产周转率和存货周转率的影响,命名为营运效率因子;F4主要受息税前经营利润占比和无息负债率的影响,一定程度上反映了企业的行业地位,命名为行业地位因子;F5主要受经营利润现金含量和债务资本成本的影响,反映了企业的价值创造程度,称为价值创造因子。

3.因子得分计算。将因子得分系数矩阵与财务指标的数据矩阵相乘,得到26家样本企业的各因子得分,再以每个因子特征值的贡献率为权重,得到加权的因子得分。结果见表5。

由表5可见,天齐锂业的现金创造能力因子F1和资本因子F2远高于其他企业。这是由于天齐锂业作为资源支持类企业,本身就具有行业生产所需的关键性资源,若受到资源稀缺性的影响,就会处于行业的支配地位,因而议价能力强,较容易获得长短期资金。天齐锂业单列一类,其余25家企业的各项因子无突出表现,可根据后续聚类结果进一步分析。

(四)聚类分析评价新能源汽车样本企业现金循环薄弱点

通过聚类分析将25家企业分为不同类别,研究现金循环的差异,并结合原始数据和因子分析结果,分析各类别的现金循环薄弱点。为了消除极端值对聚类结果的影响,将除天齐锂业以外的其他企业进行聚类。分类情况如图2所示,聚成的4个类别见表6。

由图2可知,第一类企业现金创造能力值低于第二类企业,营运效率高,其余因子的得分也均位于前列,说明这类企业在经营资产周转方面把控严格,各项资产的周转情况相对于其他企业表现得更好,资本能力、行业地位、价值创造能力表现较好。相对于第二类企业,其毛利率较低,需要加强成本管理,增加销售。

第二类企业现金创造能力强,但营运效率低、资本能力差、行业地位不高、价值创造能力差。这类企业各类资产的周转存在问题,尤其是经营资产,应加强管控。这些企业的有息债务少,所以可以增加有息债务,利用财务杠杆为股东创造更多价值。针对该类企业因资产的周转问题而使得企业资金的使用效率低,容易在资金循环过程中造成企业的资金缺口现象,企业应利用问题资产获得资金,在充分利用问题资产的同时,增加有息负债,减少企业的资金压力,并维持较低的资本成本。

但是这类企业中的部分企业现金创造能力也存在一定的问题。从整体上看,大部分的中小企业都倾向于将长期资金应用于营运资本,保持稳健的财务策略。但是其中有部分企业保持着过高的营运资本长期化率,虽然减轻了企业的流动性风险,但也加重了企业的资金成本。这些企业有可能是出于无法在资金短缺时,及时获得资金的考虑,保持了较高的比率防范风险。因此,企业应选择能解决这些顾虑的融资渠道,以降低企业成本,提高资金使用效率。

第三类企业行业地位与价值创造能力差,现金创造能力也位于样本企业的中下游。现金创造能力差,一部分是由盈利水平差造成的,还有一部分是由于应收账款的回收速度慢。这类企业应首先解决其现金创造能力差的问题,提高企业的盈利水平与收现速度。行业地位差是由于中小企业无法利用商业信用较长时间的使用应付账款这类无息负债,而中小企业的行业地位一时是无法迅速提高的,所以只能依靠其他方式来弥补中小企业未享有的这部分资金。

第四类企业各个因子无突出表现,个别公司有表现较好的一项因子。对于现金创造能力差的企业应首先解决其盈利问题,增加销售,回收资金。资本能力差,一般而言,一方面是由于该类企业现金创造能力尚可,其自身创造的资金可以支持企业的现金循环,所以该类企业不论是长期还是短期的有息债务少,另一方面则是由于银行不信任其信用,并且该类企业还缺乏抵押物。其他方面的问题与另外三类企业存在的问题类似。

综合上述分析,新能源汽车行业的中小企业由于存在资金错配、可利用无息负债少、资本结构不合理等问题,导致企业资本成本高、价值创造能力差。而资产管理效率低、盈利水平差,则导致企业在现金转换状态的过程中出现资金缺口,从而加大了企业的资金压力。其中,资金错配主要表现为长期资金应用于短期资产,这是由于企业希望保持稳健的财务策略,但其长期资本过多而造成的;可利用无息负债少是由于企业在产业链中的商业信用不受供应商的认可;资本结构不合理是由于该类企业在银行的信用不足,而且缺乏传统抵押物,企业只能依靠内源性资金和股权融資;资产管理效率低,盈利水平差是由于企业缺乏相应的管理机制与销售策略。

四、新能源汽车中小企业债务融资渠道的选择策略

通过因子分析和聚类分析,了解到新能源汽车中小企业现金循环的薄弱点,针对上述企业面临的问题,提出融资建议,改善企业的资金状况。

(一)供应链融资渠道

为缓解企业资产运营效率差导致的资金缺口、企业对资金缺口无法快速得到资金补充的担忧以及可利用无息负债少的问题,可以利用供应链融资渠道解决。针对资产营运效率存在问题的企业,各类资产的周转速度较慢,可以采用应收账款、存货质押进行融资;针对可利用无息负债少,可以利用货权质押,暂时缓解企业资金压力。虽然需要付出一定的成本,但是这种方式比其他融资方式的资金成本要低。第四类企业中的奥特迅存货周转率较差,找出存在周转问题的存货,进行存货质押融资,加快资金周转,以免挤占良性运营中的资本,加大企业成本。

供应链融资渠道结合互联网技术,可以快速响应中小企业的融资需求,缩短中小企业获得资金的时间间隔,使中小企业的资金缺口迅速得到弥补。中小企业在加入供应链融资后,不仅可以获得资金融通,还可以利用真实贸易信息补足中小企业的个体信息,逐步完善中小企业信息,弥补信息不对称问题,以提高其在金融机构的信用,使其后续更加容易获得资金。

(二)知识产权平台融资渠道

对于资本结构不合理,缺乏传统抵押物的企业,可以采用知识产权质押融资,并以低于传统银行贷款的资金成本丰富其资本结构,提高企业创造价值的能力。第二类企业中的汇川技术、通合科技拥有大量的知识产权,所以可以采取这种融资渠道。

汇川技术位于深圳市,而深圳市采取的知识产权质押模式是政府引导下的市场化模式。汇川技术可以以自身正在使用、并且给企业带来收益的知识产权进行质押,获得资金。虽然各地的知识产权质押融资模式不同,知识产权质押的资金成本不同,但是由于中小企业的信用得到了补充,其融资成本都会相应降低。

(三)融资租赁渠道

融资租赁渠道适用于需要增加有息负债,但是不希望在未来还款时造成企业临时资金问题的企业。第二类企业中的国轩高科是资本密集型企业,需要大量的设备。这类企业可以采用融资租赁的方式,与融资租赁公司签订协议,获得所需资产。与融资租赁公司合作,不仅可以使融资租赁公司满足承租人的生产经营需要及其财务需求,还可通过分析其现金流量状况,根据其特征设计还租方案,降低中小企业因临时资金问题而造成的违约风险,而中小企业也因此可以避免临时资金问题带来的经营风险。

(四)保值回购+融资租赁渠道

在样本企业中,大多数企业都存在现金创造能力差的问题,尤其是第三类企业表现最差,这可通过保值回购+融资租赁渠道筹集发展资金。保值回购+融资租赁是指生产商支付残值价格,消费者支付租赁的租金。融资租赁公司批量购买新车,整车企业保证在规定年限内以一定的残值回购,融资租赁公司将减去残值的车辆以合理的价格分期租赁给消费者。当新技术出现,市场上就会有更多可供选择的新能源车型,消费者也可以置换新的车型。这种渠道既可以大大降低购车门槛,打消消费者的各种顾虑,也能缓解整车企业的资金压力,有效地分摊技术及财务风险。

另外,新能源汽车产业链上的中小企业可以采取集群式发展方式,以整车生产企业为核心,整合新能源汽车产业链上的相關企业,共同完成汽车的生产、销售及售后服务,与融资租赁公司合作,提高整车销量。

[参考文献]

常继莹.新常态下中小企业融资途径探析[J].财会通讯,2018(32):20-22.

刘政,陈晓莹,杨先明.融资多样性对企业技术创新的影响机制研究[J].科技进步与对策, 2017(3):84-92.

史永进.基于生命周期理论的房企融资策略研究—以万科为例[J].财会通讯, 2018(8):101-105.

王甲迎.碧桂园集团多元化融资策略及经济后果分析—基于企业生命周期视角[J].财会通讯,2018(8):13-16.

吴盛汉,张洁梅.“互联网+”下供应链金融模式的创新[J].开放导报, 2018(1):40-43.

宋光辉,田立民.科技型中小企业知识产权质押融资模式的国内外比较研究[J].金融发展研究, 2016(2):50-56.

杨汀,史燕平.利用融资租赁破解中小企业融资难题—来自欧洲的经验[J].新金融, 2018(8):55-58.

郭永清.财务报表分析与股票估值[M].北京:机械工业出版社,2017:1,190.

[责任编辑 祁丽华]