财报分析在白酒行业中的应用

2019-11-16王宜忱中国人民大学商学院

王宜忱 中国人民大学商学院

近年来,A股市场上消费行业板块表现抢眼,其中表现最为突出的要算酿酒板块。从2016年1月4日至2019年7月30日,代表A股全貌的沪深300指数上涨了3.88%。相比较而言,酿酒板块上涨了220.22%。换言之,如果投资者在这个期间投资挂钩酿酒板块指数的基金,3年零7个月的时间,投资者投资收益大约为220%,远远高于普通的理财产品。对于投资A股市场的投资者而言,其投资业绩能够跑赢沪深300指数的已经实属少数,所以能获得投资酿酒板块如此高收益的投资者少之又少。从以往的业绩来看,消费行业尤其是酿酒板块的确是个值得投资的行业。

A股上市公司中包含了很多白酒企业,对于想投资个股的投资者来说,就需要比较和分析这些上市公司了,从而选中价格合理或被低估的白酒企业作为投资对象,进而享受企业分红或赚取买卖价差。

对于二级市场投资,我们常用的分析方法分为两种,即基本面分析和技术分析。其中,基本面分析主要用于判断企业的内在价值和优势,从而预估上市公司在二级市场上股价的长期趋势。投资大师巴菲特曾说:“你必须了解财务报告,它是企业与外界交流的语言,一种完美无瑕的语言。只有你愿意花时间去学习它,学习如何分析它,你才能够独立地选择投资目标。你在股市赚钱的多少,跟你对投资对象的了解程度成正比。”尤其可见,对于投资者而言了解上市公司财报的重要性。

一、资产负债表中我们应关注的事项

资产负债表主要体现的是企业资金的去处,反应企业的投向,组成企业的资产;同时,它还记录了企业资金的来源,反应企业借款、融资等情况,即企业的负债和权益。

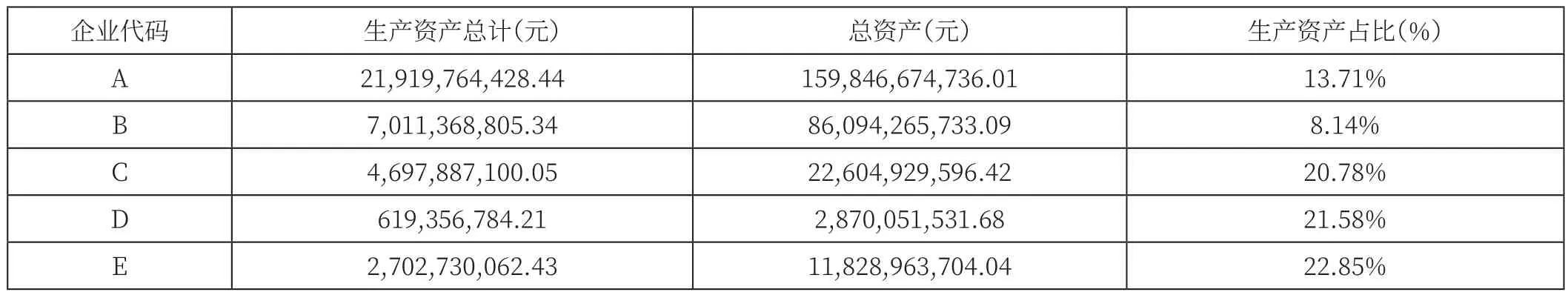

1.比较白酒企业生产资产在总资产中的占比,即:生产资产/总资产。观察企业生产资产的轻重,从而推断企业战略发展方向,判断其是否和产业现状和发展方向一致。

数据来源于Wind资讯金融终端

由上述数据可知,2018年白酒龙头企业A和B相比之下生产资产占比较轻,企业负担较轻。面对可能出现的行业危机时,由于企业生产资产带来的负担较小,同时企业面对的危机的可能性也小很多。从上述数据来看,整体白酒行业生产资产占比都不高,应属于轻资产行业。同时,生产资产和下文提到的2018年企业净利润相比,企业年净利润远大于生产资产,所以白酒行业是个很赚钱、性价比很高的行业,同时也是值得投资的行业。

2.观察白酒企业应收款占总资产的比例,即:应收款(不包括银行承兑汇票)/总资产。长期应收款占全部应收款的比例,分析企业的应收款是否有变坏账的准备,是否有放宽条件,造成应收款数额较高或者增多的情况,以及通过签订假合同并增加应收款从而虚增收入的情况。

其中A企业应收账款为0元,占总资产的比例为0%;B企业应收账款为127,331,336.97元,占比为0.15%;C企业应收账款为10,333,728.87元,占比为0.05%;D企业应收账款为6,049,357.08元,占比为0.21%;E企业应收账款为11,828,963,704.04元,占比为0.09%(数据来源于Wind资讯金融终端)。

由上述数据可知,2018年白酒企业应收账款普遍占比较小,说明该行业结款状况良好,很少有拖欠货款的情况,企业资产状况较为健康。比较上述5个样本企业的应收账款占比情况,也没有异常值出现,应收账款普遍占比很小。

3.观察白酒企业是否有足够的货币资金及其他资产(如金融资产)偿还负债,尤其是有息负债,即:货币资金/有息负债。评价企业面临的债务风险的高低,帮助投资者判断是否会面临企业由于资金问题给投资者造成的巨大经济损失。

4.由于白酒存放越久,价值越高,而且是成倍的升高,所以不用考虑计提存货跌价准备。

二、利润表中我们应关注的事项

利润表主要反映企业的经营成果,从利润表中的数据中我们可以大致了解企业的经营状况和盈利能力。同时,大多数投资者关心的每股收益和市盈率情况,是根据这张表的数据计算得来。其中,每股收益=(本期毛利润- 优先股股利)/期末总股本;市盈率=股价/每股收益。每股收益越高,说明企业经营状况越好。但是,是否值得投资,还得看估值指标市盈率,当股票被严重低估时值得被投资。

1.观察白酒企业营业收入是否持续增长,并比较其在行业内的增速是否高于平均水平,从而判断企业在行业中的地位。

数据来源于Wind资讯金融终端

从上述数据可以看出,白酒行业5个样本公司2016年以来营业收入均保持持续增长,其中龙头企业A营业收入最高,2017年营业收入增长迅速。白酒企业E在2018年营业收入增长迅速。今年来,这两个白酒企业在二级市场上表现甚佳。

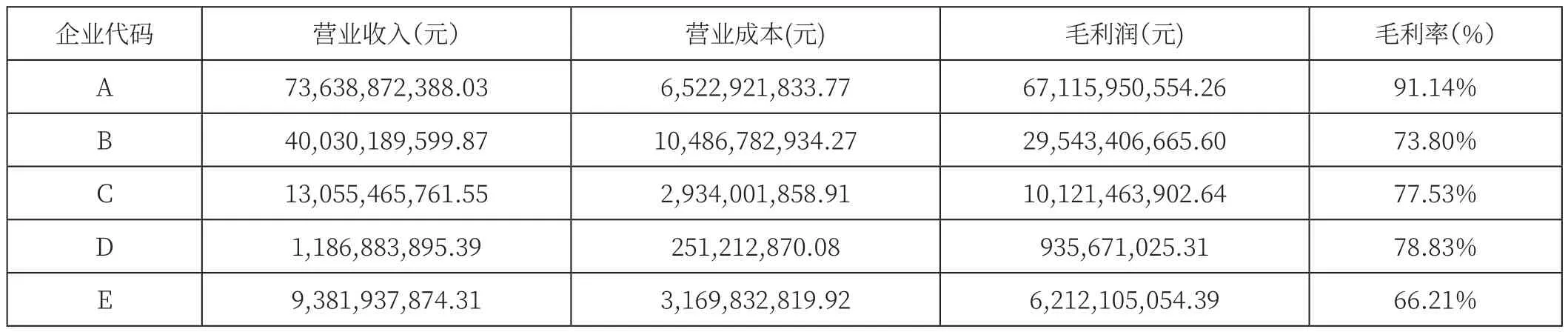

2.比较白酒企业的毛利率,分析企业毛利率水平,从而判断企业是否有竞争优势。

数据来源于Wind资讯金融终端

从上述数据可以看出,2018年白酒企业毛利率普遍偏高,其中白酒行业龙头企业A毛利率最高,说明其竞争优势明显。

3.比较白酒企业的营业利润率,分析企业的盈利能力。

数据来源于Wind资讯金融终端

从上述近三年数据中可以看出,白酒行业龙头企业营业利润率明显高于其他企业,尤其是龙头企业A,近三年营业利润率高达60%-70%,由此可知企业A盈利能力在同行业里算遥遥领先的。

三、现金流量表中我们应关注的事项

现金流量表主要展示的是固定时期内(或报告期内)企业现金的增减变动情况,能反应企业现金的流入和流出的来龙去脉。上市公司现金流量表是以利润表为基础,资产负债表为参照制作出来的。由于其反应的是现金的收入和支出情况,造假难度较高,因此现金流量表可信度较高。

1.关注白酒企业经营活动产生的现金流量净额是否为正,净额的增加是否大部分是由现金及现金等价物带来。

2018年数据显示5个白酒行业样本企业经营活动产生的现金流量净额和期末现金及现金等价物余额均为正,行业龙头企业这两个项指标数额明显高于其他企业。从企业现金及现金等价物净增加额来看,企业E为负,说明企业2018年货币资金在减少。

2.关注白酒企业经营活动产生的现金流量净额和企业净利润是否匹配。

其中A企业净利润为37,829,617,756.81元;B企业为14,038,650,126.48元 ;C企业为3,510,465,888.43元;D企业为222,678,845.51元;E企业为1,559,890,179.07元(数据来源于Wind资讯金融终端)。

2018年数据显示上述白酒企业中只有企业E净利润明显高于企业经营活动产生的现金流量净额,应注意企业是否虚增了利润。

3.如果企业投资于固定资产等的支出持续高于经营活动产生的现金流量净额,则应引起投资者的注意。

其中A企业购建固定资产、无形资产和其他长期资产支付的现金为1,606,750,226.28元;B企业为381,381,461.74元;C企业为1,468,482,777.22元;D企业为121,686,839.13元;E企业为75,065,309.04元(数据来源于Wind资讯金融终端)。

2018年数据显示上述白酒企业中除了D企业以外,其他白酒企业构建固定资产、无形资产和其他长期资产支付的现金都远低于经营活动产生的现金流量净额,企业处于良性运转当中。

4.对于一个企业而言,主营业务产生的现金流最为重要,越多越好。应特别关注现金流量表中企业经营活动产生的现金流量净额。如果企业主要现金流是由于企业投资活动中出售固定资产等所得,说明企业主营业务有可能已出现问题,或企业“不务正业”,那么就应该特别引起投资者的警觉。

5.关注企业是否为了筹集资金付出了高于市场正常利率水平的利息借入资金。如果这种情况出现,说明企业现金流出现了很大问题,企业急于用钱,才会借入明显高于平均利率的贷款。

综上所述,我们通过对某一行业上市公司企业定期财报分析和比较,可以更加清晰的了解企业的经营状况,发现更加具有投资价值的企业。同时,通过发现财报中的异常值,来排除可能具有风险的或者财务造假的企业,从而尽力规避投资风险。