个人所得税调整对劳动力供给空间分布影响的动态效应研究

2019-11-12陈帅方宏

陈帅 方宏

摘 要:在总结国内外文献的基础上,通过2013—2017年31个省份的面板数据建立回归模型,实证研究个人所得税调整对劳动力供给空间分布影响的动态效应。利用最小二乘法的估计结果表明,我国个人所得税和劳动力供给之间呈现出“倒U”型关系。对东部、中部和西部地区分别进行参数估计,结果表明,个人所得税调整对劳动力供给的分布影响存在着显著的空间差异,东部和西部地区呈现“倒U”型关系,中部地区呈现出负相关关系。最后,提出政策建议。

关键词:个人所得税;劳动力供给;空间分布;动态效应

中图分类号:F812.42 文献标志码:A 文章编号:1673-291X(2019)28-0075-06

一、个税改革对劳动力供给效应可能产生的影响

改革开放以来,我国城乡间二元经济结构一直存在,城市和农村的生产要素、产业结构存在很大差异。在过去的四十多年中,我国劳动力的转移在这种经济结构下主要呈现出由农村地区向城市地区、由农业产业向非农业产业、由内陆经济欠发达地区向沿海经济发达地区迁移的特征。但是近年来,我国农民工短缺现象开始呈现不断蔓延之势,东部沿海发达地区的“用工荒”现象逐年加重,许多以内陆地区为主要来源的农民工,放弃了继续向沿海地区转移、寻找工作的机会。近几年,“用工荒”已经从东部沿海地区逐步蔓延到中、西部地区,甚至一些劳动力输出地也出现了农民工短缺。这种现象体现出我国经济长期增长的收敛性,即经济落后地区追赶富裕地区的趋势,同时劳动力的空间转移和地区的工资水平、劳动生产率等要素的调整内生相关。现代税收理论认为,征税对劳动力可能产生的效应有两种,收入效应和替代效应,当商品性质不同时,对应的劳动供给曲线的形状不同,而且这两种效应相互制约,难以表明税收促进还是阻碍劳动力供给[1]。在现有制度背景条件下,本文从以下方面来探讨个税改革对劳动力供给效应可能产生的影响。

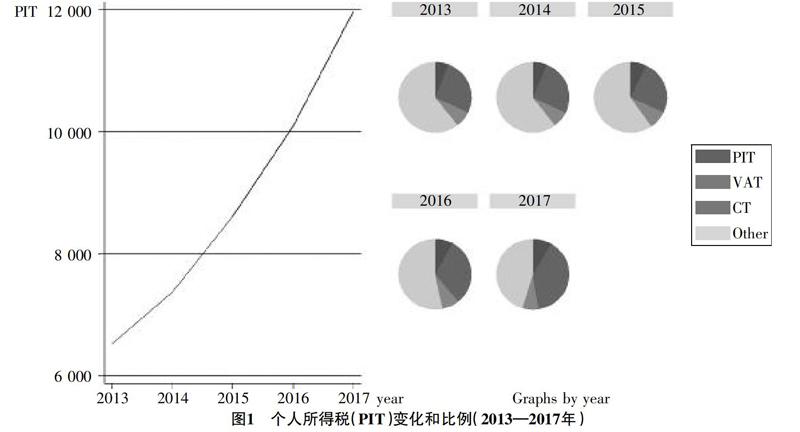

第一,个人所得税总量和比重偏低。税收作为我国财政收入的主要来源,其本质是满足社会公共需要,参与国民收入分配,促进社会就业,从而实现经济稳步增长。从上页图1可以看出,尽管我国个人所得税近年来由于经济增长与税收征管水平的提高,绝对量数额在不断增长,但是占税收总收入的比重不到10%,这是因为我国目前仍以增值税等流转税为主体税种。且我国个税功能尚未充分发挥,个税占GDP的比重近乎低于所有OECD国家,且与OECD整体8.72%占比相比明显偏低[2]。我国个税仅以分类征收一种模式征收较为单一,未体现税收公平原则,严重影响了个税的征收额。

第二,人口结构问题突出。随着医疗水平的进步和可支配收入的增加,我国居民人均预期寿命不断延长,人口少子化和老龄化问题不断凸显[3],人口红利不断减少,新增就业人口的个税上缴额远远低于国家财政的社会养老保障支出,从而减弱劳动力供给的适应性。由于经济发展的不平衡,社会贫富差距越来越大,个税调节社会分配收入的公平效应受到质疑,而房价的高速上涨、消费水平的提高以及抚养压力的增加等因素却增大了社会成员谋求更高工资水平的就业动力,这些外在因素的存在大大削弱了个人所得税对劳动供给的影响。近年来的就业选择趋势显示,越来越多的毕业生更倾向于事业单位和国有企业的工作,因其稳定性较强,社会福利待遇好[4]。一般情况下,这些群体即使退休也不会轻易更换工作,即不会再提供额外的劳动力供给,此时不仅是个税,就是工资收入的变动也难以对劳动力供给产生较大的影响。

第三,个人所得税管理缺失导致影响有限。从收入水平划分来看,中低收入群体是劳动力供给的主要群体,高收入者和低收入者占比较小。但是从收入数额来看,高收入者财富占社会财富总额较大份额,所以个人所得税的行为调节最有效的目标应该是高收入群体。但在实际生活中,高收入者的收人来源广泛,主要表现为工资薪金所得以外的财产性收入和隐性收入,税务部门很难准确掌握,例如高收入的明星群体人员容易存在偷税漏税的现象。而且由于在国外存在避税天堂,企业股东个人存在跨国避税的激励,其结果是高收入者实际纳税不足。再从个人所得税对个体工商户的课征情况看,由于受累进税率征管难度所限,大多选择对个体工商户采用定额征收的方式,这使得个人所得税的实际税负低干名义税负,削弱了个人所得税对劳动力供给的影响。

二、文獻综述

随着供给侧结构性改革的显著成果,我国经济步入稳步增长的经济新常态,但是同时受到劳动供给量减少,劳动要素成本上升,企业自主创新能力不足,产业结构不合理等供给侧问题的困扰[5]。为此,社会对个税改革给予高度的重视,学者们通过实证研究提出了自己的观点,采用综合与分类征收相结合的征收模式,科学设计征税范围、累进税率、费用扣除等税制要素,建立“基本扣除+专项扣除”机制,以家庭为单位计征,加大对高收入阶层的征收力度[6]。Mitze等(2010)重点关注了东德和西德统一前后,德国16个州之间的移民变化和GDP、失业率、劳动生产率及物价之间的关系。与新古典经济增长理论一致的是,劳动力一般多从高失业率和低工资水平的地区转移到有更多就业机会的地区。移民地区就业机会的增加和本地工作数量的减少使得区域劳动力市场的差异逐渐消失。从长期劳动力市场均衡看,区域间失业率的差异主要由高失业风险导致的实际工资水平的差异造成,而要素价格在不同区域将趋于相同[7]。Bonin(2008)等人认为,欧盟国家内部存在着明显的实际工资、收入和失业率的差异,但是合理的劳动力配置政策能够显著地减少地区差距的扩大,因此欧盟应该重视设计旨在符合不同国家经济增长方式和产业结构变化的移民政策[8]。Coulombe(2006)认为,劳动生产率对劳动力转移的影响和经济增长的收敛性密切相关:在增长绝对收敛的假设前提下,劳动力转移与地区劳动生产率的初始条件紧密相关。而造成长期均衡下劳动生产率水平差异的主要因素是地区间人力资本存量的不同[9]。Blanchard和Katz(1992)的新古典劳动力迁移模型,构建了一个由3个方程组成的联立方程模型,该模型包含了就业人口和失业人口之差、就业人口占劳动力的比率、劳动力占总人口的比率等3个内生变量,通过该模型计算出失业率和参与率对劳动力迁出的效应。在该模型基础上,构建1个包含长期迁移方程的模型,而不是仅将短期的差分变量放入模型[10]。Harris和Todaro(1970)证明个体迁移决策是建立在个体素质、进入城市后找到工作的概率和收入,以及迁移的实际成本和机会成本等因素综合权衡后的结果的基础上。如果城市的预期收入大于迁移成本,则做出迁移的决定,否则就不会迁移。由农村向城市的劳动力转移的传统认识,正伴随着我国工业化和城镇化的进程发生了悄然转变[11]。

当前国内文献主要从公平和效率、收入分配调节效应等角度研究个人所得税改革的影响。通过比较我国的基尼系数和国际警戒线的差距,李士梅等(2017)指出,我国个人所得税改革在调节居民收入差距上并没发挥应有的作用。董巍峰(2012)指出,虽然2011年个税改革纳税人数减少,但是随着经济的发展,居民收入水平的提高,个人所得税变成了个薪所得税[12]。2011年的个税改革提高了税收额起征点和减少了税收层级,有效减轻了中、低收入群体的缴税负担,提高了居民的消费能力,促使企业自主创新,增加了财政收入[13]。但是个人所得税的平均税率过低,在调节收入分配差距过程中难以达到横向公平原则,再分配效应较差[14]。劳动力市场和社会就业紧密相关,保障民生质量的提高,完善收入分配,公平就业是前提,然而现有研究很少将个税改革与劳动力市场相结合。在人口老龄化与经济下行的共同压力下,政府财政预算压力越来越大。Richard Blundell 等(2018)指出,就业减少和经济停滞导致税收减少,而社会保险的资格和慷慨程度的提高导致财政开支更大,从而导致家庭收入和劳动收入的不平等[15]。至于个税改革对劳动力供给的影响,沈向民等(2016)采取问卷调查和Logistic回归模型等方法进行实证分析,结果表明无论是税率变化还是免征额的调整,个人所得税的劳动力供给都缺乏弹性[4];叶菁菁等(2018)从个体的劳动参与率与劳动工作时长等角度研究发现我国个人所得税对社会成员劳动供给影响程度不高;李文(2018)基于似不相关双变量Probit模型分析发现,个体税收认知和个人所得税增加工作时间之间存在显著的正相关关系,而且边际效应税额随税额降低幅度增加而呈现轻微的递减趋势[16]。

综合国内外研究,本文认为当前的研究存在以下不足。首先,由于存在“Kuznets悖论”,绝对收入理论(AIH)遭受到前所未有的挑战。Kuznets(1942)对美国的研究发现,储蓄率并未像AIH表明的那样随居民收入的增加而不断增加,而是呈现出长期的稳定性[17]。其次,LCH-PIH(生命周期假说和持久收入假说)及其后续理论假定个人消费和其持久收入保持固定的比例,而已经有的大量实证研究表明个人消费倾向与其持久收入呈现递减关系(Ferrer-i-Carbonell,2005[18];Alvarez-Cuadrado & Long,2011[19]),从而削弱了其适用性。再次,相对收入假说(RIH)能很好地解释“Kuznets悖论”,也不否定个人消费倾向递减规律,是一个较好的研究框架。但是长期以来,经济学家习惯于假定个体是彼此独立的只关心自身消费效用的“理性经济人”,加之将相对消费水平引入效用函数使效用最大化问题的处理比较困难,因此RIH理论没有受到足够的重视。基于相对收入假说,对我国个人所得税和劳动力供给关系的研究更是少之又少。刘文勇(2005)基于中国宏观数据的研究涉及到RIH,结果支持该理论,然而由于同类研究极为缺乏,稳健性尚需进一步研究确认[20]。鉴于个人所得税改革从方案制定、计划实施到实际产生影响的过程整体具有时间滞后效应,因此本文为研究2011年个税改革对劳动力供给的影响,采取滞后两年的做法,利用2013—2017年31个省份的面板数据建立计量模型,实证分析个人所得税对劳动力供给的影响及空间差异,并且针对各个地区个人所得税改革的实施情况提出建议。

三、实证研究

(一)模型设定

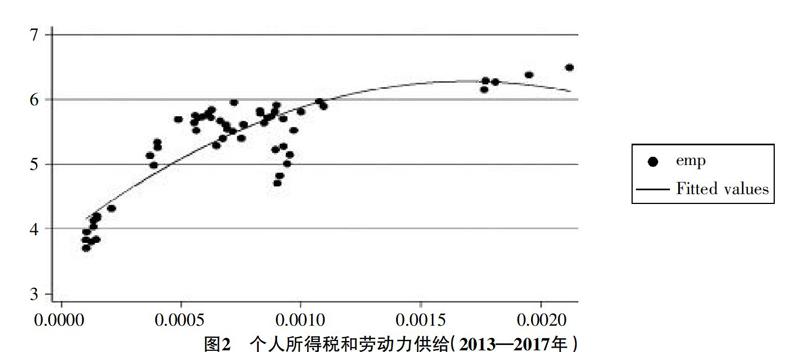

在国内、外学者的研究基础上,本文设定劳动力供给为被解释变量,以个人所得税为解释变量,同时设定人口老龄化、技术水平、城镇化水平、政府就业保障水平、教育水平和产业结构等指标作为控制变量。图2是个人所得税改革和劳动力供给之间的散点图,表明两者之间存在明显的“倒U型”关系。

因此,本文的回归模型设定如下:

empi,t=β0+ɑ0empi,t-1+β1taxi,t+β2tax■■+β3agei,t+β4teci,t+β5urbi,t+β6expi,t+β7edui,t+β8indi,t+γi+μt+εi,t(1)

其中,i、t 分別代表省份i和时间t,γi为地区固定效应,μt为时间固定效应,εi,t为残差项。

(二)变量说明

一是劳动力供给emp。劳动力供给和就业水平关联密切,为保持数据稳定性,本文以就业人数对数值衡量。二是个人所得税tax。个人所得税的变化主要表现在对居民可支配收入的影响,以个人所得税和居民可支配收入的比重来衡量。考虑到城镇居民与农村居民人口数的差异,本文以平均每户3.5人为基数,与居民人均可支配收入的乘积为居民可支配收入。三是人口老龄化水平age。采用国家统计局抽样调查中65岁以上老年人数占调查总人数的比重进行衡量。考虑到近年来我国人口结构问题比较突出,低出生率与低死亡率以及二胎政策效果不是很理想,导致人口老龄化程度越来越严重,增长速度远超过国际发达国家,给社会造成就业负担。四是技术水平tec。采用地方财政科学技术支出占地区生产总值的比重来衡量。考虑到技术水平对劳动力市场的影响主要有两种:损失效应和补偿效应。短期条件下,技术进步替代了人工劳动,削减了一定的就业岗位,因此可能会造成部分劳动力失业,而长期条件下,技术进步带来劳动生产率的提高,更多资本的积累可以投入扩大再生产,进而创造更多的就业岗位和就业机会[21]。五是城镇化水平urb。采用城镇人口数占人口总数的比重衡量,一个地区的城镇化水平能更好地反映该地区的就业水平。六是政府就业保障水平exp。采用地方财政社会保障和就业支出占地方财政预算支出的比重衡量,一个地区的政府对就业的保障有助于该地区对人才的吸引,从而促进该地区的经济发展。七是教育水平edu。以每10万人口高中阶段平均在校生数的对数值衡量,教育是地区经济发展的基础,教育的先进性更能吸引企业落户,从而带动该地区的就业潮。八是产业结构ind。采用第三产业增加值与第二产业增加值的占比衡量,现代社会更多的是服务型社会,第三产业是社会居民优先选择就业的产业。

这些变量的数据来自《中国统计年鉴(2013—2017年)》。考虑到时间滞后效应以及西藏与其他地区数据的差异较大,为缓解可能产生的内生性问题,本文采取滞后两年的做法,利用2013—2017年31个省份的面板数据建立回归模型,将西藏地区的数据从样本中剔除。

(三)实证结果分析

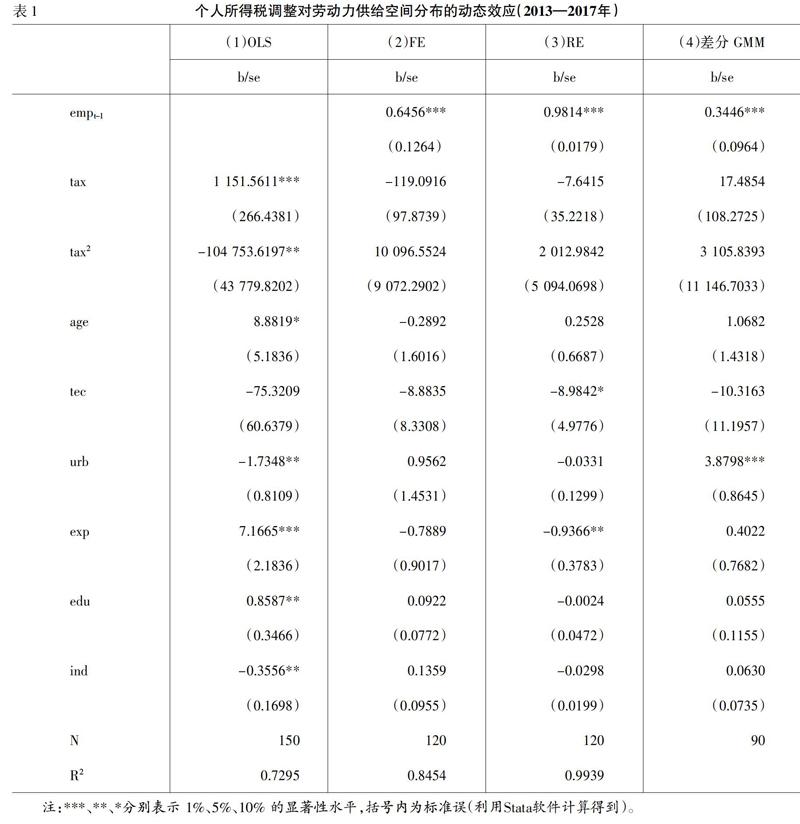

表1是针对上述模型的估计结果。第1列为最小二乘(OLS)法回归结果。除了tec 指标前系数不显著以外,其他指标系数均显著。其中,tax 指标的1次项系数为正,2次项系数为负,而且两者在5%置信水平下均显著,但两者系数值过大,虽然证明了个人所得税与劳动力供给之间存在显著的倒“U型”关系,即表明个人所得税对劳动力供给的影响有时间限制,初期会促进劳动力供给的增长,后期会抑制劳动力供给的增长,但影响效果可能不太理想。城镇化水平越高、第三产业越丰富的地区,对劳动供给的抑制效应越强,表明往往这些地区的经济发展水平高,优秀人才集聚,劳动供给易达到饱和状态。人口老龄化水平、政府保障支出水平、教育水平越高的地区,往往促进该地区的劳动力供给水平,这是因为这些地区的经济发展往往需要新鲜的人才血液,促进市场经济循环,从而实现经济稳定运行。技术水平的系数为负,而且不显著,表明技术水平对劳动力供给的影响受到补偿效应和损失效应的制约,不同地区二者大小不同,从而无法确定对劳动力供给影响的方向。

第2列和第3列给出了动态的FE模型和RE模型的估计结果,并且与第4列的差分GMM 的估计结果进行对比。3列的empt-1指标前的系数均为正,而且显著,表明后1期的劳动力供给水平会促进前1期的劳动力供给,这似乎有点不合常理。但考虑到每一个地区的政府在制订该区的经济发展计划时,往往会提前制订,若预期后期社会总劳动供给水平不足,则会在前1期備足充分的劳动力供给水平。FE模型、RE模型的回归系数明显大于差分GMM模型的估计结果,表明数据的内生性问题不大。该3列tax的1次项和2次项前的系数均不显著,表示个人所得税对劳动力供给可能没有显著影响,这与理论假设是一致的。

四、稳健性检验

我国作为人口和经济大国,各地区的经济发展水平、居民的缴税水平以及不同地区各项政策的成熟度具有异质性,相同数额的个人所得税对不同收入水平的居民造成的影响可能不同,因此为了反映个人所得税对劳动力供给效应的区域异质性,本文将30个样本省(市、自治区)划分为东部,中部和西部3个区域,并且分别对这3个子样本进行回归。结果(见表2、表3和表4)。

对比中部地区,东部地区和西部地区的劳动力供给与个人所得税之间的关系同主要的回归结果一致。这是因为东部地区的大城市集聚,经济发展水平高,人均收入高,是个人所得税收入来源的主要地区,而且政策传导机制更完善。西部地区资源匮乏,经济发展水平低,对人才需求高,个人所得税税额的大小对居民生活水平质量影响更大,劳动力供给变化大,这也是国家对西部地区实施更优惠的税收政策的原因所在。

五、结论和启示

本文利用2013—2017年31个省份的面板数据建立回归模型,实证分析了个人所得税改革对劳动力供给的影响及地域差异。主要结论如下:第一,在OLS方法下,个人所得税和劳动力供给之间呈现出“倒U”型关系,但是影响效果不是非常理想。第二,城镇化水平越高、第三产业越丰富的地区,对劳动力供给的抑制效应越强,而人口老龄化水平、政府保障支出水平、教育水平对劳动力供给的增长均显示了促进效应。第三,动态FE、RE、差分GMM模型下,多数变量不显著,表示个人所得税对劳动力供给的影响方向不确定,同时注意要结合前后期的劳动力供给水平的效应分析。第四,利用OLS法估计模型,东部地区和西部地区个人所得税的1次项及2次项前系数虽然显著,但是两个地区的个人所得税影响效果不同。政府应该因地制宜,采取合适的政策完善劳动力供给水平。

基于上述结论,本文提出以下建议:首先,在中国当前制度背景下,个人所得税还不是主要税种,无论是税额还是比重,与国际数据相比还有很大差距,且我国个税的设定存在很多欠缺,未充分发挥其收入分配功能。因此,对于个税改革,首要目标应是减轻工薪阶层的负担,让改革成果真正惠及中低收入者。可以借鉴国际经验,在房贷利息扣除、二孩抚养支出扣除、养老福利等方面加以改革,采用分类综合制,减少税率档次,扩大级距,降低税率,优化个人所得税税率制度[22]。其次,制定妥善的人口政策引导人口由大城市向中小城市的合理有序流动[23],缓解大城市的劳动供给过度状态,促进地区间的经济交流,实现合理的地区经济差异化均衡。最后,充分考察不同地区人口老龄化、产业结构、教育水平等多方面的差异,制定合理的财政补贴政策,保障地区间就业的公平和效率。

参考文献:

[1] 白阳.我国个人所得税制度对城镇居民劳动供给影响的分析[J].北方经济,2014,(8):90-92.

[2] 蔡昌.公平与效率视角的个人所得税改革[J].中国财政,2017,(5):42-45.

[3] 贺俊,程佳敏,万红燕.人口结构、经济增长与中国社会福利水平[J].东北大学学报:社会科学版,2018,(1):19-26.

[4] 沈向民,吴健.我国当前个人所得税的劳动供给效应分析[J].税务研究,2016,(2):53-57.

[5] 叶菁菁,吴燕,陈方豪,王宇晴.个人所得税减免会增加劳动供给吗?——来自准自然实验的证据[J].管理世界,2017,(12):20-32.

[6] 李士梅,李安.我国个人所得税收入分配调节效应分析[J].税务与经济,2017,(5):92-99.

[7] Mitze T.,Alecke B.,and Untiedt,G.Trade-FDI linkages in a simultaneous equation system of gravity models for German regional data[J].International Economics,2010.

[8] Bonin H.,Eichhorst W.,Florman C.,Hansen M.,Ski?觟ld L.,Stuhler J.,Tatsiramos K.,Thomasen H.,Zimmermann K.Geographic mobility in the European Union:optimizing its economic and social benefits (Final Report)[R].EU Commission,2008.

[9] Coulombe S.Internal migration,asymmetric shocks and interprovincial economic adjustments in Canada[J].International Regional Science Review,2006,(2):199-223.

[10] Blanchard,O.,and Katz,L.Regional evolutions[J].Brookings Papers on Economic Activity,1992,(1):1-75.

[11] Harris,J.R.and Todaro,M.P.Migration,Unemployment and Development:A Two-Sector Analysis[J].American Economic Review,1970,(60):126-142.

[12] 董巍峰.基于公平视角下的我国个人所得税研究[D].上海:上海师范大学,2012.

[13] 窦若晨.对2018个税起征点改革的思考[J].现代营销:经营版,2018,(12):174.

[14] 張楠,邹甘娜.个人所得税的累进性与再分配效应测算——基于微观数据的分析[J].税务研究,2018,(1):53-58.

[15] Richard Blundell,Robert Joyce,Agnes Norris Keiller,and James P.Ziliak.Income inequality and the labor market in Britain and the U.S.[J].Journal of Public Economics,2018,(6):48-62.

[16] 李文.税收认知影响个人所得税的劳动供给效应吗——基于似不相关双变量Probit模型的分析[J].财贸研究,2018,(9):66-75.

[17] Kuznets S.Uses of National Income in Peace and War[J].Occasional Paper No.6,National Bureau of Economic Research,New York,1942.

[18] Ferrer-i-Carbonell,A.Income and Well-Being:An Empirical Analysis of the Comparison Income Effect[J].Journal of Public Economics,2005,(89):997-1019.

[19] Alvarez-Cuadrado,F.and N.V.Long.The Relative Income Hypothesis[J].Journal of Economic Dynamics & Control,2011,(35):1489-1501.

[20] 刘文勇.收入因素对中国消费需求影响的实证分析[J].经济理论与经济管理,2005,(2):56.

[21] 雷海,王皓,朱明侠.全要素生产率与社会就业关系的研究——以制造业为例[J].价格理论与实践,2018,(2):119-122.

[22] 袁建国,胡明生,陶伟.国外个人所得税改革趋势及借鉴[J].税务研究,2017,(7):54-58.

[23] 马剑锋,秦腾,佟金萍,孙冬营.工业集聚、城市集聚与水资源消耗——基于省际动态面板数据的系统GMM分析[J].软科学,2018,(1):95-99.

Abstract:Based on the domestic and foreign literatures,the paper establishes the regression model based on the panel data of 31 provinces from years 2013 to 2017,and empirically tests the dynamic effect of the personal income tax reform on the spatial distribution of the labor supply.The results shows that there is an“inverted U-type”relationship characterized by the OLS model between the personal income tax reform and the labor supply.There is very obvious spatial different effect of the individual income tax on the labor supply,among the east,middle and west region.There is“inverted U-type”relationship between the personal income tax reform and the labor supply in the east and west region,whereas negative in the middle region.Finally,it gives policy suggestions.

Key words:personal income tax;labor supply;spatial distribution;dynamic effect