银行不良贷款影响因素的线性回归分析

2019-11-01

(西安财经大学 陕西 西安 710000)

一、引言

(一)不良贷款的概念

不良贷款指非正常贷款或有问题贷款,是指借款人未能按原定的贷款协议按时偿还商业银行的贷款本息,或者已有迹象表明借款人不可能按原定的贷款协议按时偿还商业银行的贷款本息而形成的贷款。不良贷款是激化银行信贷风险的导火索,属于银行信贷的消极产物,也相继成为控制风险的关键点,不良贷款的产生与发展,使商业银行贷款作为主力业务承载的银行生产力逐渐被削减。部分积极因素的出现在一定程度上实现了不良贷款“搬家”,但仍未取得革命性进展,不良贷款问题依然棘手。

(二)不良贷款产生的背景

近年来,国内经济持续迅猛发展,经济体制改革日益完善,经济局势逐渐转好。与此同时,国际经济形势也呈现大好局面,世界一体化趋势的风潮依旧不减,各国之间的联系越发密切,在整个大的经济体系中各国资本迅速流转,全球经济在大方向上呈现优势发展。然而,在经济优势发展的同时,引发的泡沫经济问题相当严峻,并随之带来了相当多的不良影响。尤其是我国的金融体系,在全球资本的夹击下存在巨大的风险。由于我国银行业处于该形势下,不可避免地产生了难以预料的不良贷款问题。

由于我国经济仍处于加速发展阶段,市场机制尚不健全,使经济运营面临着极其复杂的局面。政策面上政府鼓励商业银行加大信贷力度以扶持市场中的中小企业和某些重点行业,比如光伏、船舶等信贷风险“高危”行业,使大量风险转移给了商业银行,由此也恶意破坏了行业“优胜略汰”的发展模式。与此同时,大批的商业银行为了增加贷款业务,信贷业务大多一味追求数量,而忽视业务水平,导致许多恶意信贷的滋生。而且一些银行贷款机制落后,经营管理存在许多漏洞,出现放款紧收款松,追踪机制不到位的问题,进一步诱发不良贷款的出现及日益猖獗。

(三)需要解决的问题

首先,要借助可靠的网络等媒介搜寻相关数据资料。

其次,熟悉并学习相关数学模型,选择建立合适的数学模型,对将讨论的问题进行研究,寻求不良贷款趋增的内在原因。

再次,银行应该比照自身的现状,仔细选择变量,进行相应的定量分析,寻找遏制这一问题的有效方法。

最后,进行全面的分析总结,深化理解。

(四)问题的理解

本文重点在于讨论影响不良贷款的因素,并着眼于如何有效解决不良贷款问题。分析研究问题的基础在于收集真实可靠的数据,然后是甄选指标,也就是预测影响因素。由于个人信息来源以及信息面的限制,众多因素之中,为了得到精确可靠的信息以及避免失误情况的发生,应挑选相关性较强、易理解的指标,但这也是本文的难点所在。本文中挑选的指标都是相对具有说服力的,其中的奇异数据已被剔除,孤偏指标不予以采用。但是所选择的因素具有一定的偏向性,这是本文的不足。挑选数据以及选定因素之后,将重点放在对影响银行不良贷款的因素进行分析,预测何种因素对于不良贷款问题最具影响,由此便可轻松衍生出合理的解决方案。

二、一元回归模型

(一)所用指标的选取

上文已经提到,影响银行不良贷款的因素繁多,因此具体哪些影响因素能够对控制不良贷款起到有效作用,如何选取这一问题尤为关键。反复考量过后,最终在众多数据概念中选取总资产以及银行经营管理业务四大重要指标。其一是信用风险指标,具体选用拨备覆盖率、贷款拨备率;其二是流动性指标,具体选用存贷比;其三是效益型指标,具体选用净息差;其四是资本充足指标,具体是选用资本充足率。此四项指标作为研究不良贷款影响因素的对象,具有切实的可操作性以及实际的数学意义。

(二)模型要求

1.数据真实可靠,已剔除异常数据。

2.所取指标与不良贷款之间具有较稳定关系,能切实反映不良贷款情况。

3.短期不存在人民币大幅波动现象以及其他变动,并对于所取指标没有显著影响。

4.不考虑银行经营变动等其他不可预测波动。

5.不考虑银行业内部的相对竞争。

6.假设银行对不良贷款预测呈线性弹性需求。

(三)变量选取以及指标介绍

我们在选择实证模型指标的时候,在充分考虑指标的代表性及其实际意义的同时,还要考虑其相应数据的可获得性。我们可以在一定程度上参考其他文章对于模型解释变量的选取。经过反复的考量后,选择以下的指标。

Y不良贷款额;

X1总资产;

X2拨备覆盖率;

X3贷款拨备率;

X4存贷比;

X5净息差;

X6资本充足率。

三、建立回归模型,改进回归模型

(一)建模思路

根据上文的内容已挑选出的六项指标作为建模因素,首先我们要采用一元线性回归模型逐一分析上述六项指标对于不良贷款余额的影响。然后进一步采用多元线性回归模型来探究这些指标综合起来及彼此间相互作用对不良贷款可能会产生的影响,并且从其中筛选出影响力最强的指标。

(二)数据整理

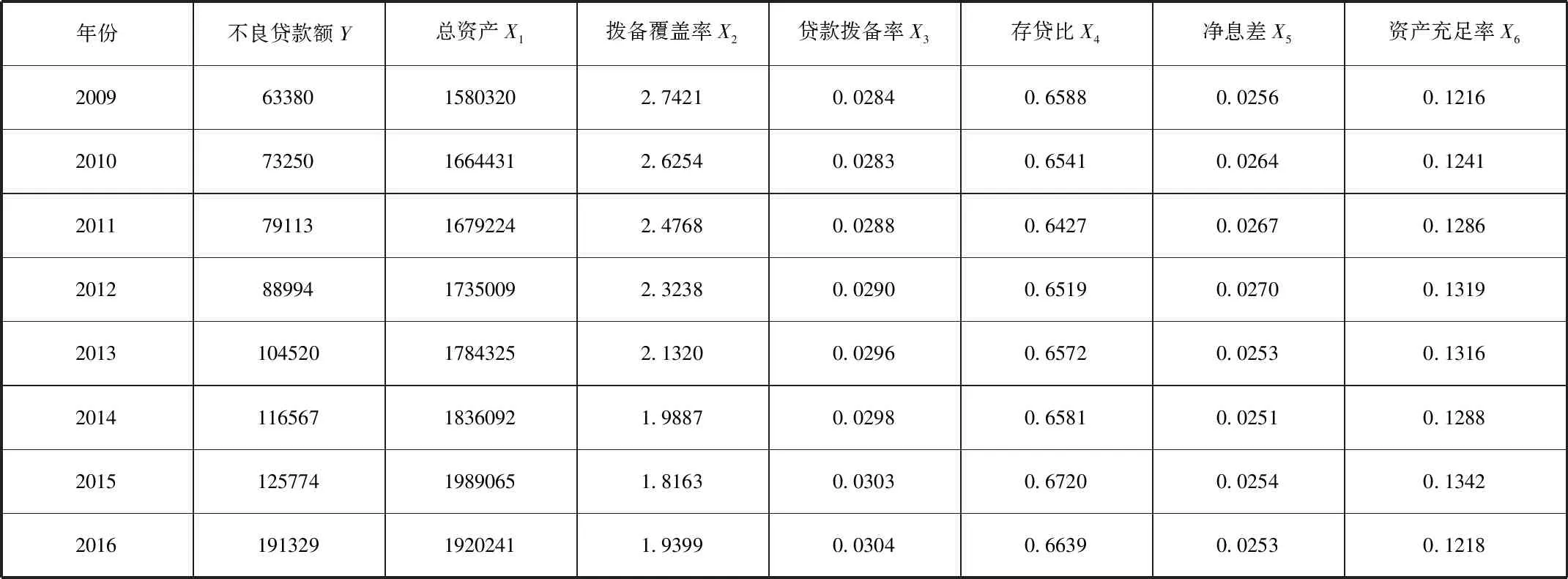

通过中国银行业监督委员会查询了主要商业银行(建设银行、工商银行、农业银行等)近八年来的不良贷款相关数据,见表3-1。

表3-1 主要商业银行不良贷款相关数据

(三)一元线性回归分析

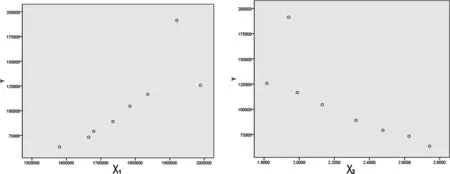

1.绘制散点图

在SPSS程序中导入相关的数据,输入相关程序代码得到散点图:

图3-1 X1与Y的简单散点图 图3-2 X2与Y的简单散点图

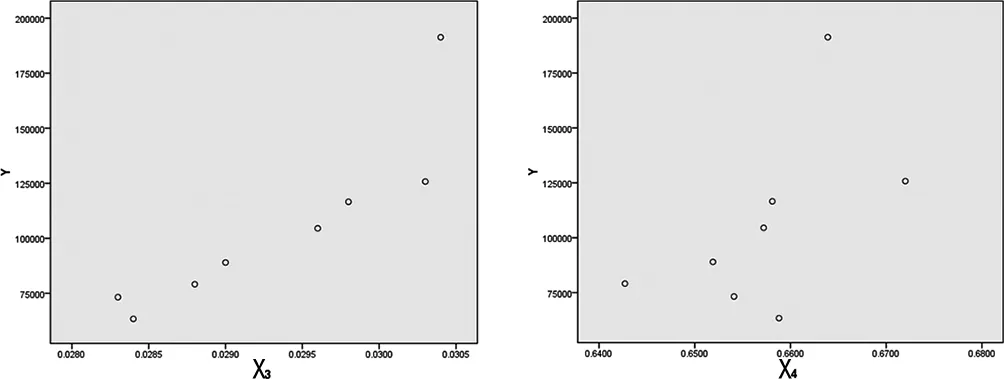

图3-3 X3与Y的简单散点图 图3-4 X4与Y的简单散点图

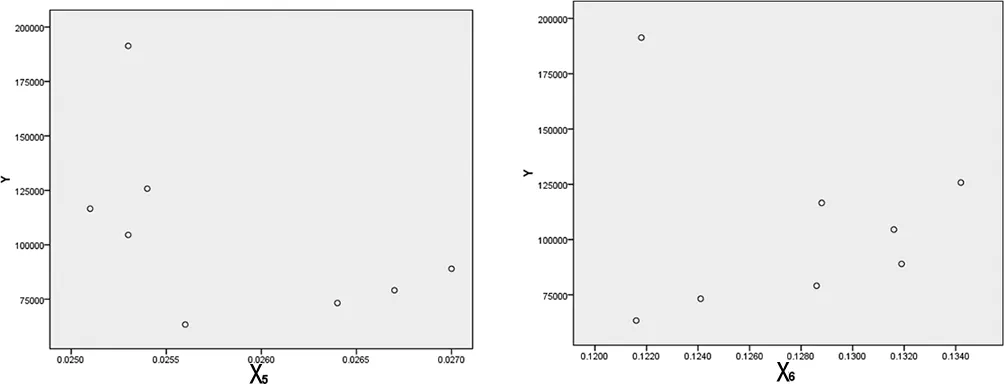

图3-5 X5与Y的简单散点图 图3-6 X6与Y的简单散点图

观察散点图我们可以发现,前三个变量与因变量成明显的线性关系,而后三个变量与因变量线性关系不明显,因此建立的一元回归模型就没有实际的意义。

2.分析相关性

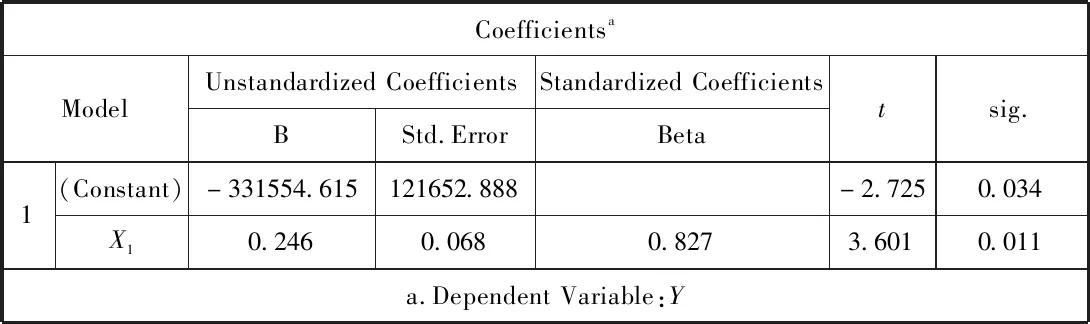

利用数据对模型进行一元线性回归分析,采用SPSS统计软件进行数据拟合,进而分析Y与X1的线性相关性。

表3-2 不良贷款额与总资产的线性相关性

观察拟合结果,sig.=0.011<0.05,回归方程为

Y=0.827X1-331554.615.

所建立的回归方程显著。

同理我们就可以观察出Y与X2、X3的相关关系:

Y=-0.806X2+324205.815

Y=0.889X3-1195399.465

所建立的回归方程显著。

(四)模型的改进

在上述的一元回归线性模型中,根据相关数据,我们可以分别计算出X1、X2、X3与Y的相关性及线性方程,但是由于一元线性回归模型忽略了这三个因素综合起来及彼此相互作用对不良贷款可能产生的影响,所以我们将模型改进为多元线性回归方程的预测。通过多元线性回归分析,计算因素综合的影响。分析如下。

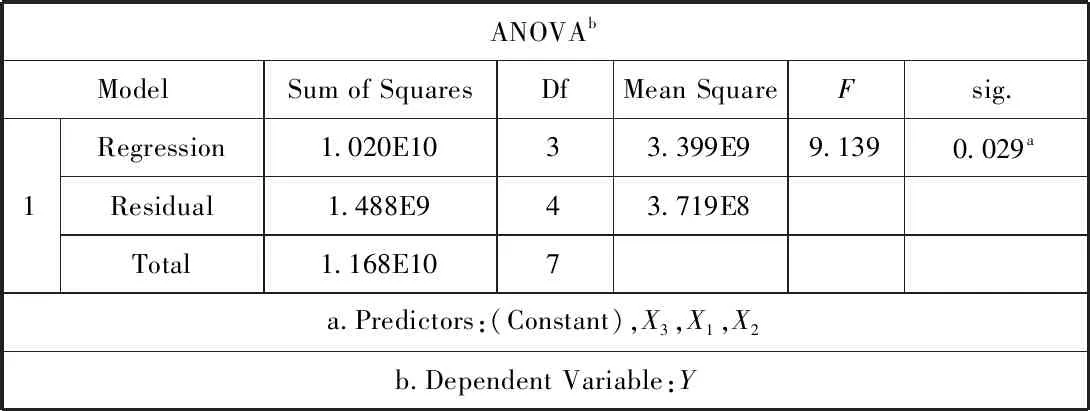

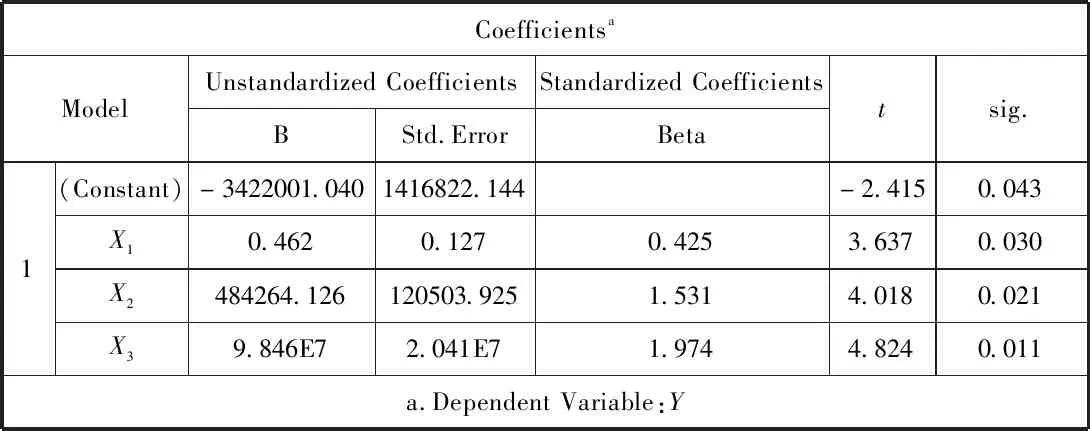

表3-3 因变量Y与自变量X1、X2、X3的线性相关性

CoefficientsaModelUnstandardizedCoefficientsBStd.ErrorStandardizedCoefficientsBetatsig.1(Constant)-3422001.0401416822.144-2.4150.043X10.4620.1270.4253.6370.030X2484264.126120503.9251.5314.0180.021X39.846E72.041E71.9744.8240.011a.DependentVariable:Y

观察拟合结果分析,sig.=0.029<0.05,显著性检验可知有统计学意义,所以我们由此可知建立Y与X1、X2、X3的多元线性回归方程是有意义的。其标准化方程为Y=0.425X1+1.531X2+1.974X3。

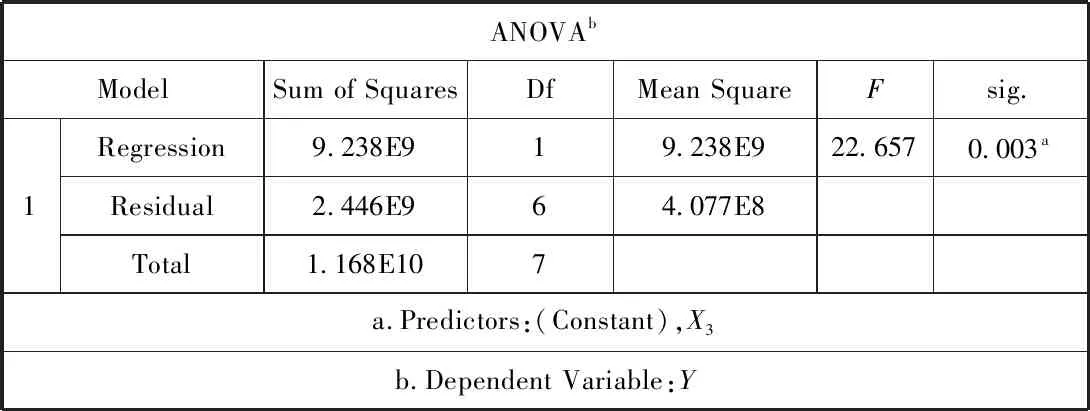

观察前文所做的分析,我们得出所取指标中三项因素综合起来会对不良贷款产生影响的结论,但我们需要进一步讨论,在此三项影响因素中哪项因素起决定作用,所以我们选择采用多元线性逐步回归的方法。选择最优多元线性回归的统计,筛选出与Y确实相关的因素。

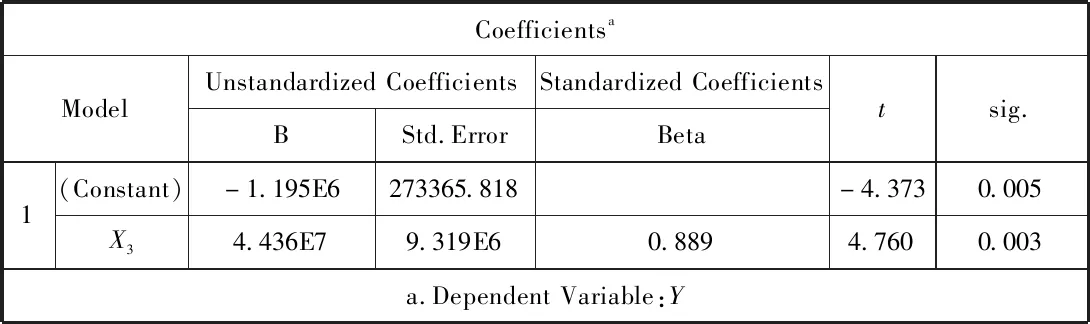

表3-3 自变量最优检验

CoefficientsaModelUnstandardizedCoefficientsBStd.ErrorStandardizedCoefficientsBetatsig.1(Constant)-1.195E6273365.818-4.3730.005X34.436E79.319E60.8894.7600.003a.DependentVariable:Y

参考回归结果我们发现得出结果,X3对Y确实有线性相关。由上可知,从我们选择的指标来看,影响不良贷款的主要原因是总资产(X1)、拨备覆盖率(X2)、贷款拨备率(X3),其中重要影响指标是贷款拨备率(X3),贷款拨备率与不良贷款额呈正相关,贷款拨备率越高,不良贷款额就越高。

上述模型所用的各项重要参数以及数据来自中国银行监督委员会官方网站,数据可靠,参数有意义。对于根据实际需要建立的数学模型,使用SPSS软件进行统计分析,借助一元及多元线性分析进行求解。通过对六项指标的分析,相对精确地实现探究目的。前三项指标与不良贷款的关系呈线性,后三项呈非线性,不需予以讨论。详细来说,总资产、拨备覆盖率、贷款拨备率对于不良贷款余额具有显著影响,其中贷款拨备率最为有影响。由于个人水平以及学术深度的局限,未对模型进行更深刻的研究。

总体来讲,所建立的模型在很大程度上能够确切反映六项指标对于不良贷款的影响,准确率较高。但是毕竟所取的因素只有六项,相当多的可能因素被忽视,难免具有些许偏向性,对于模型的选择与规划存在不足,未能做到全面分析,给接下来深度研究问题带来风险与挑战。

四、针对性给予我国不良贷款问题的建议

通过数据我们了解到总资产、拨备覆盖率、贷款拨备率对于不良问题的重要影响。也就是说,要想进一步缓解或者有效解决不良贷款的现状,商业银行此时应注重这三项指标,力求平衡。具体来讲,商业银行在发展日常业务的同时,应加快对中间业务的发展,最大化实现总资产。与此同时,银行应重点紧密观测拨备覆盖率这项指标,根据相关数据进行准备金的调整,此外也是用以防范银行业绩过失。商业银行应进一步提高拨备覆盖率,此举的目的在于能够更加有效地对不良贷款的发生加以防范并最大化降低损失。准备金所衡量的层面不仅包括已发生的不良信贷,还涵盖未来可能发生的不良贷款,过高准备金势必增加银行的经营成本,在平衡上述两者之余,适当降低贷款拨备率能间接降低不良贷款。

五、全文总结

通过全文的分析,我们可以知道总资产、拨备覆盖率、贷款拨备率对于不良贷款的现状有着重要的影响,我们若想缓解或者有效地解决不良贷款的现状,商业银行应该着重注意这三项指标,在日常发展业务的时候应该加快对中间业务的发展,实现总资产的最大化。与此同时,银行应重点紧密观测拨备覆盖率这项指标,根据相关数据进行准备金的调整,此外也是用以防范银行业绩过失。再者,商业银行应进一步提高拨备覆盖率,这种做法能够更加有效地对不良贷款的发生加以防范且能够最大化地降低损失。准备金所衡量的层面不仅包括已发生的不良信贷,还涵盖未来可能会发生的不良贷款,所以过高准备金势必会增加银行的经营成本,在平衡上述两种情况之余,应该适当地降低贷款拨备率使其能间接降低不良贷款。

关于不良贷款问题的研究良久,但是依旧缺乏革命性的高效解决方案,这也是目前现阶段针对性研究的主要方向。本文对于不良贷款的影响指标进行简要分析,利用数学建模比较得出影响力较强的指标,并进一步得出最佳指标,根据软件计算所得的结论阐述相应的解决方案。

未来对于不良贷款问题的解决也应该着眼于多个方面,综合各类解决方案。现在已经有对于不良贷款研究的理论知识且较为完备,下一步的研究重点在于应用现有工具,在逐步完善工具的基础上,对理论知识进行客观的研究说明,然后就可以针对性地给出解决方案。并且应对其他领域进行深化认识,结合各科的帮助解决现有问题。