我国上市公司公允价值运用与盈余管理的现状分析

2019-09-20吴进萍朱和平

吴进萍 朱和平

【摘要】随着我国市场经济进程向纵深发展,经济社会国际化和金融化的进程加快,公允价值计量在我国会计计量中的运用领域逐步扩大。很多上市公司的治理制度、内部控制体系尚不健全,外部监管机制还有待完善,利用公允价值计量进行盈余管理的现象还普遍存在,而内部控制缺陷的存在加剧了盈余管理活动。本文以2013-2016年样本上市公司的数据为观测资料,基于内部控制质量的视角,研究公允价值计量对盈余管理的影响。研究发现:样本上市公司存在著通过公允价值计量进行盈余管理的情形;与不存在内部控制缺陷的对照样本组比较发现:存在内部控制缺陷的上市公司运用公允价值计量进行盈余管理活动的行为更加明显。最后,本文提出规范公允价值运用和完善内部控制制度的政策建议。

【关键词】公允价值计量;盈余管理活动;内部控制质量

一、引言

随着我国市场经济进程向纵深发展,历史成本为主体的单一计量模式已经无法满足当前智能化和资本化环境下会计确认、计量和报告的要求,多重计量属性共生发展,公允价值计量属性在会计计量和信息披露中的运用领域逐步扩大。然而,由于众多企业的内部控制制度尚不健全,存在利用公允价值计量进行盈余管理,从而扭曲了资本市场的信息披露真相,降低了会计信息的客观性和质量。2018年修改发布《企业会计准则第22号金融工具的确认和计量》、《企业会计准则第23号金融资产转移》、《企业会计准则第24号

套期会计》等,进一步规范公允价值的计量和信息披露。

会计计量是实现会计目标的重要手段,而不同的会计目标下所选择的会计计量方式会有所差别。由于企业的决策是面向未来的,单纯的历史成本计量无法满足利益相关者的要求,公允价值计量不仅能够反映当前的市场情况也能够对未来有所预测,满足决策者的要求。良好的内部控制体系可以实现对财务活动各个环节的有效监督,促进企业信息传递,减少信息不对称等问题。有效的内部控制在一定程度上能够弥补信息不对称造成的影响,遏制管理层进行盈余管理。

本文通过分析深沪A股市场2013-2016年期间的6071个样本数据,研究公允价值计量与盈余管理活动现状分析:进而研究在内部控制的视角下,公允价值运用与盈余管理的情况。

二、上市公司公允价值运用与盈余管理现状分析

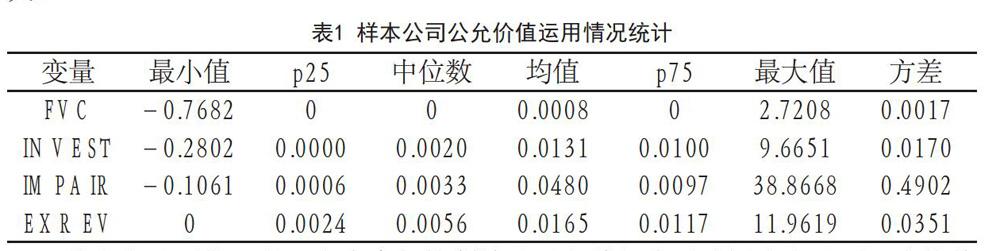

在计算中,使用应用操纵性应计数的绝对值(Abs_DA)对盈余管理水平进行衡量,以免出现盈余管理方向正负相抵的情况。本文选取公允价值变动损益FVC、投资收益INVEST、资产减值损失IM PAIR以及营业外收入EXREV来衡量公允价值运用程度。在实际研究之中,由于衡量盈余管理的操纵性应计数是通过上期的总资产进行过处理的,为确保数据一致性,选择期初资产总额除上述几个账户的金额的商进行公允价值应用情况的衡量。在本文的研究中,用虚拟变量Q衡量公司内部控制水平,当企业存在内部控制缺陷,赋值为1;相反,不存在内部控制缺陷,赋值为O。

(一)公允价值运用现状分析

样本上市公司2013-2016年公允价值运用情况具体如表1:从FVC该指标的均值能够了解到,上市公司确认的公允价值变动损益在期初资产之中所占比例相对较小;从方差来看,不同公司之间的差异性也相对较小;IN VEST反映出很多上市公司确认有大额的投资收益,从最大值来看,投资收益的确认已经超过了公司期初的总资产的9倍之多。

从IMPAIR值可以看出不同企业的资产减值损失的最大值与最小值之间的差异较大,方差为0.4902,在四个会计科目中数值最大,表示资产减值损失的差异性较大。EX R EV反映出上市公司所确定的营业外收入与本公司当期期初资产的比,最高已经超出了期初的近12倍。进一步分析可以看出,样本上市公司2013-2016年期间在公允价值运用方面,使用资产减值损失的情况最高。样本公司在公允价值运用情况中,公允价值变损益的值趋近于O,在四个会计科目中确认值最小。不同的上市公司在运用公允价值方面的差异性也很明显,其中资产减值损失的方差明显高于其他三个会计科目,说明资产减值损失的运用情况在不同企业之间的差别较大。

将上市公司按照是否存在内部控制缺陷进行分组来看我国上市公司公允价值运用情况,从表2的分样本统计中可以看出:在2012至2016年期间,有36.52%的样本公司存在内部控制问题。

存在内部控制缺陷组的均值均显著大于不存在内部控制缺陷组的均值,表明在内部控制水平较差的企业中,公允价值变动损益、投资收益、资产减值损失、营业外收入占期初总资产的比值均比内部控制水平好的企业大,说明高质量的内部控制有利于规范公允价值相关会计科目的使用,导致企业利用这些会计科目进行盈余管理的空间变小。进一步分析可以看出,按照是否存在内部控制缺陷分组之后,上市公司在公允价值应用方面差异较大为资产减值损失科目,说明内部控制水平对资产减值损失的影响在四个会计科目中最大。

(二)盈余管理现状分析

从表3可以看出,盈余管理程度的最大值为9.3598,最小值为0.0001,表明不同企业之间的盈余管理水平存在较大的差异。2013-2016年间样本上市公司盈余管理水平最小值分别为0.0001、0.0001、0.0001、0.0002,表明样本上市公司在这4年间均存在盈余管理情况。

2013-2O16年间样本上市公司盈余管理水平均值均值为O.0889、O.0860、0.0774、O.0879,均值之间相差不大,表明样本上市公司在2013-2016年间盈余管理水平差别不大,盈余管理情况趋于平缓。

2013-2016年间样本上市公司的盈余管理水平整体差别不大,2014年、2015年的盈余管理水平均呈现降低趋势,在2016年稍有提升,但样本上市公司的盈余管理水平在2013-2016年间整体呈现降低趋势。从方差可以看出,在2013-2016年间,样本上市公司盈余管理水平均值的变化趋势与方差变化趋势相同。

从表4的分样本统计中可以看出:在2013至2016年期间,有36.52%的样本公司存在内部控制问题。就可操控应计值的绝对值这一指标来看,与对比组的O.0405相比,存在内部控制缺陷的企业可操控应计值的绝对值为0.2019,显著高于不存在内部控制缺陷的企业,从而反映内部控制缺陷较大的企业的盈余管理程度水平也较高,且差异较大。

三、研究结论与政策建议

(一)研究结论

在我国上市公司中的普遍存在运用公允价值计量模式的现状和盈余管理的情形,因此在监管中应予相关的这些科目给予足够的关注。通过分析可以看出,良好的内部控制水平有助于遏制企业的盈余管理的行为。从本文的分析可以发现,存在内部控制缺陷的企业公允价值运用情况高于不存在内部控制缺陷的企业,表明内部控制质量能够对公允价值运用情况进行调节。同时,存在内部控制缺陷的企业中,其可操纵应计值显著高于不存在内部控制的企业,表明在内部控制水平好的企业中,其盈余管理水平相对较低。

(二)政策建议

l.适应资本化和国际化的要求,持续进行会计准则和标准的改革和完善

进一步规范和加强企业会计准则对公允价值披露的要求。准则中应进一步明确和规范与公允价值计量属性有关的会计科目的确认和披露要求。在实务中,关于金融资产、金融负债等方面,应该明确对公允价值估值的方法等的界定,对公允价值披露相关内容、估值方法的应用等信息进行进一步明确:同时,从公司治理和外部监管的视角,应加强对金融资产、金融负债以及衍生金融工具等在公允价值方面应用的管控。

2.进一步加强公司治理和完善公允价值评估管理制度

进一步完善公司治理和资本市场相关中介机制的制度建设,加强金融资产等的内部控制和管理。通过完善《内部控制应用指引》等规定,加强相关资产在购入、处置等各个时点的内部控制和管理,对持有期内的金融资产等,应该制定明确的内部控制流程和管理制度,进一步压缩企业对金融工具等资产在确认、计量和披露环节利用政策选择进行盈余管理的空间和范围。改进和完善公允价值评估相关的控制和管理制度,减少随意性和操纵活动,为公允价值的运用提供公正和客观的市场环境。