定期存款和大额存单利率普降

2019-09-10付影

付影

各期限定期存款利率均下降

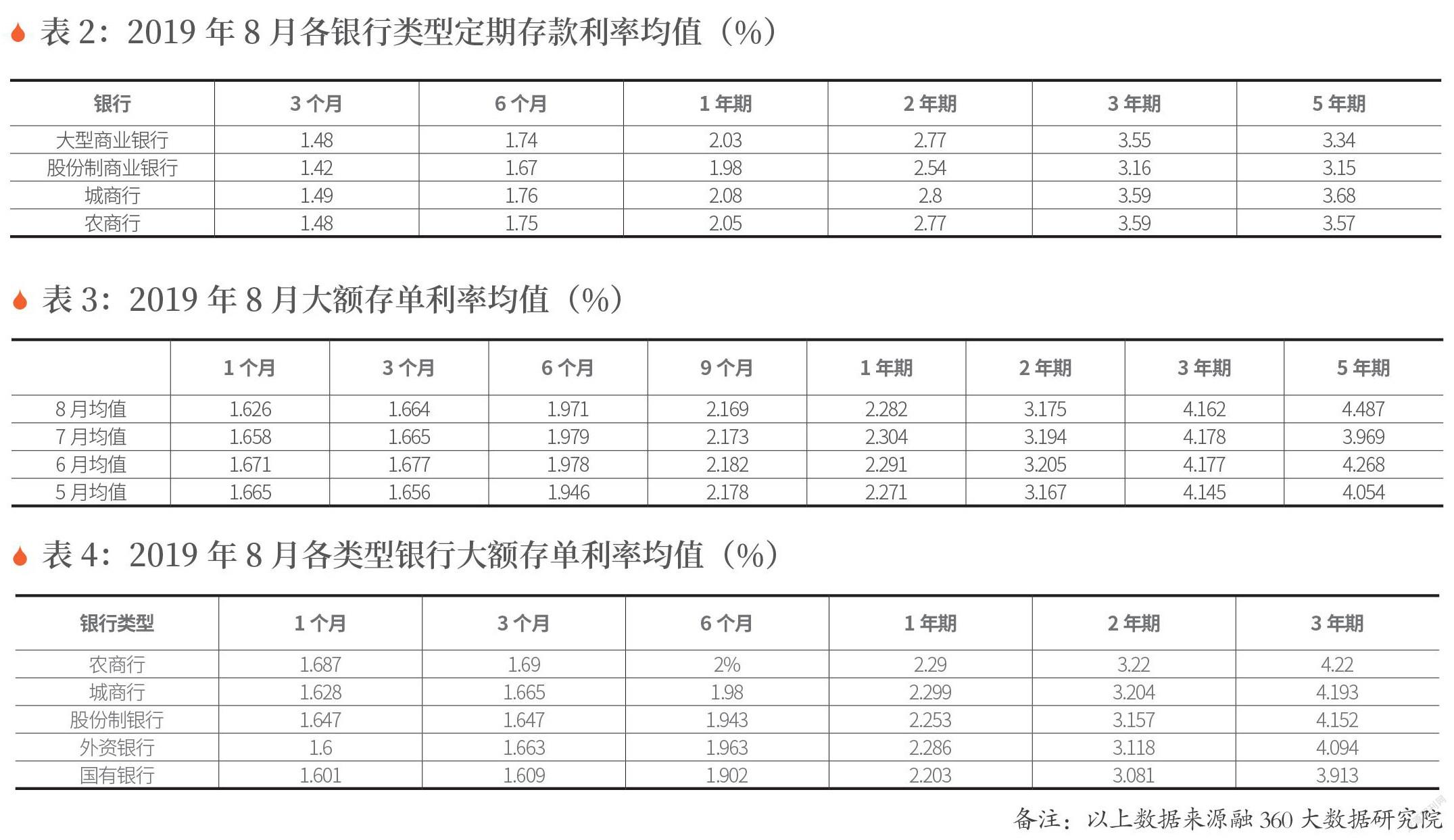

据融360大数据研究院监测数据显示,2019年8月,各期限定期存款利率均值均出现下降,3个月、6个月、1年期、2年期、3年期、5年期的利率均值与7月相比,分别下降0.1个BP、0.2个BP、0.1个BP、0.8个BP、0.6个BP、0.8个BP。从各期限利率均值看,2年期以上的长端利率均值下降幅度相对较大。

融360大数据研究院分析认为,影响8月各期限定期存款利率下行的主要原因是,一方面由于银行已经过了年中揽储压力,资金较为充裕,加上8月银行理财、货币基金等理财市场利率出现下降,银行揽储压力下行,由此降低了银行定期存款利率。

另外,8月20日,全国银行间同业拆借中心公布了改革后的第一期贷款市场报价利率(LPR),1年期LPR调整为4.25%,较上一次报价相比下降6个BP;5年期LPR为4.85%,与5年期贷款基准利率相比下降5个BP。这意味着贷款利率单边下行,如果银行负债端利率不变,对于银行机构来说,相当于利差将收窄。不过,由于LPR调整时间为8月下旬,从8月银行定期存款利率表现看,各期限定期存款利率均值仅微幅下降,由此说明,8月银行存款利率受LPR下行的影响程度较小。

股份行定期存款利率连续7个月垫底

8月,城商行各期限定期存款利率最高,农商行次之,股份制银行各期限利率低于商业银行。值得注意的是,股份行的各期限定期存款利率均值已连续4个月低于其他类银行。

对比1年期以下各期限定期存款利率,除了农商行,8月其他各类型银行1年期以下定期存款利率保持不变;农商行3个月、6个月、1年期定期存款利率较7月相比均下降1个BP;对比2年期、3年期和5年期定期存款利率,其中商业银行三个期限利率均值均下降1个BP;股份制银行中,2年期和5年期定期存款利率分别下降1个BP;城商行仅3年期定期存款利率下降2个BP;农商行5年期定期存款利率下降2个BP。

股份制银行各期限定期存款利率均值连续7个月最低,融360简普科技大数据研究院认为,由于股份制银行的存款规模并不单单来自普通定期存款,而更多的是依靠大额存单、结构性存款、协议存款以及同业存单等利率较高的存款产品进行揽储。所以相比其他高息揽储产品,股份制银行普通定期存款利率并不具备优势。

结构性存款发行量环比微降

据央行数据显示,2019年7月结构性存款规模为10.44万亿元(8月数据未公布),环比下降0.67%。其中全国性大型银行的结构性存款规模为3.54万亿元,环比下降0.25%,占比为33.93%;全国性中小型银行结构性存款规模为6.89万亿元,环比下降1.01%,占比为66.07%,与6月相比,中小型银行的占比下降15个百分点。

融360大数据研究院监测数据显示,2019年8月结构性存款发行量为550只,环比增长2.42%。平均预期收益率为3.99%,环比上涨6个BP。

8月到期的结构性存款共1185只,披露实际收益率的有721只。平均实际收益率为3.76%,环比下降9个BP。其中达到最高预期收益率的结构性存款数量达208只,占比为28.84%。

对比LPR调整前后银行结构性存款收益率走势,8月20日前,结构性存款平均预期收益率达4.03%,8月20日后,银行结构性存款收益率整体走势偏低,平均预期收益率为3.92%,与8月20日前相比,下降11个BP。

从具体银行来看,8月从第四周开始,7家银行率先对结构性存款利率进行调整。结构性存款预期最高收益率下降比较明显的银行,分别为兴业银行、民生银行以及招商银行,3家预期最高收益率较8月20日前分别下降32个BP、16个BP、10个BP。

从各期限利率水平看,8月20日前,兴业银行发行了两只期限为96天和190天的预期最高收益率为8%的结构性存款产品。而在8月最后一周,该行发行的结构性存款产品预期收益率最高的仅为5.7%。除了兴业银行外,民生銀行和招商银行8月20日后发行的结构性存款产品预期最高收益率较8月20日前至少下降了3个BP。

大额存单各期限利率普遍下降

融360大数据研究院监测的数据显示,2019年8月有102家银行发行大额存单,与7月相比增长10.87%;8月总计发行大额存单数量为775只,环比增长70.7%。发行量排在前三名的是招商银行、光大银行和中国银行,发行数量分别为100只、59只、36只。

从大额存单利率来看,与7月相比,除了5年期大额存单利率上涨51.8个BP以外,8月新发行的各期限大额存单利率均值均出现下跌。其中1个月、3个月、6个月、9个月、1年期、2年期、3年期大额存单的利率均值分别下降3.2个BP、0.1个BP、0.8个BP、0.4个BP、2.2个BP、1.9个BP、1.6个BP。融360简普科技大数据研究院整理发现,5年期大额存单利率高于3年期的主要原因,仅是个别农村金融机构发行的大额存单利率拉高了5年期整体利率的涨幅。

最近一年,银行打破刚兑后,保本理财产品数量锐减,而投资者对非保本理财产品的投资动力明显不足。根据融360简普科技大数据研究院监测的7家股份制银行2019年半年报显示,上半年7家银行非保本理财产品规模为7.56万亿元,与去年年底的7.4万亿元规模相比,仅增长2.16%,在银行理财转型期间,理财规模增长较为乏力。

相反,一些投资者对大额存单的购买热情开始升温,从安全性以及利率上看,大额存单目前在市场上具有明显的优势,由此增加了金融机构发行大额存单的动力。根据央行发布的《2019年第二季度中国货币政策执行报告》显示,截至2019年上半年,金融机构共发行大额存单规模为7.23万亿元,同比增长75.49%,环比增长62.83%。

分银行类型来看,8月农商行的大额存单各期限利率均值维持最高水平,除了1年期大额存单利率上浮不足53%外,其他各期限利率均值普遍上浮53%以上。相比7月,农商行各期限大额存单利率均出现下降。

8月,股份制银行各期限大额存单利率均出现上涨,主要因华夏银行和光大银行各期限利率均值上涨,拉高了整体利率出现上涨。从期限上看,光大银行3年期大额存单利率均值涨幅较大,与7月相比上涨7.6个BP;华夏银行2年期大额存单利率均值上涨8.4个BP。除了1年期上涨1.8个BP外,华夏银行其他期限利率均值至少上涨5个BP。

LPR下行、央行降准,定期存款利率或将继续下行

相较7月份,8月存款类产品利率走势出现回落,主要原因是,在市场流动性保持宽松态势下,银行资金较为充裕,因此对上调存款利率的动力有所减弱。从定期存款产品上看,大额存单各期限利率均值出现下降,结构性存款平均预期收益率小幅上涨。

分银行类型看,各期限存款利率均值较高的仍是城商行和农商行,其次是国有银行和股份制银行。大额存单方面,农商行大额存单各期限利率均值虽然继续保持最高水平,但上浮幅度从5月的最高上浮55%回落至8月的53%以上。结构性存款方面,据央行数据显示,8月结构性存款规模环比下降0.67%。其中大型银行结构性存款规模占比增加,而中小型银行占比则出现下降。

对于9月银行存款利率走势如何,融360简普科技大数据研究院认为,8月银行贷款市场重塑定价机制,贷款基准利率调整为LPR,贷款利率单边下行。迫于息差收窄压力,并为LPR定价下行创造条件,加大资金向小微企业以及民营企业倾斜,同时对定期存款成本较高的城商行增加利润空间,央行近期决定于9月16日起全面执行“普降+定向”降准,未来银行资金面将进一步宽松。

对于银行存款产品而言,9月银行定期存款利率上浮幅度将进一步下行,尤其是对于融资成本较高的大额存单以及结构性存款等产品,下调利率的可能性会更大。不过,作为一般性存款,大额存单比同期限定期存款利率更高,多数银行根据不同期限与起存金额,在基准利率基础上上浮40%、45%、50%,仅农商行与城商行可上浮55%。对比银行一般性存款,多数期限的定期存款上浮30%左右。因此作为银行定期存款利率较高的投资品种,大额存单和结构性存款利率仍然具有更多的优势。