风险投资对中小企业创新绩效的影响

2019-09-10杨凯淇卿松

杨凯淇 卿松

【摘要】基于2018年新三板创新层的888家企业2015~2017年的数据,实证检验内部控制路径下风险投资(VC)对企业创新绩效的影响。研究发现,VC能提升企业的创新绩效,VC联合投资越多、投资期限越长,企业创新绩效越好,但VC投资期限对研发创新的正向影响不显著,VC投资强度对企业创新的作用不稳定。在内部控制方面,VC能提高企业内部控制质量,且VC联合投资越多、投资期限越长,企业内部控制越好,而VC投资强度对内部控制的作用不显著。从影响路径来看,VC参与、VC联合投资、VC投资期限都可以通过内部控制间接影响企业的创新绩效。上述结论进一步丰富了VC异质性对企业创新绩效的影响路径成果。

【关键词】风险投资;内部控制;创新绩效;联合投资;投资期限

【中图分类号】F234【文献标识码】A【文章编号】1004-0994(2019)20-0168-9

在创新驱动发展战略的全面推进下,涌现出越来越多的风险投资(VC)。VC不仅为中小企业提供资金支持,还能提升中小企业内部控制质量并保证企业的创新效率。我国2018年对创投企业的税收优惠政策不仅助力VC的发展,还间接扶持中小微企业的创新发展。很多学者认为VC通过提供监督管理和增值服务,促进企业的创新,但一些学者发现由于当前我国VC同质化明显,致使VC本应发挥的作用并不明显。目前几乎尚未有学者探究VC是否通过提高内部控制来影响企业创新绩效。因此,本文基于内部控制路径探讨VC异质性对中小企业创新绩效的影响,这不仅能丰富相关研究,还能有助于VC选择更为科学的路径促进企业创新,并且也有助于政府掌握VC的影响机理及特征差异,引导VC对政府支持的企业投资,实现社会资源有效配置。

一、文献回顾

1. VC异质性影响企业创新和内部控制的研究。私募股权投资(PE)给企业提供足够的资金,激励并监督管理层,促进企业引入研发人才,并提供行业经验和资源[1],提高R&D投入和专利产出[2],推动企业科技创新。王静[3]发现PE持股比例越大、持股时间越长,企业技术创新水平越高。嚴子淳等[4]发现VC社会网络中心性显著促进了企业的创新绩效提升,并且当企业处于生命周期初期时,其促进作用更强。然而Stefano等[5]却发现VC更关注企业的经营管理绩效,对企业原有的创新能力产生负面影响。赖继红[6]认为我国尚未形成PE促进创新的有效机制。

根据委托代理理论和信号传递理论,企业内部控制包含建立良好的公司治理、企业文化,及时进行风险评估与风险管理,建设良好的财务报告系统,保证资金的安全和效率。PE丰富的管理经验和完备的知识结构有助于完善公司治理体系,提升盈余质量[7]。Gompers等[8]认为,创业期的高新技术企业存在严重的信息不对称和研发不确定的问题,而PE在公司治理和风险控制方面的经验可以帮助企业成长。有研究发现VC持股比例显著降低了审计定价[9],且VC联合投资、持股比例、声誉都可以增强并购后企业的内部控制有效性[10]。然而部分学者发现PE不存在明显的认证监督作用,这也导致VC虽然形式上存在异质性,但功能上却同质化,PE持续时间、持股比例与经营绩效显著负相关[11]。孙建华[12]发现VC的某些异质性未能显著影响公司经营业绩,这是因为VC在“浮躁”的市场下形成重投资轻管理、重圈钱轻服务的现象。

2.内部控制影响创新绩效的研究。学者们针对内部控制对创新的影响研究建立了两个理论框架,即“内部控制促进论”和“内部控制悖论”。支持“内部控制促进论”的学者认为:首先,良好的内部控制“鼓励创新想法”,因为创新往往需要有目标的引导和结构化的支撑[13];其次,内部控制有助于约束大股东的资金占用和利益输送行为,保证创新战略顺利实施[14];再次,通过对创新活动的监管,能有效提升创新活动效率[15];最后,内部控制可提高公司内部信息交流沟通的效率,促使创新得以顺利进行。提出“内部控制悖论”的学者认为严格的控制程序可能会阻碍企业的创新活力,因为严密的控制环节和考核标准会使员工有被束缚的感觉[16],然后使整个企业陷入僵化和墨守成规。Zhang[17]指出内部控制提高了高管的风险暴露概率,降低其隐性收入,削弱其增加创新投入的动力。还有学者发现两种理论同时存在的情况,王玉冬等[18]发现,在不同内部控制水平下,创新投入对企业绩效的影响存在差异。当内部控制水平位于中等时,内部控制、创新投入与企业绩效显著正相关。张娟等[19]发现当企业技术创新活跃时,良好的内部控制能激发创新投入;而在创新水平居中的公司中,则出现内部控制抑制技术创新投入的现象。

综上所述,在以往研究中,VC异质性对被投资企业的创新与内部控制的关系,以及内部控制对创新绩效的影响存在研究结论方面的分歧,这可能是因为对VC投资、内部控制建设和创新绩效的考察需要经过一段较长的时间,而且受到委托代理关系和成本经济效益的制约,VC投资比例、联合投资数量、中小企业内部控制建设和研发活动的开展之间都可能存在着复杂的非单向线性关系。

近年来VC和PE在实务中的界限越来越模糊,因此本文将PE视同VC。本文选择3个VC的异质性变量:投资强度、投资期限和联合投资。这是因为投资强度反映了VC的控制能力,投资期限反映了VC参与企业经营的意愿,联合投资反映了VC所处的社会网络资源、特性能够给企业带来的影响,这些因素都会影响被投资企业的各方面表现。

二、理论分析与研究假设

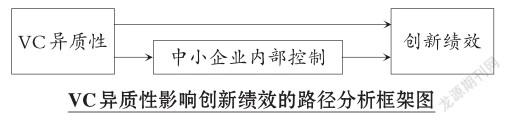

1. VC异质性影响创新绩效的机理分析。以长期投资为理念的VC更关注企业的成长性,注重提高中小企业的创新水平以获得超额回报。VC投资比例越大、投资期限越长,则影响力和参与度越高,提供的监督和增值服务也越明显;VC联合投资能扩大企业社会网络,提高企业对创新知识的获取和吸收率,促进企业创新。基于信息不对称理论,VC的加入会导致中小企业股权结构、董事会组成、管理层约束机制的改变,并不同程度地影响企业管理团队和薪酬激励制度。VC可以通过改善内部控制将企业的创新与组织资源、经营流程、战略相融合;通过对企业授权的审核、控制、预算、保密制度等控制活动的改进,提高企业创新决策的科学性和资金的使用效率,进而加强对创新的保护、降低创新风险;通畅的信息沟通机制使得组织各层级的创新项目能根据新情况及时进行微调,提高创新绩效。VC投资期限、投资强度和社会网络的差异,对中小企业的参与程度、参与方式和影响力度也会存在差别,最后产生不同的效果。基于以上分析,本文构建VC异质性影响创新绩效的路径分析框架,如图所示。

2. VC异质性对创新绩效的影响。根据资源基础理论,VC能为中小企业提供管理、技术等方面的知识和经验,在资源共享和融合后,双方在拓展自身知识存量的同时,还能因知识交叉而创造新知识。中小企业能够借助VC的知识网络和相关建议来提高中小企业决策的创造力和协调性。VC可以帮助中小企业利用市场现有未被发掘的资源或被忽视价值的资源,实现资本与管理的完美结合,最终提高企业的创新产出。VC投资强度越大,其影响力越大,越有动力和能力调动自身资源提升企业创新绩效;VC投资期限越长,越能全面了解企业的情况,能更有针对性地培育企业的核心竞争力,促进企业创新;VC联合投资使其能撬动更多的社会资本中所蕴含的资源,帮助企业更好地评价研发项目的风险与收益,避免管理层贸然放弃或者未能及时执行有利的研发项目,进而提升企业创新绩效。基于以上分析,本文提出假设1:

假设1:相比无VC参与企业,有VC参与的中小企业创新绩效更好,其中VC投资强度、投资期限和联合投资对中小企业创新绩效具有显著正向影响。

3.内部控制路径下VC异质性对中小企业创新绩效的影响。内部控制制度是企业治理机制的重要组成,而高管负责企业内部控制日常运行和定期监督,所以适当的高管激励机制有助于内部控制的有效实施。为了防范中小企业道德风险,VC可能会关注企业内部控制存在的缺陷,其可以通过安排恰当的高管薪酬合约对缺陷进行弥补。VC在监督中小企业过程中往往会改善治理结构,并对高管进行适当的股权激励,培养积极的企业文化和营造良好的工作氛围,从而直接或间接地对内部控制产生积极影响。VC投资强度越大,越有能力影响中小企业的内部控制制度建设,完善会计信息系统,保证信息的传递与沟通;VC投资期限越长,越倾向于积极地参与企業的战略制定、投融资决策和内部控制制度建设,以保证企业长期成长,为VC退出时带来更高的回报;VC联合投资有助于投资人获得更多的信息来了解中小企业管理层的个人行为,并委托地理位置便利的VC监管企业家的活动,抑制道德风险。因此提出假设2:

假设2:相比无VC参与企业,有VC参与的企业内部控制更好,其中VC投资强度、投资期限和联合投资对内部控制具有显著正向影响。

相较于大企业,中小企业对创新风险容忍度一般较高且相关组织安排和管理制度较不完善,所以其可以通过设立适当的监控机制、预算制度和考核机制等内部控制安排,来抑制创新活动中可能存在的不合理因素,约束管理层和员工的非效率行为以提高企业的创新投资效率。因此,本文认为“内部控制促进论”可能更适合这些中小企业的情况。由于VC异质性可能通过改变中小企业内部治理环境、加强监督和激励、完善信息系统等方式提高中小企业内部控制质量,而恰当的控制系统有助于贯彻企业战略、提高创新的效果。VC投资强度越大、投资期限越长,其可能越有意愿和能力去提升内部控制质量,进而影响创新。VC联合投资可能会给中小企业带来更多的新关系,这些关系和内部控制可能存在的交互影响也会提高创新绩效。故提出假设3:

假设3:内部控制在VC与中小企业创新绩效中发挥部分中介效应,具体体现为VC投资强度、投资期限、联合投资发挥部分中介效应。

三、研究设计

1.样本选取和数据来源。本文选择2018年入选新三板创新层的企业为研究对象,并以这些企业 2015~2017年的数据为样本,剔除金融行业以及VC联合投资后可实际控制新三板企业的样本,最终确定888家企业样本。本文所使用的财务数据来源于Wind数据库、CSMAR数据库、Choice数据库和手工收集整理企业年报,专利申请数来自于佰腾网,并结合私募通、企业年报和天眼查来确定VC的异质性数据。由于新三板创新层对企业的营业收入增长率、净利润和信息披露有相关要求,可以缓解研究中存在的内生性问题。对于VC的性质是借鉴以往研究的方法,通过天眼查对VC主营业务、经营性质、机构控制人的披露来进行认定。

本研究中排除了作为员工持股平台或新三板企业实际控制人控制的VC,也排除了第一家入股VC持股不满半年或未进入前十大股东的样本,因为前者并不具有良好的独立性,后者不具有足够的影响力来参与企业的治理。受同一基金管理人管理的或同一控制下的不同VC和PE合并算成一个,因为其社会网络关系几乎重合。本文数据处理采用EXCEL和STATA软件。

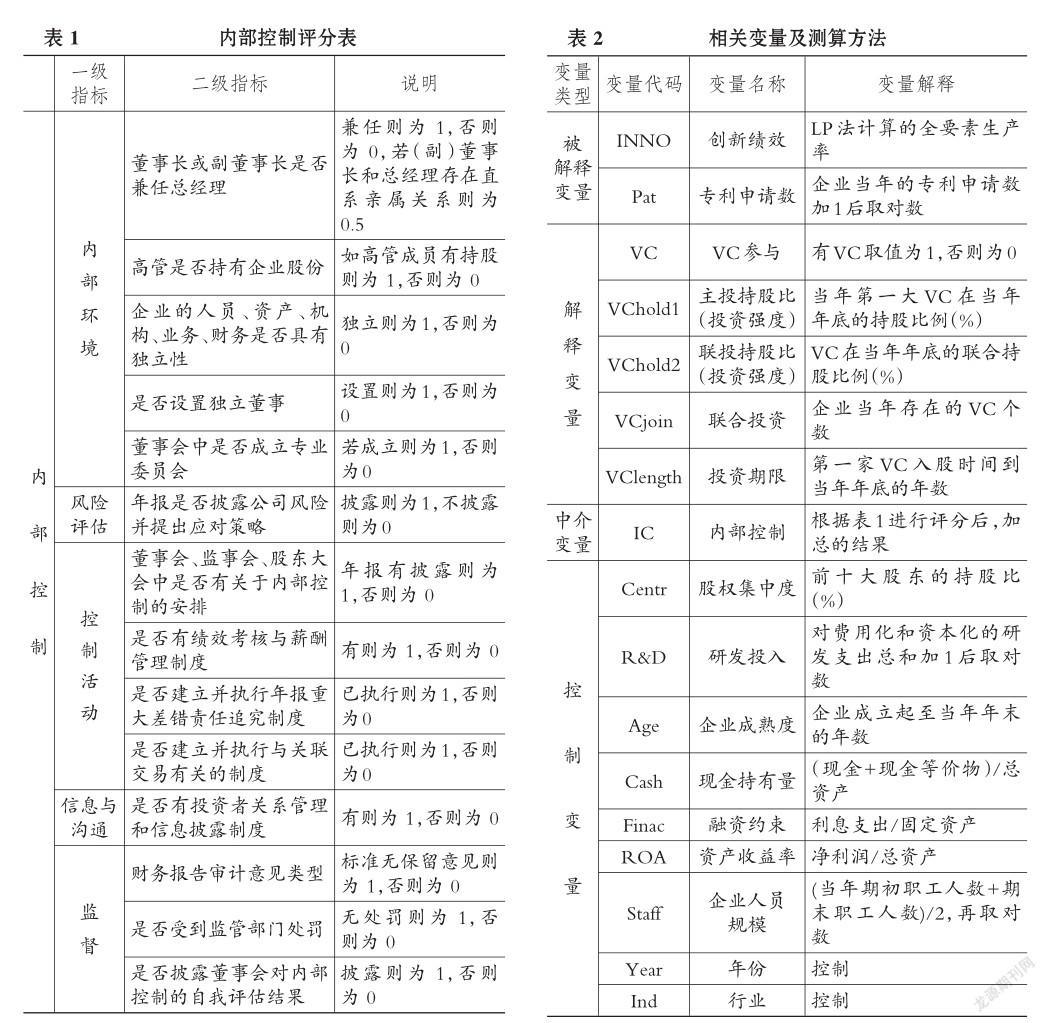

2.变量衡量与研究模型。为研究内部控制路径下VC异质性对企业创新绩效的影响结果,本文选取全要素生产率作为被解释变量,有无VC、VC投资强度、VC投资期限以及VC联合投资作为解释变量。因为创新层企业处于不同的行业,全要素生产率可以全面反映企业在商业模式、组织管理、研发等各方面的创新成果,在稳健性检验中将专利申请数作为替代变量。由于新三板企业未有专业机构进行内部控制评价,因此本文为了客观评价企业的内部控制情况,借鉴宋常等[20]的内部控制评价指标并结合全国中小企业股转系统对企业相关制度建设和信息披露的规范,建立了如表1所示的内部控制评分表。借鉴以往研究并考虑中介效应检验中控制变量的一致性,本文选取股权集中度、研发投入、企业成熟度、现金持有量、融资约束、资产收益率和企业人员规模作为控制变量,因为这些变量在一定程度上会影响企业创新绩效和内部控制建设。相关变量说明如表2所示。

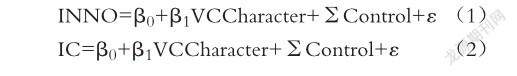

本研究根据前面三个假设分别建立对应的OLS回归模型。由于3个假设所用的控制变量一致,因此模型中控制变量不再单独列示,并用VCCharacter表示VC异质性。

四、实证结果分析

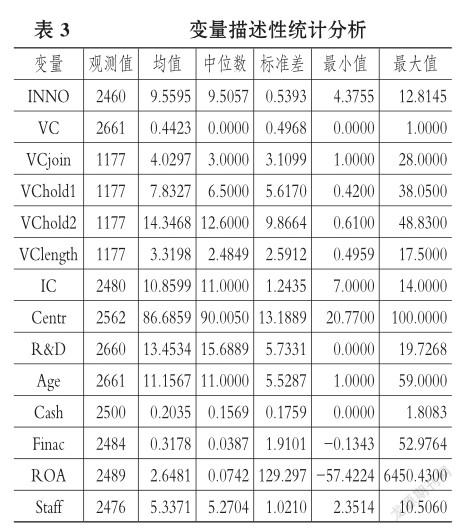

1.描述性统计。由表2可知,创新层企业当年平均的全要素生产率为9.5595,说明整体的创新绩效还不错。VC投资期限的平均值为3.3198年,中位数为2.4849年,侧面说明了从2015年掀起的VC投资热潮。从第一大VC投资强度来看,第一大风投持股比例的均值为7.83%,最大值为38.05%,最小值为0.42%,再结合股权集中度均值86.68%,说明VC对中小企业的作用可能存在两种情况,一种是积极监督和参与企业治理,一种类似“用脚投票”,联合投资的持股比同理。除ROA,其余变量均值和中位数相差不大,这可能是由于创新层企业的盈利能力波动较大,且重资产型制造业和轻资产型服务业企业的特征导致ROA波动较大。

由相关性分析可知,只有少数变量存在较显著的相关关系,从而可能引发共线性的问题,因此计算变量的方差膨胀因子,结果如表4所示。当方差膨胀因子小于10时,不存在严重的多重共线性问题。然而由于VChold1、VChold2、VCjoin的膨胀因子大于其他变量,为了避免这三个变量间相互影响,因此将这三个变量列在不同的模型中,以清晰反映各变量对创新绩效的影响。

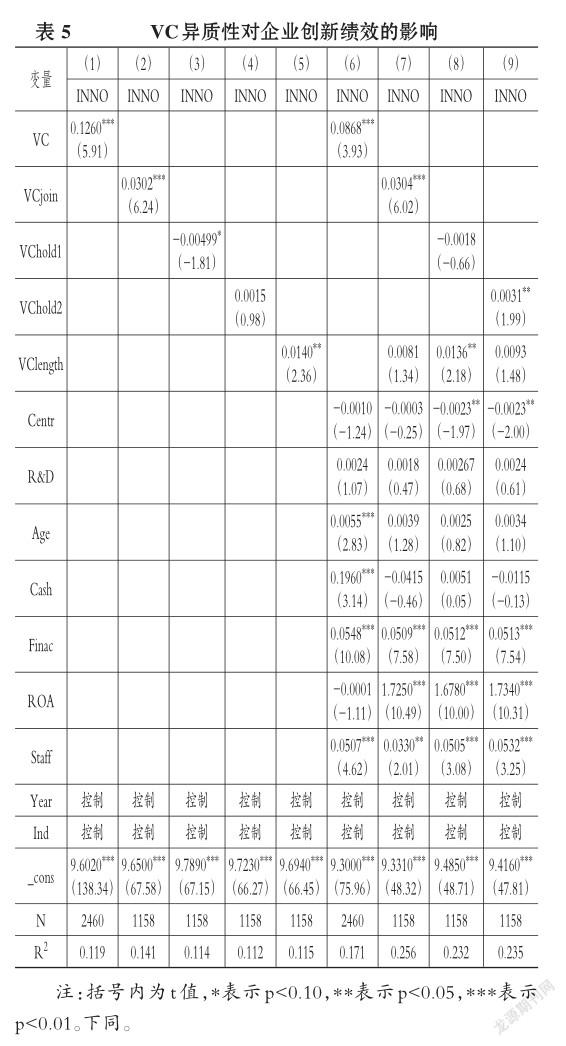

2. VC异质性对企业创新绩效的影响分析。表6的(1)、(6)列VC变量的系数为正且显著,表明VC确实能对企业创新绩效起到积极的影响。表5的(2)~(5)列中,VC联合投资与VC投资期限的系数为正且显著,表明了VC的社會网络关系和长期监督都能促进企业创新绩效提高,而VC联投持股比系数为正且在控制其他变量后显著性水平提高,说明VC联合投资强度能对企业创新绩效起到一定的正面影响。但第(8)列中主投持股比系数为负且不太显著,这可能是由于第一大VC很可能成为治理中小企业的一致行动人,导致该变量不能很好反映主要VC所能行使的股权比例;也可能由于某些企业的第一大VC每年都会变化,导致该变量代表性不好。由此发现假设1基本得证。

3. VC异质性对企业内部控制的影响分析。表6的(1)、(6)列VC的系数为正且显著,表明VC的参与对企业内部控制有正面影响,在第(2)~(5)、(7)~(9)列中,VC联合投资、VC投资期限的系数为正且显著,表明VC的社会网络关系及长期监督提高了企业内部控制质量,而控制其他因素后,VC主投持股比和联投持股比系数均为负但不太显著,这说明VC投资强度尚未对企业内部控制起到积极影响,这与假设1部分不相符,可能是由于新三板中存在许多家族企业,股权集中度较高,家族管理人依旧拥有最后的决策权。

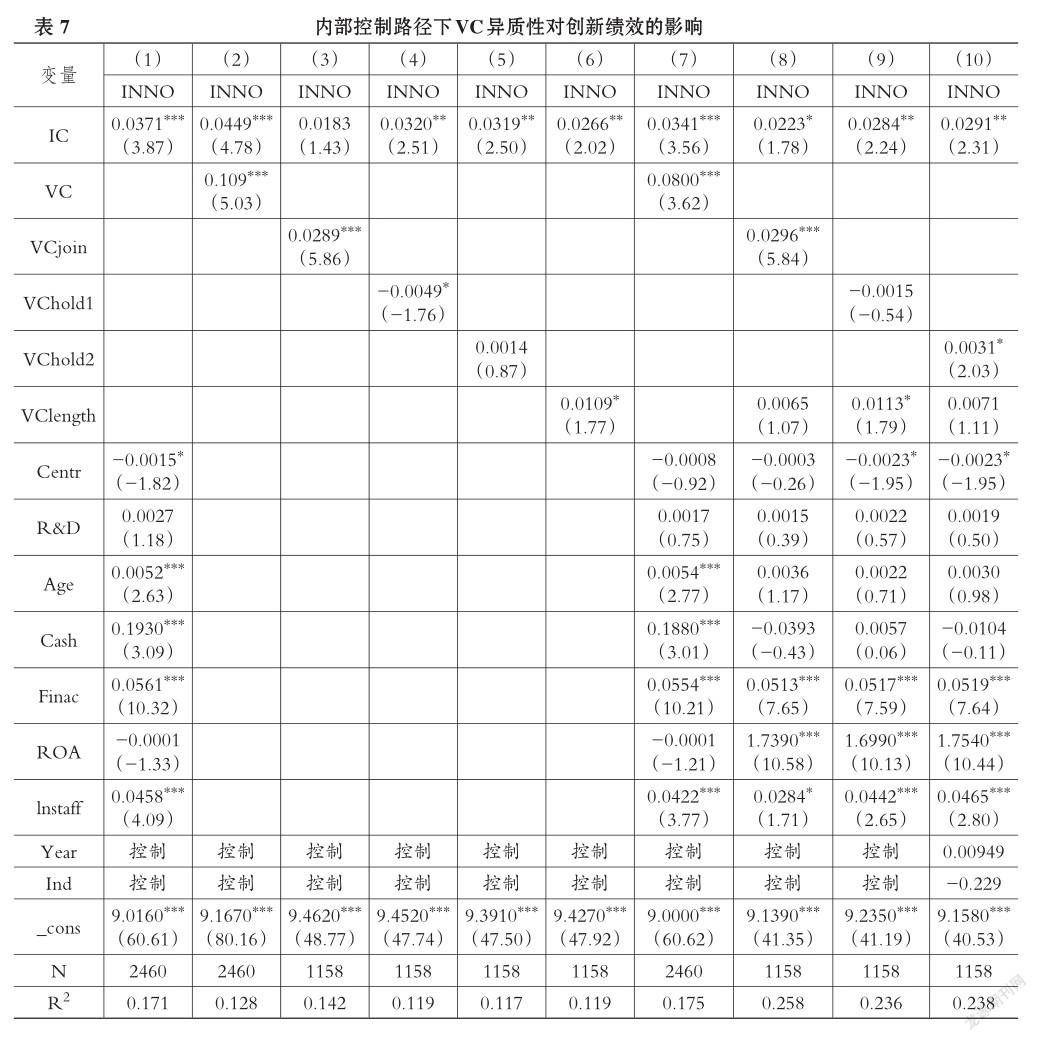

4.内部控制路径下VC异质性对企业创新绩效的影响分析。表7中第(1)列的结果显示出内部控制对企业创新绩效存在积极的影响。表7中第(7)列VC变量的系数和显著性都小于表5的第(6)列相应数据(系数0.0800<0.0868,t值3.62<3.93),说明VC有一部分对企业创新绩效的作用是通过内部控制来实现的;表7中第(8)列VC联合投资的系数和显著性都小于表5中第(7)列的相应数据(系数0.0296< 0.0304,t值5.84<6.02),表7第(9)列和表5第(8)列中VC投资期限的系数和t值也存在同样的关系,且在表7所有模型中内部控制系数都为正并显著,结合表6的回归结果,可以初步认为VC参与、VC联合投资、VC投资期限通过内部控制来间接影响企业的创新绩效(部分中介作用),但VC投资强度不存在类似的迹象。

接着用Sobel-Goodman检验内部控制是否在 VC异质性与创新绩效中起到中介作用。以本文初始的7个控制变量作为控制因素,发现VC参与的间接效应为正且显著,间接效应为7.82%(Z= 2.7326,P=0.0063);VC联合投资的间接效应为正且显著,间接效应为3.40%(Z=1.7542,P= 0.0794);VC投资期限的间接效应为正且显著,间接效应为17.80%(Z=2.1291,P=0.0332),而VC投资强度并不存在通过内部控制来影响创新绩效的迹象。如果将VC投资期限也作为控制变量,则VC联合投资间接效应为正但不太显著,间接效应为2.65%(Z=1.5611,P=0.1180);若将VC主投投资强度作为控制变量,则VC投资期限的间接效应为正且显著,间接效应为17.47%(Z= 2.1156,P=0.0340)。由此假设3大部分得证。

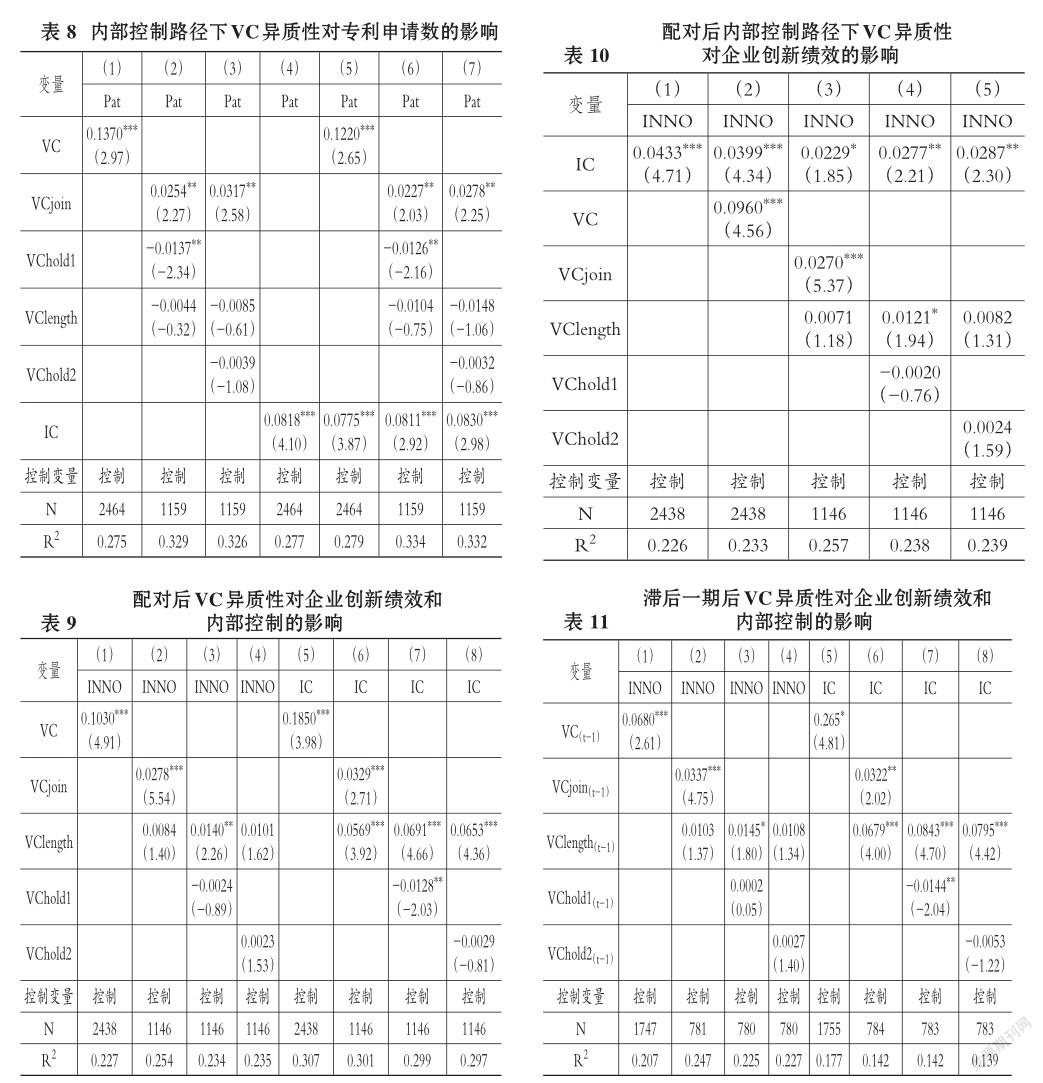

5.稳健性检验。首先,为增强研究结论的可靠性,本文以专利申请数(Pat)作为替代变量进行检验。结果如表8所示。除VC投资期限和VC持股比例的结论不同以外,其他结论一致。以专利申请数作为被解释变量时,VC投资期限对创新绩效的作用变得不显著,VC主投投资强度的负向作用变得显著了,VC联合投资强度变成不显著的负向作用。这可能是由于VC为企业带来的组织流程、市场模式的创新等不易通过专利申请数体现,这也从侧面证明了Stefano的结论,即VC重点关注企业的经营管理。用Sobel检验IC的中介效应,发现VC参与的间接效应为正且显著,间接效应为10.68%(Z=2.7984,P= 0.0051);VC联合投资的间接效应为正且显著,间接效应为13.37%(Z=2.2249,P=0.0261);若将另两个异质性作为控制变量,则VC联合投资的间接效应为正且显著,间接效应为10.61%(Z=2.0109,P= 0.0443)。

其次,本文采用倾向得分配对法(PSM)来克服模型中存在的自选择问题。本文对新三板创新层企业的资产规模、研发投入、营业收入、职工规模、现金持有量、企业成熟度、经营现金流、总资产周转率、高管持股比和股权集中度作为协变量对有VC参与和无VC参与的企业进行1对1的匹配。这些变量会同时影响企业的创新绩效和VC对中小企业的投资偏好。配对完后,上述变量在有VC参与和无VC参与两组中的标准偏差都控制在10%以内。对配对后的样本进行回归检验,结果如表9、表10所示,研究结论不变。

最后,为了缓解模型存在的内生性问题,即企业当期的创新绩效越好或者内部控制质量越高,越可能吸引更多的VC投资企业,提高投资比例,延长投资期限;而且也可能存在企业的创新绩效越好,企业的内部控制建设越好的情况。所以本文将解释变量滞后一期进行检验,因为当期的创新绩效无法影响上一期的VC异质性和内部控制质量。实证结果如表11和12所示,研究结论基本不变。

五、研究结论与启示

通过实证检验得出以下结论:①整体上VC对创新层企业的创新绩效存在积极影响。②从VC异质性来看,VC联合投资越多、投资期限越长、联合投资强度越大,企业的综合创新绩效越好,而且VC联合投资、投资期限不仅能直接影响企业的创新绩效,还可以通过内部控制间接影响企业的创新绩效;VC投资期限和投资强度对专利申请数的影响不太显著,主要VC的投资强度甚至还存在较显著的负面作用。这可能是因为VC不仅关注技术上的创新,而且关注企业运营上的创新,也有可能是因为这些企业大多股权较集中,VC话语权不足以改变原来的管理层的决策。③在内部控制方面,VC的参与促进了企业内部控制的建设,且VC投资期限越长、联合投资越多,对内部控制存在越显著的积极影响,而VC投资强度的作用不显著。

由此可知,VC确实存在向中小企业提供监督管理和增值服务的职能,而且VC异质性影响其提供监督和服务的能力及意愿。VC联合投资数量越多,越能进行多方面的监督并提供更多的社会资源,促进企业内部控制和创新绩效的提升;VC投资期限越长,越能清楚了解企业情况,督促企业完善内部控制并提高经营水平。然而由于新三板企业股权集中度较高,存在关系复杂的一致行动人,削弱了VC的影响力,使得VC投资强度的影响不太稳定,反而可能存在些许负面影响。本文是关于内部控制路径下VC异质性对企业创新绩效影响的一次探索性研究,发现了VC异质性可以通过影响中小企业内部控制的建设来间接影响企业的创新绩效,也发现了VC异质性对企业产品研发创新和管理创新的不同侧重点,特别是发现了VC持股比例的大小并未对企业的创新绩效产生正面影响,与理论分析不符,这也是今后研究的一个关注点。

主要参考文献:

[1]陈思,何文龙,张然..风险投资与企业创新:影响和潜在机制[J]..管理世界,2017(1):158~169..

[2]杨勇,王齐晗..PE/VC网络特征与家族企业技术创新[J]..软科学,2014(11):10~14..

[3]王静..私募股权投资与企业技术创新——来自创业板制造业的经验证据[J]..科技管理研究,2017(14):173~179..

[4]严子淳,刘刚,梁晗..风险投资人社会网络中心性对新三板企业创新绩效的影响研究[J]..管理学报,2018(4):523~529..

[5] Stefano Caselli,Stefano Gatti,Francesco Yerrini. Are venture capitalists:Catalyst for innovation?[J].. European Financial Management,2009(1):92 ~ 111..

[6]赖继红..私募股权投资、企业创新及其宏观经济效应研究[J]..中央财经大学学报,2012(9):42 ~ 47..

[7] Katz S. P.. Earnings quality and ownership structure:The role of private equity sponsors[J]..The Accounting Review,2009(3):623~658..

[8] Gompers P. A.,Kovner A.,Lerner J.,et al.. Skill vs. luck in entrepreneurship and venture capi? tal:Evidence from serial entrepreneurs[Z]..Nber Working Papers,2006..

[9]權小锋,徐星美..风险投资、内部控制与审计定价[J]..财经研究,2017(6):132~145..

[10]李曜,宋贺..风险投资支持的上市公司并购绩效及其影响机制研究[J]..会计研究,2017(6):60 ~ 66..

[11]陈熙..私募股权投资“造福”新三板市场了吗?[D]..厦门:厦门大学,2017..

[12]孙建华..风险投资、IPO后公司业绩与市场表现——来自中国创业板上市公司的经验证据[J]..山西财经大学学报,2015(9):90~100..

[13] Simons R.. Control in an age of empowerment[J]..Har-vard Business Review,1995(2):80~88..

[14]林钟高,张天宇..内部控制、董事会行为与企业创新战略选择[J]..会计与经济研究,2018(3):73~89..

[15]王运陈,逯东,宫义飞..企业内部控制提高了R&D效率吗?[J]..证券市场导报,2015(1):39 ~ 45..

[16] Ribstein L. E.,Market V. S.. Regulatory responsesto corporate fraud:A critique of the sarbanesoxleyact of 2002[J]..Journal of Corporation Law,2002(1):1~16..

[17]Zhang I. X.. Economic consequences of the sarbanesoxley act of 2002[J]..Journal of Accounting and Economics,2007(1/2):74~115..

[18]王玉冬,李俊龙..创新投入、内部控制与高新技术企业绩效[J]..财会月刊,2015(24):34~37..

[19]张娟,黄志忠..内部控制、技术创新和公司业绩——基于我国制造业上市公司的实证分析[J]..经济管理,2018(9):120~134..

[20]宋常,徐国伟,张士强..上市公司内部控制与企业价值[J]..山东社会科学,2014(2):136~139..

作者单位:集美大学财经学院,厦门361021