双汇发展的两大密钥

2019-08-16张自豪

张自豪

30多年间,双汇发展(000895.SZ)从几近破产中发展成为年屠宰生猪1400多万头、年产销肉制品+生鲜冻品约300万吨的中国最大肉类加工基地(控股母公司万洲国际是全球最大猪肉食品企业,2016年跻身世界500 强之列),反映到资本市场,20年间,市值从20 亿元增至约800 亿元量级,叠加历年较高分红,为长线投资者创造了十分丰厚的回报。今天就来探究双汇发展得以独霸市场的秘密武器。

屠宰的成长之困

猪肉产业链可以划分为三大业务板块,即上游的生猪养殖,中游的屠宰和下游的肉制品消费。

理论及海外经验表明:屠宰规模效应明显,寡头垄断应是趋势。生猪屠宰行业产品高度同质化,原材采购、销售渠道完全市场化,具有“成本领先战略”属性。若刨除收猪、卖肉环节,屠宰成本可分为固定成本和可变成本,固定成本主要是设备及厂房折旧,可变成本包括人工成本、检验检疫费用、水电费用等,固定成本约占生猪屠宰成本的20%,可变成本约占80%。理论上而言,大型企业通过先进的屠宰设备可大幅放量,最大限度摊薄单头屠宰固定费用,并以规模效应、管理精细化压缩人工、运输等可变费用,从而更好的控制成本。此外,屠宰场具有污染大的特点,这也要求区域内屠宰场尽量少,以便治理环境,叠加食品安全方面的考虑,政府有足够动力推动行业集中度提升。综上,从成本及环保角度出发,屠宰行业规模化、寡头化应是发展趋势,这也符合海外成熟市场的发展路径。以美国为例,生猪屠宰集中度极高,CR5 高达74%,龙头史密斯菲尔德市占率就高达26%。

可是经过多年的发展,双汇的屠宰业务好像遇到了瓶颈,行业整体的市占率集中度也停滞不前,这是什么原因?是因为龙头企业产能不足?恰恰相反,中国的屠宰行业产能严重过剩,企业普遍产能利用率不足。根据企业的公告整理可以发现,中粮肉食产能利用率最高,也仅80%多一点,其次是双汇,最高的产能利用率也才60%。

令人吃惊的是,小屠宰场受益于行业规范、管理制度不完善,固定资产投入少并规避各项费用,而规模屠宰企业在检验检疫、环保治污、设备购置上存在较大的投入,叠加地方保护导致开工率偏低,屠宰综合成本高于小企业。根据《当前生猪屠宰企业成本调查》的数据,江苏雨润(规模企业)综合屠宰加工经营成本为1332 元/头,而小型企业为1200 元/头。行业龙头本来应该享受的成本领先优势,现在变成了劣势。

因此,双汇发展的屠宰业务,一方面无法消灭对手自然发展缓慢,另一方面,也有企业主观经营管理的原因。

屠宰业务杀猪后的产品是企业生鲜冻品销售的来源,两者理应是强相关的,但是在屠宰业务增长停滞的几年,生鲜冻品却稳健增长,原因是进口猪肉的干扰。2013年,双汇母公司万洲国际以总价71亿美元收购史密斯菲尔德,后者是全球规模最大的生猪生产商及猪肉供应商。2014年1月,史密斯菲尔德首次向公司交付生鲜猪肉并通过公司分销网络销售。此后,公司进口规模持续放大,2016年进口量高达31万吨,廉价的美国猪肉一方面用于肉制品生产,另一方面用于向市场出售,增厚屠宰利润。

但是一方面,猪肉的进口不可能是无限的,否则低成本的美国进口猪肉,对国内的猪肉养殖业会造成致命打击,间接对大豆、玉米等农业种植造成打击危及国内农业安全;另一方面,屠宰是拳击式竞争,在猪价下跌时,由于需求增加屠宰放量相对容易,而猪价上涨时,公司仍然能够通过抢占竞争对手的份额实现增长,企业能不能在屠宰业务持续扩张,涉及到猪肉产业链上下游的决战,所以2017 年下半年起,公司转变了屠宰经营思路,以上规模为首要目标,屠宰量连续几个季度都实现了20%以上的增长。

双汇发展依托自己的行业优势,叠加在屠宰业务上不断加码,相信重拾增长是确定性很高的事情。

豬好杀,肉能卖,赚钱难

屠宰技术门槛低,产能过剩,行业分散,显然不是一个好行业。双汇作为龙头企业,在食品安全和合规方面投入很多,成本较高,但是从财务报表看,盈利情况却力压群雄,这只能有一个解释,卖的更贵。

作为消费品有三个关键:占领心智、渠道和成本领先。经过多年耕耘,双汇的渠道建设取得重要领先优势,成为强有力的竞争优势。

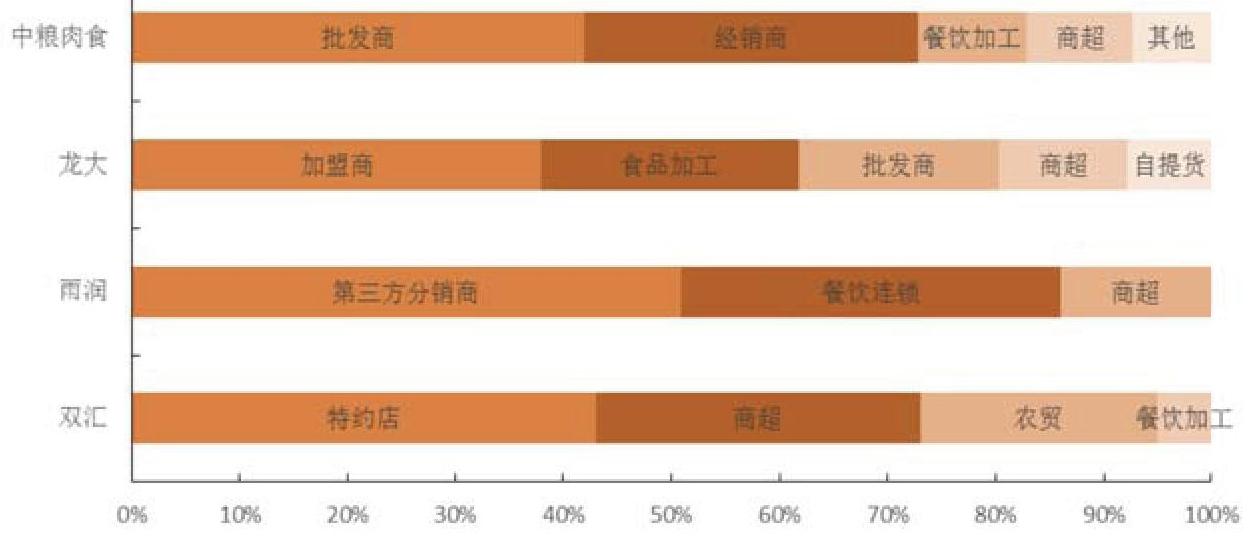

肉品产业链的利润主要在零售环节,大多数屠宰企业仅是代宰生猪,利润较为微薄,掌握零售终端的屠宰企业也因渠道结构差异而表现出利润差异。双汇生鲜肉渠道分为四大类,份额从大到小为特约店、商超、农贸、餐饮加工。与竞争对手相比,双汇在农贸批发、餐饮加工等走量为主的低附加值渠道占比偏低,而在特约店、商超等更能实现品牌溢价的渠道占比较高,科学化的渠道结构有利于推高产品整体售价。

强大的渠道能力使得双汇具有相对同行更强大的盈利能力,使得在保证利润的前提下通过主动降低屠宰环节的毛利率仍然有利可图,而竞争对手则面临亏损或者微利的窘境。因此,双汇的第二个竞争优势是销售渠道,绝非屠宰的产能,猪好杀,肉能卖,赚钱难,不必因为部分企业新建屠宰场就担惊受怕。

双汇生鲜品的售价长期高于竞争对手,2015-2017年均高于其他公司整体售价10%以上。从吨成本来看,双汇吨成本与雨润相近,但高于其他中型竞争对手,或说明现阶段大型屠宰场由于固定资产摊销大(2007-2012年新建产能多)、人工成本高、检验检疫更严格,成本高于中型屠宰场。综合看,虽双汇吨成本高于同业,但凭借更高的销售单价,持续保持领先同业的盈利能力,从而推动屠宰成功上规模。

双汇的渠道优势不仅仅体现在销售渠道,还体现在全国的产能布局和全产业链的业务协调。双汇屠宰业务能在广阔的生鲜猪肉市场配置资源,无论是在收猪还是销售层面。公司在全国17个省市建有19个现代化屠宰基地,通过区域价差指挥,在旺销区和不旺销区之间调度,降低收猪成本,平抑全国的平均价,提升经济效益。此外,凭借超过6万个销售终端,公司灵活调配不同肉类,利用南北差异、鲜冻差异、渠道差异满足消费者不同的喜好。

图:双汇发展的渠道结构更科学资料来源:公司公告,平安证券研究所注:中粮肉食为2015 年数据,龙大为2013 年数据,雨润食品为2015 年数据,双汇发展为2017 年数据

完善的渠道建设使得企业凭借猪肉行业最佳的肉制品加工能力,可以更好的利用猪肉中的碎肉和下料,而其他屠宰企业利用程度相对偏低,且无足够的肉制品体量消化。因此,较高的猪肉开发程度提升了双汇屠宰经济效益。

经过多年的发展,双汇发展已经建立起了包括养殖-屠宰-肉制品加工-包装-物流的完整肉制品产业链。养殖方面,农牧事业部是双汇发展下属的五大事业部之一,主要负责养猪、养鸡、饲料及配套产业四大版块的生产经营管理,养猪业现有3个种猪繁育场、4个商品猪场,年出栏种猪及商品猪33万头,养鸡业规划17个商品鸡场、13个种鸡场、1个孵化场、1个屠宰厂、1个肉制品加工厂,年出栏商品鸡5000万只。屠宰方面,双汇在全国建有19个现代化屠宰基地,年生猪屠宰能力3000万头。肉制品加工方面,截至目前,双汇集团共有13个高温加工厂,可生产出800多个品种规格,双汇低温产品品种规格涵盖全面,达到1300多种。包装方面,化工包装事业部是双汇集团六大事业部之一,是集团下属的包装材料设计、研发和生产基地,产品除了满足双汇集团需要,还远销越南、印度尼西亚等10多个国家和地区。物流方面,双汇物流网络遍及全国各地,已经形成了长途运输与区域仓储、配送交织分布的大物流网络格局,双汇物流拥有冷库存量20万吨、常温库、配送库18.5万m2,铁路专用线7条,分布在全国各地。公司自有各种冷藏运输车辆1500余台,常温运输车辆150多台。

所以,规模优势下的优质企业架构质量是双汇在产品同质化行业中获取超额收益的来源,全国的产业布局和通透的产业通道又进一步拓展了企业的护城河。

声明:本文仅代表作者个人观点;作者声明:本人不持有文中所提及的股票