新形势下我国商业银行经营模式管理

2019-05-08李姝熠上海大学

文/李姝熠,上海大学

进入“十三五”后我国经济增长的模式正在逐步改变,金融脱媒的现象更加明显,因此商业银行面临的金融环境更加复杂,有些传统的经营模式将不再适应新的形势,商业银行如何改变经营的模式是目前急需解决的问题。

1 商业银行在新形势下面临的挑战

1.1 大环境政策变化

我国商业银行在2008年的世界金融危机后,信贷业务积累了大量的风险,同时面临《巴塞尔协议III》和国内银行业新监管标准的夹击。

我国“十三五”规划强调转变经济发展方式,从规模速度型粗放增长转向质量效率型集约增长。投资对经济的拉动作用将减缓。这会造成银行的中长期贷款需求会相应地减少,而长期投资的贷款利率高,在以往可以拉高存贷差,但是今后由于数量的降低就会导致商业银行的净利差减少。

我国“十三五”寄希望与居民的消费来拉动经济增长。所以在这个经济模式转变的过程中,商业银行同时要注重在个人信贷消费业务上的管理与发展。然而随着银监会对一些非银行的金融机构的批准通过,许多金融公司开始蚕食本就被挤压的银行的零售业务中的消费信贷业务。

1.2 融资证券化的发展导致金融脱媒的现象更加明显。

企业发行债券股票来进行融资的日益增多,许多资金通过资本市场不通过银行融资而是直接流入企业,使得商业银行储蓄逐渐减少。

非银行金融机构的发展,例如在生活水平得到提高后,人们会追求财富的保值或者是身体的健康和家庭财产的安全,因此资金从银行转向寿险公司,对商业银行储蓄起到了分流作用。

随着资本市场的发展,人们会购买一定的股票证券基金进行财富的增值,进行理财,同时就会减少对银行的储蓄。

2 我国商业银行的经营战略调整的现状

2.1 中间业务的管理

通过对14家商业银行中间业务具体收入来源进行分类汇总发现

表1 14家银行中间业务收入平均增长率

这表明被调查行的顾问咨询、信用承诺业务收入快速增长打破了以结算手续、银行卡和代理业务为核心的传统业务格局。我国的商业银行已经意识到中间业务的发展已经是时代所趋,在中间业务上已经有所发展。

2.2 消费信贷业务管理(以汽车消费信贷为例)

其中以建行的例子最明显,他们的经营战略是“信用卡为载体形成规模经济”。

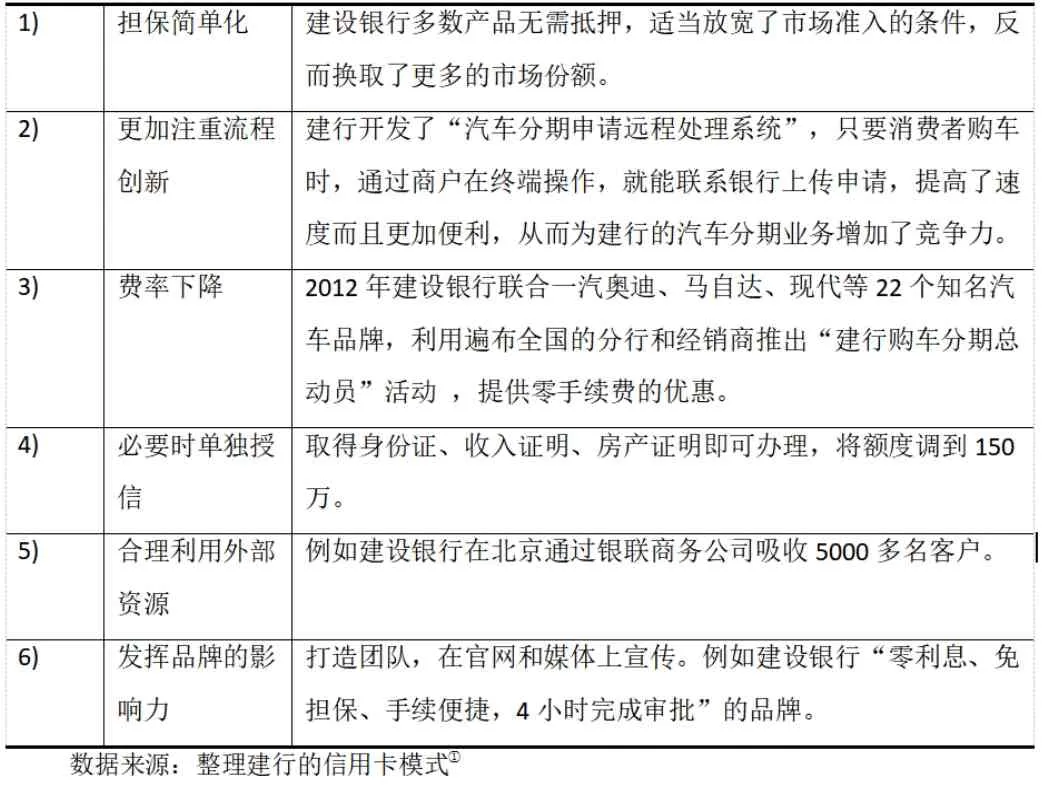

表2 信用卡分期付款竞争中建行的行动

通过信用卡整合银行的资源以及汽车产业的资源,简化流程,建设品牌,把顾客最需要的提供给顾客,这是一个可以借鉴的范例。

3 对我国商业银行经营战略调整的建议

3.1 中间业务:

建立明确的目标,量化指标。比如制定可实施的步骤和措施,表明指导原则,同时明确操作规范,更细的方面,提出财务管理和会计核算办法,在过程中进行监督和控制,有效控制风险。

中间业务分为有风险的和没有风险的,根据商业银行经营的目标以及其关系,银行首先要控制其风险。因而,要发展有风险的中间业务,技术和人才是必不可少的。可以建设一支既有银行系统知识,还有保险、证券和外汇等知识,了解国内国际经济形势的,又有投资经验的复合型人才。

建立合适的差异化发展策略。商业银行可以通过SWOT 分析自己的优势、弱势、机会和挑战。例如国有的商业银行可以运用自己的优势,已有的广泛的经营网点、现有的客户群基础,融资网络渠道来发展中间业务。股份制银行要对市场加大调查,开发新领域或者是对产品进行创新,从而形成自己的品牌,进行品牌营销。

创新产品服务。发展具有附加值的业务。例如成立、发展投资银行,可以实现消费信贷的证券化,增加盈利。例如,学习美国在信贷业务资产化的方法。即发展票据业务,通过票据进行融资和承销,进入信托债券理财租赁等新兴市场发展业务。在理财顾问咨询和资产证券化等业务领域,成立子公司或者下设机构,通过商业银行的资源和服务优势,整合法律(律师)财务(会计师)等外部资源,提供个性化的专业服务。

重视数据。通过大数据、云端,建立信用的评级制度,尤其是对中小企业,深层次地了解他们的经营状况。同时如果能按上面一点联合电子商务平台,小微企业也可以从平台上展示自己的优势,解决信息不对称对银行中间业务造成的阻碍。同时信息共同也能让银行实时掌控风险,合理规避。

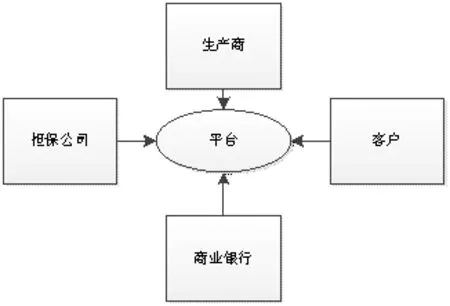

图1 B2C汽车金融服务平台

3.2 消费信贷:

建立基于B2C消费金融服务平台。例如B2C汽车消费金融服务平台。由银行业协会、汽车工业协会带领,商业银行、经销商、担保公司合作的新型信用卡分期业务经营模式,模式如图1。

从图中可以看出改变后信息更加透明,客户根据自己资信状况,对比银行手续费、利率来选择,银行也能选择风险等级不同的客户。同时,四方共享利益。鉴于电子商务的影响,汽车金融也可以适当搭建网络平台,利用网络资源,争取更多收益。

利用二叉树定价模型优化定价的方法。商业银行可以选择相应的定价策略,注重培养和建立一支贷款定价的专业的人才队伍。并加大对从业人员的专业培训力度,维持人员的稳定性,减少泄密,及时更新知识,最终建立起适合本行的定价体系。

降低风险:利用logistic回归模型。该模型在汽车消费信贷中对客户的区分效率和质量较高,能够有效地降低风险。商业银行可以在实践中科学地分析客户的信息,根据信息判断还款的风险,决定是否发放货款。此外,该模型还为贷款后的管理提供了可能性、可行性,银行可以时时跟踪客户信息,进行严格的期限管理,从而有效防范信贷风险,实现贷款盈利的最大化。

4 结论总结

正确的经营模式能给商业银行带来长期的收益利润,新时期的商业银行应当改变目前盈利的单一化,转变经营模式,对中间业务更好地管理和开拓,终而提高整体经营效率。鉴于消费信贷将在未来的作用,商业银行应该抓住机遇,根据自身SWOT分析得出的优缺点。利用logistics模型控制风险,利用二叉树模型合理定价,在信用卡分期付款业务模式上积极探索新方式,同时和非银行的金融公司合作建立B2 C信息服务平台,整合优势的资源,提供个性化和一站式的金融服务。

[1]陈胡青.我国商业银行中间业务发展研究[J].金融与经济,2012, (6):74-77

[2]N Cetore11i, S Peristian 在纽约联邦储蓄银行的年度报告中提出,汽车贷款消费的现状和对未来的预测,以及分析银行信贷资产证券化的可能性。The Ro1e of Banks in Asset Securitization ,i - EconomicPo1icy Review[J], Federa1 Reserve Bank of New York Staff Reports, 2012, 18(2):50-67

[3]杨红伟,赵圣,刘纯纯.商业银行如何实现经营转型[J].决策. 2015(Z1).

[4]朱瑞莹,王吉恒,李艳杰.我国商业银行汽车消费信贷定价实证研究——以期权二叉树模型为例[J].经济研究导刊, 2012, (11): 96-98

[5]谢家泉.于客户选择的商业银行汽车信贷风险防范研究[J]. 广东金融学院学报, 2010, (1): 71-77