我国原油期货金融化程度研究

——基于DCC-GARCH模型

2019-05-06任中杰

任中杰

(新疆财经大学 金融学院,新疆 乌鲁木齐 830000)

一、引言

石油作为现代经济发展中最重要的工业原料,其价格波动对世界经济具有广泛而深远的影响。在最近的几十年里,石油在现代经济中不但扮演着工业基础原料的角色,其金融属性也随着世界资本市场的发展而愈发显现出来。可以说,石油是对实体经济和资本市场都有显著影响的商品。根据《BP世界能源展望2018版》中提供的数据,中国在世界能源需求中的占比将从2016年的23%升至2040年的24%,占全球净增长量的27%。中国的石油日消耗量将从2016年的1200万桶增长到2040年的1600万桶。可以看出,在未来的很长的时期内,石油仍将在中国的能源消费中占据十分重要的地位。

造成国际石油价格大幅波动的原因有很多,归结起来可以从商品,金融和政治三大角度来讨论。从商品属性来看,石油作为一种宝贵的稀缺资源,其产地并不均衡,这种不均衡造成了供需双方的不平衡,从而造成了石油价格的波动。这种波动对于处于工业化阶段的发展中国家来说,影响更大。由于美国页岩气开采技术的突破,美国已经从世界上最大的石油进口国变为石油出口国,传统的欧佩克国家和俄罗斯以及拉丁美洲的石油输出国都在加大石油供给量,这对石油价格的上涨带来了极大的压力。从需求方的角度来考虑,自2008年全球金融危机以来,世界经济普遍低迷,对石油消费的需求不足。虽然较低的石油价格可以有效降低发展中国家的工业生产成本,但是对于将石油出口作为支柱产业的国家来说,低油价会对其经济发展带来巨大的冲击。新能源的使用是未来人类社会发展的大趋势,因此,石油价格存在长远的降价趋势。

从政治属性来说,世界主要产油地区一直是各强国的必争之地,美国充分利用其经济和军事优势,一方面在全球石油结算中推行美元结算,一方面在中东地区、北非地区使用军事力量,干预这些地区国家的政治局势。这种干预,在特定的历史时点会造成石油价格的剧烈波动。

从金融属性来说,金融资本对世界石油价格的话语权越来越大。自美国推出原油期货以来,原油的期货价格对石油价格有了决定性的影响。尤其是在最近的二十年时间里,石油价格的波动已经基本脱离了传统的基本面,而资本市场成为了世界石油价格的主要决定者。一大例证是从2008年1月到2010年12月间,WTI期货市场的交易量为50.8亿美元,而同期的现货市场的交易量为18.99亿美元。金融投机越发影响了原油期货价格的走势,从而通过影响资本市场中的其他主体对石油价格走势的预期而影响到世界经济的走势。我国作为世界第二大经济体,在2017年超越美国成为世界最大的石油进口国家,但是我国一直是石油价格的被动接受者,在石油价格的定价权中缺少话语权。

在2018年3月,我国的上海期货交易所重新推出了原油期货品种,这对我国在世界石油价格中获得话语权有深远的影响。

二、文献综述

对于金融化,Greta(2005)认为,金融化即为金融市场、金融从业者和金融机构在国内和国际经济运行中起到越来越重要的作用。Krippner(2005)认为经济主体通过金融的途径影响了商品生产和交易的过程为金融化的过程。Domanski(2007)认为,随着金融产品和工具创新以及商品期货交易机制的完善,投资者利用大宗商品可以抵御通货膨胀、对冲美元汇率下跌风险等特点,大量投资于石油、天然气等能源大宗商品,使其金融属性不断增强,能源价格偏离了其“基本价值”,从而产生了价格泡沫,即为能源商品的“金融化”。

最早关于石油金融化的讨论是从石油期货的套期保值角度展开的。Bopp和Sitzer(1987)证明了取暖油期货交易对现货交易有价格发现的作用。Gulen(1999)通过对WTI现货价格和NYMEX的WTI主力期货合约价格的回归分析之后,发现WTI期货价格是WTI现货价格的无偏估计量。史晨昱(2011)总结出能源期货市场中大量、频繁的买卖行为扩大了价格波动的幅度和频率,不仅人为拉大供需缺口,甚至会扭曲现货市场的真实供求关系。崔明(2012)总结出能源等大宗商品金融化突出表现在其价格的不断上涨和剧烈波动。李政(2012)认为,资源金融化的实质在于金融资源的极大丰富。金融逐步向资源类商品领域发展,使得原先金融属性较差,金融价值不被人发现的大宗商品,逐渐产生了金融价值,具备了资源金融化的前提条件。同时,资源商品的金融化又进一步丰富了全球的金融资源,使得金融资源还具备了吸纳金融属性较弱的商品资源的能力。商品资源的金融化作为实体经济与虚拟经济的重要结合点,不单是有形的商品买卖,而且也是无形的金融资产的买卖。钟腾,汤珂(2016)认为随着指数投资策略的盛行,能源等大宗商品金融化的趋势越来越明显。

现有文献多以DCC-GARCH模型来分析商品期货市场与股票市场间的动态相关关系,若动态相关关系较高,说明两个市场间存在较强的相关性,从而说明商品期货市场金融化程度较高。我国于2018年3月推出的上海原油期货,对我国的石油行业有着深远的影响。本文以上海原油期货产品和上证综指之间构建DCC-GARCH模型,以此来分析我国原油期货产品的金融化程度。

三、模型构建

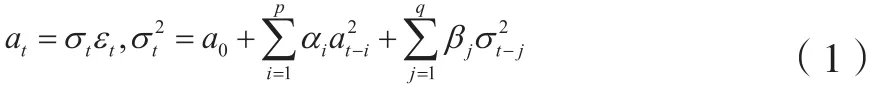

为了有效的描述金融资产的波动性特征,特别是波动的时变特征,恩格尔(1982)提出了ARCH模型,该模型可以描述波动率的时变特征,但存在待估参数过多的问题。Bollerslev(1986)通过对ARCH模型的推广,提出了GARCH模型,极大的降低了待估参数的数量。GARCH模型称为广义自回归条件异方差模型,其基本形式如下:

GARCH模型是对单变量波动率的很好描述,但是无法对多变量波动率之间的相关关系进行描述。为了克服这一难题,Bollerslev进一步提出了常相关系数的多元GARCH模型,即CCC-GARCH模型。但是,金融资产波动率间的相关关系通常会随着时间的推移而发生变化,CCC-GARCH模型只能求出常数值,而无法反应随时间变化的特征。恩格尔(2002)为了克服这一难题,提出了动态条件相关多元GARCH模型,即DCC-GARCH模型。该模型的设定如下:

本文选用上海INE原油期货的收盘价格(oil_price)作为我国原油期货价格的代表,用上证综指(index)代表我国股票市场的价格走势。由于上海INE原油期货于2018年3月26日上市,因此本文所选取的时间跨度为2018年3月26日至2018年12月31日。在剔除不匹配的交易日后,共获得189个交易日数据。本文的数据均来自Wind数据库,处理软件为eviews8.0。

首先对两市场的价格数据做对数差分以获得两市场的收益率序列。对数差分形式为:

获得的收益率序列的描述性统计如下表

表1 对数收益率描述性统计

从表1中可以看出,上海原油期货的对数收益率和上证综指的对数收益率的均值都为负数,且上海原油期货的对数收益率的值更小。上海原油期货对数收益率的标准差大于上证综指的对数收益率,说明上海原油期货的价格波动幅度更大。上海原油期货对数收益率和上证综指对数收益率的偏度均为负,说明均存在左偏现象。峰度均大于3,说明存在明显的“尖峰厚尾”现象,与以往文献中对金融资产收益率分布特征的分析相一致。JB统计量的P值显著为0,表明拒绝JB统计量的原假设,接受其备择假设,即上海原油期货和上证综指的对数收益率的分布均不满足正态分布。

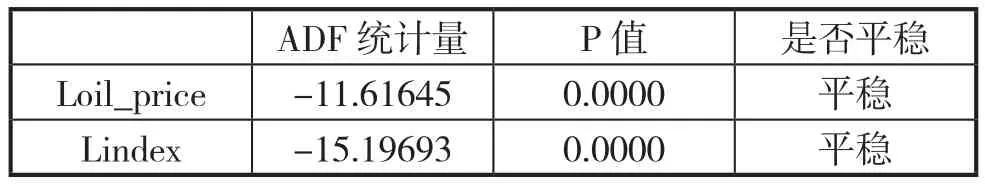

表2 对数收益率平稳性检验结果

表2为上海原油期货对数收益率与上证综指对数收益率的ADF平稳性检验结果。可以看出,在1%的显著性水平下,上海原油期货对数收益率和上证综指对数收益率序列均为平稳的。通过对数据的检验可以看出,可以通过构建GARCH模型来描述上海原油期货与上证综指的波动特征。

四、实证结果

根据上述的检验结果,本文通过GARCH模型的均值方程来构建DCC-GARCH模型。模型估计的条件动态系数如图1所示。从图1中可以看出,上海原油期货价格与上证综指之间的条件动态相关系数在2018年内波动较为明显。在2018年3月至6月间,上海原油期货价格与上证综指之间呈高度负相关的关系,6月至10月间,两个市场间的相关性出现了大幅的波动,特别是正负相关性的交替出现。在10月至12月,两个市场间的相关性重新恢复到高度正相关的关系。对这种波动现象的解释,可归纳为既有金融市场本身的原因,也有石油特殊的商品属性特征。国际石油期货市场在2018年对国际油价短期大幅波动有着重要的推动作用。在年初国际油价持续上涨阶段,WTI与布伦特原油期货多头持仓量达到了历史最高纪录。空头持仓量创下2005年以来的新低点。下半年,不断升级的中美经贸摩擦、全球经济信心转弱,使得全球金融风险资产普遍承压,基金多头仓位累计下降40%,创下史上幅度最大、速度最快的抛仓周期,引发油价深度下跌。我国的上海原油期货刚推出不久,其定价受到国际原油期货市场的高度影响,因此伴随国际市场出现了价格的大幅波动。

与此同时,政治因素是影响石油价格走势的重要原因。2018年5月8日,美国宣布退出伊核协议,并要求各国在11月前停止对伊朗石油进口。11月5日,美国对伊朗石油出口的制裁正式生效。这与图1所示的6月至11月间上海原油期货价格与上证综指之间相关性的大幅度反转和波动相吻合。

图1 上海原油期货价格与上证综指条件动态相关系数图

结论

本文利用DCC-GARCH模型,对上海原油期货价格与上证综指之间的条件动态相关系数进行了分析,发现我国的上海原油期货与我国股票市场之间存在着较强的相关性,从而可以认为我国上海原油期货的金融化程度较高。

根据以上结论,本文提出以下政策建议:

(1)由于我国上海原油期货的金融化程度较高,因此对我国投资者而言,要合理的利用原油期货对股票投资进行合理的风险对冲,构建多元化的投资组合,从而降低投资风险。

(2)对石油行业的企业而言,重点需要识别原油期货市场的价格走势,积极利用原油期货的套期保值工具,降低原油价格剧烈波动对生产造成的影响。

(3)加强对期货市场的制度建设,加大对原油期货市场过度投机行为的监管。保证我国原油期货市场的健康发展,从而推动我国人民币的国际化进程。