金融发展与企业过度负债

2019-05-05

(广西大学 广西 南宁 530000)

一、引言

在现代企业制度下,企业要维持并扩大生产经营规模和加强自身竞争能力,适度负债经营是正常的,也是不可避免的,但是受到种种内外部因素的影响,造成目前不少企业过度负债,有的甚至发展到不能正常生产和运营的地步。过度负债问题直接影响了企业的积累和效益,导致企业的短期行为,降低企业的抗风险能力。近年来,中央政府多次强调要进行供给侧改革,供给侧改革的其中一项内容就是“去杠杆”。基于此,本文借鉴陆正飞等人(2015)在长期和短期角度下对企业过度负债的衡量方法及其模型构建,研究金融发展程度是否对企业过度负债产生影响。

关于企业过度负债相关研究可追溯到早期的资本结构理论。Modigliani和Miller(1958)提出了著名的MM理论,即在一系列完美的假定下,公司的资本结构与其价值以及资金成本无关。修正后的MM理论考虑了公司税收的影响,认为负债的利息可以产生税盾效应,负债越多,公司价值越大,最好是百分百负债。但是修正的MM理论没有考虑公司的破产风险。随着公司治理理论的发展,越来越多学者认为负债太大对公司长期发展无益。只有合理的负债率才能促进企业良好发展。Jensen & Meckling(1976)认为债务融资能够增加公司流动资金,缓解融资约束,并且银行放贷后会对公司进行专业化监督,这使得公司的外部监管得到加强,补充了内部治理的不足。但负债率过高会加大企业破产成本。Myers&Tumbull(1977)认为,当公司的破产风险随着银行负债比率增大而加大时,其成长机会则会减小,一旦破产,公司则完全丧失成长机会。

企业的负债程度一般与其自身特征有关,但企业所处的宏观环境,尤其是金融市场的活跃程度也会对企业的负债程度产生影响。近年来,诸多研究表明金融环境对国家宏观经济以及企业微观发展极其重要。发达的金融市场可以形成良好的外部治理环境,补充企业内部治理的不足,减少委托代理成本和信息不对称问题。其次,完善的金融基础设施可以减少企业借款障碍,缓解企业融资约束。由于我国地域辽阔,地区经济发展存在不均现象,东南部沿海地区与外部联系较为密切,经济较为开放与发达;相反西部内陆地区环境闭塞,经济较为落后。经济发展与金融发达程度相辅相成。我国各地区的金融市场发达程度也存在巨大差异。樊纲(2011)提出的“金融市场化指数”这一指标能较好地反映我国各省份的金融环境发育程度。本文以我国上市公司为样本,通过我国各省份金融市场自由化的差距研究金融发展对企业过度负债的影响。

本文可能有以下贡献:

(1)目前许多关于公司财务状况的研究只是关注其资产负债率和融资约束程度,甚少考虑企业是否会过度负债。

(2)在当前我国企业负债率居高不下并且国家要求“去杠杆”的情况下,本文从动态和静态两个角度出发,检验了金融发展对企业过度负债的影响。

(3)许多研究从企业规模、盈利能力、成长性等公司内部因素来研究其对过度负债的影响,本文从公司外部环境出发,研究金融发展程度对公司过度负债的影响,有助于丰富地区差异对过度负债影响的研究。

二、研究假设与模型设计

由于我国证券市场发展落后,企业大多还是通过银行进行间接融资。以上许多研究表明,金融发展可以减轻企业的融资约束,银行可以为企业提供更多债务资金(Diamond,1984;Rajan&Zingales,1998;沈红波、寇宏、张川,2010;李科、徐龙炳,2011)。所以,我们提出以下假设:

H1:金融发展程度对企业过度负债产生正向影响。

(一)样本选择与模型

本文以“金融市场化指数”(樊纲,2011)来衡量我国31个省份(直辖市)的金融发展水平。该指数只计算到2009年,每年变化幅度较小,本文由于研究需要,把2010年和2011年的指数按照2009年的指数值赋值。以沪深两市2004年—2011年全部上市公司为研究样本,样本期开始于2004年是由于2003年国泰安数据库才开始披露股权性质、管理层持股数量和第一大股东持股比例等数据,而本文计算目标负债率时需要利用滞后一期的数据,因此无法利用2003年以前的样本数据。样本筛选中,我们剔除同时发行B股或H股、ST公司、金融行业的年度样本,剔除资产负债率大于1的异常值和缺失值,最终得到公司年度样本8556个。为了减少离群值的影响,对所有连续变量进行1%的winsorize处理。本文公司层面数据来源国泰安数据库。

(二)变量选择和模型设计

1.过度负债的衡量

根据Harford et al.(2009)和Denis&Mckeon(2012)对样本分行业和年度进行OLS回归,预测企业的目标负债率,回归模型如下:

企业实际负债率(LEVB)减去模型(1)预测的目标负债率(LEVB0)即为过度资产负债率EXLEVB(姜付秀等,2009;Uysal,2011),该指标越大,表明在长期角度下企业过度负债水平越高。模型(1)中变量的选择依据参考陆正飞等(2015)的研究,影响资产负债率的因素主要包括:企业性质(SOE)、盈利能力(ROA)、行业负债率中位数(IND_LEVB)、总资产增长率(GROWTH)、固定资产比率(FATA)、企业规模(SIZE)、第一大股东持股比例(SHRCRL)。

2.模型设计

模型2:EXLEVB=β0+β1FINANCE+β2SOE+β3ROA+β4IND_LEVB+β5GROWTH+β6FATA+β7SIZE+β8SHRCRL+β9MB+β10EXP+β11NDTS+β12ETR+β13VECBITTA+β14VCF+β15MANAOWN+INDUSTRY+YEAR+ε

模型3:Logit(EXINTR_dum1)=β0+β1FINANCE+β2SOE+β3IND_LEVB+β4GROWTH+β5FATA+β6SIZE+β7SHRCRL+β8MB+β9EXP+β10NDTS+β11ETR+β12VEBITTA+β13VCF+β14MANAOWN+INDUSTRY+YEAR+ε

文中的模型及变量选择主要参考陆正飞、何捷、窦欢(2015)的研究,被解释变量为EXLEVB和EXINTR_dum,主要解释变量为金融发展水平(FINANCE),控制变量为企业性质(SOE)、盈利能力(ROA)、行业负债率中位数(IND_LEVB)、总资产增长率(GROWTH)、固定资产比率(FATA)、企业规模(SIZE)、第一大股东持股比例(SHRCRL)、账面市值比(MB)、管理费用率(EXP)、非债务税盾(NDTS)、实际税率(ETR)、盈利波动性(VEBITTA)、现金流波动性(VCF)、管理层持股比例(MANAOWN),上述模型都控制了行业和年度虚拟变量。各变量说明见表1。

表1 变量说明

三、实证结果与分析

(一)金融发展与过度资产负债率

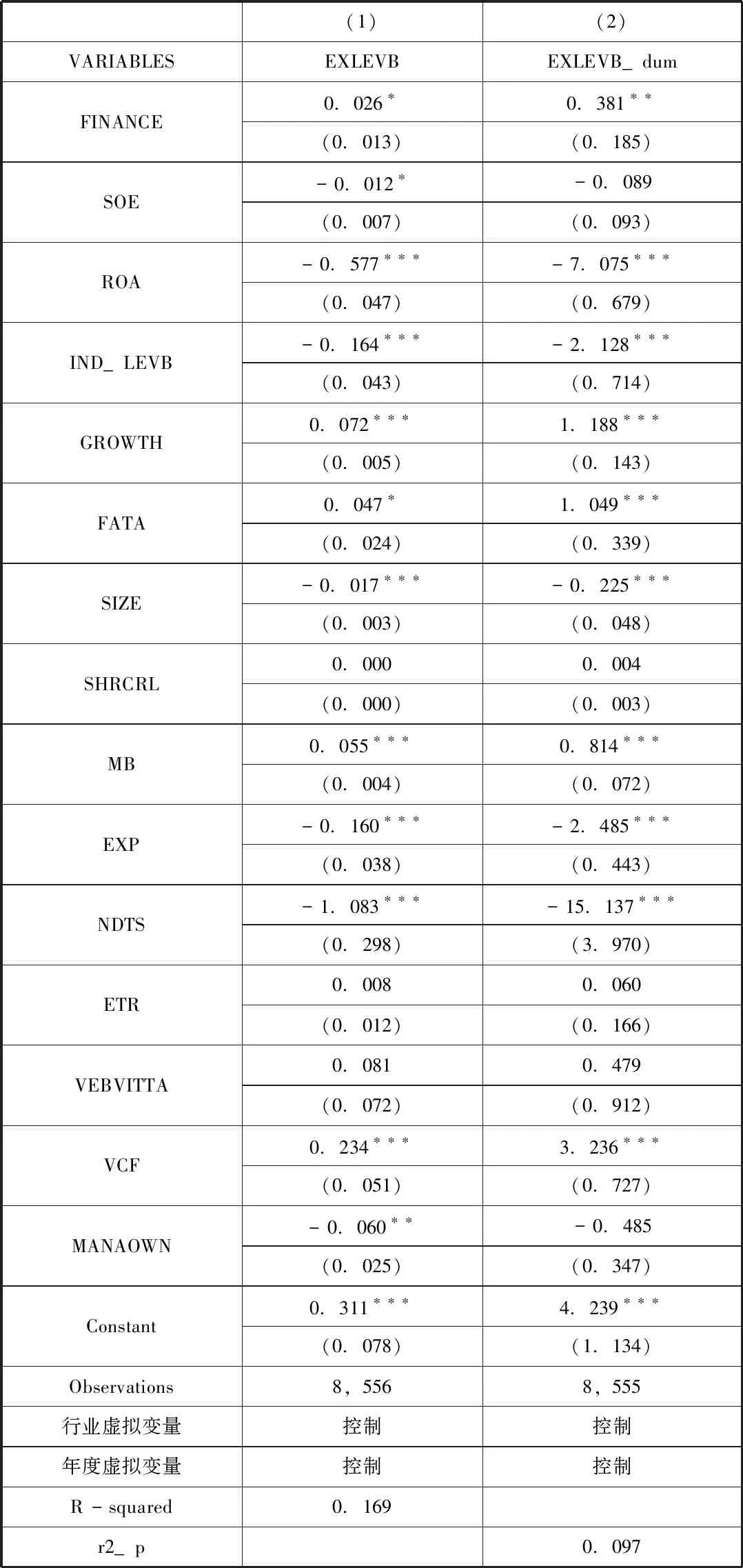

表2列示了过度资产负债率对金融发展程度的回归结果,括号内为聚类稳健标准误,消除了异方差和自相关影响。第(1)列被解释变量为连续型变量EXLEVB,finance的回归系数是0.026,且在1%的水平上显著,说明金融发展程度与企业过度负债率呈正相关关系。第(2)列被解释变量为虚拟变量EXLEVB_dum,Logit回归结果显示FINANCE的系数为0.381,在1%的水平上显著,说明金融发展程度越高,企业过度负债的概率越大。金融水平越发达的地区,银行数量众多,行业竞争激烈,银行放贷门槛降低,企业融资变易,同时也容易引发过度负债现象。

就控制变量而言,长期角度下企业过度负债水平与盈利能力(ROA)显著负相关,说明盈利能力强的企业流动资金也多,不需要过多向银行贷款。管理费用率(EXP)与企业过度负债水平显著负相关,说明管理费用率高的企业的内部风险管控机制也较为完善,风控人员较负责,严格把关企业风险,不给企业过度负债的机会。管理层持股比例(MANAOWN)显著与企业过度负债水平显著负相关,说明管理层利益与公司存亡密切相关,其较关注公司破产风险,会严防企业过度负债。产权性质(SOE)前系数为负且显著,国有企业过度负债可能性比非国有企业低,说明国有企业性质为企业负债风险提供了隐性担保。

企业过度负债水平与总资产增长率(GROWTH)显著正相关,说明随着企业发展壮大,需求的活动资金也越来越多,更容易过度负债。固定资产比率(FATA)与企业过度负债水平显著正相关,说明企固定资产占比越大,其流动资产占比越小,现金流量小,更需要借贷。盈利波动性(VCBITTA)和现金流波动性(VCF)与企业过度负债水平显著正相关,说明企业收益的波动会使自由现金流不稳定,需要靠借贷资金维持日常运营。

表2

注:系数下方括号值为稳健标准误,***、**和*分别表示变量在1%、5%和10%的统计性水平上显著。

(二)金融发展与过低利息覆盖率

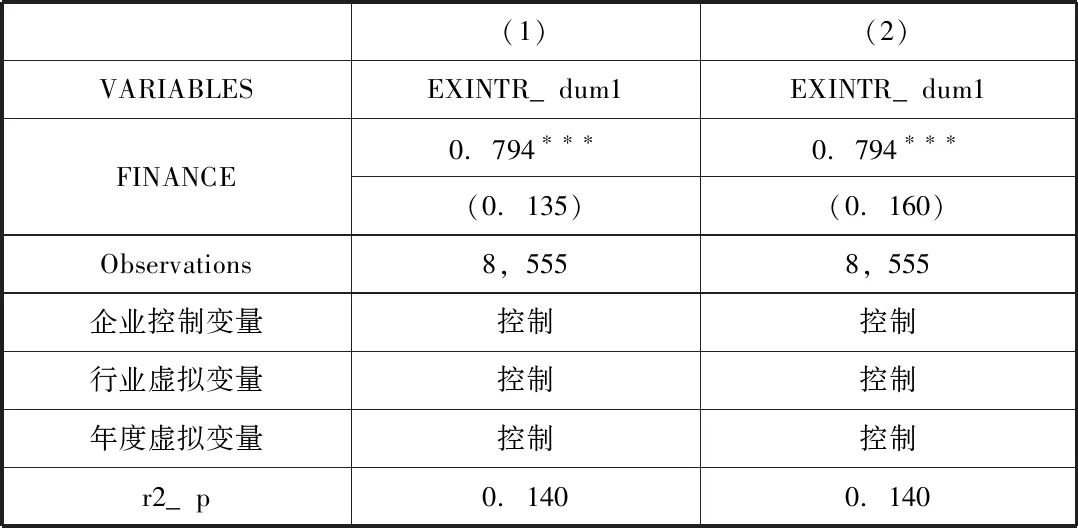

表3列示了过低利息覆盖率对金融发展程度的回归结果。第(1)列别解释变量为虚拟变量EXINTR_dum1,从Logit模型回归结果课件FINANCE的系数是0.794,在1%的水平上显著,说明金融发展程度与企业过低利息覆盖率呈正相关关系。第(2)列在第(1)列的基础上进行稳健性估计,结果与第(1)列一致。

就控制变量而言,短期角度下企业过低利息覆盖率与产权性质(SOE)、总资产增长率(GROWTH)、公司规模(SIZE)、第一大股东持股比例(SGRCRL)、账面市值比(MB)、所得税率(ETR)、盈利波动性(VEBITTA)显著正相关,与资产负债率的行业中位数(IND_LEVB)、固定资产占比(FATA)、管理费用率(EXP)、非债务税盾(NDTS)、管理层持股比例(MANAOWN)显著负相关。

表3

注:系数下方括号值为稳健标准误,***、**和*分别表示变量在1%、5%和10%的统计性水平上显著。

(三)稳健性检验

考虑到内生性问题,首先,对模型(2)和模型(3)采用个体固定效应模型回归,消除随个体但不随时间变化的遗漏变量的影响。控制公司个体效应后,回归结构与表3、表4一致。

其次,考虑到可能存在的反向因果关系,本文分别在考虑公司个体聚类效应的模型及固定效应模型下,将金融发展程度变量之后一期,再对过度资产负债率、过低利息覆盖率进行回归。回归结果与表3、表4一致。

四、结论与启示

本文以2004年—2011年A股上市公司为样本研究发现,无论长期与短期,金融越发达的地区,企业获取银行资金越便利,也就越容易过度负债。

本文的研究结论具有重要的政策意义。随着我国经济不断开放与发展,金融发展程度日益提高。分地区来说,我国金融发展程度不均衡。东部沿海各省利用地域优势较早改革经济,金融发展程度较高;西北部地区深在内陆,与外界经济交流较少,金融基础设施也相对较差,金融发展程度低。公司负债是把双刃剑,它能帮助公司解决资金紧缺问题,缓解公司日常运转的资金压力,同时也是颗隐藏的炸弹,使得公司财务风险加大。在金融发达地区,企业享受融资便利快速发展自身的同时必须时刻注意负债风险,经理人要关注企业是否存在过度负债与过低利息覆盖率问题,及时防范长短期过度负债风险。首先,企业要完善内部治理机制,降低委托代理成本,防止经理人为了扩大企业进行盲目借贷;然后,企业内部要建立起严格的风险防控机制,设定资产负债临界值,一旦资产负债率达到上限,马上警报;最后,银行要对企业进行严格的贷前审查,检查其是否存在过度负债现象,贷后也要注意监管,严控其破产风险。