国库资金波动与我国货币政策效应动态影响机制

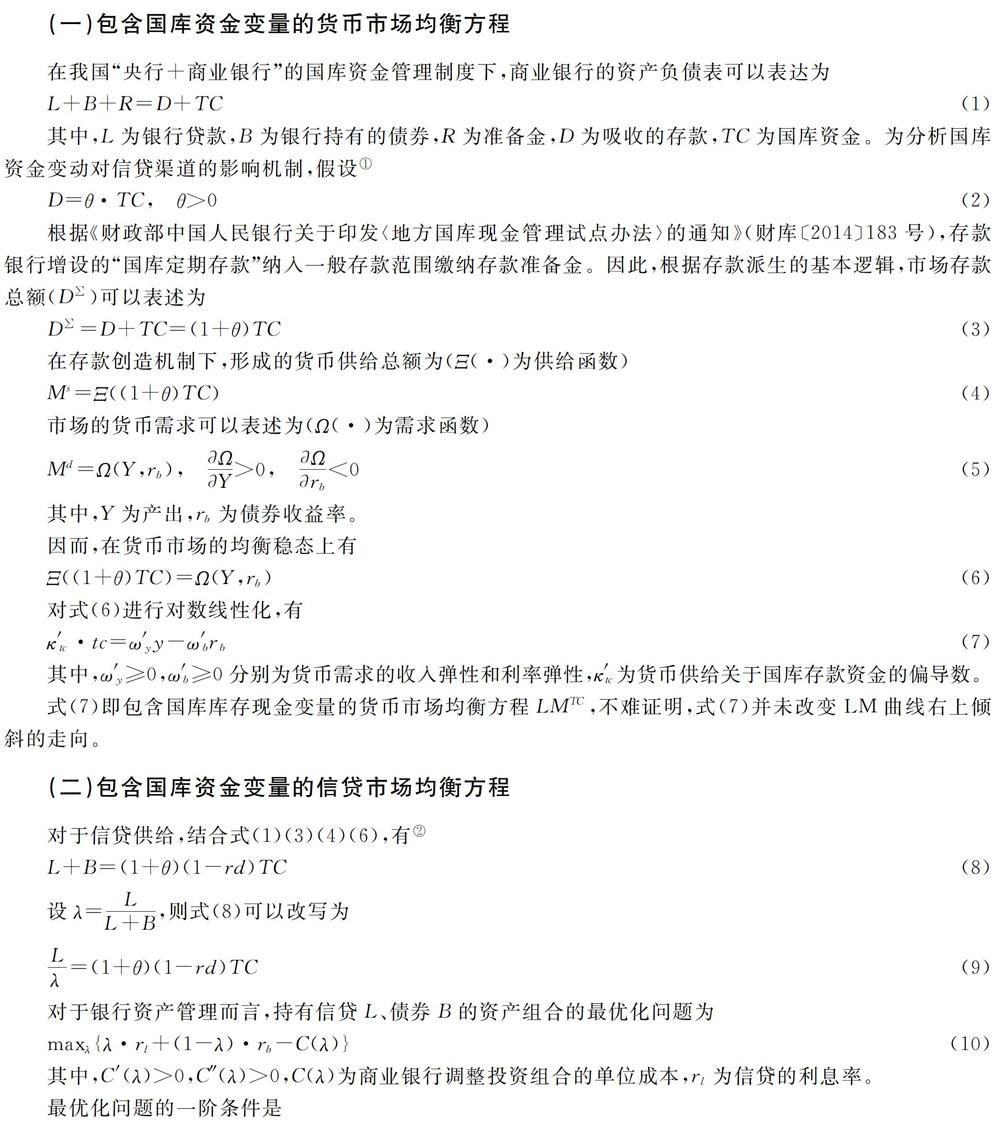

2019-04-17王书华郭立平

王书华 郭立平

摘要:稳健、高效的国库资金管理对实现金融供给侧去杠杆改革具有重要意义,本文构建包含国库资金变量的CC-LM模型,从比较静态的角度分析国库资金变动影响货币政策效应的传导渠道、作用机制,并对其冲击效应进行系统估计和Markov区制转换估计。研究表明,国库资金变动对货币供给、政府购买需求均具有显著的正向冲击,但对利率的冲击效应随区制而转换。央行金库对基础货币具有较強的杠杆效应,国库资金对国民收入增长率在不同状态下均呈现出显著的正向效应,但状态转换的持续期较短,而基础货币和利率维持原有状态的持续期相对较长。熨平国库资金变动的杠杆性冲击,应加强对国库资金使用的周期监控,加快建设和规范单一账户体系,建立国库资金存量盘活考核机制,祛除国库资金库存余额高杠杆性冲击。

关键词:国库资金;货币政策;货币供给;供给侧结构性改革;杠杆效应;系统估计;区制转换

文献标识码:A

文章编号:1002-2848-2019(02)-0013-14

一段时期以来,中国经济运行中的供给侧产能过剩问题引起了广泛关注,监管层、实体经济等各领域对产能过剩、去库存等问题进行了深入挖掘和持久讨论。2016年1月,在中央财经领导小组第十二次会议上,习近平指出,从提高社会生产力的角度入手,供给侧结构性改革的根本目的在于落实以人民为中心的发展理念。在这一思想的指引下,我国经济运行中去产能、去库存、去杠杆、降成本、补短板的“三去一降一补”政策逐步形成,并成为指导我国经济宏观调控的圭臬。

作为经济运行的重要调控方之一,国库资金体现了一般财政预算收入的规模、结构及其重要变化,并可能对货币供给产生重要影响。1994年的分税制改革理顺了我国中央与地方财税分配体制,推动了国库资金余额的不断增长。伴随着我国财政收支体制的改革、财政预算收入渠道的变迁,我国国库资金呈现出不断攀升的波动趋势。高启的国库资金凸显了我国财政经济改革的巨大成果,但庞大的国库闲置资金也意味着我国国库资金的巨大机会成本和时间价值损失。国库资金波动对宏观货币供给和政策效应均形成了一定冲击。2017年2月,财政部、中国人民银行联合下发了《关于全面开展省级地方国库现金管理的通知》(财库〔2017〕8号),决定在《地方国库现金管理试点办法》(财库〔2014〕183号)的基础上,在全国全面开展省级地方国库资金管理。这意味着我国全面国库现金管理体制的到来。随着这一全面国库资金管理体制及当前积极的财政政策和稳健的货币政策的推行,如何协调高启的、闲置的国库资金与稳健的货币政策效应之间的关系成为供给侧结构性改革框架下我国政策调控必须处理的重要问题之一。

一、文献回顾

国内外关于国库资金对货币政策效应影响的争议由来已久,争议的核心集中体现在三个方面:一是关于国库资金管理制度对货币政策效应的影响及机理,二是关于国库资金影响货币政策效应的渠道及传导变量,三是关于国库资金影响货币政策效应的强度与方向。

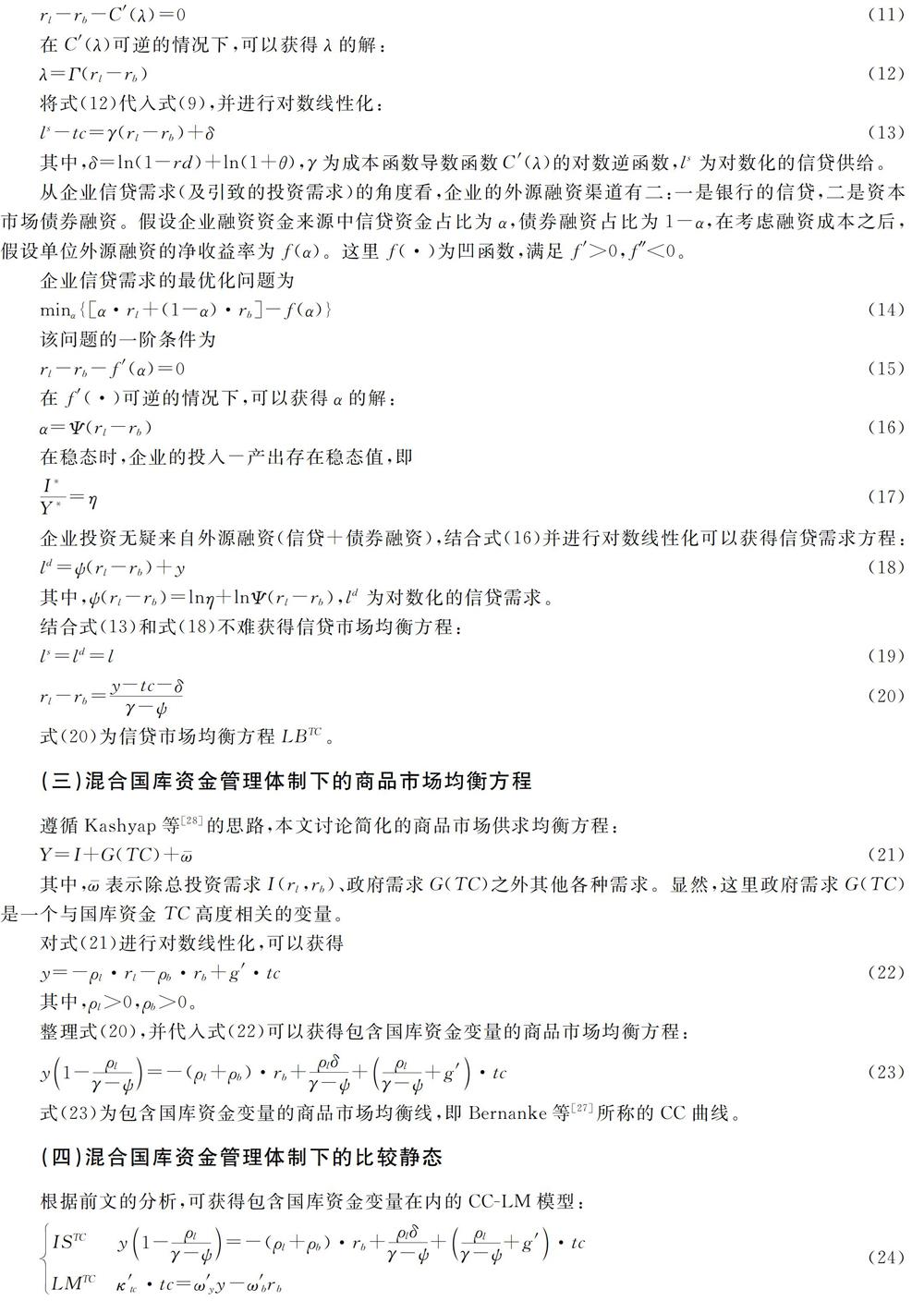

不同文献从不同的国库资金管理制度入手,讨论国库资金管理体制对货币政策效应的影响[1-4],而要讨论这一变动及其影响后果,必须首先对国库资金管理制度进行判别及分析。从各国运行实际看,在当前各国国库资金的管理体制上,除少数国家仍坚持传统的国家独立金库体制外,委托金库管理体制和银行存款制是各国金库管理的主要形式,而在委托金库制和银行存款制下国库资金变动对货币供给乃至货币政策效应的影响并不尽相同。在委托金库体制下,国库资金的变动将引起基础货币的变化,国库资金增多意味着央行基础货币的回笼,经济运行中货币供给的下降;反之,则引起基础货币的投放[5-6]。当国库资金从单一金库制度转换为央行—商业银行“双重财政存款”[7]的混合金库体制时,国库资金变动对政府购买和货币供给的边际系数的敏感性均会发生变化。根据王松奇[7]的研究,在“双重财政存款”制度下,国库资金既在央行金库也在商业银行体系保持存款余额,财政收入存入国库的款项并不会立刻从商业银行专户划至央行金库,而是根据政府购买支出的安排确定商业银行专户资金的规模和拨转时间。显然,财政在商业银行专户的国库资金增加,意味着商业银行准备金和基础货币的增加;商业银行专户的国库资金被划转至央行金库,意味着商业银行准备金和基础货币的减少。因此,此时国库资金变动对货币供给的影响不但存在规模变动的影响,也存在结构变动的影响,中央银行金库的资金增加与货币供给存在反向变动,但商业银行专户资金的增加则与货币供给存在正向变动关系。王雍君等[8]从国库资金管理中财政部门与央行的权责分派来讨论现金管理对货币政策效应的影响。近来,文献研究拓展了这种分析框架[9-11],并在一个货币联盟的制度下对国库资金的变动影响进行分析,但关于国库资金管理体制下资金变动影响货币供给的分析仍遵循上述文献的逻辑。

国库资金影响货币政策效应渠道的问题分析实际上与前述问题紧密相连——不同的国库资金管理制度必然引起不同的直接冲击变量,从而形成不同的货币政策效应冲击渠道[1,6,12-14]。在委托金库制等单一国家金库的体制下,国库资金存放在中央银行,此时国库资金的收缩和扩展对应于基础货币的扩展和紧缩,且由于国库资金并未形成商业银行信贷,因而也不会形成存款货币的倍数扩张。这类体制下基础货币影响渠道形成的关键在于单一的国库资金存放机构(中央银行金库),在这种单一金库下,国库资金的变动形成中央银行存款的变动,从而影响基础货币的增减[7,15]。与单一金库的设置不同,在银行存款制度下,财政形成的国库资金以商业银行存款的方式存入商业银行体系,此时并没有特设机构管理国库资金,国库资金被视为一般性的商业银行存款。显然,在这一体制下,国库资金的变动并不会影响基础货币,从而其对货币政策效应的影响也相对较小。当国库资金同时存放在中央银行金库和商业银行时,闲置国库资金被存放在商业银行,并根据实际需要进行金融市场投资,从而保持国库资金余额的最优水平[16-17]。显然,此时国库资金变动对货币供给及货币政策效应的冲击受到商业银行行为的直接影响[18]。Heckelman等[19]分析了国库资金与美联储货币政策周期波动的影响,并讨论不同环境下这种变动对货币政策效果的影响。在央行+商业银行的混合金库体制下,由于央行金库保持了相对稳定的、处于最优规模状态的国库库存,因此央行金库的规模变动甚微,其对基础货币的冲击较小,存放于商业银行的国库资金成为影响货币供给的重要源头,此时国库资金对货币政策的影响主要集中于信贷渠道[20]。因而,混合金库体制下,国库资金管理对货币政策的影响可以从两个方面进行分析:一是基础货币变动的影响,二是信贷渠道的影响(见图1)。因此,判断国库资金管理对货币政策的影响实质上可以从国库资金变动对基础货币及货币政策信贷传导渠道的影响开始。付敏杰[21]认为,政府存款的增长在很大程度上主导了货币政策,严重影响了央行执行货币政策的独立性,且对积极财政政策的效果具有冲蚀效应。Lewis[14]从中央政府与地方政府资金转移的角度,证实了政府间的资金流动对政策效应的冲击,恰当的资金转移及激励有助于提升政策效果。