“营改增”对交通运输业上市公司税负的影响

——基于配对t检验以及回归分析的实证研究

2019-04-02

(河北地质大学 河北 石家庄 050031)

一、引言

(一)“营改增”政策的简介和施行

财政部和国家税务总局于2011年11月16日印发《营业税改征增值税试点方案》(财税[2011]110号),以期通过推行“营改增”实现完善税制、避免重复征税、促进现代服务业发展的目标。

当前,我国经济发展进入新常态,经济下行压力较大。在这种情况下实施“营改增”降低企业的税负,就可以使企业有更多的资金用于合理投资或实现转型发展,进而推动“三去一降一补”的进程。

(二)“营改增”减税效果疑问

财政部税政司公布的“营改增”减税数据显示:截至2015年底,累计实现减税6412亿元。这一数据说明,随着“营改增”的深入实施,减税成效似乎非常显著。但需要指出的是,这一数据既有政策本身的效果,也包含了企业自身业绩变化和宏观经济形势变化等因素的作用。因此,将这些干扰因素剔除,单独考察“营改增”政策本身的减税效果更具研究意义和价值。

为了检验“营改增”政策在交通运输业的减税效果到底如何,本文进行了如下的模型设计和实证分析。

二、实证分析

(一)数据来源与样本选取

按照证监会行业分类2012版对于沪深A股行业的分类,在交通运输、仓储和邮政业行业进行样本选择。剔除ST及*ST公司、2012年后新上市公司及部分数据缺失的公司之后,共有73家上市企业作为配对t检验的样本,66家公司作为多元线性回归分析的样本。本文所有数据均来源于国泰安数据库。数据整理与分析处理运用EXCEL与SPSS19。

(二)模型设定及变量定义

1.配对t检验模型设定:流转税又称流通税,指以纳税人商品生产、流通环节的流转额或者数量以及非商品交易的营业额为征税对象的一类税收。为了清晰反映政策实施的前后税收的差异,本文收集了样本公司税改前的2011年及税改后的2014年的相关数据,并按照以下公式计算它们的流转税税负率,最后用SPSS19软件对两年的指标进行配对t检验。公式如下:

其中,实际支付的各项税费与收到的税费返还数据在年度现金流量表中获得,所得税费用及营业总收入在年度利润表中可查得。

2.多元线性回归分析:为了解释本文中对“营改增”减税效果的疑问,通过理论分析以及考虑数据的可获取性,根据相关原理设计以下模型:

Taxi=α0+β1Btvi+β2Dari+β3Tati+β4Roei+β5Pgri+β6Tasi+μi

其中i表示公司,μ表示残差。

被解释变量:Tax——流转税税负率;解释变量:Btv——是否已实行“营改增”,2011年数据为0(未实行),2014年数据为1(已实行);Dar——资产负债率,代表企业偿债能力;Tat——总资产增长率,代表企业经营能力;Roe——净资产收益率,代表企业盈利能力;Tas——资产总额取对数,代表企业的业务规模。

三、分析结果

(一)配对t检验结果分析

最后的结果显示(数据表略),73家企业2014年的流转税税负率的样本均值(0.031477)小于2011年(0.44801)。检验的P值为0.006小于0.05,在5%水平上显著,因此认为“营改增”显著降低了交通运输业企业的流转税税负。

(二)多元线性回归分析结果分析

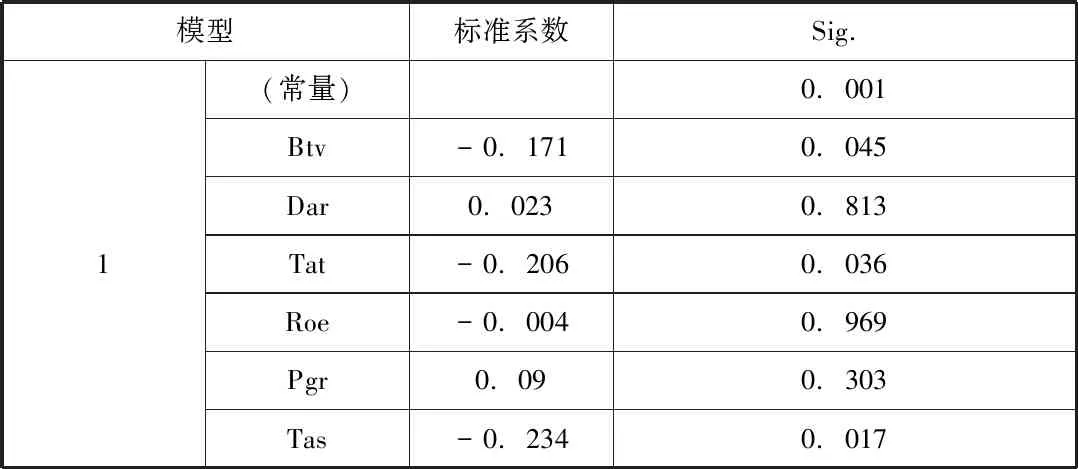

表1 回归整体分析结果

由表1数据可知,代表是否实行“营改增”的指标Btv的系数观察值-0.013为负值,且其p值为0.045小于0.05,在5%显著性水平上显著,说明是否实行“营改增”对交通运输业企业的流转税税负率有显著负影响,即实行“营改增”确实降低了企业的流转税税负。这个分析结果与之前的配对t检验得出的结论一致。

而对于其他解释变量,我们发现资产负债率、净资产收益率以及净利润增长率对交通运输业企业的流转税税负率的影响均不显著,而总资产周转率及总资产对数指标则对企业的流转税税负有显著负影响,说明企业的经营能力越好,总规模越大,流转税税率越低。

四、研究结论

本文最终的结论是“营改增”使得交通运输业企业的流转税税负率下降。根据已有文献,我国的试点纳税人中绝大部分都受到了来自营改增的益处,税负都有不同程度下降,而本文的结论也是如此,与我国实施营改增的目的吻合。这一政策一定程度上实现了交通运输业的生产方式的转型、经济结构的优化。