2018年电动物流车市场发展回顾与展望

2019-03-26中国汽车技术研究中心有限公司北京工作部王建建王星梁晶晶

中国汽车技术研究中心有限公司·北京工作部 王建建 王星 梁晶晶

2018年整体市场回顾

2018年,我国新能源汽车市场继续保持快速增长势头,销量达到125.6万辆,同比增长61.7%,占整体汽车销量的4.5%。电动物流车作为新能源汽车的重要细分市场和典型新能源商用车车型,2018年产量达到了11.04万辆,同比下降27.4%,电动物流车保有量持续增长,截止到2018年底,占新能源汽车保有量的比例超过了10%(见图1)。

图1 我国电动物流车产量统计分析(万辆)

图2 近三年电动物流车月度产量走势(辆)

目前,电动物流车市场仍处于政策推动市场增长时期,明显特征就是政策调整时间节点对产量的节奏变化影响突出,带来月度产量不均衡。从2015~2017年月度产量表现来看,月度产量一直呈现前低后高的态势,主要集中在年底两月,该节点一般也是新能源汽车补贴政策调整时间(见图2)。

2018年2月,四部委发布新能源汽车补贴调整政策,6月12日起过渡期结束,新的补贴标准和技术标准正式实施,月度产量表现及时反映了企业政策应对。1~5月电动物流车市场增长势头良好,6月开始增长势头回落,年底两个月产量大幅增长的“翘尾现象”不明显,形成全年产量同比下降局面。

图3 2018年电动物流车基本车型结构

图4 2018年客厢类封闭货车市场结构(按车长细分)

2018年电动物流车市场产量规模虽然下降,但呈现出稳定成熟和理性发展势头,主要表现为:一方面,电动物流车补贴退坡幅度较大,电动物流车作为企业生产工具的本质属性,运营商和终端用户群体关注经济性成本,对购置价格敏感,购买意愿随之下降。另一方面,一般电动物流车用户申请补贴有2万公里运营里程要求,补贴申请和最终拨付周期较长,导致生产企业垫资压力大,影响资金周转和业务开展的积极性,存在有订单不敢生产现象,采取了谨慎避免风险应对措施,有利于回归到正常市场竞争轨道,加快技术升级和优胜劣汰。对于市场需求端,电动物流车主要购买对象——平台型运营商受经济形势、补贴退坡等因素影响,融资难度加大,一定程度上也影响了全年产量表现。

产品供给结构

在新能源汽车及物流行业政策驱动、技术进步、业态融合、需求增长等多重有利因素形势下,2018年电动物流车产品供给结构和质量进入快速提升期,产业化进程明显加快,产品供给开始紧密结合市场需求,主要表现在市场结构进一步细化丰富、更加符合终端实际配送场景需求、关键技术指标显著增长和产品质量稳步提升等方面。

产品供给车型结构进一步完善。2018年电动物流车由客厢类封闭货车和货厢类厢式运输车两大类基本车型组成,其中客厢类封闭货车产量为7.1万辆,市场占比64%,较上年有增加趋势(2017年55.4%),仍然是电动物流车的主要车型;货厢类厢式运输车产量为3.95万辆,市场占比36%(见图3)。由于城市配送与物流末端直接接触,货品的多样性、终端的广域性和配送需求的个性化决定了配送作业的复杂性,单一车型不能满足所有城市物流配送作业运力需要,电动物流车生产企业不断强化市场调研,深入细分市场车型开发。目前,多数城市物流和快递配送作业场景需求都有相应的电动化替代车型,全系列城市物流货运配送车辆结构供应体系正在形成。

客厢类封闭货车细分车型主要由微面型、轻客型封闭货车组成(见图4)。其中微面型封闭货车车长集中在4.0~4.5m区间段、货厢容积3.5m3左右、载重0.8t,该类车型尺寸小、机动灵活、通行便利,与城市物流小批量、多频次的配送需求吻合,同时价格较低,实用性和经济性优势兼备,介入生产企业较多,市场供应相对充足,占据了细分市场55.0%的份额。车长4.5~5.0m、货厢容积6m3的大微面车型市场份额较2017年有增加趋势。5~6m轻客型封闭货车市场份额稳定,该类车型电量大,货厢容积大,可达12m3,以运营商和快递企业购买为主,在一二线大城市物流批量货品终端配送和快递进城接力运输环节使用。

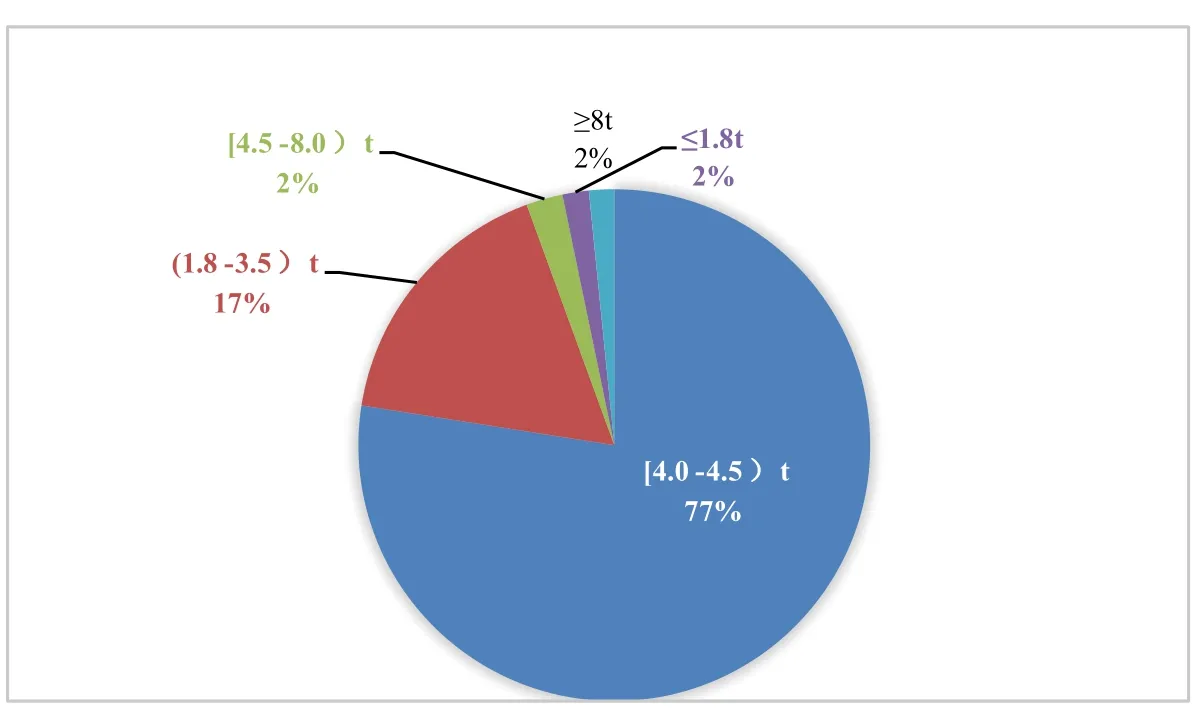

货厢类厢式运输车产品货厢空间大、内部轮廓规则、空间利用率高、载重能力相对较强,在商超配送、电商快递进城接力运输等TOB领域配送场景中得到大范围应用。从产量统计数据分析来看,2018年货厢类电动物流车以总质量4.5t以下的轻卡、小卡型厢式运输车两类细分车型为主,用户普遍关注续驶里程、货厢容积和载重能力等指标(见图5)。其中总质量在4.0~4.5t以内、车长6m以下、货厢容积在15~18m3、载重1.5~2.0t的轻卡车型仍是该细分领域的主力产品,2018年市场占比77%。总质量在1.8~3.5t之间、货厢容积12m3左右、载重1.5~2t的小卡车型市场份额较2017年增加,反应了市场细分、产品结构优化趋势,满足多样化、多场景、多层次的物流配送需求。

图5 2018年货厢类厢式运输车市场结构(按总质量分)

图6 历年电动物流车续驶历程变化情况(km)

技术指标与产品质量双提升。随着锂离子动力电池技术进步和主机厂加大产品研发力度,我国电动物流车产品性能持续改善,续驶里程、电池系统能量密度、电耗等关键技术指标有了较大幅度提升。目前,电动物流车产品技术水平可以满足进城接力运输、节点中转、终端配送、短途城际等多数城市物流作业场景需求。2018年,工况续驶里程在200km以上的电动物流车市场占比达到93%,部分产品续驶里程突破350km;94%以上车型动力电池系统能量密度高于115Wh/kg;能耗技术指标显著降低,单位载质量能量消耗量低于0.35Wh/(km·kg)产品占比达84%。同时,主流企业开始重视产品开发,由传统燃油车改装向全新正向开发、基于客户需求定制化开发方向转型,新投放产品可靠性、质量水平、驾乘体验和客户评价等方面,市场认可度大幅提升(见图6)。

驱动技术路线向多元化拓展。我国电动物流车一直以纯电动技术路线为主,随着燃料电池技术进步,中通客车、飞驰汽车、东风汽车等企业持续推出燃料电池物流车,采用“电-电混合”技术路线,产品以总质量7.5~9t货厢类厢式运输车为主,2018年产量接近900辆,在上海、佛山具备加氢条件的城市物流和快递配送领域开展了小批量示范运营。增程式电动物流车产品也开始推向市场,吉利商用车推出了增程式轻卡RE500,采用1.5T汽油增程器,综合续航里程达到500km,缓解了电动物流车的里程焦虑。

企业竞争格局

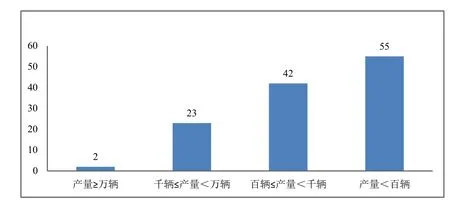

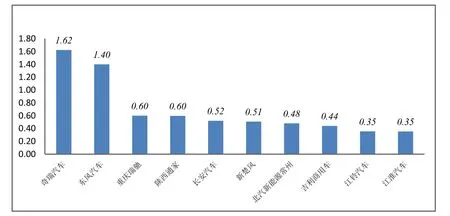

电动物流车市场需求量大,是新能源专用车的主体,之前行业进入门槛低,传统轻卡、轻客、微卡、微面整车企业、改装车企业都有进入。随着《新能源汽车生产企业及产品准入管理规定》和补贴退出扶优扶强调整导向等政策措施实施以来,散小乱的行业现状正在得到改善,一批规模型电动物流车生产企业实力不断增强(见图7)。2018年,有产量统计的电动物流生产企业总共122家,其中,产量过万辆企业有奇瑞和东风两家(东风汽车含东风汽车集团有限公司和东风汽车股份有限公司两家公告企业,下同),产量过千辆的有23家,产量不足百辆的55家,较上年有所增加。

电动物流车市场企业竞争格局尚不稳定,主要表现为进入前十企业和产量规模排序仍处于不断调整中。2018年以前市场竞争格局以新进入电动物流车行业的企业为主,客车企业也进入电动物流车市场,2018年传统优势物流车企业开始大举反攻(见图8)。其中,奇瑞汽车依托客厢类封闭货车细分市场竞争优势,产量增长明显,东风电动物流车业务稳步推进。近三年进入前10名的企业和排序中,除东风汽车一直位于前三外,其他企业产量排行情况处于不断变动中,稳定成熟的企业竞争格局尚未形成。一方面与市场发展初期,订单需求存在波动性和不确定性有关,另一方面补贴和准入政策调整下,生产企业受补贴资金垫付压力大、周期长等客观因素影响,电动物流车业务推进计划、产品供给和投放计划也在不断调整。

图7 2018年电动物流车企业规模结构

图8 2018年电动物流车产量前十企业(单位:万辆)

2019年电动物流车市场形势展望

政策鼓励和支持将致力于良好使用环境构建。近年,以落实环境保护国策和深化“放管服”改革为根本要求,围绕蓝天保卫战行动计划、污染防治攻坚战、柴油货车治理攻坚战、运输结构调整三年行动计划、绿色货运配送示范推广、取消4.5t及以下普通货运从业资格证和车辆营运证等,国务院及相关部委出台了多项鼓励和引导电动物流车应用的政策措施,仅2018年就多达10余项,地方政府积极贯彻落实并出台配套措施,共同为电动物流车产业发展和推广应用提供了重要政策支撑和环境保障。2019年,财政补贴退坡、扶优扶强形势下,政策引导和鼓励的重心将倾向于税费减免、充电条件保障、运营补贴机制等使用环节,措施由单一化财政补贴向多元化、系统性方向发展,重点营造有利于电动物流车市场化推广的使用环境。

路权开放是促进市场增长的强心剂。城市对燃油货车通行有管理限制,路权优势是当前电动物流车在终端被接受的重要决定因素,有效促进了城市物流车辆电动化进程。按照公安部2018年10月发布的《关于进一步规范和优化城市配送车辆通行管理的通知》要求,推动配送车辆升级,推广使用新能源车辆,落实新能源货车差别化通行管理政策,提供通行便利,扩大通行范围,对纯电动轻型货车少限行甚至不限行。深圳、成都、武汉、西安、重庆等代表性城市对电动物流车配送车辆制定了便利通行政策,提高了物流和快递企业使用电动物流车的积极性。预计2019年会有更多城市加入到电动物流车路权开放阵营,出台便利通行政策措施。

物流和快递企业积极推动物流车电动化进程。目前,电动物流车尽管存在购车成本高、一次充电续驶里程短、使用便利性落后于传统燃油车等不足,但在满足城市物流基本运输与配送场景情况下,电动物流车具有使用过程中零排放、成本低的属性优势,对于促进物流企业降本增效和绿色发展具有重要的促进作用。之前,电动物流车主要以运营商采购为主,提供运力租赁服务,物流和快递企业受通行路权优势、使用环节低成本、企业社会责任履行、绿色物流服务商品牌形象塑造等方面因素驱动,特别是服务于新零售、新模式的物流城配企业和规模型快递企业开始主动选择电动物流车,京东、菜鸟、顺丰、圆通、中国邮政等主流物流和快递企业相继提出了电动化替代计划,并开展了规模化的应用实践,起到了良好的示范和带动作用,有效激发了市场化应用行为。经过几年的市场验证和技术进步,用车行为由谨慎租赁开始转向主动购置,加大电动物流车自持比例,强化对车辆资源的控制和应对快速增长的业务需求。

全新正向开发的智能电动物流车将会推向市场。城市物流向智慧城配供应链发展趋势下,社会化、市场化、规模型、集约型的配送主体将会成为主流,细分、专注特征将会显现,对于电动物流车定制化需求趋势将会上升,同时物流装备技术水平不断提升,需要开发设计全新的智能电动物流车产品来应对需求。物流车生产企业需要与智能驾驶科技型企业、专业运营商、租赁服务商、物流企业、快递企业开展深度合作,形成整车厂设计研发、智能制造与物流企业车辆运营数据、场景数据优势互补、深化融合、协同创新的发展模式,共同开发定制化的智能电动物流车载运平台和专属车型,满足不同物流配送场景对车型载体的需求。

展望总结

在政策利好、路权开发、需求增长、终端应用、技术提升、成本降低、充电设施完善等系列有利因素带动下,城市物流配送车辆电动化进程将继续推进。除城市货运配送车辆外,港口牵引车、矿山自卸车、园区物流车、冷藏车、机场物流车等领域电动化进程也在加快,可替代场景越来越多。预计2019年电动物流车需求回升,总体市场规模将达到16万辆,同比增长46%,供给端车型市场细分、结构优化、技术提升趋势持续。