2019年全球经济形势与2020年展望

2019-03-21

2019 年全球经济复苏趋缓,下行风险加大,呈现出三大趋势:贸易摩擦负面冲击显现,引发全球制造业链条生产整体回落;全球步入负利率时代,低收益激化“潜在风险”;“弱增长高债务低利率”组合,全球宏观审慎政策框架仍需完善。进入2020 年,全球宏观政策空间很难短期改善,货币宽松效果恐不及预期。同时,WTO 改革诉求分歧较大,全球贸易摩擦短期难解,预计2020 年全球经济复苏增长困境难解。

贸易摩擦负面冲击显现,引发全球制造业生产整体回落

受贸易保护主义、民粹主义影响,主要经济体的全球化进程陷入停滞,全球需求转弱,全球经济增速下行,制造业陷入低迷。美国制造业PMI 从2018 年8 月起 下行,已经持续14 个月,下行幅度超过10个点,2019 年10 月跌至48.3,已连续3 个月处于收缩区;日本制造业PMI 小幅度下行,历时22 个月,下降幅度约8 个点,2019 年10 月份降至48.4,连续6 个月低于荣枯线;欧元区制造业PMI 已经下行21 个月,下行幅度约15个点,2019 年10 月降至45.9,连续8 个月位于收缩区(见表1)。

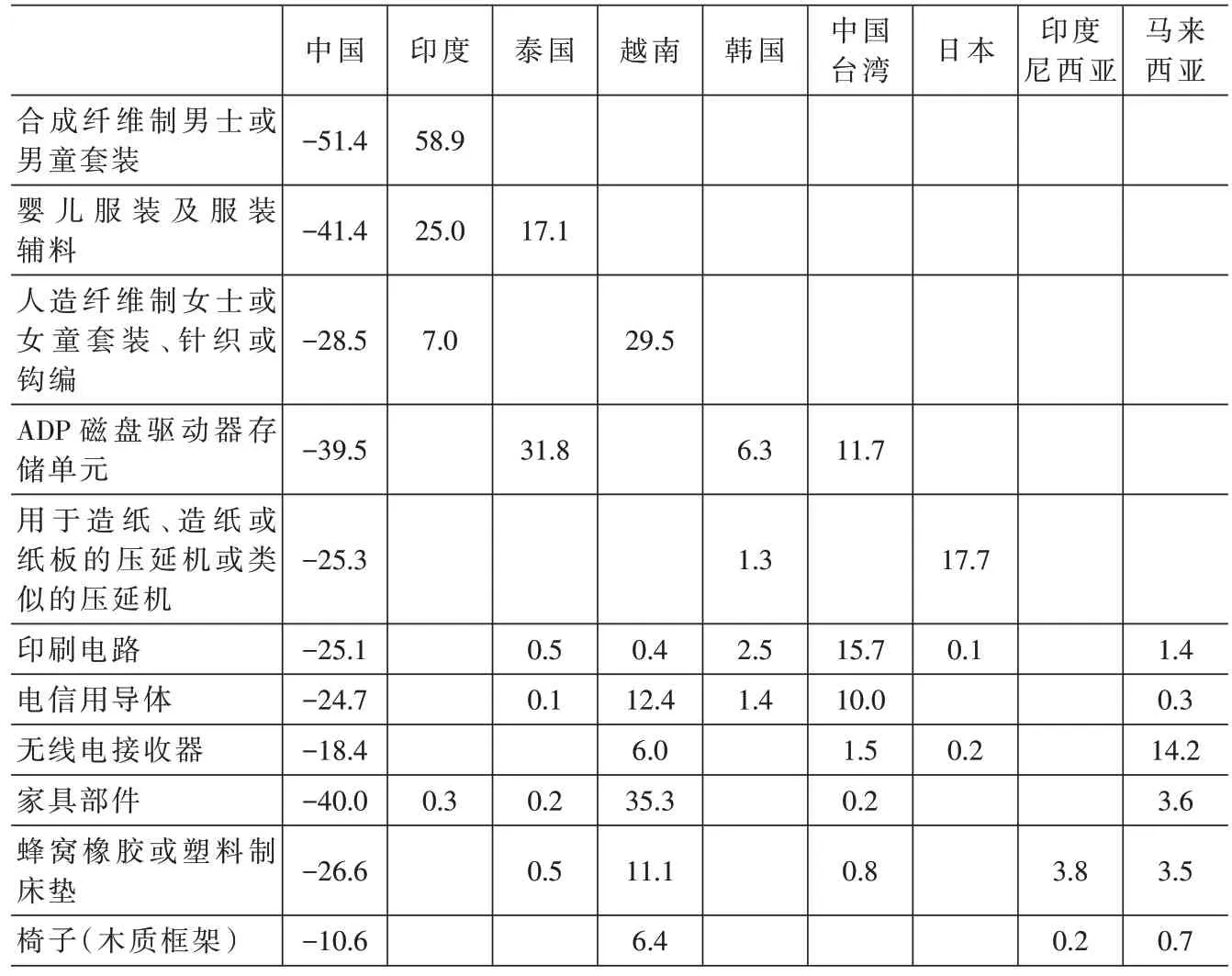

进一步分析,贸易摩擦带来的制造业链条压力,促使全球产业链加速转移,从纺织服装、通信、电子与光学设备、家具相关产品贸易情况看,美国进口国别份额在2019 年上半年已经发生较大变化,东南亚部分国家受益明显,产业转移趋势加剧,但贸易摩擦的负面冲击依然逐步波及这些国家或地区(见表2)。2019 年10 月韩国制作业PMI降至48.4,持续6 个月低于荣枯线;印度、巴西、越南等制造业PMI 虽然还高于50,但持续下降态势明显,均已跌至荣枯线附近(见表1)。

全球步入负利率时代,低收益激化“潜在风险”

当前,贸易摩擦负面冲击开始显现,多数经济体再次开启宽松货币政策,但负利率仍逐步在全球蔓延,严重制约政策效果。一是国债收益率转入负区间。欧元区多数国家10 年期国债收益率降为负值,并屡创新低,且荷兰、德国、瑞士30年期以下的国债收益率全部降至负值(见图1)。截至2019 年9 月,日本负利率国债规模达到8.91 万亿美元,占全球总负利率国债规模的52.8%;法国、德国负利率国债规模排名二、三位,分别占12.2%(2.06万亿美元)、9.6%(1.62 万亿美元)。二是负利率蔓延至企业债。截至2019 年9 月,全球到期收益率为负的企业债规模达到4.70 万亿美元。其中,德国负利率企业债规模最高,达到0.85 万亿美元,占全球规模的18.1%。三是同业拆借、回购利率持续下行。在欧洲央行、日本央行负利率政策实施背景下,欧元区、日本同业拆借、回购利率出现下行趋势,日本银行间隔夜拆借利率、东京回购利率、伦敦欧元同业拆借利率等纷纷跌破零点。

表1 2018-2019 年全球主要经济体制造业PMI

表2 2018 年下半年-2019 年上半年美国部分产品进口市场份额变化 单位:%

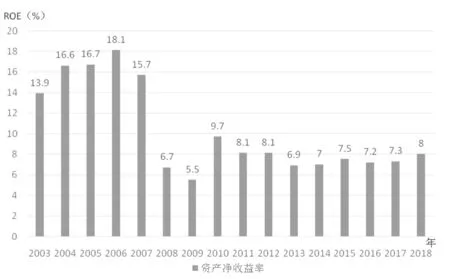

本轮全球低利率环境维持的时间比过去任何一轮都要长,这严重侵蚀了金融机构的盈利能力,全球31 家系统重要性银行的资产净收益率水平(ROE)从全球金融危机前的16%左右下降至2018 年的8%左右(见图2)。在全球货币宽松进一步深化的过程中,黄金受追捧显示市场开始担忧当前货币体系的“潜在风险”,市场无风险资产偏好更明显,很大程度上制约宽松货币政策效能,使货币政策陷入无效的“流动性陷阱”状态,进而可能引爆资产价格泡沫。

弱增长高债务低利率组合,全球宏观审慎政策框架仍需完善

当前,世界经济正处于历史上罕见的“弱增长+高债务+低利率”组合时期,这或许表明仅依靠货币政策和财政政策的调整,全球经济很难形成可持续的复苏增长趋势,且在该组合情况下,传统宏观政策空间和效果极其有限,新型宏观审慎政策框架仍需进一步完善。

图1 2014-2019 年主要国家10 年期国债收益率趋势

图2 2003-2018 年全球31 家系统重要性银行ROE 中位数

图3 1870-2019 年全球17 个主要经济体名义GDP 增速中值

处在历史罕见的弱增长期。选取全球17 个主要经济体(澳大利亚、比利时、加拿大、丹麦、芬兰、法国、意大利、日本、荷兰、葡萄牙、西班牙、瑞士、瑞典、英国、美国、德国、挪威)过去140 年GDP 名义增速的中值,当前全球经济处在历史上极其罕见的弱增长时期。过去的140 年中类似的情景仅出现过两次,一次在十九世纪末,另一次在第二次世界大战期间。“弱增长”是我们当前所面临的全球经济大背景(见图3)。

处在历史罕见的高政府债务期。从全球17 个主要经济体历史数据看,当前虽然处在相对和平的年代,但全球主权政府债务率已经超过一战和大萧条时期,正在快速逼近二战时的高点(见图4)。

处在历史罕见的低利率期。从全球17 个主要经济体历史数据看,当前全球长短期利率已处于十九世纪以来的最低点,接近于零利率的水平(见图5)。金融机构的投资回报率一般等于社会无风险利率加上风险补偿,而接近零的利率意味着当前所有的金融投资必须承担风险才能有收入,会严重抑制经济活力。

全球宏观政策效果极为有限,经济复苏增长困境难解

1.全球贸易摩擦仍将持续

在美方的干扰下,WTO 上诉机构在2019 年12 月10 日将面临三名大法官中的两位任期结束,WTO 最重要的争端解决机制或将面临停摆。与此同时,逆全球化和单边主义的兴起导致全球贸易摩擦加剧,威胁到以全球化为根基的WTO 贸易规则,运行25 年的全球贸易规则正走在关键的十字路口,预期改革对全球贸易格局将产生深远的影响。同时,在特朗普四处点火、大搞贸易霸凌背景下,全球各国均难独善其身,除中国外,美国对印度、墨西哥、欧盟等国开启多条贸易战线,贸易摩擦已席卷全球,在全球经济一体化的今天,全球再无“避风港”。

2.货币宽松效果恐不及预期

2019 年7 月以来,随着美联储决定降息25 基点后,澳大利亚、新西兰、韩国、印度、马来西亚、菲律宾、俄罗斯、南非、乌克兰、土耳其等国家也进入降息周期。然而,此轮经济下行更多是在长时间货币政策宽松后,劳动生产率未有显著提升,全球经济内生增长乏力所导致的,考虑到货币政策有效性的递减规律,全球货币政策恐难以在中长期阻挡全球经济的下行趋势。

图4 1870-2019 年全球17 个主要经济体政府债务占GDP 的比重

图5 1870-2019 年全球17 个主要经济体长短期利率

3.全球经济陷入下行通道

根据国际权威机构预测,受全球贸易情势恶化、英国脱欧干扰,以及金融市场避险情绪等负面影响,2020 年全球经济增速整体较为低迷。IMF 在2019 年10 月份新发布的《全球经济展望》预测,2019 年全球经济将仅增长3%,是10 年来的最低增速,2020 年经济增长率将略微提高到3.4%,但仍低于2018 年的3.6%。同时,高盛、世界大型企业联合会、国际评级机构惠誉、摩根士丹利等国际权威机构预测,2020 年全球经济增速分别为2.5%、2.5%、2.7% 和2.6%,均低于预期。此外,美国经济已脱离经济增长峰值,美国制造业PMI、工业产出同比持续回落,利润回落和信贷违约率上升抑制私人投资和个人消费支出;欧元区经济整体呈现下降趋势,失业率持续下降导致工资收入增速变缓,消费者信心指数持续走弱;日本经济走势延续疲软态势,在出口萎靡的拖累下,制造业景气度表现疲弱,位于荣枯线以下;新兴经济体外部环境严峻,出口市场的萎缩加上负利率债券泛滥下的资金风险偏好的急剧下滑,新兴市场外部融资困难,难以支撑经济增长。