融资融券对我国股票市场定价效率的影响研究

2019-02-22张鸿韬

张鸿韬

(周口师范学院,河南 周口 466001)

相较于国外成熟市场,我国股票市场起步较晚、发展时间较短,因此存在市场有效性不足、定价效率较低的问题。具体表现为A股市场中小投资者占比较大,“追涨杀跌”等非理性交易行为盛行。但是,学术界普遍认为造成市场定价效率低下的原因不单是投资者专业素质较低、信息不对称等,更主要的是市场交易制度特别是融资融券交易制度不完善。

融资融券交易对市场定价效率到底有什么影响?有研究者认为,融资融券业务能够在市场中起到“稳定器”的作用,能够平滑市场波动,为市场提供更大的流动性,同时也能够激活市场活力,使持有不同预期的交易者能够充分参与交易,更好地发挥股票市场的价格发现功能。也有研究者认为,融资融券交易对市场中的非理性因素起到了“放大器”的作用,使股票价格发生偏离,不利于市场定价效率的提高。特别是,我国对融资融券交易者设置了较高的门槛和交易成本,相当于存在一定程度上的卖空约束,从而对融资融券交易定价效率产生了消极影响。2015年后,学术界与市场监管者关于融资融券交易对市场定价效率影响的讨论更是出现了较大分歧。

本文基于A股市场2010-2015年新入选融资融券标的的交易数据,从价格对信息的反应速度和反应程度两个方面,对融资融券交易对我国股票市场定价效率的影响展开研究,为我国股票市场融资融券标的的扩容和市场交易制度的完善提供一个研究视角。

一、融资融券交易制度的功能及其演进

融资融券交易,又称信用交易,是指投资者向具有融资融券交易资格的证券公司提供担保品,借入资金购买证券或借入证券并出售的交易。在发达国家成熟的资本市场,融资融券交易是一种成熟且有效的交易机制。2010年以前,我国股票市场投资者无法进行融资融券交易,投资者在交易上只能做多而无法做空,导致部分负面情绪无法在市场中有效释放,严重影响了市场定价效率。2010年3月30日,上交所、深交所正式接受试点会员融资融券交易申报,标志着中国股票市场的融资融券业务正式启动。中国股票市场从此告别了单边市场,为投资者提供了新的交易模式,也使得股票交易机制更加完善。在此后的几年中,A股市场融资融券标的股票从最初的90只增长到了目前900多只,占沪深两市上市公司总数的30%,对A股市场的定价机制产生了重要的影响。

(一)融资融券交易对国外股票市场定价效率的影响

欧美等国家股票市场历史较长,融资融券交易发展比较成熟,关于融资融券交易对股票市场定价效率影响的研究也较为丰富,可以大致总结出两种不同的观点:

第一种观点认为,卖空约束是限制股票市场定价效率提高的重要原因,而融资融券交易对定价效率的提高起到了正向的促进作用。Miller(1977)认为,市场投资者对未来股票收益存在异质信念,当市场存在卖空约束时认为股价高估,因此无法通过卖空交易获利,以致这部分投资者无法参与到价格形成过程,从而市场价格无法反映负面预期,也就意味着股价被高估,市场效率不足。但是,Miller并没有进行定量研究对其结论进行验证。Hong et al.(2003)通过研究得到与Miller相同的结论,但他们进一步指出在股票价格下跌的过程中未被反映的负面预期会被释放,导致股价的加速下跌,引起市场暴跌甚至崩盘。Diamond et al. (1987) 通过使用排除了信息交易者的卖空约束模型,证实了卖空约束可以降低股票定价的效率,减弱股票价格对负面消息的反应速度。Morck(2000)设计了市场效率模型对主要国家的股票市场进行研究,认为卖空机制可以使投资者更加快速的对市场信息做出反应,并且允许卖空交易的股票中包含更多的个股异质信息。Charoenrook et al.(2005)基于全球111个股票市场30年股票数据进行研究,发现卖空交易并没有增加股票市场的波动性,相反,卖空交易还可以显著降低股票市场的波动性。[注]Daouk H, Charoenrook A A. A study of market-wide short-selling restrictions. 2005.陈淼鑫和郑振龙(2008)对31个国家的股票市场交易面板数据进行了研究,发现实行卖空交易之后股票指数收益率发生了明显的负向漂移,并且降低了收益率的波动程度,这意味着市场中更多的负面预期通过卖空交易反映到了股票的价格当中。[注]陈淼鑫、郑振龙:《卖空机制对证券市场的影响:基于全球市场的经验研究》,《世界经济》2008年第12期。

第二种观点认为,融资融券交易对定价效率的提高并没有产生显著的影响,甚至会在一定程度上加剧市场的非理性波动。Morris et al.(1998)认为,允许卖空会在市场下跌过程中加剧恐慌,因此卖空机制也不利于市场的稳定和定价效率的提高。Kraus et al.(2003)认为,卖空交易对定价效率的影响方向并不确定。他们比较分析了卖空约束与股票收益率的关系,结果发现卖空约束对股票收益率的影响是随机的。徐海涛(2005)对国外股票市场进行了研究,认为股票市场中指数收益率的波动性与卖空限制存在显著的正相关,即允许卖空会导致更加严重的收益率波动,这也在一定程度上证明了卖空交易不利于定价效率的提高。[注]徐海涛:《限制卖空对证券市场收益偏度和波动性影响的实证研究》,《辽宁工学院学报》2005年第3期。

(二)融资融券交易对我国股票市场定价效率的影响

我国股票市场发展时间较短,融资融券交易与国外成熟市场存在一定的差距。国内学者从我国融资融券交易的特点出发对我国股票市场定价效率进行了多角度研究,但同样没能形成统一的结论。李志生(2015)以2009年4月到2013年12月中国A股市场的交易数据为研究样本,对融资融券标的股票在加入和剔除标的股票池前后的定价效率进行了比较分析,结果表明,在入选融资融券交易标的之后其定价效率得到了有效地提高。相反,在剔出融资融券标的股票池之后,其定价效率明显下降。可见融资融券交易改善了我国股票市场的价格形成机制。[注]李志生、杜爽等:《卖空交易与股票价格稳定性——来自中国融资融券市场的自然实验》,《金融研究》2015年第6期。吕大勇等(2018)将融资交易与融券交易加以区分,他们发现两者对股票的定价效率影响并不一致,融券交易可以提高股票的定价效率,而融资业务对定价效率会产生负面影响,他们建议对融资融券业务区别对待,一方面加强融资业务的监管,同时降低融券业务的交易成本。[注]吕大永、吴文锋:《融资交易与融券交易对中国股票定价效率的影响一致吗?》,《经济与管理研究》2018年第5期。施剑威(2018)基于投资者异质信念,研究了卖空失衡对定价效率的影响,认为卖空失衡是客观上的卖空约束,并且导致了中国股票市场定价效率较低。同时,异质信念的现象并没有随着融资融券业务的开展而缓解。[注]施剑威:《卖空失衡、异质信念与股票定价效率》,《金融发展研究》2018年第3期。

许红伟等(2012)采用双重差分模型研究发现,融资融券交易有助于缓解股价暴跌的情况,但对个股的定价效率并不能起到积极作用。[注]许红伟、陈欣:《我国推出融资融券交易促进了标的股票的定价效率吗?》,《管理世界》2012年第5期。徐长生等(2017)研究了牛市条件下融资融券业务对股票定价的影响。从公司财务和基本面信息出发,采用现金流贴现模型估计股票合理价格。他们发现融资融券规模的扩大会导致股票价格的高估,并验证了融资交易对股票价格上涨的推动作用。[注]徐长生、马克:《牛市中融资融券交易对股价高估的影响——基于上证A股交易数据的双重差分法分析》,《经济评论》2017年第1期。南晓莉等(2018)采用股价同步性指标作为定价效率的代理指标,采用双重差分模型进行实证,结果显示融资融券业务并没有达到政策制定者的初衷,相反,在一定程度上增加了股价的同步性。[注]南晓莉、张艺缤:《融资融券与资本市场信息效率——基于股价同步性视角的实证研究》,《投资研究》2018年第2期。

综上研究表明,虽然国内外关于融资融券交易对定价效率的研究成果纷呈,但结论并不一致。在选择衡量定价效率指标的问题上,不同研究者的选择也存在很大差异。目前,国内学者对融资融券的研究尚不够深入,一方面是由于我国股市融资融券交易时间尚短,在样本和数据方面存在一定程度的限制;另一方面,我国融资融券交易机制并不完善,存在严重的卖空失衡,未能充分发挥融资融券交易卖空机制的作用,而且融券交易的规模较小,研究早期的融资融券标的样本得出的结论也未必能反映其真实的影响。还有研究者采用双重差分模型,但在控制组的选择上存在一定的缺陷。因为,我国融资融券标的的扩容存在较高的门槛,所以控制组选择不当可能导致违背双重差分模型的平行性假设。因此,本文剔除可能影响市场定价效率的因素,从效率市场假说角度研究融资融券业务对我国股票市场定价效率的影响,希望得到更加准确的结论。

三、研究设计

(一)定价效率指标

对于市场效率的衡量存在两种思路:一种是以股价对新信息反应的速度来衡量定价效率;另一种是将股价对新信息的反映程度作为衡量市场定价效率的代理指标,即股价是否对新信息作出了充分的反映。

前者主要借鉴Hou et al.(2005)的构造方法。[注]Hou K, Moskowitz T J. Market frictions, price delay, and the cross-section of expected returns. The Review of Financial Studies, 2005, 18(3).他们通过比较当前信息与历史信息对股价的解释程度来衡量股票市场的定价效率。历史信息对股价解释程度与新信息对股价解释程度的比值大,意味着市场不能及时对新出现的信息进行反映,因此定价效率也较低。相反的,比值较小也就代表着定价效率较高。具体指标构造方法如下:

首先,以个股收益率作为因变量,当期和滞后期市场收益率作为自变量进行回归。

该指标反映了新信息与历史信息在股票定价中的解释比重,数值越小意味着新信息对价格的解释能力越强,价格对新信息的反应速度越快,定价效率越高。反之,则定价效率较低。

对于后者,研究者大多采用Bris(2007)提出的衡量指标,[注]Bris A, Goetzmann W N, Zhu N. Efficiency and the bear: Short sales and markets around the world. The Journal of Finance, 2007, 62(3).用融资融券标的个股的收益率与滞后一期的市场平均收益率的相关系数来衡量定价效率,这种方法侧重于衡量股票价格中包含的股票个体的异质性风险。计算公式为:

Efficency2i,t=Corr(ri,t,rm,t-1)

其中,ri,t表示第t期融资融券标的收益率,rm,t-1为滞后一期融资融券标的收益率。

该指标数值越小代表个股价格中包含了越多的异质性风险。因此,定价效率也越高。

(二)模型设计

由于我国股票市场在融资融券标的的扩增过程中具有较强的选择性,股票进入融资融券标的需要满足市盈率、市值等指标要求,因此可能导致定价效率本来较高的股票更容易入选融资融券标的。如果采用横向比较,即对融资融券标的和非融资融券标的之间的差异进行比较,可能会造成严重的内生性问题。对此,本文采用事件研究法,从纵向时间角度出发,对融资融券标的入选前后定价效率进行比较。模型如下:

Efficiencyi,t=α0+β*Eventi,t+θ*Controlsi,t+vi+εi,t

其中,Efficiencyi,t表示融资融券标的在第t期的定价效率;Eventi,t作为虚拟变量,其入选融资融券标的前为0,入选之后为1;Controlsi,t为控制变量,包括个股的市值规模、换手率;vi是标的个股的个体效应;εi,t是随机误差项。

对于该模型我们主要关注虚拟变量的系数β,该系数反映了股票是否入选融资融券标的对定价效率的解释程度。并且,该模型控制了其他可能影响股票定价效率的因素,解决了双向因果的问题,可以从纵向角度比较融资融券交易对标的股票定价效率的影响。

为了更进一步研究融资融券对定价效率的影响,这里使用双重差分模型进行稳健性检验。双重差分模型被广泛用于研究政策的有效性,能够有效地避免模型中的内生性。模型如下:

Efficiencyi,t=α0+β1*Di,1+β2*Di,2+β3*Di,1*Di,2+θ*Controlsi,t+vi+εi,t

其中,Di,1,Di,2为虚拟变量,Di,1=0代表实验组,Di,1=1代表控制组,Di,2=1代表实施融资融券交易之后,Di,2=0代表未施行融资融券交易。

双重差分模型包括代表组别的虚拟变量D1和代表时间区别的虚拟变量D2以及两者的交互项D1*D2,在该模型中融资融券交易对定价效率的影响主要体现在交互相系数β3,如果融资融券交易能够对融资融券标的股票的定价效率产生正向影响,则交互项系数为负且将显著小于0。如果β3大于0则代表融资融券交易对定价效率产生了负面影响。

(三)样本选择与描述性统计

2010年我国首批试点融资融券交易的股票数量较少、融资融券额度较小且不平衡。2015-2016年,中国A股市场经历了牛熊转换和严重股灾。股灾期间股价异常波动,对定价效率产生了严重的负面影响,并且交易所修改融券卖出规则、券商一度暂停了融资融券交易,导致2015-2016年样本异常,不具备代表性。故本文只对2011年12月到2013年9月期间进行的三次扩容标的进行实证研究。考虑到金融股票和创业板股票的特殊性,本文在研究过程中将这两类股票剔除。

具体样本为2011年12月新增193只融资融券标的股票250个交易日内被移出融资融券标的的样本,得到187只融资融券标的样本在该时点前后各250个交易日的交易数据。2013年1月新增融资融券标的股票共276只,经过筛选得到221只股票。2013年9月新增融资融券标的股票206只,经过筛选得到185只。全部数据来自CSMAR数据库。

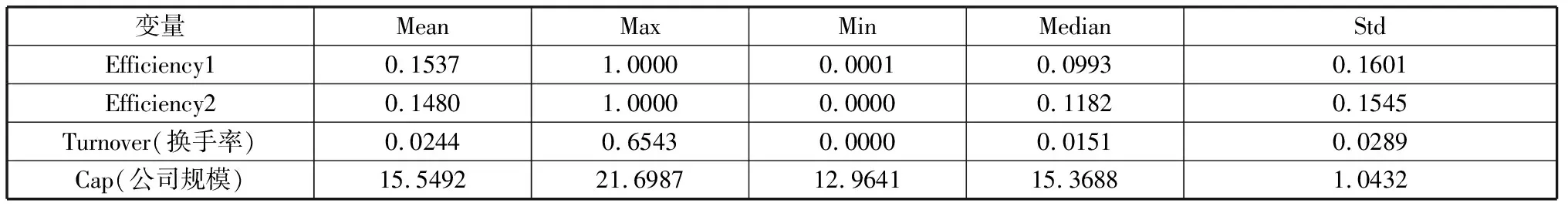

表1显示,在两种定价效率指标中最大值都为1,样本的最小值接近0。这意味着,个股的定价效率存在显著的差异,并且样本标准差较大。这对于研究融资融券业务的开展对个股定价效率的影响具有一定的意义。并且,两种不同的定价效率指标在统计上具有一定的差异性,能够通过两个不同的指标从不同的角度来研究融资融券对股票市场定价效率的影响。本文的数据处理与回归分析都使用stata13软件。

表1 描述性统计

四、实证结果

(一)融资融券对股票定价效率的影响

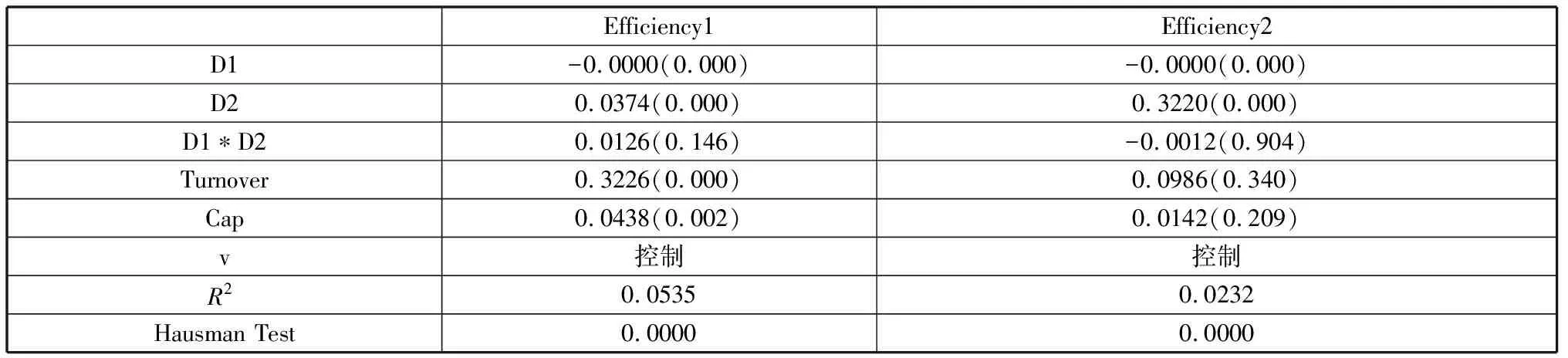

在进行回归分析之前,本文进行了豪斯曼检验(Hausman检验),目的是为了确定该面板数据模型究竟是随机效应模型还是固定效应模型,在实证结果表格的最后一行列出了豪斯曼检验得到的p值。表2中p值为0,表明该面板数据支持固定效应模型。

表2 融资融券对标的股票定价效率的影响

在控制了个体效应的条件下,融资融券虚拟变量Event对定价效率的影响主要反映在Efficiency1和Efficiency2的回归系数上,两者都为负值,表明对定价效率有正向的影响。并且两者在5%的水平下显著。表明个股在入选融资融券标的之后定价效率得到了提高,这与张孝杨(2013)、刘慧(2014)的研究结论一致。其次,换手率、公司规模等变量也对股票的定价效率产生了影响,在模型中公司规模与换手率的回归系数皆为正,与融资融券对定价效率的影响效果相反。这说明,融资融券对换手率低、市值规模较小的股票定价效率更高。

虽然融资融券对定价效率影响的方向与以往学者的研究一致,但本文得到的回归结果系数较小,说明融资融券对定价效率的提高作用较小。原因可能是融资融券业务对投资者的限制要求较多,比如投资者需要满足开户时间的要求和证券资产总值的最低限额要求。这在一定程度上形成了隐性的卖空约束,致使部分中小投资者被拒之门外。由于我国股票市场中小投资者所占比例较大,因此融资融券交易的参与者规模受到了较大限制,这也进一步影响到了融资融券交易的作用效果。

(二)稳健性检验

为了进一步研究融资融券对定价效率的影响并避免内生性问题,本文选择2011年12月与2013年1月新增的融资融券扩容标的作为实验组,并以下一周期扩容入选融资融券标的的股票作为控制组,构建两个双重差分模型进行检验。结果如表3、表4所示:

表3 第一组双重差分结果

表4 第二组双重差分结果

表3显示,实验组和控制组的组别虚拟变量D1的系数接近于0,表明两者的定价效率几乎没有区别。且由于虚拟变量D2的系数为正,表明实验组股票在入选融资融券标的之后定价效率并没有得到显著的提升。双重差分模型在第一种定价效率指标中交互项系数并不显著,这说明融资融券交易对定价效率的提升并不明显,也就是说,并没有带来股价对新信息反应速度的提高。在第二种衡量定价效率的指标中,交互项在5%水平下显著。导致这种结果的可能原因是早期融资融券交易的股票规模较小、投资者也不熟悉融资融券交易,同时融资融券交易占总成交量的比例也较小,无法对股票的定价产生显著的影响。

在表4中,我们可以看到与前一个双重差分模型相同,在控制个体效应和相关变量之后,得到的组别虚拟变量系数估计值也为0,表明在第二组双重差分模型中实验组与控制组在政策实施之前定价效率几乎没有差别,在信息反应速度作为定价效率代理变量的模型中D2的回归系数是0.0502,且在1%水平下显著,在信息反应速度作为代理变量的模型中该系数为负且结果不显著。这说明,在政策实施之后市场的定价效率并没有得到显著的提高。

不同于表3的结果,第二个双重差分模型的交互项在1%水平下显著为负。表明相较于控制组,实验组在入选融资融券标的之后定价效率指标显著减小,定价效率得到了显著的提高。这种结果的原因可能是随着融资融券交易标的扩容和交易量的增大,融资融券交易逐渐成熟,在股票交易中的影响逐渐提高。特别是在2014年到2015年牛市起步阶段,两融余额不断提高,市场中的投资者也对融资融券业务更加了解,从而融资融券业务进一步发挥出促进定价效率的作用。

本文在双重差分模型的构造中还选择了与实验组更有比较性的下一批扩容的融资融券标的,能够更充分满足双重差分的平行性假设。通过双重差分模型我们可以验证本文之前的假设,即融资融券交易对我国A股市场定价效率产生了正向的影响,并且双重差分模型避免了模型中的内生性问题。总体上,融资融券交易提高了我国股票市场的定价效率,并且随着时间的推移和融资融券业务规模的不断扩大,其对股票市场定价效率的影响也将日益显著。

五、结论与政策建议

我国融资融券交易自2010年实施以来一直是股票市场中颇具争议的焦点问题,特别是2015年股灾发生后,大量讨论将股市暴跌归咎于融资融券业务的开展,甚至还一度暂停了融资融券交易。本文通过2010-2015年我国A股数据考察融资融券交易对市场定价效率的影响,并从市场价格对信息的反应速度和反映程度两个方面验证了融资融券能够提升股票的定价效率,而且随着融资融券标的的扩增、融资融券交易的成熟,市场效率还将得到进一步的提升。主要研究结论:一是从实证结果来看,在实行融资融券交易后标的股票的定价效率指标有一定程度的下降,这说明融资融券对股票市场的定价效率有所提高。二是从两种指标的比较来看,开展融资融券交易后股价对新信息的反映程度相较于反应速度有更显著的提高。三是从时间对比角度来看,随着融资融券业务的日益成熟,其对股票市场定价效率提高的影响也将持续提高。

融资融券交易的引入不仅提高了我国股票市场的定价效率,也完善了A股市场的交易制度。但是,在具体实施过程中也存在一些限制性因素制约着融资融券机制积极作用的发挥。对此,提出几点政策建议:

第一,进一步扩大融资融券标的范围。目前我国融资融券标的股票约占A股市场总量的30%,对融资融券标的的入选仍有极高的门槛限制。进一步扩大融资融券标的的范围,不仅可以增加市场流动性、激活市场活力,而且能够提高我国股票市场整体的定价效率。

第二,合理降低融资融券交易门槛。如现行的融资融券交易准入门槛要求最近20个交易日的日均证券类资产不低于50万,限制了部分中小投资者参与融资融券交易,这不利于市场中负面情绪的释放。降低交易门槛之后,有利于对未来收益具有不同预期的投资者参与价格发现,使市场价格真正反映投资者预期。

第三,加强市场监管促进融资融券健康发展。市场监管是市场中的重要组成部分,如果市场监管不完善,可能会导致融资融券交易的滥用,不但不能提高市场的定价效率,可能会进一步的加剧市场波动,甚至引发股灾。为了引导融资融券业务的健康发展,充分发挥其提高市场定价效率的功能,有必要对市场加强监管,防止风险因素集聚。

第四,加强对融资融券业务的宣传和投资者教育。针对长期以来单边市场造成的惯性思维,在开展融资融券业务时更应加强对投资者投资观念的宣传培养,一方面鼓励投资者充分地参与到市场定价的过程中;另一方面,还应加强对投资者风险意识的教育引导。融资融券业务具有高杠杆高风险的特性,因此,要培养投资者理性投资的意识,防止投机交易造成巨额损失。