企业固定资产折旧方法的比较与选择

2019-02-18张洋

张 洋

(作者单位:西北民族大学管理学院)

引言

国内大部分学者就折旧方法进行比较分析,从而探讨折旧方法存在的问题、选择时应注意的问题以及改进建议等方面。例如:龚善涛(2017)的研究表明,通过各种折旧方法的对比,最后得出选择折旧方法时应该以法律规定为前提;揭玉珍(2018)就新会计制度下行政事业单位固定资产计提折旧的问题进行分析,并提出相应的解决措施。总体上看,我国对于固定资产折旧方法的研究仍然存在一定的不足。本文主要就各折旧方法及各方法对企业的影响进行比较分析,从而帮助企业结合自身情况选择合适的折旧方法,最终加强企业固定资产管理,提升企业盈利水平。

一、固定资产折旧概述

1.固定资产折旧的概念

固定资产折旧,是指在固定资产的使用年限内,依照确定的折旧方法对应计折旧额进行系统分摊的过程,实质上就是固定资产在使用过程中不断地消耗所减少的价值。国定资产折旧是持续的成本分配过程。

2.影响固定资产折旧的因素

影响固定资产折旧的因素主要包括:一是固定资产的原始价值。是指固定资产的实际取得成本。在固定资产使用年限不变的情况下,固定资产的原始价值越高,则单位时间内的折旧额就越多;反之,则越少。二是预计净残值。是指固定资产的预计使用寿命已满并处于使用寿命终了时的预期状态,企业当前从该资产处置中获得的扣除预计处置费用后的金额。一般来说,固定资产的预计净残值越高,则单位时间内的折旧额就会越少;反之,则越多。三是预计使用年限。又称折旧年限,是指企业使用固定资产的预计期间。四是固定资产减值准备。是指固定资产已计提的固定资产减值准备累计金额。

二、固定资产折旧方法的比较与选择

1.年限平均法

年限平均法,又称直线法,是指将固定资产应计折旧额平均分摊到预计使用年限内的一种方法。该方法最终得到的各年折旧额相等,且不受固定资产使用情况的影响。其计算公式为:

年折旧率=(1-预计净残值率)/预计使用寿命×100%

年折旧额=原始价值×年折旧率

例1:某公司一台机器设备的原值为90000元,预计使用寿命为4年,预计净残值率为5%,公司未对设备计提减值准备,采用直线法计提折旧。此时,年折旧率=(1-5%)/4=23.75%;则三年的年折旧额均为:90000×23.75%=21375(元)。

这种方法的优点:计算简单,易理解。缺点:该方法存在着一定的缺陷,因为它只注重固定资产的使用时间,而忽视了其使用状况以及无形损耗对固定资产的影响,且每年的保养、修理等费用都在逐年增加。因此,每年度计提折旧额都一致显然是不合理的。此方法适合处于成熟期的企业、固定资产价值比较小的小型企业、亏损的中小型企业(无法承受加速折旧的压力)以及消耗比较稳定的固定资产,如家电行业、生产厂房、办公楼等就可以选用年限平均法。

2.工作量法

工作量法,是指以固定资产预计可完成的工作总量为标准,按照实际完成的工作量来计算每年折旧额的一种方法。其计算公式为:

单位工作量折旧额={固定资产原值×(1-预计净残值率)}/预计工作总量

年折旧额=当年实际完成工作量×单位工作量折旧额

以例1为基础,假定该公司的预计可工作总量为12000小时,设备投入后,第一年实际工作5600小时、第二年实际工作3800小时、第三年实际工作2600小时,按工作量法计提折旧。此时,单位工作量折旧额={90000×(1-5%)}/12000=7.125(元 /小时);各年折旧额分别为:第一年:5600×7.125=39900(元)、第二年:3800×7.125=27075(元)、第三年:2600×7.125=18525(元)。

工作量法实质上也属于直线法,其优点:计算简单;以工作总量为分摊标准来计提折旧,考虑到了固定资产的消耗与使用情况。缺点:如果固定资产没有工作则不用计提折旧,这显然是不合理的,即使没有使用同样也会发生折旧;固定资产在使用过程中的工作总量有时也是难以估量的;该方法也没有考虑到保养和修理费用这些因素的影响。此方法使用情况不均衡,因此该方法适合季节性变动大的服装业、固定资产价值较大的大型企业以及消耗不均衡的固定资产,比如科研设备和精密仪器等就可以选用工作量法。

3.加速折旧法

(1)双倍余额递减法

双倍余额递减法,是指在不考虑预计净残值的影响,以双倍的直线折旧率作为该方法的折旧率,乘以每年年初固定资产原值扣除折旧后的金额(即账面净值)来计算各年折旧额的一种方法。如果在其折旧期限的最后两年内,固定资产账面净值减去预计净残值后除以剩余折旧年限所得出的金额大于该年继续使用双倍余额递减法计算出来的折旧额时,应将固定资产账面净值减去预计净残值后的金额进行平均摊销。其计算公式为:

年折旧率=2/预计使用寿命×100%

年折旧额=年初的固定资产净值×年折旧率

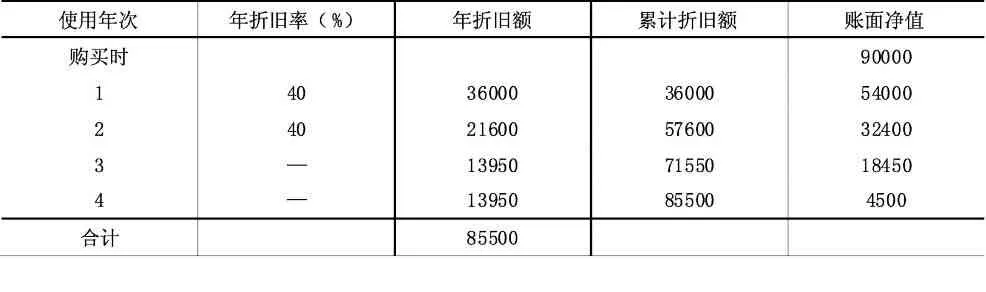

以例1为基础,采用双倍余额递减法计提折旧。此时,年折旧率=2/4×100%=50%,年折旧额的结果(见表1):

表1 双倍余额递减法各年折旧额计算表单位:元

(2)年限积数法

又称为年数总和法,是指以固定资产尚可使用年限为分子、以预计使用年限每年数字之和为分母的分数作为折旧率,然后再乘以固定资产原值减去预计净残值后的金额来计算每年的折旧额。其计算公式为:

年折旧率=尚可使用年限/{预计使用年限×(预计使用年限 +1)/2}×100%

年折旧额=(固定资产原值-预计净残值)×该年的折旧率

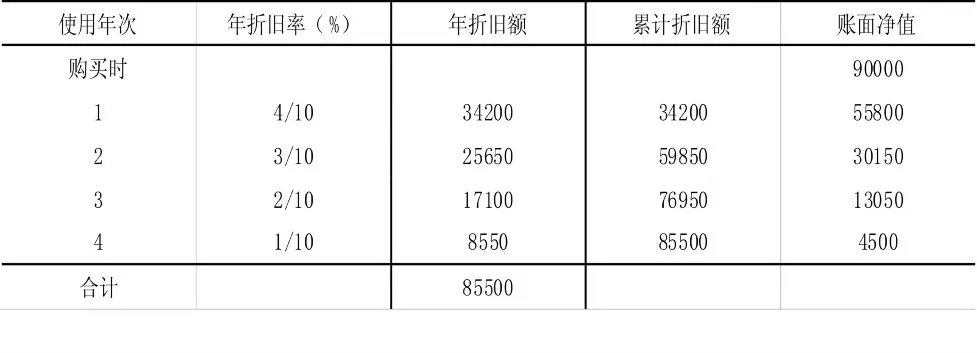

以例1为基础,采用年限积数法计提折旧。各年的年折旧额结果(见表2):

表2 年限积数法各年折旧额计算表单位:元

加速折旧法的特点是:固定资产折旧额前期提得较多、后期提得较少,这使得固定资产的成本能够在早期使用中快速收回。因此,这种方式的优点:能够使固定资产的使用成本在每年都大致保持一致、降低无形损耗的风险、使其账面净值比较接近市场价值、收入和费用合理配比。缺点:会计核算相对直线法来说比较复杂(当固定资产数量较多时,计提折旧的工作量较大),可能会使企业的管理成本增加。此方法适用于经济效益好且不需融资的企业以及前期生产能力高、后期生产能力逐渐降低的行业,比如钢铁等重工业企业就适合选用加速折旧法。

三、固定资产折旧方法对企业的影响

1.对企业利润的影响

固定资产折旧方法一经确定,就不得随意变更。因此,对于追求利益最大化的企业来说,在选择固定资产折旧方法时,就应当充分考虑选择的折旧方法对企业利润的影响。如果选用直线法,则每年度的折旧额是相等的、利润逐年递减,导致企业前期利润虚增,最终评价不客观、影响真实性。如果选用工作量法,其折旧额是以工作量为分摊标准,利润会随着使用状况的变动而变化,此时是比较客观的。如果选用加速折旧法,则前期计提折旧额较多,使得企业的费用增加,进而使得企业取得的利润减少;后期计提的折旧额减少,就会使得企业的当期费用减少,进而使得企业取得较多的利润。

2.对企业所得税和偿债能力的影响

企业选择不同的折旧方法会对企业的所得税和偿债能力产生一定的影响。使用年限平均法时,每年计提的折旧额相等;选用工作量法时,每年计提的折旧额也没有很大的变化;选择加速折旧法时,前期计提折旧额多,从而利润减少,企业缴纳的税额减少;后期计提的折旧额少,从而利润增多,企业缴纳的税额增加。可以看出加速折旧法可以起到递延税收的作用,为企业延长了纳税的期限,同时也意味着企业获得了一笔无息的贷款,可以用于投资和扩建,最终为企业创造更多利益。因此,对于企业来说,加速折旧法是一种最好的选择,该方法为企业提供了一笔无息资金,可以供企业偿还债款、投资、扩大企业规模,同时还可以帮助企业渡过暂时的财务困难、维持正常的经营活动。

四、结束语

对以上四种折旧方法进行比较分析,可以了解到每种方法的优缺点及对企业的影响。企业在选择固定资产折旧方法时应该综合考虑自身因素和各种折旧方法对企业的影响,选择合适的折旧方法,以实现企业经济效益最大化。