2018年度矿产资源经济形势分析及展望

2019-02-14冯丹丹苏轶娜胡德文余良晖

■ 冯丹丹/苏轶娜/胡德文/余良晖

(中国自然资源经济研究院,北京 101149)

2018年,国内外经济稳中向好,全球经济仍在稳步扩张。据国际货币基金组织(IMF)2018年10月发布的《世界经济展望》报告,2018年至2019年全球经济增长率预计为3.7%。我国宏观经济稳中向好,IMF预计2018年全年我国经济增速6.6%,超过预期。国内外经济形势为我国矿业市场的平稳运行和发展创造了有利条件和良好环境[1]。然而,贸易政策和不确定的影响正变得越来越明显,经济扩张的均衡性已经下降,一些主要经济体的增长速度可能已经触顶,这势必对我国2019年矿业平稳发展造成影响。

1 2018年矿产资源经济形势分析

1.1 主要矿产品产量总体平稳增长,部分矿产品产量出现小幅回落

我国是全球最大的矿产品生产国,粗钢和煤炭产量占全球总量的50%左右,生铁和电解铝产量占全球总量的60%以上。2018年,全国主要大宗矿产品产量总体继续保持平稳增长态势。1—11月,全国原煤、天然气、铜精矿、氧化铝、水泥产量分别为32.1亿t、1438.1亿m3、141.7万t、6627.8万t、20.0亿t,同比分别增长5.4%、6.6%、8.3%、9.1%、2.3%;原油、铁矿石原矿、铅精矿、锌精矿产量分别为1.7亿t、6.9亿t、118.7万t、256.7万t,同比分别减少1.6%、3.3%、4.2%、4.6%(图1、图2)。市场需求增长驱动原煤增产;燃气改造力度加大持续推动天然气产量上升;市场需求扩大拉动有色金属产品产量增长;国内资源禀赋差、开采难度大使得原油生产减产;需求减弱、价格下跌影响铁矿山生产积极性,导致铁矿石原矿产量下降。

图1 2018年全国原油月度产量变化图

图2 2018年全国十种有色金属月度产量变化图

1.2 全国矿产品贸易指数震荡上扬,主要矿产品进口规模持续扩张

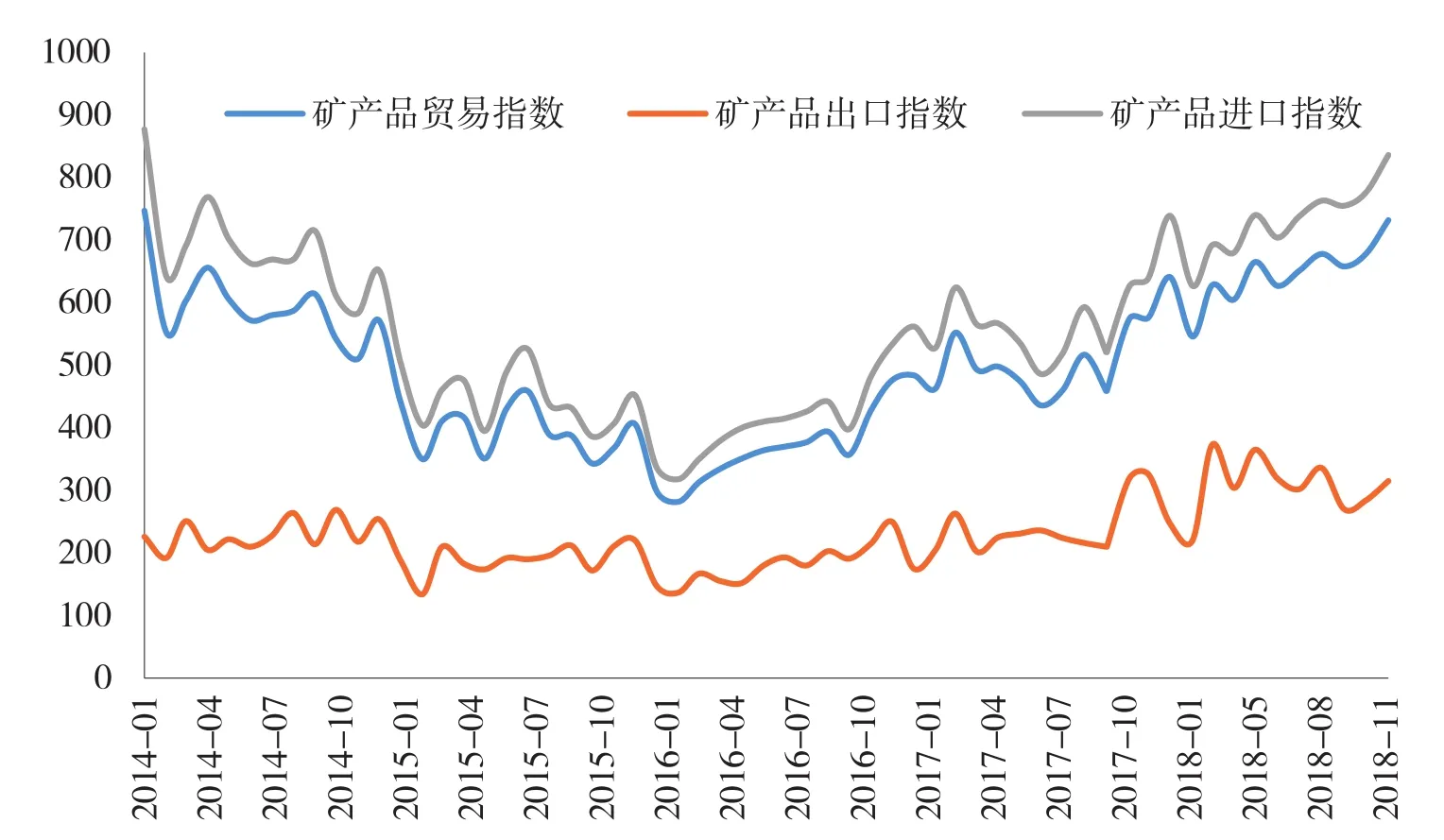

2018年11月,全国矿产品贸易指数值为732,升至2018年以来最高水平,较10月增长8.0%,较2017年同期增长27.5%。其中,矿产品出口指数、矿产品进口指数值分别为315、836,较10月分别增长10.9%、7.7%,较2017年同期前者下降1.3%、后者增长33.5%(图3)。矿产品贸易指数回升的主要推动力是大宗矿产品进口量持续增长。

图3 全国矿产品贸易指数变化图

2018年1—11月,全国矿产品进口总额26429.9亿元,占全国进口总额的22.6%,同比增长26.0%。从进口实物量来看,能源、有色金属大宗矿产品进口量持续增长,铁矿石进口量略微回落。其中,煤炭、原油、液化天然气进口量分别为27119万t、41811万t、4752万t,同比分别增长9.3%、8.3%、43.5%;铁矿石、铜精矿进口量分别为97789万t、1825.9万t,同比前者下降1.3%、后者增长16.3%。原油、天然气的对外依存度分别为70.5%、42.9%(表1)。原油进口量持续增加,源自原油需求的温和增长;国内煤改气力度加大,使天然气刚需提升,进口量也大幅增加;国内煤炭市场延续了供需平衡、供应略显偏紧的局面,进口煤炭发挥了资源补充作用;铁矿石进口量略微下降,主要是钢材出口绝对数量减少导致铁矿石需求减弱;海外供应宽松加之国内冶炼产能投建,进口铜精矿大幅增长。(参见表1)

表1 2018年各月全国主要矿产品累计进口量统计表单位:万t

1.3 主要矿产品价格总体上涨,矿业经济效益有所改善

2018年12月,全国矿产品价格指数为74.7,较11月下降2.7%(图4)。伴随着全球经济复苏,大宗初级产品价格持续上涨,同时贸易摩擦升级、地缘政治等因素影响导致主要矿产品价格总体处于波动调整状态,不同矿产品价格在走势上有所分化,但总体水平比2017年有所上涨。2018年1—12月,原油、天然气、镍、水泥平均价格分别为63.9美元/桶、4415.8元/t、10.5万元/t、437元/t,同比分别上涨30.7%、17.5%、22.4%、28.7%;铁精矿、铜、铅平均价格分别为606.5元/t、5.1万元/t、1.9万元/t,同比分别上涨2.0%、2.8%、3.2%;煤炭、黄金、铝、锌平均价格分别为593.6元/t、271.0元/克、1.4万元/t、2.3万元/t,同比分别下跌2.9%、1.6%、2.3%、2.1%。

需要注意的是,2018年主要矿产品价格虽然总体上比2017年有所升温,但是11—12月多数矿产品价格出现下跌,尤其是原油,12月平均价格为50.2美元/桶,较10月份下跌了31.4%。

图4 全国矿产品价格指数图(2012.01=100)

随着矿产品价格的上涨,采矿业利润总额保持增长态势。2018年1月—11月,全国规模以上采矿企业实现利润总额5270.4亿元(占同规模工业企业的8.6%),同比增长45.1%。其中,煤炭开采和洗选业实现利润2774.9亿元,同比增长9.2%,占采矿业利润总额的52.7%;石油和天然气开采业实现利润1744.3亿元,同比增长332.8%,占采矿业利润总额的33.1%;有色金属矿采选业、非金属矿采选业分别实现利润376.3亿元、238.9亿元,同比分别增长5.5%、10.7%,合计占采矿业利润总额的11.7%;黑色金属矿采选业实现利润109.9亿元,同比减少7.9%,占采矿业利润总额的2.1%(图5)。原油、天然气价格同比上涨是拉动采矿业利润增长的主要原因。

图5 采矿业利润累计总额变化图

1.4 矿业固定资产投资有所增长,但投资意愿依然不强

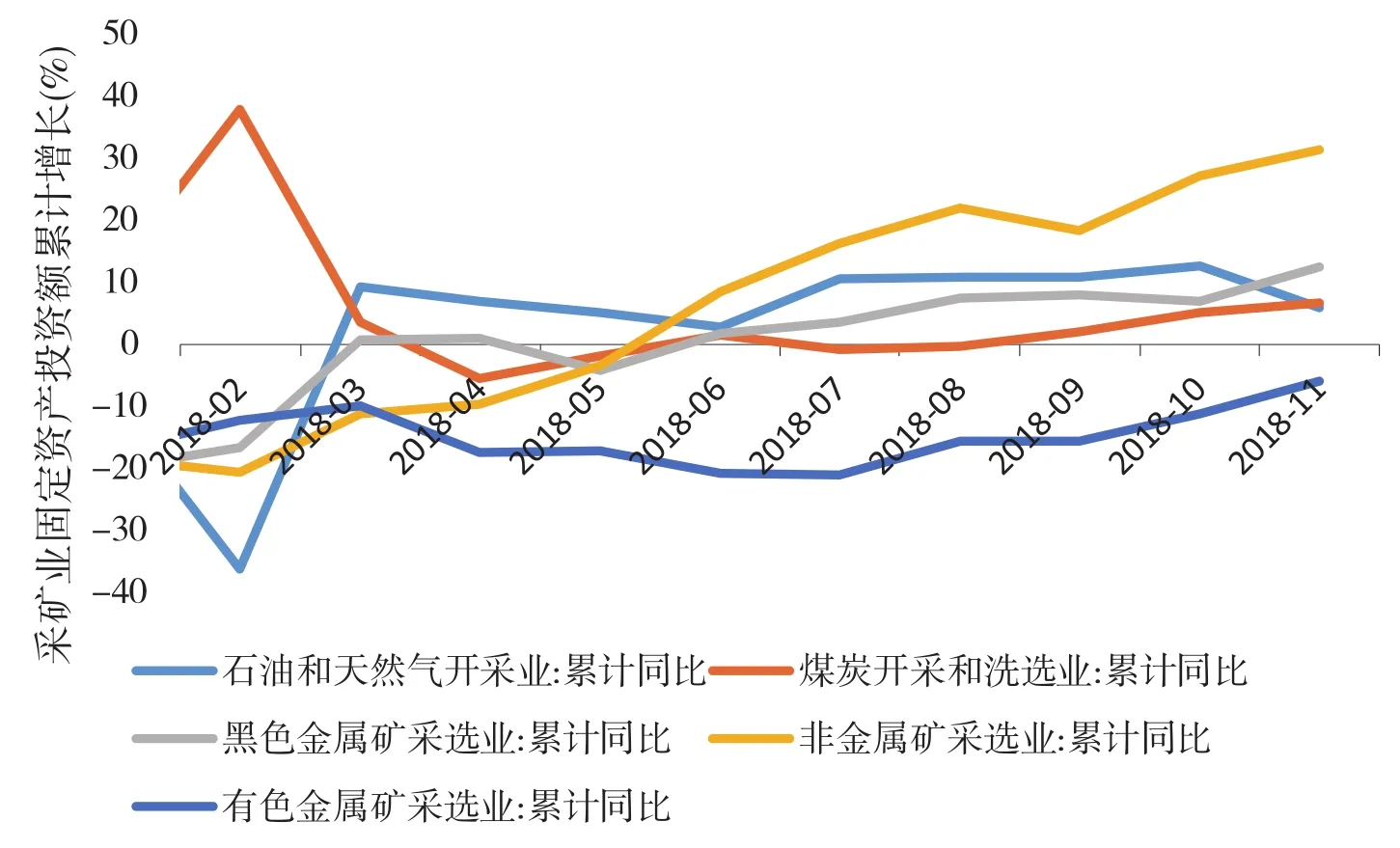

2018年1—11月,全国采矿业固定资产投资同比增长8.6%。其中,煤炭开采和洗选业、石油和天然气开采业、黑色金属矿采选业、非金属矿采选业固定资产投资同比分别增长6.8%、5.9%、12.5%、31.4%,有色金属矿采选业固定资产投资同比下降5.9%(图6)。全国采矿业固定资产投资同比增长主要是油气、砂石等建筑材料投资增长推动的结果。

图6 采矿业固定资产投资额累计增长变化图

1.5 资源税全面从价计征成效明显

正税清费优化了资源产业发展环境。2018年1—11月,全国资源税收入1 528.9亿元,同比增长22.5%(图7)。资源税政策更加透明、稳定、可预期,改革将矿产资源补偿费降为零,取消了其他不合理收费和基金,为矿山企业发展营造了良好的税收环境。

图7 资源税月度收入变化图

2 2019年度矿产资源经济形势展望

2.1 铁矿石、原油产量缩减,天然气、有色金属产量将继续增长

预计2019年,国家推动煤炭供给侧结构性改革的政策取向不会改变,原煤生产与2018年持平;国内铁矿资源禀赋差、原油开采成本高将继续限制铁矿石和原油产量增长;在煤改气等国家政策支持下,我国天然气产量预计仍将保持10%以上的高增长;在需求端增长的情况下,十种有色金属产量将继续小幅增长。

2.2 大宗矿产品进口量将不同程度上保持增长态势

预计2019年,我国大宗矿产品进口量将不同程度上保持增长态势。煤炭方面,在国内供应偏紧局势下,煤炭进口量还将持续增长,但国际市场资源供应更加趋紧,澳大利亚、印度尼西亚、美国、俄罗斯等国煤炭出口尚有一定潜力,但新增出口资源有限,因此我国煤炭进口量将小幅增长。油气方面,国内供需缺口持续扩大,导致油气进口量仍会增长,其中原油温和增长,天然气大幅增长。铁矿石方面,由于国产铁矿石品位低、采选成本高,进口铁矿石备受青睐,进口量将不断攀升。中国是全球第一大铜消费国,国内铜市场供不应求,2019年铜矿进口量将持续增长。

2.3 油价平稳、金价上行,有色金属价格上涨

预计2019年全球经济增速缓慢。能源板块整体需求增速趋于下滑,2018年高油价激发的供应增长初露端倪,预计2019年油价表现平稳。随着经济景气度开始下行,美国加息步入后周期,市场避险情绪以及抗通胀需求将推动金价步入上行周期[2]。钢铁的基本面将由紧平衡转为微过剩,价格下行压力较大。此外,受供给侧改革、环保限产等因素的影响,有色金属供应偏紧局面可能难以改变,有色金属价格仍有上涨趋势。

2.4 矿业固定资产投资情况依然不容乐观

2019年,如果勘查融资难、矿业活动空间受限等问题没有得到有效解决,采矿业固定资产投资不会明显改观,探矿权活跃指数仍将持续低位运行,部分战略性矿产经济可采储量保障能力呈下降趋势,有的甚至存在资源储量透支现象。长此以往,将影响我国矿业发展后劲,影响矿产资源安全保障。

2.5 资源税收对资源节约集约利用的推动成效将会更加显著

预计2019年,资源税收入会持续增长,对资源节约集约利用的推动成效将会更加显著。作为经济发展起始环节的绿色税种,资源税在促进资源节约利用、倒逼经济发展方式转变的功能定位更加清晰。如对煤层气(煤矿瓦斯)实行1%的低税率,山西煤层气企业享受此优惠后总体资源税费负担下降了40%,煤层气开采量实现了较快增长,既鼓励了清洁能源开采,又促进了煤矿安全生产。

3 问题及对策建议

3.1 持续增长的进口规模,使资源安全面临风险和挑战

我国大宗矿产品对外依存度居高不下,境外资源供应对保障国家矿产安全起到了不可忽视的作用,但是西方世界对中国崛起的偏见、美国主导的排他性国际资源规则的限制、大国政治经济甚至军事博弈不断升级等问题,使得我国60%以上的战略性矿产进口正面临海上运输通道安全或进口来源区域不稳定等问题,资源安全面临诸多风险和挑战。

建议采取内外并举的双向战略:国内提高资源利用效率,促进循环利用;国际上加强资源合作,保障资源供给。一方面,充分挖掘国内资源勘查开发潜力,增强自主保障能力;树立节约集约与循环利用的资源观,推动资源利用方式根本转变;加强再生资源回收利用,缓解原生资源供给压力[3]。另一方面,充分利用境外资源,依托“一带一路”倡议,在互利共赢的原则下加快海外资源布局[4];改善资源型企业“走出去”和在境外投资办厂环境,拓展配套服务,推动中国资源型企业过剩产能向国际市场转移和资源加工制造业外迁以满足对当地的资源需求。

3.2 矿产品价格大幅波动,对矿业环境造成不利影响

从2016年初开始,主要矿产品价格已经历了2年多的持续恢复性上涨行情。然而在当前贸易冲突不断、全球经济格局复杂多变等因素影响下,主要矿产品价格容易受到影响而产生大幅度的波动,进而冲击矿产资源勘查开发、投资环境。例如,2018年1—12月,原油、天然气平均价格同比分别上涨了30.7%、17.5%。

建议加强矿产品价格监测工作,合理引导市场预期。在矿产品主产区、商品交易所、主要港口码头、重点骨干矿山企业等重点区建立监测网点,及时准确获取第一手的矿产品价格数据,确保数据的准确性和及时性,为研判资源形势、制定相关产业政策、做好宏观调控等方面提供决策支持。

3.3 矿业经济效益有所改善,但投资意愿依然不强

矿业经济效益有所改善并未转化为矿业投资增加的动力,社会投资意愿不强、信心不足的状况没有得到根本性改变,好的找矿空间和开矿空间依然缺乏。2018年1—11月,全国采矿业固定资产投资同比增长8.6%,主要是由煤炭、石油、天然气和砂石等建筑材料矿产固定资产投资增长较大所致,而有色金属矿采选业固定资产投资同比减少5.9%。矿业经济效益虽有所改善,但尚未转化为矿业投资增长的动力。矿业长期投资不足,将增加资源保障压力,并难以支撑矿山产能持续运行。长此以往,将影响我国矿业发展后劲。

坚持稳中求进工作总基调,保持和拓展矿业市场稳中向好的局面,是中国矿产资源领域光荣而艰巨的任务[5]。建议加强相关政策落实,为鼓励社会资本、国际资本积极参与矿业投资创造条件。当前,我国矿业权出让审批制度、矿产资源权益金制度等一系列改革措施已经出台[6],资源税也已经全面从价计征,但是还需要细化深化[6]。同时,需加强市场监测工作,实时动态监测矿业市场信息,以便在市场不景气、活力不足、投资不旺的时候,及时调整矿业政策,营造稳定的发展环境,保障矿业企业有相对稳定的利润空间。