P2P网络融资方式中的风险评估与评价

2019-01-03王妍茹

王妍茹

(成都实验外国语学校(西区),四川 成都 610000)

一、引言

在科技迅速发展的今天,金融方式不断创新,出现了以P2P、第三方支付等为核心的互联网金融。P2P(peer-to-peer leading),是一种将小额资金聚集起来借贷给有资金需求人群的一种民间小额借贷模式。截止2017年12月,我国P2P借贷行业正常运行网络平台数量就为1931家,而以美国Leading Club公司为例,其用户就超过了240万P2P网络信贷作为一种信贷业务,加之P2P网络信贷公司规模普遍偏小,其风险管理能力相较传统商业银行较低,且多数未建立自己的信用风险评估模型。

二、我国P2P网络信贷存在的主要问题

(一)行业监管缺失

P2P网络借贷行业存在的行业监管缺失这一问题长时期存在。2018年6月至七月26日以来的50多天里,全国已有160多家网贷平台出现提现困难、老板跑路等问题。对于投资者而言,接触到网贷平台轻而易举,同时投资者对于网贷平台的了解常常仅来自网络,难以对平台的可信度作出准确切实的判断。若缺乏行业监管,投资者将会成为直面这一风险的人群。

(二)行业法律环境不成熟,缺乏权益保护制度

互联网金融作为新兴的一种金融模式,我国未有已有针对P2P网贷的法律条款和权益保护制度,仅有一些自发组织的行业自律协会。对于与P2P网络借贷相关的违法案件的约束能力不足,同时不足以对违法者产生警示作用且不具有强制性,关键还在于平台及企业个人的约束能力。

(三)P2P网络借贷平台整体风险控制水平亟待提高

P2P网络借贷平台运营能力不一,P2P网络借贷行业虽是新兴行业,但是对于平台的运营能力和风险控制能力的要求不比传统的金融机构低,不仅仅是单纯的成立一个网络平台。近年来,大量的P2P网络平台新建,在大量的P2P网贷平台中,势必出现质量层次不齐的现象,甚至出现部分以骗取投资者资金为目的的网贷平台,而同时,行业监管的缺失,使这一现象无法得到有力的控制。

三、P2P网络借贷信用风险

P2P网络借贷平台在运营过程中要面对许多风险,主要包括信用风险、市场风险、操作风险和政策风险等,其中信用风险在众多风险中居于核心地位,是各个平台的立身之本,对于信用风险控制的好坏将直接影响平台经营的优劣。

主要影响因素:一是信息不对称。P2P网络信贷的交易通过互联网进行,信息不对称现象比商业银行个人信贷更为突出,仅凭网络上公布的信息,贷款人容易做出非理性的贷款决策,加大了信用风险发生的可能性。二是个人抗风险能力弱。债务人的经济情况的不确定性是个人信贷风险的诱因。P2P网络信贷属于个人信贷的范畴,贷款的偿还完全由个人承担。与企业相比,个人的抗风险能力较差,单一个体的消费情况、经营情况、身体情况等内外部因素都可能引发信用风险。三是P2P网贷平台公司。网贷平台公司作为信贷交易的组织者,对于信贷风险的产生负有不可推卸的责任。现在国内许多P2P网贷平台公司运营方式都是承担了对借款人的信用评估指责,不仅要收集借款人提交的资料信息,还要对这些信息进行分析判断,在网站上给出最终的评审结果。如果网贷平台公司内部信息控制出现漏洞或信贷技术有缺陷,就会加大信贷交易的风险。

四、通过数据统计及相关性分析对解释指标进行分析研究

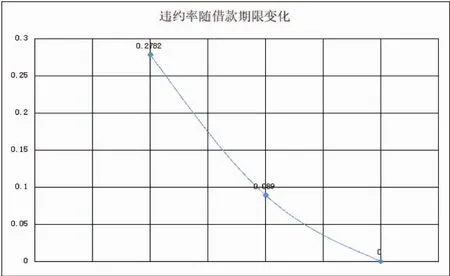

(一)根据借款期限来看

根据下表的统计结果来看,违约率与借款期限呈明显的负相关关系,随着借款期限的增加,违约率逐渐降低。虽然借款期限在小于等于12个月的总计件数为最少只有11.43%,但其违约率却高达27.82%,占违约件数的51.31%。借款期限在12-24个月(含24个月)中的违约率虽然远低于27.82%只有8.90%,但是就违约金额占比来看,超过了一半达到了54.50%,因而也是一个不可小觑的方面。但反观借款期限大于24个月的总件数占比为54.65%,违约率却为0.00%。结合实际分析,相同的贷款金额,当借款期限更长时,平均到每月所要支付的贷款的本金及利息更低,借款人的还贷压力更小,故违约风险也更小。但仍需考虑的是,随着借款期限的增加,借款人的不可控因素也会增加,可能会对其违约率造成影响。

表2.1 根据借款人借款的期限进行分段统计结果

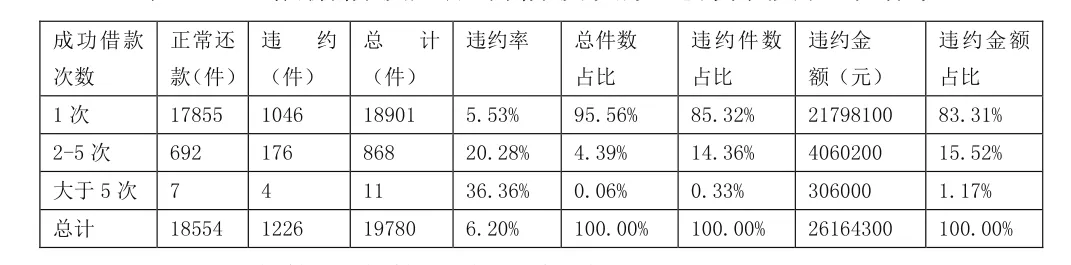

(二)根据借款人成功借款次数来看

根据下表的统计结果来看,违约率与成功借款次数有着负相关关系,即随着成功借款次数的上升,违约率逐渐上升。由数据可知,成功借款次数为一次的总件数占比高达95.56%,也就是说大部分的借款人的借款次数都较低,虽然其违约率较低,仅为5.53%,但其违约金额高达21798100元,占比为83.31%。成功借款次数为2-5次的违约率为20.28%,而成功借款次数大于5次的违约率高达36.36%居最高。按照一般的经验来看,成功借款次数越多的借款人应违约率更低,因每一次借款都是需要平台对其进行重新审核及评估,然后根据事实数据得出的结论却恰恰相反,虽然可能出现因成功借款次数大于5次的样本次数过少造成不确定性及偶然性过高,但是笔者认为,这也从某种层面上提出了一个新的问题,是否网贷平台过度依赖于成功借款次数这一判定标准,而忽视了每一次成功借款前对于借款人的重新审核这一过程。因而,笔者认为,成功借款次数这一判断标准,不应成为主要判断标准。

表2.2 根据借款人成功借款次数进行分段统计结果

(三)根据借款人借款的金额来看

从下表统计数据可以看出,借款人的借款金额和借款违约率成反向变动关系,即借款人的借款金额越高,借款违约率越低。借款人借款金额在0-10000元之间的违约率占39.39%,与其它情况相比为最高,违约件数占比也为74.96%,但是因其借款金额较低,其违约金占比仅为7.79%。反映出借款金额在0-10000元之间的借款人违约风险极高,但是违约造成的损失较低;借款人借款金额在50001-100000元之间的借款人的违约率仅为0.5%,相较借款金额在50000元以下的情况来看,违约率大大降低,但是因其借款金额大因而其违约金占比达10.77%,超过了借款金额在0-10000元之间的7.79%。值得注意的是借款金额在10001-50000元之间的借款人的违约金占比为79.02%,违约件占比为74.96%,远超总件数占比。从实际分析上,借款金额越高,还款压力也会随之增加,因而违约率也会相应增高。但是,事实数据却并非如此,其很大程度上是由于借款人的借贷行为需要通过P2P网贷平台的审核,而平台对于借款金额较高的借款人,所要求的信用评分越高,因而其违约率反而降低。

表2.3 根据借款人借款的金额统计结果

(四)根据借款人有无房产和房贷指标交叉统计结果来看

仅从有无房贷来看,无房贷的借款人的违约率普遍高于有房贷的借款人,有房贷的借款人违约率仅为2.49%,而有房贷的借款人的违约率分别为6.69%和12.63%。从有无房产来看,无房产的借款人违约件数占比较总件数占比更多。而有房产的借款人中,无房贷的借款人的违约率却高于无房产的借款人及有房产有房贷的借款人,其违约率达12.63%,违约金额占比43.12%,且其违约件数占比高出总件数占比二十几个百分点,此种情况需特别引起注意,在分析时应注重有房产却无房贷的此类借款人。从实际分析来看,在借款人进行房贷前,银行会对其进行信用评估,只有信用评估良好的用户的房屋贷款才可以申请通过,因而其违约率与其他的借款人相比较低。

表2.4 根据借款人有无房产和房贷指标交叉统计结果

数据分析(数据均保留到小数点后两位)

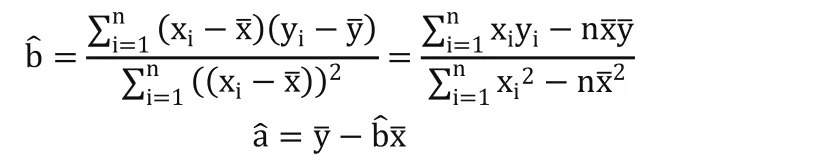

其回归数学模型为:

1.根据回归方程,将借款人成功借款次数为一次令为x1=1,y1=5.53%,将借款人成功借款次数为2-5次令为x2=2,y1=20.28%将借款人成功借款次数为大于5次令为x3=3,y1=36.36%,x=1,2,3,y为违约率,利用最小二乘法根据线性回归方程可知,

存在关系y=0.35x-0.50

2.根据回归方程,将借款人借款期限为小于等于12月一次令为x1=1,y1=27.82%,将借款人借款期限为12-24月令为 x2=2,y2=8.90%,将借款人借款期限大于24月令为x3=3,y3=0.00%。x=1,2,3,y为违约率,利用最小二乘法根据线性回归方程可知,

存在关系y=-0.07x+0.26

3.根据回归方程,将借款金额为0-10000元令为x1=1,y1=39.39%,将借款金额为10001-50000元令为x2=2,y2=11.18%,因借款金额在50001元以上的违约率分别为0.50%及0.18%,故将借款金额在50001元以上的令为可得函数关系为:y=-0.19x-0.21。