新兴经济体爆发全面危机的可能性大吗

2019-01-03谢亚轩林澍编辑孙艳芳

文/谢亚轩 林澍 编辑/孙艳芳

目前来看,新兴经济体爆发全面危机的可能性并不大。但未来的12—24个月,则是新兴经济体危机的高风险阶段。

8月,土耳其与阿根廷市场再度出现剧烈动荡:月内,土耳其里拉累计大幅贬值24%;阿根廷比索则累计贬值26%,且最大贬值幅度一度接近31%。此后在IMF表示将“全力支持”的情况下,阿根廷比索的贬值势头得以被暂时遏制。上述货币的“崩盘”也导致土耳其、阿根廷、巴西、南非等经济体的股市、债市相继出现动荡,新兴市场货币指数进一步下行,并引发了市场的普遍担忧。未雨绸缪,未来新兴经济体整体崩溃的可能性有多大?本文将探讨这一问题。

全面评估新兴经济体的风险水平

如何判断目前新兴经济体整体的风险水平?这可以从经济增速、通胀、经常项目差额、外储、外债等多个维度进行衡量。从整体情况看,目前新兴经济体具有较强的抗风险能力,整体爆发危机的可能性相对较低。

第一,从经济增速看,2008年金融危机之后,发达与新兴经济体经济增长在此后较长一段时间均陷入经济增长停滞;2014年,美国率先出现弱复苏,此后新兴经济体也逐步走出危机的阴影;2017年全球经济复苏的共振以及相应贸易活动的重新活跃,使得新兴市场的复苏情况更可堪称强劲,且此时的通胀也未给新兴市场带来明显压力。

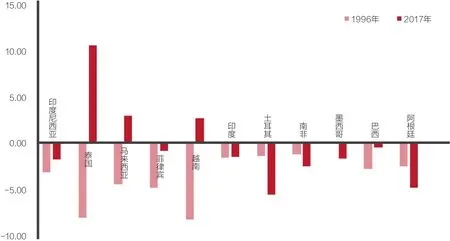

第二,从经常项目差额的变化看,2008年金融危机之后曾一度急剧恶化,逐步由顺差转为小幅逆差;但至2017年,新兴市场经常项目逆差占GDP的比重仅为0.1%,处于基本平衡的状态。这与东南亚金融危机时的情形相比,显然不能同日而语。

第三,从外汇储备的变化看,得益于过去十余年的经常项目盈余,新兴市场国家积累了较为可观的外汇储备资产,成为其应对资本外流以及稳定汇率的重要保障。从外汇储备的绝对规模看,即便将中国的外汇储备扣除,新兴经济体所持有的外汇储备规模仍比1999年末高出3.2万亿美元,累计增幅超过700%。而从新兴经济体整体的外汇储备占GDP比重看,截至2015年,基本稳定在25%上下,相较2000年以前至少提升了15个百分点(尽管在2016、2017年外汇储备规模整体有所缩减,但缩减幅度仅约3000亿美元,并不会显著影响结论)。

第四,从外债变化情况看,新兴经济体整体外债规模增长仍相对平稳,外债占GDP比重目前约为30%。虽然近年来出现了一定程度的抬升,但相较此前高点,仍下降了将近10个百分点。

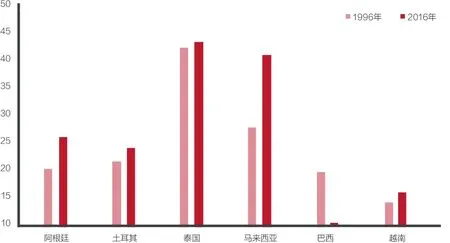

不过,需要警惕的是,从新兴经济体外债总额的期限结构数据来看,短期外债的占比大多出现了抬升,短期偿债需求可能会给新兴市场带来额外压力,这是需要未来关注的重要风险点。

当前局部动荡演化为整体危机的可能性不大

虽然新兴经济体整体的风险水平目前仍相对较低,但个别经济体的动荡是否会传导至整个新兴市场呢?1997年,同样由美联储加息导致的东南亚金融危机,就出现了明显的国际传染,相继引发了俄罗斯债务危机、巴西债务危机、阿根廷货币危机,造成了全球经济的持续动荡。

1993年,美联储开启了新一轮加息周期。随着美联储加息步伐的推进,国际资本开始逐步从新兴市场撤出,特别是日本银行业,因受资本充足率不足以及神户大地震的影响,也大规模由东南亚回收美元贷款,再叠加对冲基金等投机资本的推波助澜,最终导致泰国不得不放弃钉住美元的固定汇率制。泰铢因此在短时间内暴跌50%以上,泰国的股市、房地产累积的资产价格泡沫随之相继破灭,率先爆发金融危机,并迅速向周边多个国家蔓延。

表1 东南亚国家汇率制度与货币贬值幅度

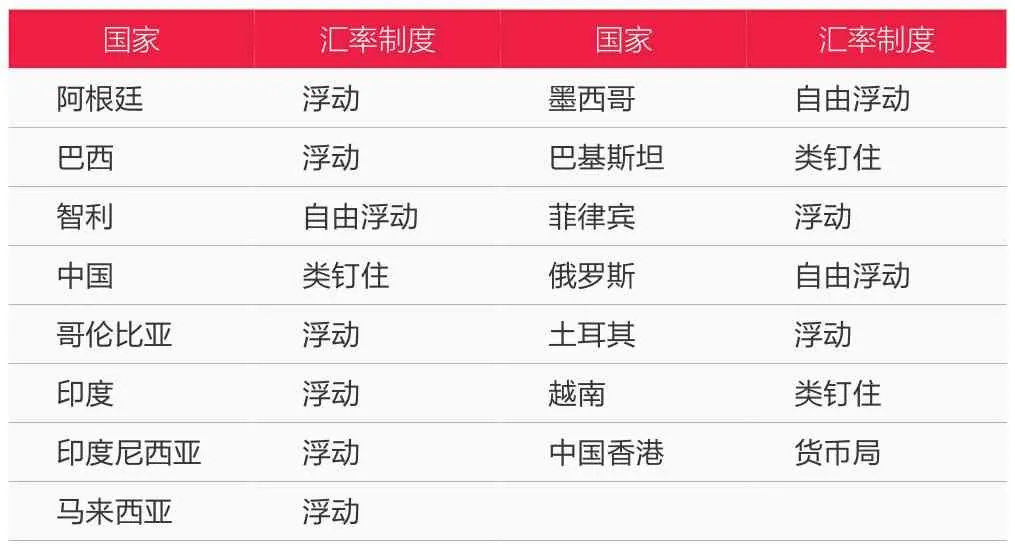

表2 主要新兴经济体采用的汇率制度

东南亚金融危机首先蔓延至韩国。韩国当时同样实施钉住美元的汇率制度。在美联储加息、美元走强的过程中,韩元被动升值,削弱了韩国的出口竞争力,造成国际收支的严重失衡。随着外债的快速累积,韩元也面临越来越大的贬值压力。东南亚金融危机的爆发导致韩国外部融资环境急剧恶化,韩国企业在国际上借新还旧的难度加大,最终导致债务违约。韩国央行最终也因此被迫宣布放弃钉住汇率制,韩元危机爆发。

韩元危机的爆发导致韩国企业由俄罗斯撤资,其他外国投资者纷纷跟进抛售俄罗斯股票,导致俄罗斯股票市场出现大跌并殃及债券市场与外汇市场,大量外资流出俄罗斯,形成了俄罗斯主权债务危机中的第一次金融风波。随后,俄罗斯又爆发了第二、第三次金融风波,卢布大幅贬值,导致1998年8月俄罗斯中央银行被迫宣布推迟偿还外债以及暂停国债交易——俄罗斯债务危机爆发。

东南亚金融危机和俄罗斯主权债务危机沉重打击了市场投资者对新兴市场经济体的信心。俄罗斯危机爆发后,巴西出现资本外流、外汇储备迅速下降。危机的冲击带动国际市场大宗商品价格不断下降,致使巴西出口收入急剧减少,国际收支逆差增加,资本持续外流,巴西雷亚尔的贬值压力不断增加,并最终导致巴西政府主动放弃了雷亚尔钉住美元的爬行钉住汇率制度。而巴西地方政府与联邦政府间的内讧,则最终彻底击垮了市场对巴西政府能按时偿还债务的信心,巴西债务危机就此爆发。

1999年后,美联储为应对科网泡沫,再次加快了升息速度,叠加巴西金融动荡的影响,阿根廷经济也出现了持续衰退。失业率高企和持续的通货紧缩,使得阿根廷已难以维持钉住美元的货币局制度。至2001年年底,阿根廷政局动荡、外债高企,国际资本对阿根廷经济失去了信心,资金开始撤离阿根廷。2002年1月,阿根廷正式宣布放弃钉住美元的货币局制度,阿根廷比索应声贬值40%,银行发生挤兑。这两个因素又导致阿根廷实际债务负担的上升,资本价格大幅波动,同时引发了阿根廷政局和社会的动荡。

从以上危机传导的过程之中我们不难发现,相对僵化的汇率制度,是危机爆发乃至得以在国际上传导的的必要条件。所幸的是,目前新兴经济体大多采用的是具备一定弹性的汇率制度,而较少采用硬钉住制,再加上整体上仍较为稳定的经济基本面,通过危机传导而使得局部动荡演化为新兴经济体整体危机的可能性,目前来看并不大。

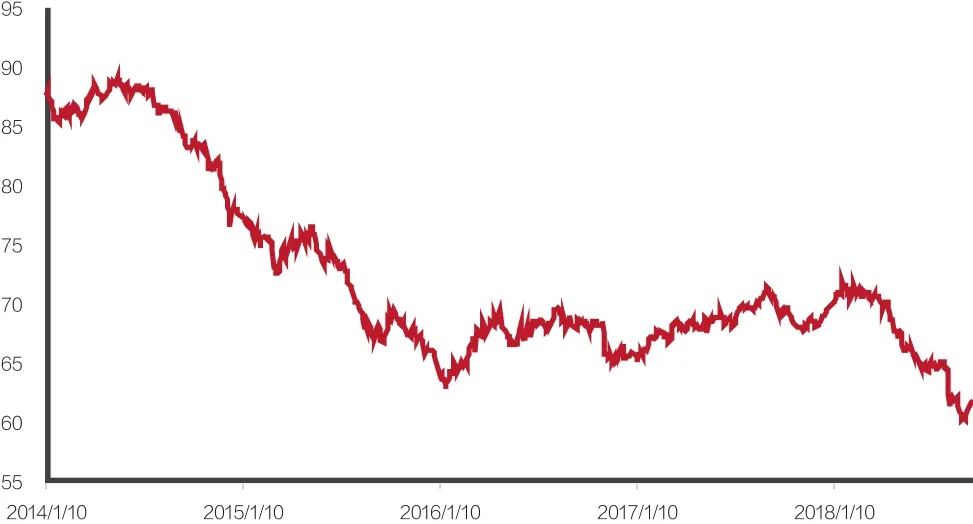

图1 新兴市场货币指数今年以来表现较弱

图2 部分新兴经济体经常项目差额占GDP比重(单位:%)

图4 短期外债占比大多出现抬升(单位:%)

未来12—24个月是新兴经济体危机的高风险阶段

总体而言,目前新兴经济体的风险仍可控,应对风险的能力较之以前也有了较为明显的提高,因此爆发全面危机的可能性并不大。

但未来的风险也不容小觑。根据招商证券宏观团队在2013年8月推出的《美联储退出与新兴经济体金融危机的历史回顾》的研究结论,“新兴经济体危机爆发的时点往往不是在美国加息的初期,而是在加息的末期甚至更滞后”。之所以如此,“一是因为新兴经济体前期的经济成就可以抵御一段时间美联储政策收紧的负面影响,二是因为从美联储政策收紧到国际资本流动逆转也存在一段时间的政策时滞”。

有鉴于此,未来12—24个月,将是新兴经济体危机的高风险阶段。本文认为,可以观察的显性指标是美元的名义有效汇率。国际清算银行的研究报告《The dollar exchange rate asa global risk factor:evidence from investment》认为,强美元(美元广义有效汇率的上升)和美元计价的跨境银行贷款,存在负相关关系(美元强,资本外流),与新兴经济体的实体投资动能负相关(美元强,投资动能减弱)。本轮美元名义有效汇率上升的趋势从2011年7月低点的92.1,至2018年8月15日为止的高点126.9,已持续上升7年,升幅达37.8%。从短期趋势看,美元名义有效汇率从2018年1月底的113.3上升到8月15日的126.9,创下2011年以来的新高,表明其上升势头仍未停止。这在未来,很可能给新兴经济体的国际资本流动形势和经济增长前景带来更大的负面影响,增加金融危机爆发的可能性。这一风险值得密切关注。