2018年前三季度工程类专用车市场分析

2018-12-26中国汽车技术研究中心数据资源中心刘英男1杨文溥2

中国汽车技术研究中心·数据资源中心 刘英男1 杨文溥2

2018年经济下行压力逐季显现,总体运行处于平稳合理区间。初步核算,2018年前三季度国内生产总值累计65.1万亿元,同比增长6.7%,较上半年和上年同期分别下滑0.1和0.2个百分点。其中,一季度GDP同比增长6.8%,二季度GDP同比增长6.7%,三季度GDP同比增长6.5%,经济增速逐季下滑,但总体仍处于平稳合理区间,并未脱离年初6.5%左右的目标范围。供给层面:前三季度,全国规模以上工业增加值同比增长6.4%,较上半年和上年同期均下滑0.3个百分点,呈平稳放缓之势;需求层面:基建投资放缓,拖累固定资产投资增速下滑。1~9月全国固定资产投资累计同比增长5.4%,分别较上半年和上年同期下滑0.6和2.1个百分点;消费方面:社零增速放缓,消费结构向服务消费转型。1~9月社会消费品零售总额累计同比增长9.3%,低于上半年的9.4%和上年同期的10.4%;进出口方面:前三季度进出口实现较快增长,顺差大幅收窄。今年前三季度我国货物贸易进出口总值累计同比增长15.7%,较上年同期加快4.1个百分点;其中,出口额同比增长12.2%,较上年同期加快5个百分点;进口额同比增长20%,分别较上年同期和上半年提供2.6和0.1个百分点。

2018年前三季度,国内汽车累计销量为1883.5万辆,同比下滑1.0%。其中乘用车市场销量1617.3万辆,同比下滑2.0%,商用车市场销量266.2万辆,同比提升5.3%。在商用车市场,货车销量239.1万辆,同比提升5.5%,主要受物流业快速发展,以及老旧车辆淘汰更新等影响。客车市场,前三季度累计销售27.1万辆,较去年同期增长4.0%。

前三季度专用车市场概述

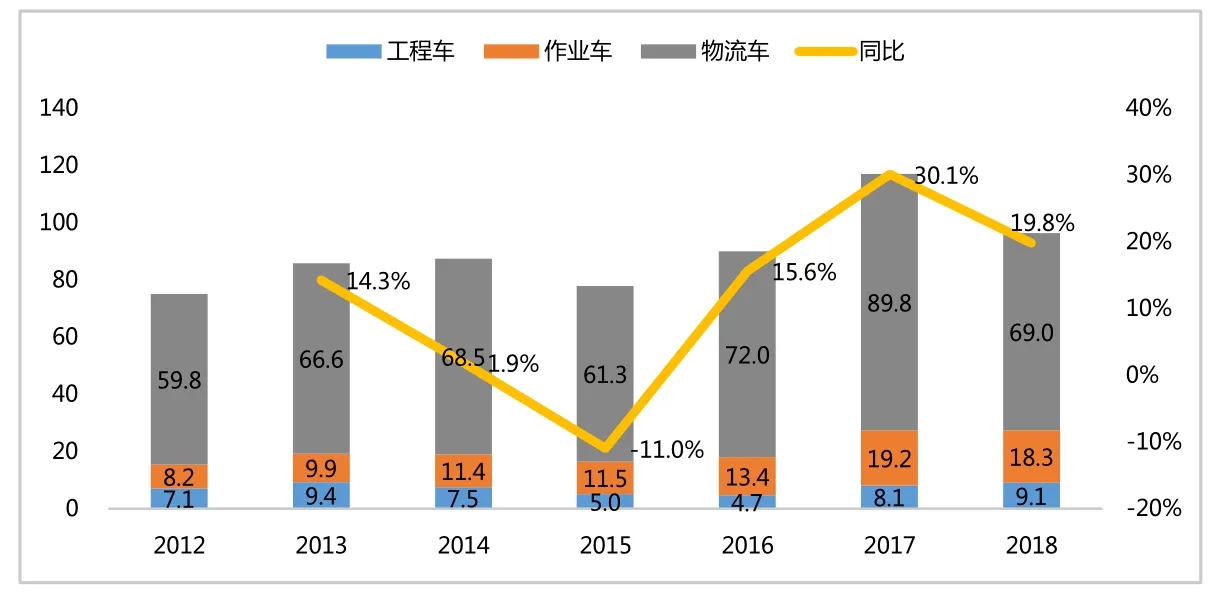

2018年前三季度,我国专用车市场销量96.4万辆,同比提升19.8%(见图1)。其中物流类专用车销量69.0万辆,同比提升14.2%,市场份额为71.6%,较2017年同期下滑了3.5个百分点;工程类专用车销量9.1万辆,同比提升47.8%,市场份额为9.4%,较2017年同期提升了1.8个百分点;作业类专用车销量18.3万辆,同比提升32.0%,市场份额为19.0%,较2017年同期提升1.8个百分点。

图1 2011~2018年前三季度专用车市场销量

图2 2018年前三季度专用车市场月度销量

图3 2018年前三季度工程车市场月度销量

图4 2012~2018年我国工程类专用车平台需求结构变化

前三季度专用车市场月度表现

从月度销量趋势来看,前三季度专用车市场总体呈现增长态势。从行业需求主体结构看,城际、城乡配送的专用物流车一直是市场需求主体,受我国经济结构向扩大内需方向调整,带动了包括冷链物流运输车、快递运输车等多个细分市场在内的专用物流车需求快速增长。以市政环卫、垃圾运输等为主的作业车,随着城市化进程的推进和环保压力升级,市场需求也在不断增长。另一方面, 2018年全国各地新一轮重大项目投资相继开工,机场、高铁等基础设施建设首当其冲,拉动了2018年工程类专用车市场需求。前三季度,专用车市场累计同比增长19.8%,除2月份略有下滑外,其余各月均有不同程度的增长(见图2)。

工程车市场表现

工程类专用车市场销量增速与国内固定资产投资增速呈正相关关系,2018年前三季度固定资产投资继续增长,国家与地方政府加大对基础设施建设的投资力度,各项基建工程陆续开工,利好工程车市场发展,尤其是土建工程车、道路工程车等市场。前三季度销售9.1万辆,同比增长47.8%,恢复增长较快(见图3、图4)。

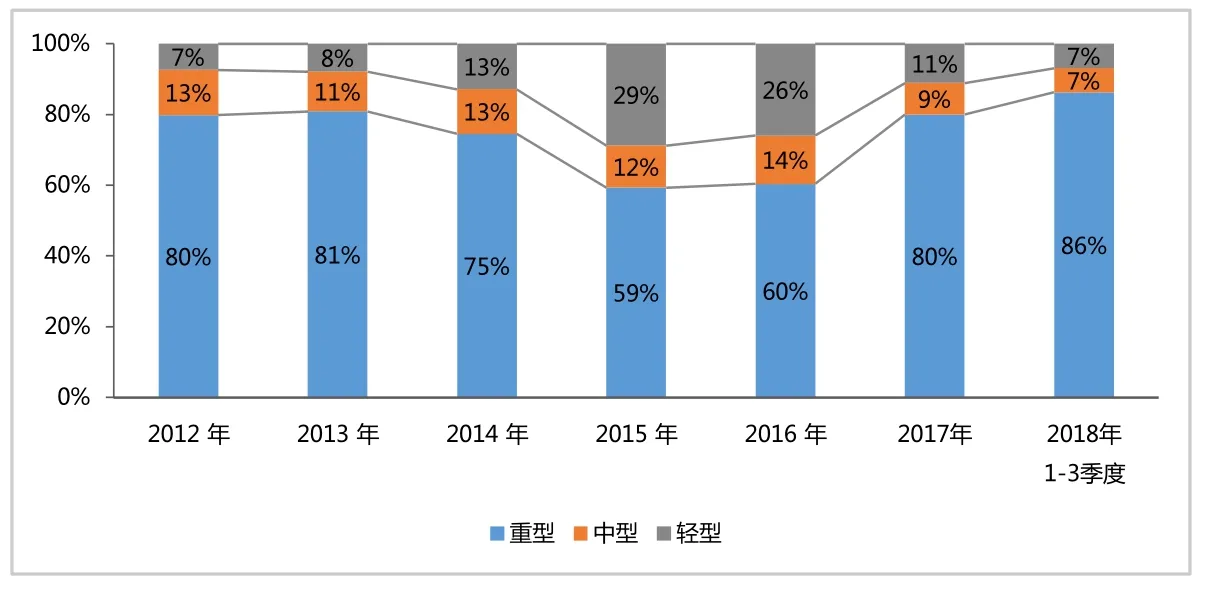

从车型结构看,由于重型工程车承载能力强,运输效率高,国内工程车目前以短途超重载运输为主,所以工程类专用车以重型车为主,2017年占比80%,2018年前三季度升至86%。

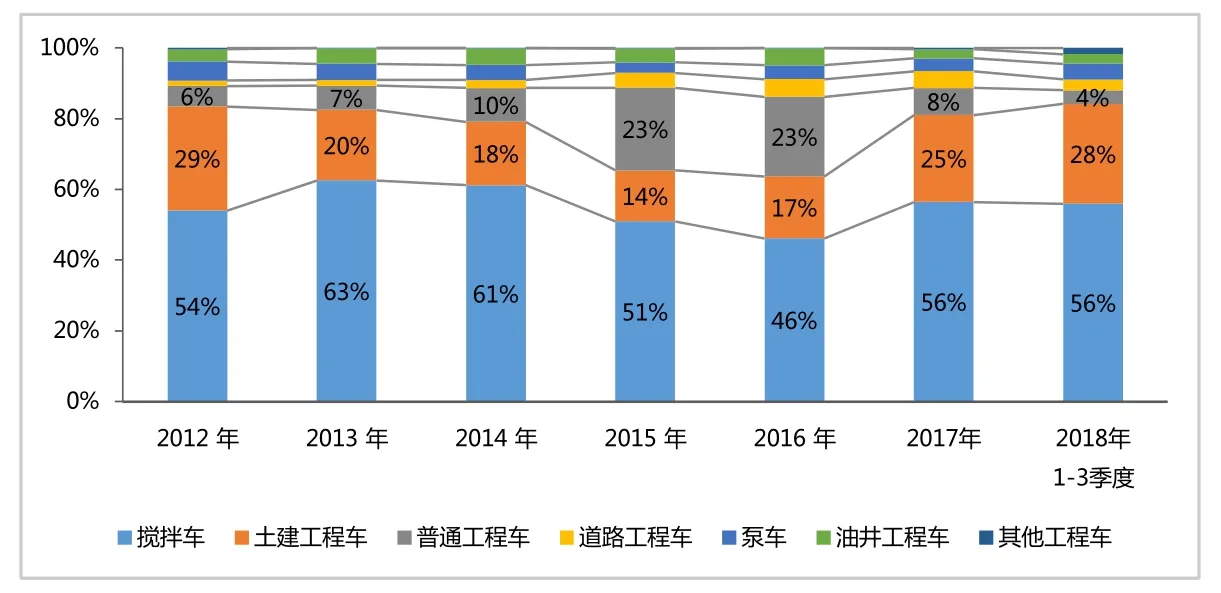

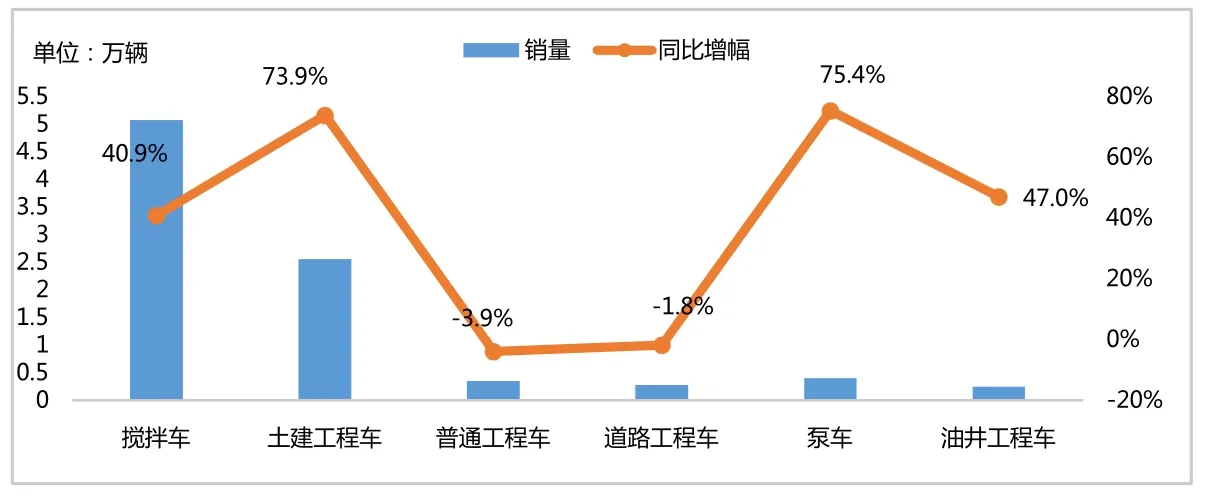

从工程车细分市场销量表现来看,工程车市场主销搅拌车,2018年前三季度市场比重达56%,累计销售5.1万辆,同比增长40.9%。此外,土建工程车、泵车、油井工程车也有较大幅度的增长(见图5、图6)。

2018年伴随各地基建项目的不断开工和推进,搅拌车市场需求回暖,销量持续走高。另一方面,城镇化的快速发展也为工程车带来了一定的发展机遇,道路铺设,电网改造、升级等,促进了道路工程车和泵车的市场需求。

图5 2012~2018年前三季度工程车市场结构

图6 2018年前三季度工程车各细分市场表现

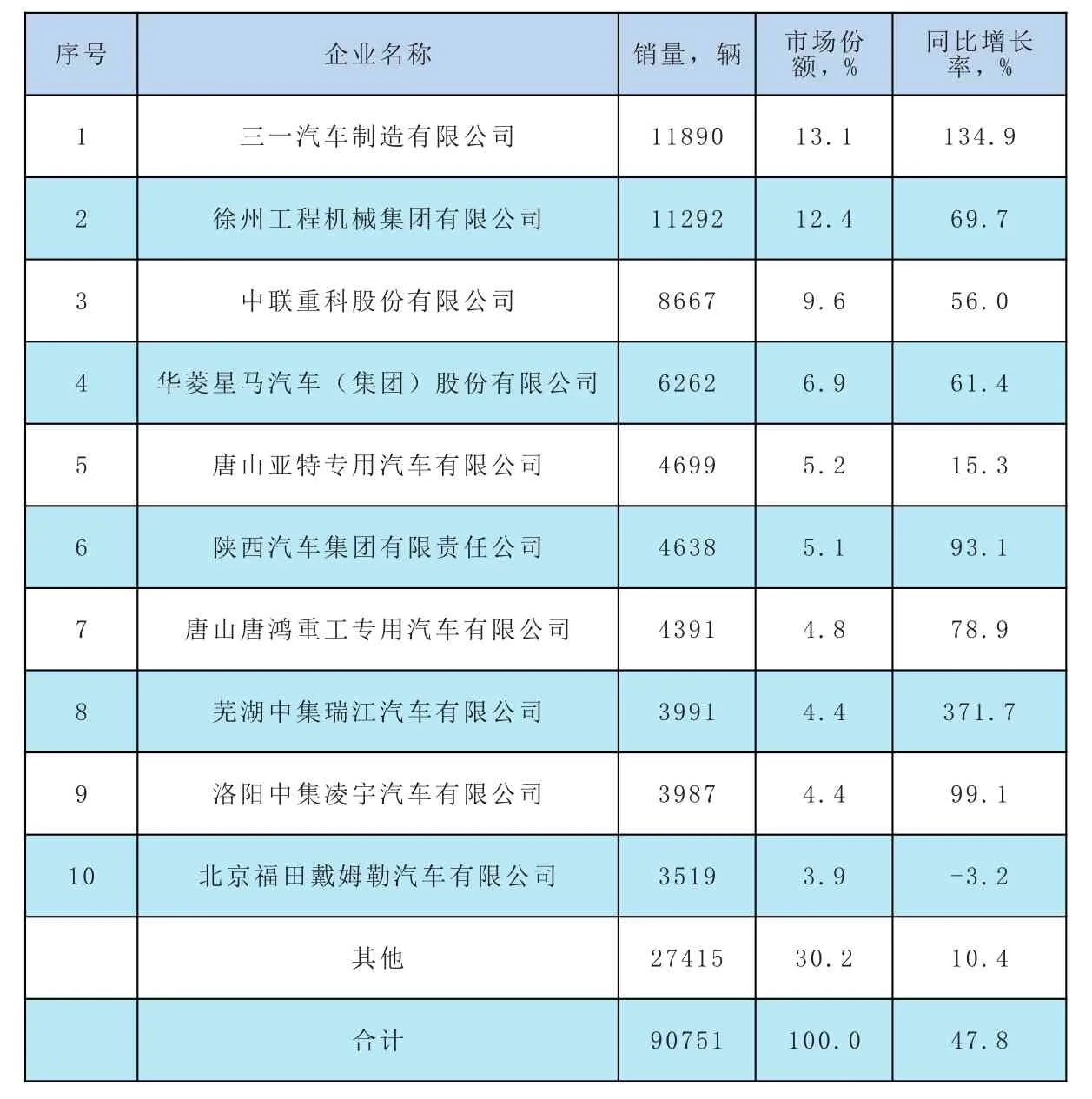

表1 工程车企业销量及份额

从工程车市场企业竞争格局来看,工程车销量TOP10企业市场集中度为69.8%,相较于2017年同期提升了7.6个百分点,企业集中度更高(见表1)。

数据统计显示,2018年前三季度共有241家企业实现销售,其中销量超过5000辆的有4家,销量1000~5000辆的企业有11家,销量500~1000辆的共计12家,而销量不足50辆的则多达152家,占比高达63.1%。三一汽车制造有限公司以11890辆的销量、13.1%的市场份额位居榜首。销量TOP10企业中,北京福田戴姆勒汽车有限公司销量同比小幅下滑,其他企业均出现不同程度增长,其中三一汽车制造有限公司、陕西汽车集团有限公司、芜湖中集瑞江汽车有限公司和洛阳中集凌宇汽车有限公司的同比增幅均超过90%,且增幅均受搅拌车销量大幅增长拉动。

从工程车区域分布来看(见表2),工程车产品主销在江苏、广东、 山东、 河南和湖北等经济发展快、基建项目多的区域,销量TOP10市场集中度为65.7%,相较于2017年同期提高2.9个百分点。

从2018年前三季度销量来看,累计销售超过3000辆的区域有11个,其中江苏省以8289辆的销量、9.1%的市场份额占据榜首。销量TOP10区域中,全部实现同比增长,其中江苏、广东、山东、四川、浙江、湖南、北京等区域同比增幅均超过了50%。

从TOP10省份工程车结构来看,各省均主销搅拌车,占比在50%以上。江苏省、广东省、河北省的土建工程车占比较高,超过30%。湖南省的泵车占比较高,达到20%,远高于TOP10的其他省份(见图7)。

2018年乃至今后一段时期,我国经济发展进入了新时代,已经由高速增长阶段转向高质量发展阶段。宏观经济环境对专用汽车发展产生重大的影响,特别是在国家供给侧改革、汽车排放标准、油耗标准、市场准入、原材料价格上涨等方面,专用车企业面临巨大的挑战。

表2 工程车区域销量及份额

图7 2018年前三季度TOP10省份工程车市场结构

一是在供给侧改革的攻坚阶段,“去产能、去库存、去杠杆、降成本”是大势所趋,专用车行业或将面临一轮洗牌。在国家供给侧结构性改革的大背景下,无生产资质、经营粗放、污染严重、产品低端、质量残次的专用车企业最终难逃倒闭或被兼并重组的厄运。

二是新标准执行更加严格。2017年9月29日,质监总局及国标委联合发布的GB7258-2017《机动车运行安全技术条件》,已于2018年1月1日起正式实施。GB7258-2017作为机动车运行和车辆生产制造的安全标准,被业内称为汽车行业基本大法之一。

三是受环保因素影响的多米诺骨牌效应愈演愈烈。机动车排放标准越来越严,造成了新产品生命周期缩短,公告申报费用及困难加大。另外,随着中央环保巡视组对大气污染检查处罚力度的加大,粗放型、高耗能、高污染原材料企业被叫停,直接拉高了金属、化工等原材料价格。正是这些环保政策因素,造成很多公司已签订的销售订单无法正常生产交付,同时也影响了新销售订单的签订工作。

同时,我们还要看到新时代给我们带来的新机遇。

一是国家宏观经济政策继续保持连续性和稳定性,习总书记在十九大报告中强调,积极推进城镇化建设、继续实施西部大开发、东北地区等老工业基地振兴、中部地区崛起战略,完善扶贫惠农政策,大力加强农村基础设施建设。大规模的基础和新型城市的形成拉动工程建设用车和市政用车(如环卫、园林、电力、通讯等)需求量的增长。

二是随着移动4G网络、互联网在全国的普及,各类电商如雨后春笋般层出不穷,快递业仍呈现出爆发增长之势。另外,随着人民生活水平的不断提高,作为每日必需的生鲜食品,市场需求巨大,以13亿中国人口红利为基础的生鲜冷链物流发展正如火如荼,这必将带动各种专业类货运汽车,比如冷藏保温汽车、危险化学品运输车、快递运输车等的快速发展。

三是以信息化与工业化两化融合为主线,重点发展新一代信息技术、高档数控机床、机器人、机械手,智能制造系统,实现互联制造,以满足用户定制化需要的制造模式,将为专用企业的制造水平提高带来新的机遇。