新时代城商行公司治理新进展:理念升华、体系完善

2018-12-19骆丹花陈舟楫张吉光

骆丹花 陈舟楫 张吉光

近年来,在监管部门的推动和自身努力下,城商行公司治理取得了长足进步,为可持续发展奠定了基石。本文对新时代背景下,城商行公司治理取得的成效进行总结回顾,为后续城商行公司治理体系的进一步完善,提供借鉴与参考。

健全治理体系,提升治理效率

城商行不断完善公司治理组织架构、健全制度体系,强化治理主体职责,促进“相互分离、各司其职、制衡有效”的良好运作机制的形成。

完善治理制度,明确管理要求。城商行逐步完善公司治理制度体系,为公司治理效能的发挥提供了保障。制定“三会一层”及各专门委员会议事规则,为治理主体有效履职提供制度依据。结合经营管理实际,完善股权管理、风险管理、薪酬绩效管理、信息披露等方面的制度,确保各项管理工作有据可依。部分城商行以上市申报为契机,重新修订完善关联交易、信息披露管理等制度。部分发起设立村镇银行或消费金融公司的城商行,建立完善并表管理制度,指导子公司完善各项治理制度,强化集团治理有效性。

完善治理架构,提高运行效率。城商行健全“三会一层”架构,并按要求在董监事会下设置各专门委员会,委员会分别围绕战略管理、风险内控、薪酬体系、审计监督、关联交易等重大事项进行决策;部分城商行根据实际需要,设立消费者权益保护、信息科技、合规等委员会;各委员会通过定期会议、专题报告等形式向董监事会提供专业意见,有效提升董监事会的决策质量。完善委员会成员配置,安排独立董事担任审计委员会、关联交易控制委员会的负责人,强化监督职能;在审计委员会、风险管理委员中保证财务、审计及风险等专业人员的配置数量,提升专业性。强化办事机构支撑,完善董监事会办公室、战略管理部等部门设置,加强专业人员配置,创新优化办事机构履职手段,通过信息报告机制、配备专职秘书等为董监事会的有效履职提供配套支撑。

完善授权体系,清晰主体职责。城商行建立完善授权体系,做好股东大会对董事会、董事会对行长、行长对其他经营层成员的授权和转授权,并开展定期评估、动态调整。发挥董事会战略引领作用,部分城商行董事会战略委员会开展规划审议外,还参与规划制定的培训、论证等环节,并根据对外部环境变化及其挑战的预判,适时对银行的中长期发展规划作出调整。强化监事会监督职能,建立监事会工作制度,明确其在会议、调研、检查、问责等方面的具体履职事项。明确高级管理层职责,具体负责银行经营管理各项工作,确保银行经营与董事会所制定批准的发展战略、风险偏好及各项政策相一致。

优化股权结构、加强股权管理

城商行积极引入多元化资本和战略投资者,不断优化股权结构,有效发挥各方协同作用。重点加强股权质押管理、关联交易管理、规范股东行为管理,夯实公司治理基础。

優化股权结构,强化多方协同

城商行通过上市、增资扩股、加快吸收民营资本、引入境内外战略投资者等方式,股权结构进一步多元化。根据86家样本城商行的数据统计,截至2017年末,民营法人平均持股比例48.56%,政府与国有法人合计平均持股比例38.96%,外资法人平均持股比例2.56%,其他内资法人平均持股比例3.83%,自然人(不含员工)平均持股比例2.09%,员工平均持股比例2.06%。

积极推进上市,有效补充资本。2018年以来,成都银行、贵阳银行、郑州银行、长沙银行先后实现A股上市;甘肃银行、江西银行、九江银行先后实现H股上市。截至2018年10月末,有10家城商行在A股上市,12家在H股上市,其中郑州银行实现A+H股上市。通过上市,有效增强了城商行的资本实力,并对公司治理规范性的提升起到积极的促进作用。

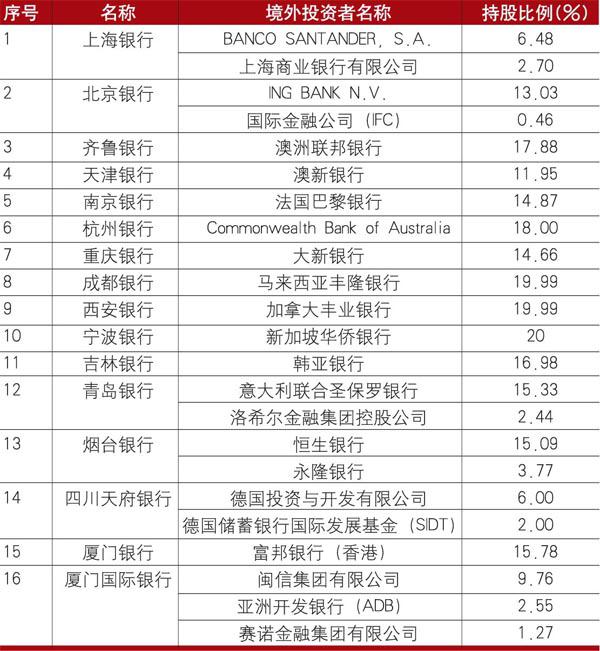

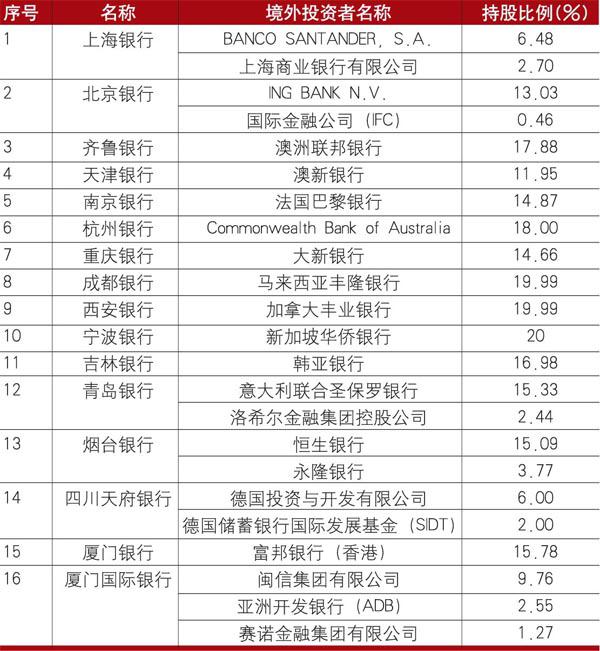

发挥战投作用,加强各方协同。城商行加快引入优质国企、民企以及先进外资银行作为战略投资者,将“引资”与 “引智”相结合,弥补自身在管理、科技、人才方面的短板。优质战略投资者的引入为城商行资本、管理、客户资源方面提供支持,注入新的发展活力。截至2017年末,共有16家城商行引入了境外战略投资者。(见表1)

强化股权管理,规范股东行为

由于历史原因,城商行的股东数量尤其是自然人股东数量多、管理难度较大。城商行加快推进股权托管,聘请外部专业机构开展股权管理,解决股权管理不规范问题。设计开发股权管理系统,完善股权管理流程,加强与产权交易中心、工商局的联动,提升管理效率。落实股权质押管理要求,部分城商行与工商局联合,及时掌握股权质押信息,对股权质押比例超50%的股东,通过完全限制表决权、部分限制表决权、限制否决权等方式落实监管要求。

加强股东行为管理,在股东准入时,对股东资产、投资、盈利情况、关联方、声誉等进行审查,守住股东资质条件的底线;在引进战略股东时,注重考量其对银行战略与可持续发展的认同度与支持度。在管理过程中,通过股东大会、走访调研等方式,建立与股东的持续沟通交流机制,加强监管政策传导,培育股东合规意识,引导股东审慎质押股权、合规办理股权转让、履行持续增资承诺,积极引导股东主动履约,切实把监管规定落到实处。

落实穿透原则,加强关联交易管理

优化关联交易管理流程,明确一般关联交易、重大关联交易、特别重大关联交易的审批程序;部分城商行将关联方名单嵌入相关业务系统,实现系统识别,提高管理效率;部分城商行在关联交易审批过程中,设置了回避制度、逾期表决权限制制度,进一步提升规范性。

落实穿透原则,加强股东关系识别,在要求股东自主申报的同时,运用企业信用信息查询网站、对接工商大数据平台,有效开展信息搜集,识别验证股东关联方、实际控制人、受益人等信息变化。

强化激励相容,促进稳健经营

在优化股权结构基础、加强股东行为管理、厘清治理主体职责的基础上,城商行不断丰富公司治理的内涵,通过战略规划、能力建设、激励约束,以更好达成城商行长期经营的目标。

搭建战略管理闭环体系,树立长期可持续发展目标

城商行公司治理过程中逐步将战略管理纳入其范畴,并通过顶层设计,达成各治理主体之间的目标协同,从而成为各治理主体之间的制衡协同的前提和基础。董事会负责制定发展战略并持续跟踪执行情况,监事会监督经营管理与规划的衔接性,而经营管理层则搭建闭环体系,确保战略规划有效落地。

从各城商行的调研情况来看,城商行普遍以三年或五年为周期开展战略规划的制定,除制定全行性战略规划及业务规划外,还制定产品发展、风险管理、资本、人才、机构、信息科技等方面的规划,并将企业文化建设、价值准则、消费者权益保护等内容在规划中体现。

同时,建立战略评估机制,按半年度或年度开展评估,评估报告提交行长办公会、党委会、董事会或其下设的战略委员会审议。部分城商行通过探索平衡计分卡等工具,将战略目标与年度计划、考核、配置等有机结合,有效解决规划与计划两张皮的问题。

提升治理主体能力,形成长期稳健发展的有效支撑

表1 引入境外战略投资者的城商行名单数据来源:根据年报等公开资料整理,时间截至2017年末。

城商行在政策框架内解放思想、开拓创新,逐步探索市场化选聘机制,从专业性、资质等方面择优吸收治理主体成员,主要措施包括:

明确标准,严格准入。根据《商业银行公司治理指引》相关要求,对董监高的专业背景、业务技能、职业操守和从业经验等进行审核,以确保其专业性与履职有效性。同时规定了履行选聘与报批的程序,确保合规任职。市场化选聘与组织行为有效结合。部分城商行除党委书记、董事长、监事长(及专职党委副书记、纪委书记)外,其他高管均按市场化原则聘任管理,既保证党的领导,又提升干部市场竞争的积极性。提升专业化要求并加大培训力度。清晰高管团队的职责分工,部分城商行设立了首席风险官、首席信息官、财务总监等岗位,提升高管专业化和针对性。定期组织内外部培训,提升综合素质和履职能力;部分已上市及拟上市城商行加大董监高上市理论知识的培训,使其加深对资本市场理解,以便在公司治理层面有效对接监管和股东需求。

优化激励约束机制,提供治理主体有效履职的动力

为有效提升各治理主体履职的动力,部分城商行在完善考核评价体系、薪酬激励机制等方面进行了科学设计、大胆创新,以实现权责利对等,并促进良好企业文化氛围形成。

一是,综合多方评价结果,长短期结合、内外部结合,并逐步体现差异化和针对性。完善董监高人员履职评价的维度,通过自评、互评及外部评价等多种方式,对董监高管开展多维度评价;对高级管理层,综合风险与效益,从经济效益、风险管理、社会责任等角度设定考核指标,并加大风险管理权重。部分城商行将绿色金融、消费者权益保护、党建等纳入评价范围。

二是,提升薪酬设计与管理目标达成的相关性,优化薪酬激励机制,执行延期支付制度,探索股权激励等多样化的激励方式。按照《商业银行稳健薪酬监管指引》,大多数城商行按照实施最低40%的延期支付比例,延期支付范围涵盖高管、各级管理人员及风险相关岗位。同时,综合政策和市场化的因素,区分政府提名和市场化选聘人员,执行限薪或市场化设计。

此外,随着风险意识的不断增强,城商行在公司治理中不断强化风险内控管理责任,制定《风险偏好陈述书》,完善授权管理体系,有效发挥内外部审计的作用,并强化整改和问责。在目标统一、能力提升、动力改进的过程中,不断培育稳健经营的企业文化,塑造公司治理的核心价值体系。

健全信息披露,完善沟通机制

城商行以上市银行为标杆,完善信息披露的制度体系与渠道,加强多元化的信息披露,有效开展投资者沟通,整体信息披露水平与外部形象得到优化。

规范披露制度,强化信息披露职责。建立信息披露的规范流程,保障信息披露的合规性、及时性,部分城商行制定《年报信息披露重大差错责任追究制度》《定期报告编制实施办法》等制度,完善制度体系,严格信息披露管理。明确信息披露责任主体,确定董事会办公室等职能部门牵头负责银行信息披露的具体工作;落实董监高人员及董事会秘书在各环节的主体职责,为提升信息披露质量提供保障。

完善披露渠道,提升信息披露质量。通过年报、官网、微信公众号及金融时报等外部媒体开展信息披露,多数城商行将年报以摘要形式在《金融时报》及公司网站向社会公开披露。部分城商行以上市申报为契机,完善信息披露渠道,提升信息披露的全面性、及时性、有用性,将公司基本信息、重大事项变更以及产品服务等多元化信息向公众披露,有效接受社会监督。

注重维护与投资者等各方利益相关者的关系。上市城商行高度重视投资者关系管理工作,除严格按照证券监管要求实施信息披露管理外,加强与机构投资者、中小投資者的沟通互动,增进投资者对银行经营情况的了解,提升公司在资本市场的良好形象。部分境外上市城商行,做好境外舆情监测及股价实时监测,通过投资者见面会等方式促进投资者对该行的了解和认同。

综上,城商行在监管部门的指导下,公司治理的理念进一步升华,治理基石得到夯实,治理水平迈上新台阶。城商行群体数量较多、发展参差不齐,部分城商行伴随着上市及社会影响力的不断扩大,支撑公司治理体系的不断健全完善,但仍有部分城商行不同程度地存在股东行为约束困难、董监事会履职能力建设滞后、风险与内控管理薄弱等问题。持续建设完善符合新时代要求的、良好的现代公司治理机制是落实党和国家金融政策的必然要求,也是城商行适应内外部经营环境变化、实现自身可持续发展的需要。城商行作为支持小微、民营企业发展的生力军,只有不断提升完善公司治理机制的自觉性,补齐治理短板、提升治理能力,才能在促进自身健康发展的同时,进一步提升对实体经济的贡献度。

(作者单位:上海银行总行计划财务部)