DB养老金计划去风险化研究

——基于buy-ins与buy-outs工具

2018-12-19陈翠霞

陈翠霞,周 明

(中央财经大学 a.保险学院;b.中国精算研究院,北京 100081)

DB养老金计划去风险化研究——基于buy-ins与buy-outs工具

陈翠霞a,周 明b

(中央财经大学 a.保险学院;b.中国精算研究院,北京 100081)

近些年,随着资本市场发展低迷、利率持续下降、长寿风险凸显及相关监管政策的实施,很多国家的DB养老金计划面临着严重的赤字问题。通过对buy-ins与buy-outs运行结构具体阐述以及其对养老金公司的账单影响的分析发现,buy-ins与buy-outs在养老金去风险化中作用效果明显。可以通过BSM定价方式,合理确定buy-ins与buy-outs的交易价格,进一步促进其在市场合理有效交易。

DB养老金计划;buy-ins;buy-outs;去风险化;BSM定价

一、问题提出

近些年,随着资本市场发展低迷、利率持续下降、长寿风险凸显及相关监管政策的实施,很多国家的DB养老金计划面临着严重的赤字问题。据美国最大的养老基金协会(ICI)统计,至2015年底美国的DB养老金赤字已增至35%的水平。根据《中国劳动保障发展报告(2016)》,中国养老基金缺口也愈发严重,已从2007年的10 957亿元增加到2014年的35 973亿元。并且,在未来这种缺口会越来越严重,严重影响退休人员的养老问题。

如何有效减少DB养老金赤字,即如何有效管理养老金计划风险,一直是很多学者对养老金去风险化的研究难点。罗伊(Roy,2012)指出DB养老金计划主要面临人口和市场变动的两大风险,其中,市场风险包括期望收益率风险、利率风险以及通货膨胀风险;人口风险主要包括长寿风险以及和人们选择相关的风险,这两大风险都是系统性风险,是整个经济社会所面临的风险[1]。另外,普里彻等(Preacher et al.,2006)等提出长寿风险是所谓的系统性风险,并不能通过普通的转移风险的方式进行对冲[2]。因此,现在越来越多的DB计划发起人通过将风险转移给第三方来对冲自身所承担的风险,比如长寿对冲、购买buy-ins与buy-outs年金产品等。有学者认为长寿对冲转移的仅是极端长寿风险以及部分养老金风险,并未使得养老金去风险化有效实现;而buy-ins与buy-outs年金产品转移长寿风险外还有一系列市场风险,比如投资风险、信用风险等。另一方面,buy-outs使公司的养老金负债从公司账单中全部转出,buy-outs为公司在风险容忍度内提供了更多有效投资,能有效提高公司价值[3]。

英国著名的养老金咨询服务机构(Lane Clark & Peacock,以下简称LCP)首次提出通过buy-ins与buy-outs工具将DB发起人承担的风险转移到第三方(保险公司)。截至2015年,buy-ins与buy-outs的成交额已突破120亿美元,占据了利用长寿对冲工具转移风险交易额的一半,这对于对冲养老金风险是一个重大突破。Buy-ins与buy-out工具起源于英国,近几年在美国发展比较迅速,比如美国的通用公司、信诚保险公司等已发行了200多亿美元的buy-ins与buy-outs年金产品。随着交易机制的成熟,双方交易价格竞争逐渐增大,这引起养老金受托人或发起人极大重视。

确定一个合理的交易价格是buy-ins与buy-outs能够在市场上有效运行的前提。本文主要基于林一佳等(2015)提出的buy-ins与buy-outs定价方式作进一步改进,在对信用风险定价时考虑了随机动态过程,并且利用BSM期权定价模型(Black-Scholes-Merton),对buy-ins的信用风险定价。

本文余下部分的结构安排:第二部分对buy-ins与buy-outs基本概述进行详细阐述,并且对两者的经营过程以及对DB发起公司账单的影响进行对比;第三部分是对buy-ins与buy-outs两种年金基本风险模型分析以及风险溢价的确定;最后探讨了DB养老金计划利用buy-ins与buy-outs产品去风险化的前景。

二、buy-ins与buy-outs结构与运行原理

(一)buy-ins与buy-outs的概述

Buy-ins与buy-outs年金产品由英国养老保险机构PIC(pension insurance corporation)首次提出,其与长寿风险对冲(如远期合约、长寿债券以及长寿互换等)策略一样,用来对冲DB养老金计划发起人所承担的风险。

在一个DB养老金计划中,buy-outs工具把养老计划发起人所拥有的资产与承担的负债一同转嫁给保险公司,使发起人能够完全解除资产回报与负债偿还的不确定性风险。因此,可以说buy-outs能够转移养老金计划中全部的人口风险和市场风险。保险单是以原养老计划会员的个人名义签写的。Buy-ins类似于buy-outs,使得养老金计划中长寿风险得以转移,但通货膨胀风险和不确定的资产回报的风险仍留在养老金计划中。

(二)buy-ins与buy-outs的运行结构

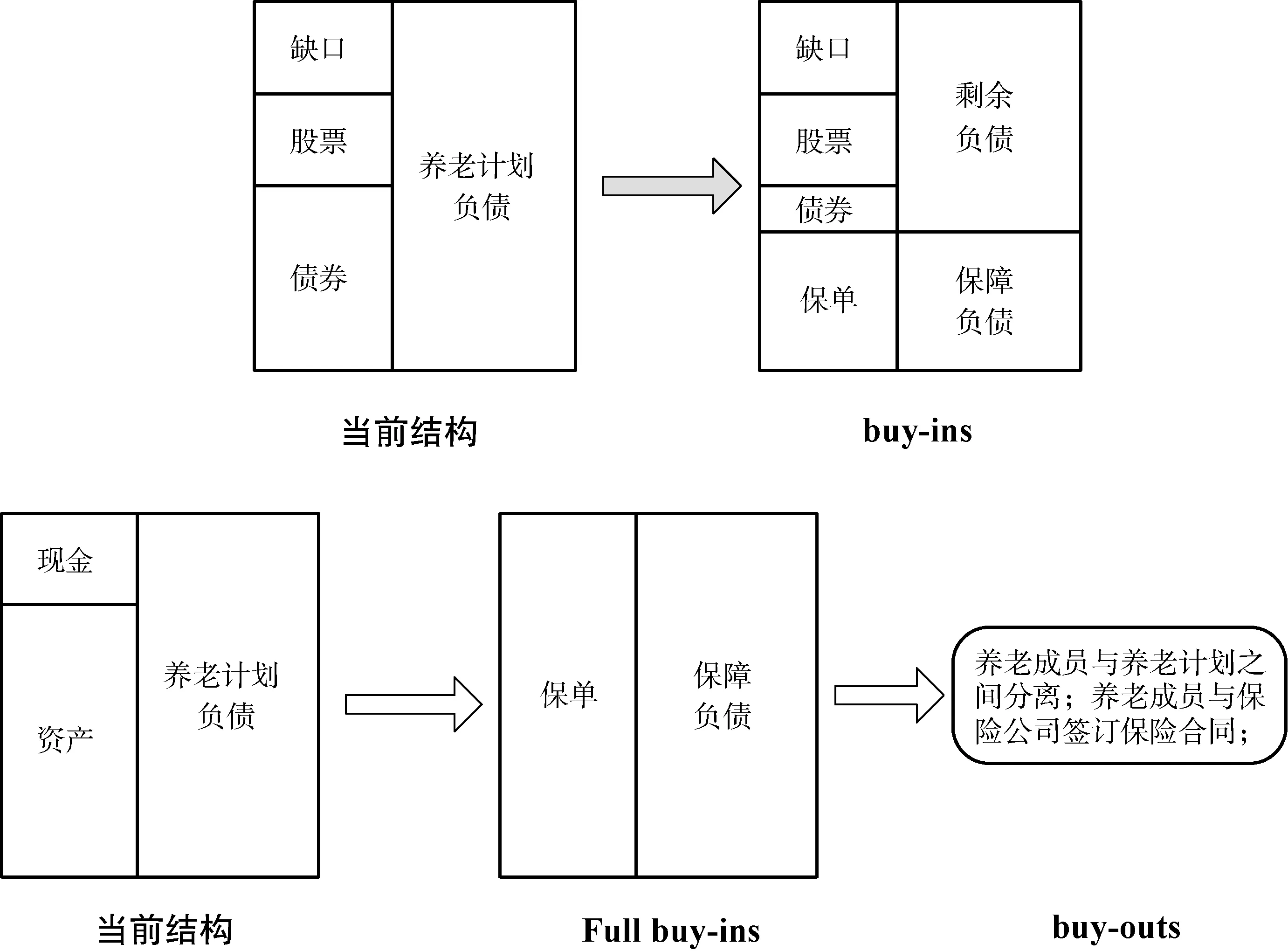

如图 1所示,buy-ins与buy-outs交易过程均涉及三方,DB养老计划发起人(一般指的是养老机构或保险公司年金提供者)、保险公司(buy-ins与buy-outs发行方)、养老计划成员(参与养老金给付的成员)。

资料来源:https://www.lcp.uk.com。图1 buy-ins与buy-outs的结构以及运行过程

首先看buy-ins的结构及具体运行过程。DB养老计划和养老计划成员(养老金领取者)签订一份养老计划合同,在一定期限内,养老计划按合同约定支付该计划成员一定养老金。养老计划发起人为了转移所承担的给付养老金责任,通过向保险公司购买buy-ins工具来转移所承担的相关风险。换句话说,养老金领取者buy-ins是指养老金计划的受托人与保险公司签订的一份保险合同。此时的养老计划成员并未与保险公司有直接联系,三者的关系未发生变化。一旦赔款发生,保险公司按buy-ins合同规定,向养老计划发起人支付一定赔款,养老计划发起人再按养老计划向养老成员进行相关支付。整个交易过程并未因为风险的发生,使养老金领取者受到损失。

再研究buy-ins的结构及具体运行过程,buy-outs工具是在buy-ins工具基础上运行的。当DB养老计划发起人与保险公司签订buy-outs保险合同时,三者的相互关系发生了变化,养老金领取者是以个人名义与保险公司签订保险合同,也就是说,如果风险发生,保险公司直接赔付对象不再是养老金计划发起人而是养老金领取者本人。与此同时,养老金计划发起人与养老金领取者之间的合同关系也解除了。养老计划通过签订buy-outs合同,将所承担的支付养老金的负债风险以及养老金资产本身的风险全部转移到出售buy-outs的保险公司。

(三)buy-ins与buy-outs的内在联系与区别

1.buy-ins与buy-outs的内在联系

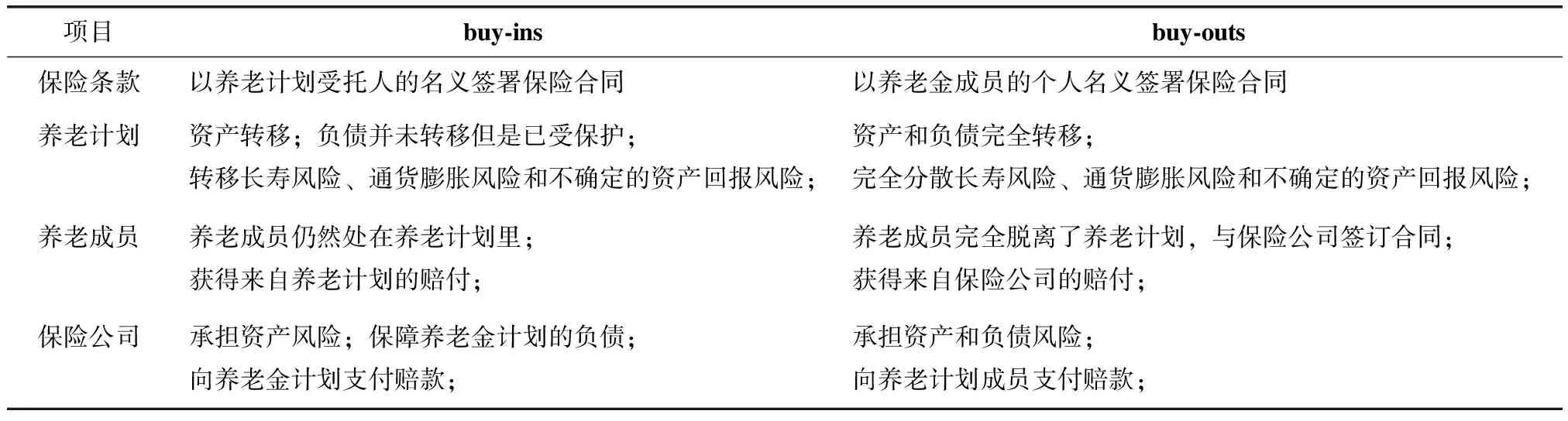

实质上,buy-ins 是buy-outs的初级形式,是不完整的buy-outs交易,他们之间有必然的联系,如图 2所示。养老金计划发起人通过购买buy-ins,并未有资产的转移,并且养老计划负债只通过保单进行了部分转移;一旦保单完全覆盖了养老计划负债,此时,养老计划成员与养老计划之间分离;养老成员与保险公司签订保险合同,则buy-ins交易进行了全部覆盖即成为buy-outs交易。

图2 buy-ins与buy-outs之间内在联系示意图

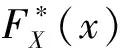

2.buy-ins与buy-outs的区别

两者在整个风险转移以及对养老发起公司的财务账单有一定的区别。如表 1所示,年金产品buy-ins和buy-outs之间的主要区别是,在养老金buy-ins入账中,保险单是以养老金受托人(养老计划发起人)的名义签订的,因此负债仍保留在养老金计划中,养老金计划仍直接对其成员负责。也就是说,养老计划成员与保险公司之间并未任何合约,不产生联系,这是与buy-outs最大的区别。buy-outs交易中,资产从养老金计划转入保险公司,但通常用作抵押保险单,以减少交易对手风险。

表1 buy-ins与buy-outs运行结构的区别

资料来源:作者整理。

三、buy-ins与buy-outs年金产品定价

根据前文分析,这两种交易工具主要面对的风险是投资风险和长寿风险,而不同的是购买buy-ins产品的DB养老金计划还面临着保险公司的信用风险。所以,本文对buy-ins与buy-outs分别定价,并在buy-ins的信用风险定价中把其看成一个欧式看跌期权,利用BSM方式来确定其溢价大小。

(一)DB养老金计划负债

在对buy-outs与buy-ins产品定价时,首先需要确定DB养老计划的负债。设N(0)为x0岁的人在0时刻的人数;P为DB计划承诺每年末对退休人员的支付;PLt为t时刻DB计划所承担的养老金负债,是未来给付责任的贴现值,即:

PLt=N(t)·Pax0+tt=1,2,…

(1)

其中,N(t)是t时刻存活的人数。设ax是生存折现因子,即:

(2)

其中,vp是无风险利率的贴现因子,即vp=1/(1+rp),其中rp为无风险利率。

(二)基本模型与风险溢价

1.长寿风险模型及风险溢价

(1)长寿风险模型

在确定长寿风险溢价前,需要模拟长寿风险模型,在随机型死亡率模型中,Lee-Carter模型被公认为是随机预测方法中最重要的死亡率预测方法之一,该模型首次提出是对美国未来人口死亡率的评估和预测,后来很多学者采用此方法进行死亡率的预测[4]。在本文中,利用Lee-Carter模型来构造长寿风险模型。

Lee-Carter模型的最原始形式为:

ln(mx,t)=αx+βxκt+εx,t

(3)

其中,参数mx,t为x岁的人在t时刻的中心死亡率,该中心死亡率相对于年死亡率数据更好获得,所有往往采用更多的是中心死亡率;参数αx为年龄因子,表示死亡率的变化是如何随年龄x的变化;βx表示不同的年龄对死亡率的变化产生的不同影响,即年龄敏感性因子;κt表示死亡率随时间t的变动程度,这是非常重要的因子,从中即可看出死亡率的变化趋势;εx,t表示残差项,且εx,t~N(0,σ2)。

(4)

因此,未来一年的生存概率为:

(5)

(2)长寿风险溢价

现在最常用的死亡率定价模型主要有:王转换法、夏普比例法以及风险中性等三种方法。祝伟和陈秉正(2010)最先将这三种重要的死亡率定价方法进行比较,尤其在模型稳健性方面做了深入分析,并得出结论:王转换方法的稳健性优于另外两种方法[5]。因为buy-ins与buy-outs年金是长期产品,所以本文利用王转换方法来定价长寿风险[6]。

王(Wang,2000)提出了比较普遍的定价方式,主要用于金融机构方面,如银行保险金融资产的定价方式,称为王转换方法[7]。在[0,T]区间内考虑一个金融资产或一个损失,令X=XT表示时间t=T时刻的值,则累积分布函数为F(x)=P{X≤x},则王转换的基本形式为:

F*(x)=Φ[Φ-1(F(x)+λ]

(6)

(7)

其中,T(x,0)是x岁的人在0时刻的寿命,则根据死亡率定义,式(7)可以写成:

(8)

(9)

有学者认为在金融衍生品中,风险的市场价格λ=0反应了保险公司未能完全对冲掉的长寿风险[9]。则由式可得0时刻x岁的人s年后仍生存的转换概率为:

(10)

(11)

(12)

2.投资风险模型及风险溢价

(1)投资风险模型

投资风险的评估对buy-ins与buy-outs年金产品的定价非常重要,可以把其看成一个基金保障性期权。由于养老金负债每年都会由相关机构评估,因此基金的保障性期权就等价于一系列一年的养老计划的看跌期权。并且,执行价格是不同评估日期的养老金负债的价值。和传统的养老金计划不同,一个bulk 年金合同类似于封闭式的养老金,并且,基于养老金人群的真实生存的养老金负债合同的评估。为了定价基金的确定性,本文主要是通过养老金负债的评估方法来确定投资风险的风险溢价。

(2)投资风险溢价

假设保险公司在每年末向退休人员支付养老金。PAt表示t时刻的养老金资产。假设在初始时刻,养老金资产与负债相等,即PA0=PL0。每年年末,养老金计划需向退休人员进行支付,所以养老机构资产减少;另一方面,由于养老金负债缺口的存在,buy-ins与buy-outs年金保险公司需要向养老计划发起人支付一定的现金来弥补这个缺口。设PAt+是保险公司给付后的养老金资产价值。则有:

PAt+=max{PAt-N(t)·P,PLt}

(13)

其中,PLt=N(t)·P·ax是t时刻养老金负债的值。在支付日期间,养老金资产满足以下随机过程:

(14)

其中,π(t)=(π1(t),π2(t),π3(t))是在t时刻养老金资产投资组合的权重向量,即投资在股票为π1(t),投资在公司债券的比重为π2(t),现金存款的比重为π3(t)。符号“·”表示向量的内积。传统的定价理论认为风险价格是基于风险中性定价方式来定价的,则式变形为:

(15)

(16)

另外,假设投资风险与长寿风险是独立的,利用风险中性定价方式来定价buy-outs期权,则有:

(17)

其中,τN指退休人员余命的整数年。vt(t=1,2,…)是基于无风险利率的t年折现因子。其中,式右边的第一项指的是当养老金不足时,养老计划发起人需要补足的现值。第二项指的是当领取养老金的退休人员死亡时,所释放出的准备金。最终投资风险溢价Pinvest可以根据初始养老金负债PL0的值推出,即:

Pinvest=E[PVinvest(N(·))]/PL0

(18)

3.信用风险模型与风险溢价

(1)信用风险模型

信用风险又称违约风险,是指交易双方的其中一方未能按约定履行应尽的义务使其造成严重的经济损失而带来的风险[10]。

本文假设当保险公司的总资产低于总负债,即偿付能力不足时,则称为信用风险。欧洲监管机构“Solvency Ⅱ”以及中国监管机构“偿二代”这些监管机制的颁发,都是为了更好监控保险公司的偿付能力。在“Solvency Ⅱ”的前提下,所有的保险公司必须满足一个最低的资本要求(MCR),本文中MCR是保险资产超过保险负债的最低要求,来决定一个该保险公司的偿付能力。可以利用期权定价方式来定价buy-ins保险公司的信用风险。保险公司通过发行buy-ins年金卖给养老金发行人获得一定的保费,并且保险公司在规定时间内进行一定的生存给付。通过这样的类比,可以把buy-ins的价值看成一个无风险贷款的信用,即规定的给付减去看涨期权的价格。

(2)信用风险溢价

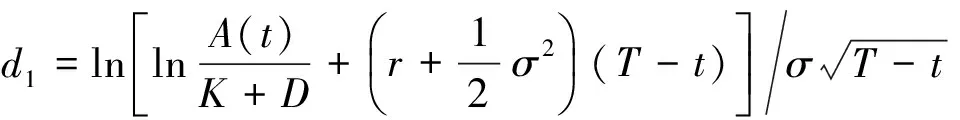

关于期权定价的研究始于布莱尔等人,关于公司债务违约、信用债券定价与公司资本结构的研究始于马顿(Merton,1974)[11],马顿假设公司资产价值用几何布朗运动描述,违约公司股票和债券可看作是公司资产价值的或有索取权,给出公司债务定价的结构化模型。

将马顿模型引进来确定buy-ins年金产品的信用风险溢价,即一个看跌期权的价格。在本文中主要假设保险公司资产价值,用A(t)表示,公司股票价格定为S(t),股票面值为D,没有票息支付,在债券到期日支付债券面值,如果公司股东无法偿还债务,则公司破产,股票价值变为零,并且假设公司资本结构外生给定。该公司股票的看涨期权的敲定价格为K,到期日为T,并且假设市场无风险利率r是常数。设公司资产价值A(t)服从几何布朗运动,即:

(19)

其中,W(t)为标准布朗运动;风险调整后,在风险中性概率测度下有:

(20)

因为公司价值=股权价值+债券价值,所以有:

S(T)=[A(T)-D]+

(21)

其中,S(T)为T时刻的股价,由风险中性定价公式可得。看跌期权在0时刻的价格为:

(22)

其中,K为期权的执行价格。

如果公司资产价值服从马顿模型,并且定为公司违约的情况是其到期支付的价值低于债券本身的票面价值,则欧式看跌期权的价格为:

C[A(t),t]=(K+D)e-r(T-t)N(d2)-A(t)N(d1)

(23)

(三)buy-ins与buy-outs工具定价

为了避免短期的波动和长期的不确定性,养老金发起人通过向保险公司购买buy-ins与buy-outs年金产品,把自身承担的养老金负债以及相关的经营风险转移给保险公司。根据前面的分析,buy-ins与buy-outs之间的定价有明显的区别。所以在此分别根据以上的风险溢价分析来定价二者[12]。

1.buy-outs定价

在一个buy-outs年金交易中,养老金发起人将自身承担的负债风险与资产风险全部转移给buy-outs保险公司,因此,DB计划发起人不再承受由于负债与资产而带来的风险。与此同时,保险公司通过向DB计划发起人收取一定的保费承诺一定的赔付责任。如果DB发起人给付养老金不足时,保险公司将要支付一定的赔偿来弥补养老金支付缺口。因此保险公司在定价buy-outs年金产品时,确保其风险溢价能涵盖长寿风险溢价和投资风险溢价两部分:

Pbuy-outs=Plongevitys+Pinvest

(24)

2.buy-ins定价

和buy-outs年金产品一样,保险公司承担着DB计划向养老金领取者给付养老金的责任。不同的是,养老金负债仍然在DB养老金公司的账单上。养老金发起人通过向保险公司购买buy-ins年金产品,保险公司承担了长寿风险与投资风险发生带来的经济赔偿责任,但是,养老金发起人同时承担着保险公司偿付能力不足的信用风险。因此可以把buy-ins看成一个看跌期权。则buy-ins的价格等于buy-outs价格减去一个看跌期权的价格。因此buy-ins的交易价格为:

Pbuy-ins=Plongevity+Pinvest-Pcredit

(25)

四、总结

DB养老金发起人通过向保险公司购买buy-ins与buy-outs年金产品转移养老金风险,尽管这种对冲风险的成本高于长寿债券等产品,但是能在一定的风险容忍度下提高公司价值。通过详细阐述buy-ins与buy-outs年金产品的运营结构以及BSM期权定价机制,进一步促进其在市场合理有效交易。根据Charlie Finch(PLC的合伙人),“2016年以后每年buy-outs与buy-ins的交易额都有100亿的增长空间,我们非常看好buy-outs与buy-ins的市场活跃度”。buy-ins与buy-outs策略起源于英国,近几年在美国发展也比较迅速,像美国通用公司、摩托罗拉等公司发行buy-outs与buy-ins已超过200多亿美元。在中国,人口老龄化日益严重、养老金缺口越来越大,DB养老金去风险化的趋势越来越得到重视。目前,中国的养老金去风险化研究正处于探索阶段,需要借鉴国际上的成功经验[13]。因此,合理引进buy-outs与buy-ins手段转移DB养老金风险,这将在中国的养老金减小缺口方面发挥着非常重要的作用。

[1]ROY A.Innovative approaches to managing longevity risk in Asia:lessons from the West[Z].Adbi Working Papers,2012.

[2]PREACHER K J,CURRAN P J,BAUER D J.Computational tools for probing interactions in multiple linear regression,multilevel modeling,and latent curve analysis[J].Journal of Educational and Behavioral Statistics,2006,31(4):437-448.

[3]LIN Y,YU J.Pricing mortality securities with correlated mortality indice[J].Journal of Risk and Insurance,2013,80(4):921-948.

[4]CARTER L R,LEE R D.Modeling and forecasting US sex differentials in mortality[J].International Journal of Forecasting,1992,8(3):393-411.

[5]祝伟,陈秉正.动态死亡率下个人年金的长寿风险分析[J].保险研究,2012(2):21-28.

[6]孟阳.银行信用风险计量模型的分析与借鉴[D].大连:东北财经大学,2003.

[7]WANG S.Premium calculation by transforming the layer premium density[J].Astin Bulletin,1996,26(1):71-92.

[8]胡勇.基于股价修正的KMV模型及其检验[D].长沙:湖南大学,2009.

[9]LIN Y,COX S H.Securitization of catastrophe mortality risks[J].Insurance:Mathematics and Economics,2008,42(2):628-637.

[10]王安兴,杜琨,债务违约风险与期权定价研究[J].管理科学学报,2016(1):117-126.

[11]MERTON R C.On the pricing of corporate debt:the risk structure of interest rates[J].The Journal of Finance,1974,29(2):449-470.

[12]杨帆,周明.中国巨灾债券定价策略与期限结构研究——以地震债券为例[J].金融经济学研究,2016(3):118-128.

[13]姜增明,单戈.长寿风险对基本养老保险影响的测试[J].经济与管理研究,2016(11):30-38.

ResearchontheDe-riskingofDBPensionPlan—BasedonBuy-insandBuy-outs

CHEN Cuixia,ZHOU Ming

(Central University of Finance and Economics,Beijing 100081,China)

In recent years,DB pension plans all around world face increasingly serious deficits because of market downturns,low interest rate environments,serious old-aging,mortality improvement,new pension regulations and so on.This paper describes the structure and operation of buy-ins and buy-outs to analyze its effect on company pension bills,and buy-ins and buy-outs have significant effect on de-risking of pension.Through the BSM pricing method,the attractive price of buy-ins and buy-outs is reasonably determined,which leads to the reasonable and effective trading in the market.

DB pension plan;buy-ins;buy-outs;de-risking;BSM pricing

10.13504/j.cnki.issn1008-2700.2018.01.003

F831.4

A

1008-2700(2018)01-0024-08

2017-02-15

教育部人文社科重点研究基地重大项目“偿二代下保险公司资产负债管理量化研究”(15JJD790036);中央财经大学研究生科研创新基金“DB养老金计划去风险化研究——基于buy-ins与buy-outs工具”(201611)

陈翠霞(1987—),女,中央财经大学保险学院博士研究生,通讯作者;周明(1979—),男,中央财经大学中国精算研究院研究员,博士生导师。

(责任编辑:高立红)