暂免征收土地增值税政策对房地产价值评估的影响分析

2018-09-22朱长胜

■ 朱长胜

税是资产价值的重要构成部分,对资产交易价格具有重大影响。典型代表是,土地增值税的税收征免政策对房地产(包括土地,下同)价值的影响巨大。资产评估专业人员应当知晓相关税收法律、行政法规对评估对象价值估算的影响,并在相关评估过程中予以恰当的考虑和处理。

下面,主要分析税法中关于改制重组业务暂免征收土地增值税的规定对房地产价值评估的影响,并提出处理建议。

一、土地增值税税制概述

根据现行土地增值税法的相关规定,土地增值税的课税范围是指有偿转让国有土地使用权、地上的建筑物及其附着物的行为,即包括单独转让土地使用权行为和土地连同房屋一并转让行为;土地增值税的纳税人是转让国有土地使用权及地上的一切建筑物及其附着物产权,并取得收入的单位和个人,包括机关,团体,部队,企业事业单位,个体工商业户及国内其他单位和个人,还包括外商投资企业,外国企业及外国机构、华侨、港澳台同胞及外国公民等;土地增值税实行四级超率累进税率,具体如下:

表1 土地增值税超率累进税率表

土地增值税的计算公式为:

应纳土地增值税=土地增值额×适用税率-扣除项目×速算扣除系数

其中:土地增值额=房地产转让收入-扣除项目

为支持企业改制重组,降低改制重组环节的土地增值税负担,《关于企业改制重组有关土地增值税政策的通知》(财税[2015]5号)和《关于继续实施企业改制重组有关土地增值税政策的通知》(财税[2018]57号)对非公司制企业整体改制为有限责任公司或者股份有限公司、企业合并、企业分立、单位和个人在改制重组时以房地产作价入股进行投资等情况中的房地产转移、变更,暂不征土地增值税,房地产转移任意一方为房地产开发企业的除外。

表2 改制重组的土地增值税征免政策

注意:

1.根据财税[2015]5号和财税[2018]57号文件的字面表述,这里的“改制”包括非公司制企业整体改制为有限责任公司或者股份有限公司、企业合并、企业分立、单位和个人在改制重组时以房地产作价入股进行投资等情况。

2.以股权形式转让房地产不属于土地增值税课税范围,在实务中,有些税务机关认为需要征收土地增值税的观点是错误的,违背了上位法《土地增值税暂行条例》。

二、各类房地产评估方法对土地增值税的考量

房地产价值评估,常用的评估方法有市场法、收益法、成本法、假设开发法(剩余法)和基准地价系数修正法等五类。尽管不同的评估方法角度各异,对土地增值税的测算和披露方式也大相径庭,但是遵循着一个内在的基本原则:房地产的评估结论包含了对应的土地增值税。原因有二:第一、土地增值税是价内税,以土地的增值额为课税对象,是国家对企业持有土地增值收益的利益分成。只要评估结论反映了房地产的增值事实,也就相应蕴含了土地增值税。第二、不同评估方法的评估结论虽然因参数选取、计算过程存在误差而导致存有较大差异,但是在评估对象的价值构成要素上,包括是否含税,应该具有一致性。

下面通过对各类房地产评估方法的计算公式进行分析,进一步分析和印证上述观点。

1.市场法

采用市场法评估时,房地产价值的基本评估公式为:

房地产价值=可比交易实例交易价格×交易情况修正系数×交易日期修正系数×区位因素修正系数×个别因素修正系数

土地增值税是价内税,房地产的可比交易价格是包含土地增值税的金额,而且后续差异修正过程并没有涉及土地增值税。因此,采用市场法评估时,评估结论包含了转让环节按税法规定应该缴纳的土地增值税。

2.收益法

采用收益法评估时,房地产价值的基本计算公式为:

房地产价值=净收益÷资本化率

其中:A为年净收益,r为折现率,n为收益年限

收益法是从房地产未来获得净收益情况测算其当前价值的。净收益不包括相关税费,在产权不变的情况下剔除了增值税、税金及附加和企业所得税。需要注意的是,如期满处置资产的,处置净收益应当扣除土地增值税,但这与收益法下的评估结论本身包含土地增值税并不矛盾。因此,采用收益法评估时,评估结论包含了土地增值税。

3.成本法

采用成本法评估时,房地产价值的基本计算公式为:

房地产价值=土地取得成本+开发成本+管理费用+销售费用+利息+利润+销售税费

土地价值的基本计算公式为:

土地价值=土地取得成本+土地开发成本+利息+利润+税费+土地增值收益

对照土地增值税的税法规定,房地产价值和土地价值中的土地取得成本、开发成本,以及部分的利息和管理费用等属于土地增值税的扣除项目,其余部分如利息、利润、税费和土地增值收益等构成了土地增值税的增值额。因此,采用成本法评估时,评估结论包含了土地增值税。

4.假设开发法

采用假设开发法评估房产价值或土地价值时,基本计算公式为:

房产价值=已建成的房地产价值-土地价值

土地价值=已建成的房地产价值-房屋价值

土地增值税是对土地增值额课税,是土地价值的组成部分。因此,通过扣除土地价值得到房屋价值时,土地价值无论采用市场法、基准地价系数修正法或成本逼近法,都包含了土地增值税,从而得到房产价值不包含土地增值税;而通过扣除房屋价值得到土地价值时,房屋价值采用成本法确定,是不包含土地增值税的,从而得到的土地价值包括土地增值税。两个计算公式具有内在逻辑的一致性。

当采用假设开发法评估在建工程时,基本计算公式为:

房地产价值=开发完成后的房地产总价值-项目后续开发的开发成本-后续开发的投资利息-开发商后续开发的合理利润-后续开发的正常税费

在计算公式中,“后续开发的正常税费”包括土地增值税。由于在评估时点无法确定未来土地增值税清算时的扣除项目金额和税款金额,实务中常采用按照当地土地增值税的预征率进行计算。应当注意,这里扣除的土地增值税,是针对未来投入形成增值部分的土地增值税,而不包括房地产从取得土地到评估时点之间形成增值所对应的土地增值税。因此,在建工程采用假设开发法评估时,评估结论包含了既有增值部分对应的土地增值税。

5.基准地价系数修正法

采用基准地价系数修正法评估土地价值时,基本计算公式为:

土地价值=待估宗地所处级别(地段)的基准地价×年期修正系数×期日修正系数×容积率修正系数×其他因素修正系数

土地价值在基准地价的基础上,通过修正系数调节获得,其增值部分并未扣除土地增值税。因此,采用基准地价系数修正法评估时,土地评估结论包含了土地增值税。

通过上述分析,可以得出这样一个结论,即房地产按既有的各类评估方法评估,除非对土地增值税予以单独考量和扣除,否则房地产的评估结论是包含土地增值税的。

三、暂免征收土地增值税对房地产价值的影响

(一)暂免征收土地增值税政策导致上下游企业税负错配

案例:德源公司于2005年6月支付土地出让金1,200万元取得一块商业土地,使用年限为40年。2015年6月,德源公司将该土地对轩逸公司进行股权投资,交易价格依据房地产评估结论为3,000万元。2017年6月,轩逸公司由于业务转型和融资需要,将该土地转让给瑞康公司。根据同期同类土地的交易记录,该土地的价格在4,000万元。

为聚焦分析土地增值税对房地产价值的影响,暂未考虑增值税、企业所得税、契税及其他相关税费。

1.德源公司转让土地,需要征收土地增值税时的分析

(1)德源公司的土地增值税负担情况

德源公司的土地增值额=3,000-1,200=1,800(万元)

增值率=1,800÷1200=150%,适用50%税率和15%速算扣除系数;

土地增值税=1,800×50%-1,200×15%=720(万元)

(2)轩逸公司的土地增值税负担情况

轩逸公司的土地增值额=4,000-3,000=1,000(万元)

增值率=1,000÷3,000=33%,适用30%税率;

土地增值税=1,000×30%=300(万元)

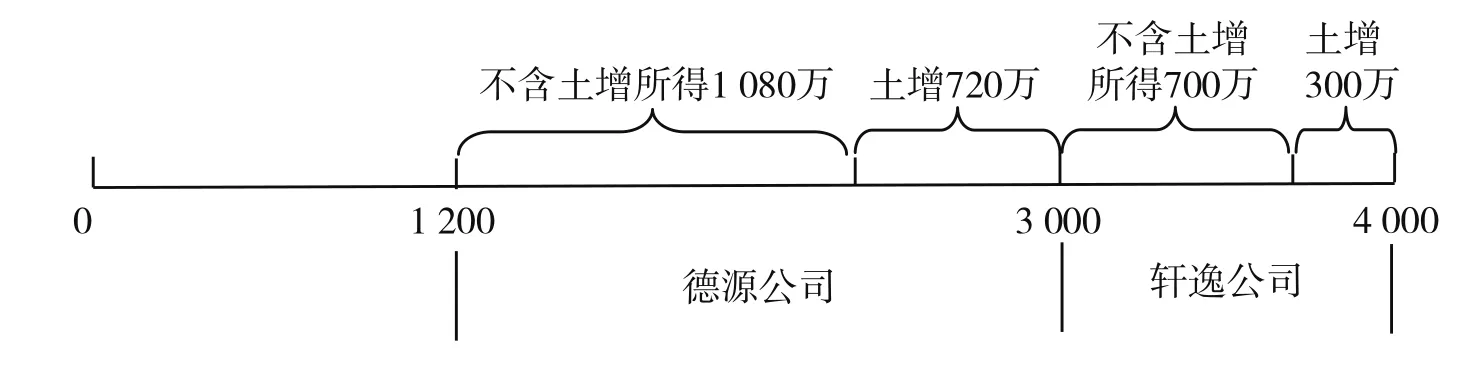

此时,德源公司和轩逸公司持有土地获得的收益和负担土地增值税情况,可以如图1所示。

图1 征收土地增值税时,上下游企业的收益和土地增值税负担情况

2.德源公司转让土地,符合税法规定暂免征收土地增值税时的分析

(1)德源公司的土地增值税负担情况

德源公司暂免征收土地增值税。

(2)轩逸公司的土地增值税负担情况

轩逸公司的土地增值额=4,000-1,200=2,800(万元)

增值率=2,800÷1,200=233%,适用60%税率和35%速算扣除系数;

土地增值税=2,800×60%-1,200×35%=1260(万元)

此时,德源公司和轩逸公司持有土地获得的收益和负担土地增值税情况,可以如图2所示。

图2 暂免征收土地增值税时,上下游企业的收益和土地增值税负担情况

对比图1和图2,可以清晰发现,由于暂免征收土地增值税的税收政策,上游企业(德源公司)和下游企业(轩逸公司)的土地增值税负担发生了很大变化。德源公司是直接受益者,转让土地的不含土地增值税所得从1 080万元升为1 800万元;而轩逸公司负担的土地增值税从原来的300万元骤升至1 260万元,除了来自德源公司的720万元之外,还包括因土地增值税超率累进导致的240万元(1 260-300-720)。由此产生的一个问题是,轩逸公司获得的土地增值收益仅1 000万元,却需要负担高达1 260万元的土地增值税,得不偿失,显然有违公平。

(二)均衡价格模型的构建

理性的市场经营者和评估专业人员,会寻找公平的均衡价格,“填平”因上游企业享受暂免征收优惠政策而使得下游企业加成负担土地增值税的“陷阱”,让上下游企业按各自享有房地产的增值程度负担相应的土地增值税。

模型分析的难点在于,土地增值税是超率累进税率而非比例税率,这导致如下两个难题:第一,从上下游企业整体来看,暂免征收土地增值税的政策产生了比没有该项政策时更多的税款,这部分税款该如何合理分摊?第二,下游企业加成负担土地增值税的加成率,取决于上游企业持有土地的增值率和下游企业持有土地的增值率两个因素。增值率不同,适用税率不同,税款也不同。而下游企业持有土地的增值率在上下游企业之间土地转让时,往往还难以可靠确定。

假设:

1.土地价格持续上涨;

2.下游企业在取得土地时即明确未来会转让,且已能够确定持有期间的增值额;

3.上下游企业按照各自享有的、剔除土地增值税后的增值收益比例分摊土地增值税。

设:上游企业为A,下游企业为B,上游企业A取得土地成本即扣除项目为X,上下游企业之间的土地转让价格为Y,下游企业B转让土地价格为Z,下游企业B适用土地增值税税率为T,速算扣除系数为K,土地增值税总额为S,上游企业A应负担的土地增值税为SA,下游企业B应负担的土地增值税为SB,均衡价格为Y’,则均衡价格的模型可以表述为:

其中:

(1)X≤Y’≤Y≤Z;

(2)S=(Z-X)×T-X×K;

(3)SA=(Y-X)×TA-X×KA;

(4)SB=(Z-Y)×TB-X×KB ;

(5)S、SA和SB均按照土地增值税的计算公式进行计算;

经整理,可得:

基于暂免征收土地增值税政策的价格调整幅度=Y-Y’

将案例中的相关数据带入公式,得到均衡价格Y’为2,134.4万元。在改制重组过程中,德源公司能够享受暂免征收土地增值税政策,按均衡价格2,134.4万元转让土地(即在适用评估方法得出结论3,000万元的基础上减去基于暂免征收土地增值税政策的价格调整865.6万元),土地增值收益为934.4万元;轩逸公司按均衡价格2,134.4万元取得土地后,未来按4,000万元处置,土地增值收益为1,865.6万元,剔除土地增值税1,260万元后,净收益为605.6万元。

在征收土地增值税情形下,按照适用评估方法的评估结论确定交易价格,上下游企业各自不含土地增值税的土地增值收益之比为1,080︰700;在上游企业暂免征收土地增值税情形下,按照均衡价格确定交易价格,上下游企业各自不含土地增值税的土地增值收益之比为934.4︰605.6。

1,080︰700=934.4︰605.6

经检验,均衡价格符合模型目标,即能够让上下游企业按各自享有房地产的增值程度负担相应的土地增值税,得证。

四、小结和建议

(一)暂免征收土地增值税政策对房地产价值评估影响的具体情形

1.上游企业直接转让房地产

(1)不属于改制重组业务的,或者虽然属于改制重组业务但房地产转移任意一方为房地产开发企业的,上游企业在转让环节需按规定缴纳土地增值税,此时房地产的评估结论包括土地增值税,无需基于税收原因进行调整。

(2)属于改制重组业务,上游企业转让房地产享受暂免征收土地增值税的,评估专业人员应该在所适用评估方法得出结论的基础上减去基于暂免征收土地增值税政策的价格调整,测算出均衡价格作为最终评估结论。

(3)属于改制重组业务,上游企业转让房地产享受暂免征收土地增值税的,且同时满足经省级以上(含省级)国土管理部门批准,国家以国有土地使用权作价出资入股的情形,相当于“税转股”,视同上游企业已经缴纳了土地增值税,同(1),房地产的评估结论包括土地增值税,无需基于税收原因进行调整。

2.上游企业以股权形式转让房地产

股权转让不属于土地增值税课税范围,虽然房地产可能构成被转让企业的全部或主要资产。此时,评估对象为被转让企业的全部股东权益价值,评估专业人员应该基于企业的资产、负债范围以及经营发展情况测算全部股东权益价值。需要关注的是,上游企业将房地产投入被转让企业时是否征收了土地增值税,也可以分为两种情况分析:

(1)如果上游企业需要就房地产转让缴纳土地增值税,房地产价值直接按适用的评估方法得出评估结论即可;

(2)如果上游企业可以享受暂免征收土地增值税政策,意味着被转让企业未来将加成负担土地增值税,这会间接减少作为股东的下游企业的净所得,其结果等同于下游企业直接受让土地时加成负担土地增值税。此时,房地产价值评估结论同上游企业直接转让房地产的(2),即在所适用评估方法得出结论的基础上减去基于暂免征收土地增值税政策的价格调整,并且最终降低被转让企业的全部股东权益价值。

(二)执业建议

税法鼓励和支持企业改制重组,予以暂免征收土地增值税的作法是发挥宏观经济调控职能,无可厚非。而作为理性的市场经营主体(尤其是下游企业),会要求通过调整土地转让价格来纠正错配的土地增值税负担。评估专业人员的责任之一,就是测算和披露暂免征收土地增值税对房地产价值的影响,帮助市场经营主体寻找到对双方而言都较为合理公平的均衡价格。

学习税法,熟悉税收政策对具体业务中资产价值产生的影响,并且准确测算和恰当披露这一影响,使评估结论更理性、更公平,每位资产评估专业人员都应该为之努力。